课程信息

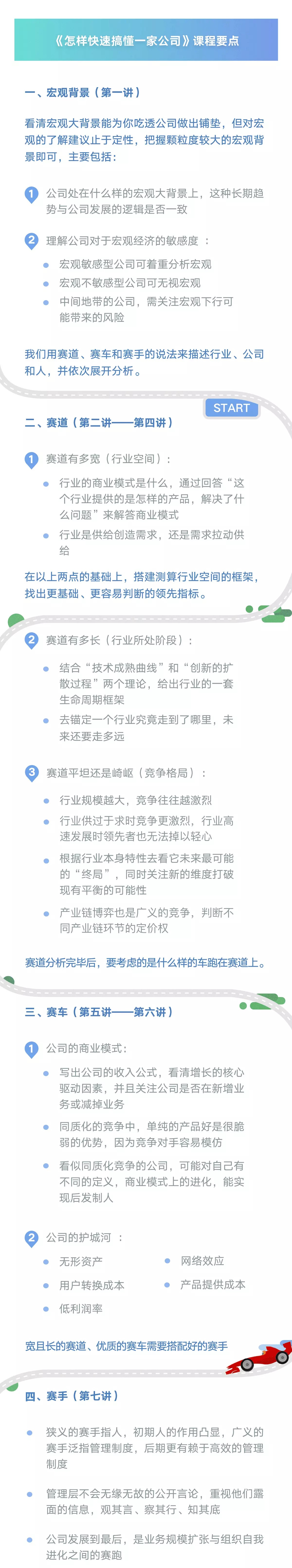

课程名:《怎样快速搞懂一家公司》

作者名:白洋·华菁证券首席分析师

前言

每个顶尖的分析师,都会使用一套框架,快速抓取关键信息、得出重要结论。

一、研究公司需要的宏观视野

看清宏观大背景能为你搞懂公司做出铺垫,同时看清这个公司和宏观的密切程度,也决定了需要多大程度关注宏观变化。这里的宏观环境有两个层面:

- 大的时代背景,可以理解成趋势;

- 宏观经济环境,可以理解成周期。

把握长期明确趋势

知道大的时代背景,能帮助更好地理解公司的地位和价值。大部分事情拉长到一定维度,就变成了一个相对确定性的趋势。两个小窍门:

- 能找到领先指标,判断这件事未来必然发生

- 从常识的角度出发,大道至简

关注长期明显的大趋势,积累对这种大趋势的认识,而不是去关注太碎太小的东西。

**

理解公司对宏观经济的敏感度

周期性的行业对宏观经济特别敏感,会随着宏观经济周期波动而波动;而有些则不敏感,比如生活必需品、非主流产品和一类本身是非必需品却体现出逆周期的特性产品。

判断什么样的公司对宏观敏感:

- 如果这家公司提供的是原材料或工业品,且产品价格在历史上存在周期性的大幅波动;

- 如果公司提供的产品是消费品,就看它是必需品还是非必需品。

对不同敏感度的公司重点分析对应的内容:

- 对宏观敏感型的公司:分析基本面,就要分析宏观经济,像房地产、汽车、资源品;

- 对宏观不敏感的公司:可“无视”宏观扰动直接去了解行业和公司的特性;

- 对中间部分的:着重考察大环境的波动可能造成的风险因素。

宏观分析是个复杂的工程,对于大部分公司,只需了解一些颗粒度很粗的宏观背景即可。

二、判断行业发展空间

关于行业的划分,课程中引用的是证监会的分类标准,我找到的是国家统计局的。

投资人喜欢用“赛道”描述一个行业,多宽指的是市场规模,多长指的是行业所处的阶段,是平坦还是崎岖指的是行业的竞争格局。

一个核心问题定义行业

“这个行业提供的是怎样的产品,解决了什么问题”。

回答这个问题就回答了市场在哪里,市场是否有痛点;同时是回答市场规模大小问题的基础。

分析互联网细分行业的时候会问一个问题:“它是改造传统行业?替代传统行业?还是创造了新产品?”

考察行业空间之前最好明确这个行业是供给驱动还是需求驱动。

供给和需求的关系对行业分析启示很大,说到底,行业的空间是由需求决定的。但对于大部分新经济行业,供给创造需求的特点很明显。

- 供给创造需求的行业往往体现特别强的爆发力,一旦挖掘合适的需求,就看有多少有效供给,行业前景无限;

- 但需求推动的行业,则要踏实的根据潜在的需求,来测算行业的天花板。

构建分析框架,找到关键要素

行业空间即行业规模,最简单的算法是销量乘以单价。对于没有现成统计数据的就要构建一个框架,在这个框架下判断行业空间的关键要素:

- 改造型:行业的价值体现在对于原有行业效率的改进;理论上这个行业所创造的价值不会超过原行业的成本;所以原行业成本是一个重要因素;

- 替代型:行业的空间取决于原有行业的规模和新业态可能达到的渗透率;

- 创造型:行业的空间完全不受原有行业限制,取决于自身解决了什么样的新需求。

不同的行业空间,决定了公司未来能达到的高度。

三、判断行业所处阶段

一般分析行业所处阶段,产业生命周期理论是比较经典的方法,此处是另外两种理论方法。

两个规律:创新扩散和技术成熟度

根据正太分布的特点,一个新事物,当被市场10%-25%的人接受时,扩散速度会突然加快。

这个规律也可以用在产业上,根据一种产品的市场渗透率,来判断行业处在什么发展阶段,判断它未来会扩张的更快还是已经过了最快的那个阶段。创新扩散曲线图示例:

针对来得快去得快得现象需要用技术成熟度曲线来解释:

两者结合起来形成M形曲线:

当行业处在“M”形曲线左半边的时候,往往要看关键技术突破,而处在右半边时,要看渗透率的提升,有没有突破临界点。

当找准要分析的公司处在什么样的位置上时,就能更好的预判接下来的走向。

四、搞懂行业竞争格局

搞懂竞争格局,才能明白,眼前行业的这块大蛋糕,到底有多少是属于公司的。

**

结合行业规模与阶段看竞争格局

规模巨大的市场会吸引很多参与者,竞争也会很激烈。

针对行业发展阶段对竞争格局的影响时注意两点:

- 行业发展不同阶段竞争强度不一样。比如行业在高速增长期,就会出现实力一般的玩家来分一杯羹。

- 如果行业在高速成长,即使领先者拥有可观份额依旧比较危险。因为释放出来的空间很大,可能随时会被颠覆。

预见终局和没有终局

竞争格局永远在动态变化,商业的战争也没有终点,总有新的维度去打破平衡。

“终局”一般有三种:

- 强马太效应导致的一家独大:比如腾讯在社交领域

- 双寡头或多寡头的平衡:比如视频行业的格局

- 相对分散百花齐放或各领风骚数年的行业:比如内容生产行业,游戏、影视剧等

考察一家公司所处行业竞争格局时的几个角度:

- 这个市场的规模决定了能吸引多少竞争者,如果现实的竞争激烈程度与此不符,那竞争者是不是迟早要来,或为什么不来;

- 这个行业已经紧张到什么阶段,是供不应求还是供过于求?及行业是否增速太快,会导致现有的竞争格局不稳定;

- 这个行业本身的特性,将来更可能向垄断、寡头还是充分竞争的平衡状态演变;

- 这个行业如果竞争态势已经相对平衡,潜在的打破现有平衡的因素会是什么?

理解产业链博弈

广义的竞争并不局限于处在同一平面的玩家,而产业链博弈是竞争中重要的一环。

分析产业链博弈一个简单的办法是把上下游的企业都画在一张图上:

- 如果某个环节集中大量的公司,那通常这个环节竞争激烈、偏同质化,没有定价权;

- 如果某个环节对技术、资本或服务的要求很高,只有少数几家甚至一家能抢占这一环节,那他们所在的环节就很有议价能力。

常说的产品与渠道就是产业链博弈的最佳写照。

从产业链的角度去考量一家公司的竞争格局问几个问题:

- 它所处的产业链的每个环节是什么?

- 每个环节的拥挤程度如何,进一步看,哪个环节更有议价能力;

- 相对拥挤,或没有议价能力的产业链环节,提供的产品是否是同质化的。

五、认清公司的商业模式

找到驱动公司增长的关键指标

尝试把公司的收入公式写出来,这样就能看清楚商业模式里核心驱动指标是什么,通常可以在财务报表中找到这些关键指标。对于没有或财报不友好的公司,可以结合第三方资料,或根据行业水平来估算、根据上下游客户推算等,来尽可能靠近各项指标。

对大部分处在增长中的公司来说,是多数指标相对静止,有一个核心驱动指标在带动公司成长。

**

同质化竞争下的商业模式观察

单纯的产品或商业模式的好坏,不体现竞争的强弱;没必要把每一个公司的成功归结于商业模式。

看似同质化的竞争力,看似同样的商业模式,不同公司战略定位可能不同,且在以后的战略执行中,放大这种不同。

六、找到公司的护城河

巴菲特的经典四要素

- 无形资产。无形资产是无法简单用钱来衡量的东西,最主要的是品牌和专利。其中专利建议作为一个动态指标来看,因为它背后体现的是公司持续的创新能力。

- 商业模式的网络效应

- 规模效应,就是规模越大,效率越高:比如共享单车;

- 双边经济模型:比如出租车、专车领域、酒吧;

- 网络效应:比如社交类产品。

- 用户转换的成本。转换成本的高低决定了先发优势的稳定性有多强。

- 提供这个产品的成本。在面临同样的产业环境时,成本领先时竞争的有效手段之一。

利润率是第五个壁垒

利润丰厚的地方竞争者一定很多,与其让竞争者瓜分市场,领先者还主动降低利润率,来获取更大的规模和影响力。

现实里一家利润率低,但有竞争力的公司往往有个“后手”,就是靠前端的低利润率模式,有能力带出后端一个赚钱的模式。

分析公司护城河时也需要考虑资本的要素。资本市场的火爆会加大一个公司塑造护城河的难度。

**

用财务数据支撑你的判断

财务数据是支撑护城河判断的重要论据。

- 如果一家公司的护城河是品牌:就要看跟同类产品相比,这家公司的产品是不是有更高的定价和更低的销售费用;

- 如果一家公司有规模效应:就要看它收入的增速是不是快于成本的增速,利润率是否会随着销量的增加而增加;

- 如果一家公司的产品有多边网路效应:通常它会有快于行业的客户数增长和边际递减的成本;

- 如果一家公司的壁垒是转换成本:就看它是不是有较高的重复购买率和较低的营销费用;

- 如果一家公司有成本优势:要去验证它是否相比竞争对手有更高的毛利率和更低的费用率。

七、洞察公司的“人”和“制度”

一般而言,二级市场更看重制度,一级市场则很看重人的作用。

大量例子表明,新兴的行业和公司,人的作用举足轻重,而成熟的行业和公司,更有赖于制度。

**

观察管理层言行的三个要点

- 管理层究竟是怎么对行业的趋势做出反应的

- 最有前途的管理层都在引领行业;

- 普通的管理层至少会时刻跟踪行业的热点并积极应对;

- 比较弱的管理层们的发言和几年前没什么太大长进。

- 管理层的基因

- 个公司的基因由管理层的基因决定

- 重点关注管理层言行之间是否一致。

- 管理层对风险的预判

- 看管理层洞察到的风险是否领先于市场。

除此之外,还可以通过股权结构来观察,值得关注的指标包括核心人物持股、重点员工持股、公司的投资人等情况。一个健全的股权结构会为公司的成长保驾护航。

观察人的一个诀窍:去看这个时代高水平的牛人都往哪个行业、哪个公司跑,那一定是代表了未来的趋势,至少是中短期的趋势。

观察管理制度的两个要点

好的管理制度首要是要避免或解决组织过大带来的低效。

在有限的信息下,通常从两个方面去衡量一个公司管理制度的好坏:

- 观察一个公司的企业文化。企业文化是公司管理经验的最好凝结,是一个公司的价值观。

- 跟踪公司的人效比。即每个员工平均为公司带来了多少的销售额或业务量,它的变化趋势侧面反映了公司的组织效率。

八、方法论和总结

1.站在前人的肩膀上

抱着质疑的态度去了解第三方信息。在搜索上有几个技巧:

- 优先要找到的是尽可能详实的信息,而不是碎片化的资料;

- 微信搜索,针对聊天记录、收藏、公众号、朋友圈等去抓取信息;

- 财务分析,通过券商研究和第三方研究来获取研究报告。

2.将你的思考建立在不变的事物上

我们要关注历经时间考验被验证过的思想,而不是快餐式的时髦商业理念。

3.推己及人的方法能帮我们真正理解一家公司

培养分析公司基本面的手感,建议从自己的公司或自己熟悉的公司开始,很多东西的规律是相通的。

4.保持用最基本的方法寻找答案

遵循一套非常朴素的自上而下的分析框架。

5.尽量不要预设结论

尽量不要让第一印象影响了后续的判断。不然会形成“选择性偏差”。

6.有框架的目的是为了打破框架

商业市场并不存在一个精确预测的模型,设立框架的目的是打破这个框架本身。

7.集中精力办大事

要拿出相对整块的时间和集中的精力来分析和了解一家公司。

后记

对于一个企业,从选择赛道到设计商业模式,从市场定位到战术策略制定,都需要及时了解整体的行业和市场信息;对于投资机构,不论采用何种投资模型,都需要建立在足够的数据和信息基础之上。

可以跳出企业本身,从上帝视角来观察整个行业,以及企业目前所处的位置,开展自我诊断。