来源:https://futures.eastmoney.com/a/202205072371215713.html

摘要

观点

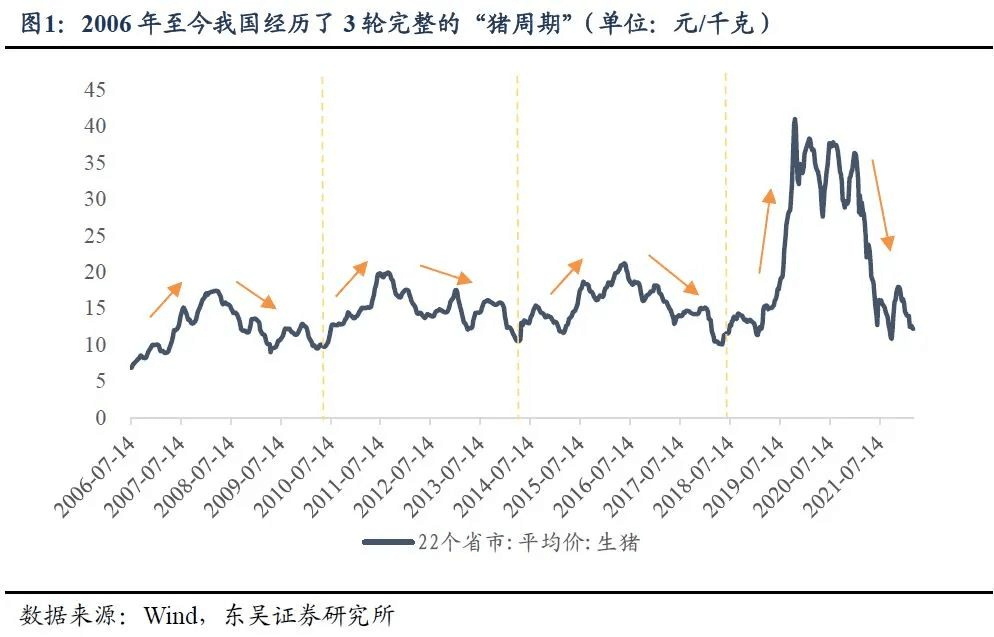

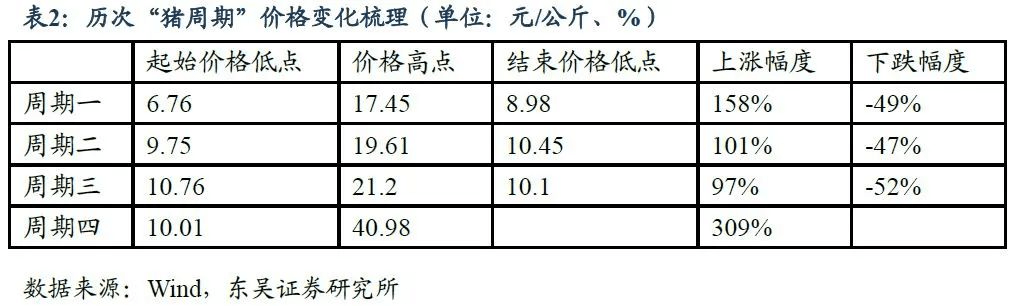

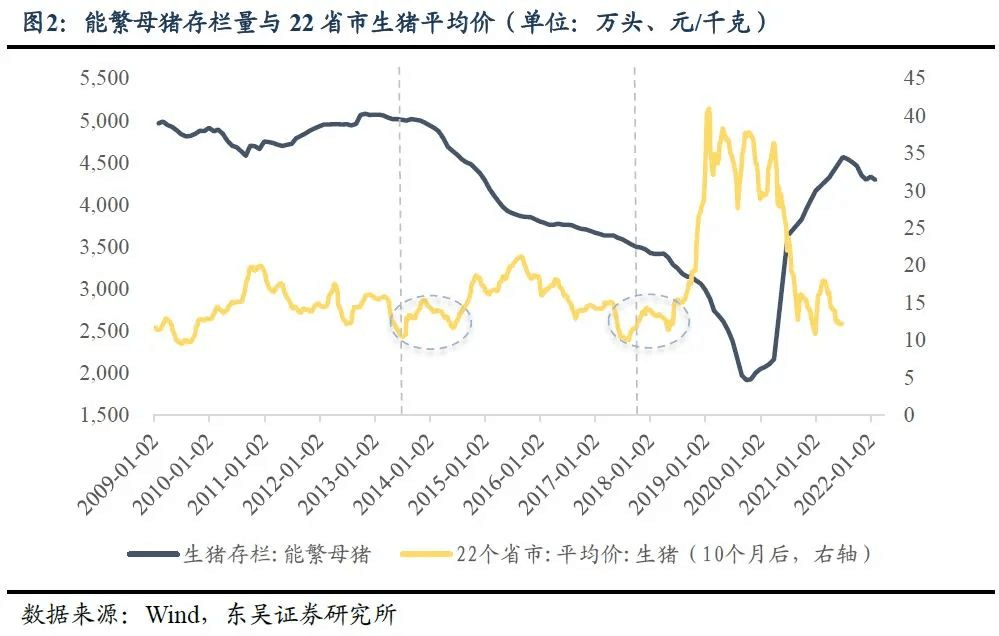

历史上的“猪周期”有何异同:由于生猪当期供应量会受到前一期生猪价格的影响,即养殖户会根据利润情况灵活调整产量,且生猪具有其自身的生长周期,因此生猪价格的波动存在周期性,形成了“猪周期”。我们将每轮“猪周期”的特点总结为两点“同”,一点“异”:(1)如果以22省市的生猪平均价作为衡量“猪周期”的标准,以价格的“谷—峰—谷”作为一轮周期,可以看到从2006年至今,我国经历了3轮完整的“猪周期”,持续时长分别为46个月、47个月和48个月。从周期长度来看,由于生猪具有其自身的生长周期,因此每轮“猪周期”的持续时长均为4年左右,其中价格上涨平均时长为20个月,下跌平均时长为27个月。(2)从每轮“猪周期”开启前的价格来看,生猪价格均会出现“二次探底”的现象。在新一轮上涨周期开启前,能繁母猪存栏量的下降斜率出现放缓,与“二次探底”相对应。针对能繁母猪存栏量的下行斜率出现放缓的原因,我们认为与“猪周期”结束的时间点有关。由于“猪周期”的持续时长在4年左右,因此每一轮周期出现结束迹象时,第一次价格底部均落在4-5月,夏季往往是猪肉消费的淡季,因此真正的去栏要等到冬天的腌腊季,此后能繁母猪的存栏量会出现显著的下行,新一轮“猪周期”的价格上行阶段开启。(3)从价格上涨和下跌的幅度来看,各轮周期之间的幅度差异较大。

本轮“猪周期”将呈现怎样的特征:能繁母猪的存栏量的向下拐点出现在2021年7月,向后推10个月则是2022年4月,该时间点也符合4年一轮“猪周期”的规律。因此我们认为本轮“猪周期”于2022年4月开启,此后会出现“二次探底”,价格迅猛上涨始于2023年3月左右。针对价格上涨幅度,我们将从母猪种群结构、生猪出栏均重、猪肉冻品进口量和收储政策四个角度进行分析。(1)由于三元猪在生产性能方面存在劣势,因此正常情况下,二元猪是繁育仔猪的主要力量,但是在2019年非洲猪瘟的背景下,三元母猪替补上场。随着二元母猪产能的恢复,PSY正在逐步上行的过程中,由于母猪种群结构调整而带来的生产效率提升,此轮“猪周期”的价格上涨幅度不会过大。(2)由于在“猪周期”下行阶段中养殖利润的下降,导致生猪提前出栏,均重下滑,从而缓解了2022年猪肉的供给压力,价格将缓步上行。但是,一旦新一轮“猪周期”开启,养殖户对于利润上行的共识确立,就会出现压栏的情况,造成供给后置,这反而会加剧生猪价格上行的幅度。(3)猪肉进口数量绝对值和当月同比不断下滑,进口数量的下滑缓解了猪肉的供给压力,给价格提供了上行的动力。猪肉进口数量的下滑主要有以下三点原因:国内生猪的充足产能令进口猪肉的需求下降;进口税率提高,进口冻品的利润被进一步压缩,降低进口量;进口冻品存在潜在的病毒传播风险,管控措施严格。短期来看,该三点原因未见扭转,进口数量将缩减,对猪肉价格存在利多。(4)收储会对猪肉价格形成托底,在收储过后,猪肉价格通常体现为横盘或回升。从长趋势来看,收储难以影响整体的供需格局,因此无法扭转猪肉价格的走势。综上所述,在生猪产能去化幅度不足和母猪种群结构强化的背景下,此轮“猪周期”的价格高点不会出现上一轮那样的高位,但是需要注意生猪出栏均重的减轻和猪肉进口量的减少带来的影响。

如何估算本轮“猪周期”价格上涨幅度:生猪产能去化幅度是最关键的变量,能繁母猪的存栏量会影响生猪的出栏量,进而令生猪的价格出现波动。本轮能繁母猪产能去化始于2021年7月,当时的能繁母猪存栏量约为4500万头,我们假设三种产能去化情况,即能繁母猪分别下降至4100万头、3900万头和3700万头,则对应的存栏量下降幅度分别为9%、13%和18%。我们认为本轮“猪周期”的生猪价格高点范围在20-25元/公斤。

风险提示:猪瘟发生情况超预期;国家调控政策效果不及预期;猪肉冻品进口政策调整。

正文

1. 历史上的“猪周期”有何异同?

生猪价格和生猪供应之间的关系可用蛛网模型进行解释,即生猪当期供应量取决于前一期的生猪价格,而当期需求量取决于当期的生猪价格,因此生猪价格难以形成趋势性的上涨或下跌。由于生猪当期供应量会受到前一期生猪价格的影响,即养殖户会根据利润情况灵活调整产量,且生猪具有其自身的生长周期,因此生猪价格的波动存在周期性,形成了“猪周期”。

生猪在从后备母猪补栏到商品育肥猪出栏的过程中,将依次经历能繁母猪、哺乳仔猪、断奶仔猪、小猪、中大猪五个阶段。如果以22省市的生猪平均价作为衡量“猪周期”的标准,以价格的“谷—峰—谷”作为一轮周期,可以看到从2006年至今,我国经历了3轮完整的“猪周期”,持续时长分别为46个月、47个月和48个月,其中价格上涨平均时长为20个月,下跌平均时长为27个月。

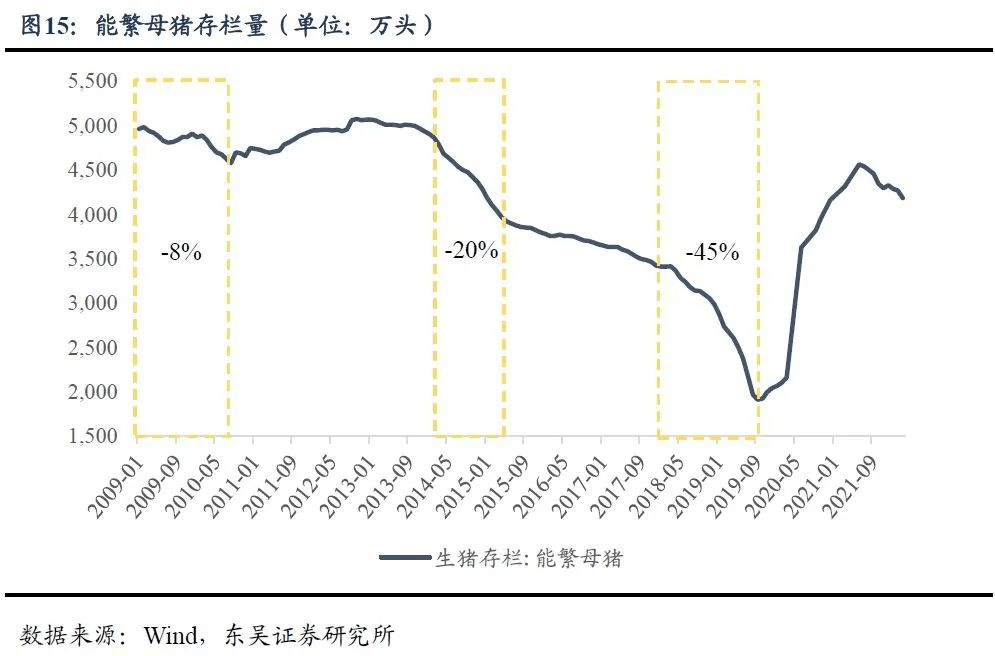

从价格上涨和下跌的幅度来看,各轮周期之间的幅度差异较大。其中周期四受非洲猪瘟影响,能繁母猪存栏量出现了罕见的断崖式下跌,导致价格从起始低点到高点上涨309%。

除了对“猪周期”的持续时长和价格变化幅度进行梳理外,我们发现在每轮生猪价格上涨前,均会出现价格“二次探底”的情况。鉴于能繁母猪的存栏量决定10个月后的生猪价格,我们从下图中可以看到在新一轮上涨周期开启前,能繁母猪存栏量的下降斜率确实出现了放缓,与“二次探底”相对应。

针对能繁母猪存栏量的下行斜率出现放缓的原因,我们认为与“猪周期”结束的时间点有关。由于“猪周期”的持续时长在4年左右,因此每一轮周期出现结束迹象时,第一次价格底部均落在4-5月,当养殖户看到价格底部信号后,会中止补栏的行为。但是,猪肉消费具有季节性特征,从下图中可以看出,全年生猪的出栏量通常呈现“U”型走势,夏季往往是猪肉消费的淡季,因此真正的去栏要等到冬天的腌腊季,此后能繁母猪的存栏量会出现显著的下行,新一轮“猪周期”的价格上行阶段开启。

基于本章分析,我们将每轮“猪周期”的特点总结为两点“同”,一点“异”:

(1)从周期长度来看,由于生猪具有其自身的生长周期,因此每轮“猪周期”的持续时长均为4年左右,其中价格上涨平均时长为20个月,下跌平均时长为27个月。

(2)从每轮“猪周期”开启前的价格来看,生猪价格均会出现“二次探底”的现象,我们认为其与“猪周期”的结束时间与猪肉消费的季节性特征有关。

(3)从价格变化幅度来看,其与能繁母猪去化幅度有关,如2019年的非洲猪瘟令能繁母猪存栏量降至2009年以来的低位,相应的价格上涨幅度也是历轮周期中最大的。

2. 本轮“猪周期”将呈现怎样的特征?

若将上一章中总结的“猪周期”规律应用于本轮周期,我们发现能繁母猪的存栏量的向下拐点出现在2021年7月,向后推10个月则是2022年4月。同时,该时间点也符合4年一轮“猪周期”的规律。因此我们认为本轮“猪周期”于2022年4月开启,此后会出现“二次探底”,价格迅猛上涨始于2023年3月左右。

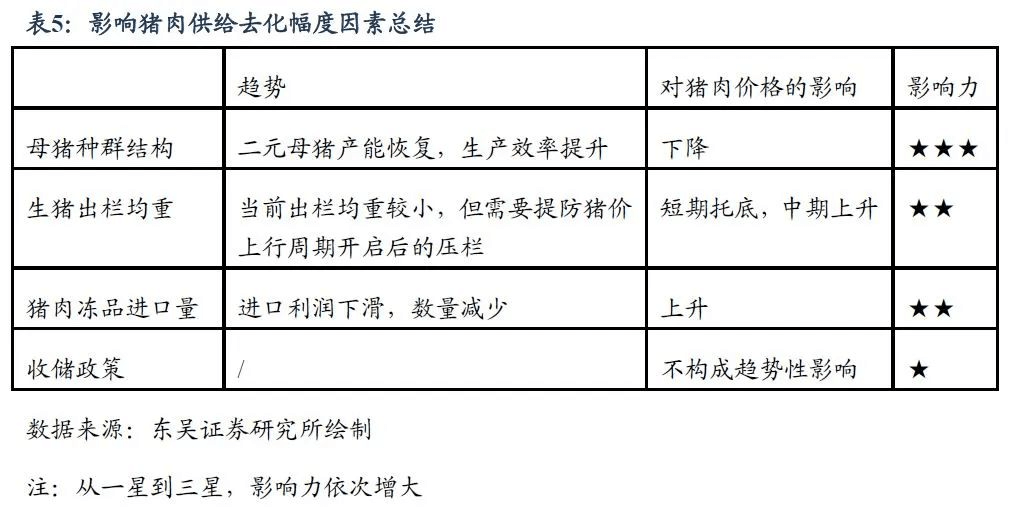

针对价格上涨幅度,即每轮“猪周期”的差异点,需要抓住一个核心,即供给的去化幅度,我们将从母猪种群结构、生猪出栏均重、猪肉冻品进口量和收储政策四个角度进行分析。

2.1. 母猪种群结构

母猪种群存在二元母猪和三元母猪的差异。一般而言,二元母猪是大约克母猪和长白公猪,或长白母猪和大约克公猪配种繁育的后代,三元母猪是由二元母猪和杜洛克公猪配种繁育的后代。由于三元猪在生产性能方面存在劣势,因此正常情况下,二元猪是繁育仔猪的主要力量。

但是在2019年非洲猪瘟的背景下,能繁母猪存栏量锐减,猪肉价格上扬,带动养殖户补栏扩产的积极性,三元母猪替补上场。而随着二元母猪产能的恢复,三元母猪退出舞台是必然的趋势。在此,我们引入一个指标PSY,借此来观察母猪种群结构的恢复情况。PSY指的是每头仔猪每年能够提供的断奶仔猪头数,计算公式为PSY=母猪年产胎次母猪平均窝产活仔数哺乳仔猪成活率,其中母猪年产胎次=年配种数*配种分娩率。

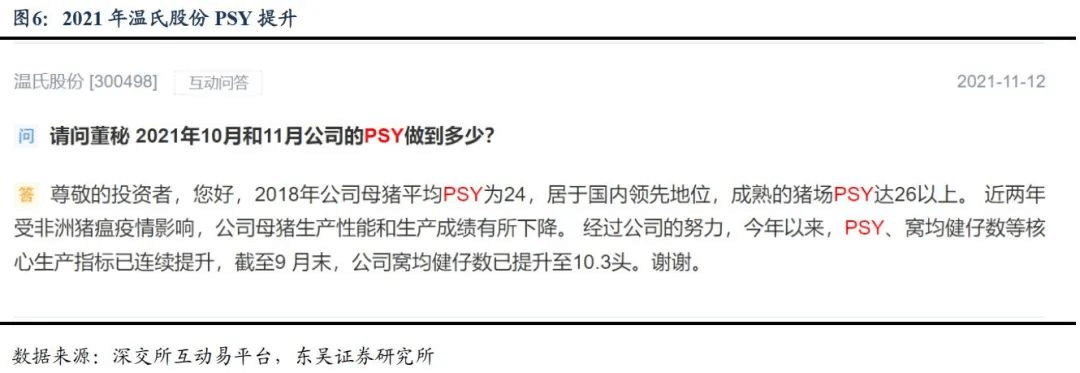

我们选取正邦科技、牧原股份和温氏股份三家猪企进行观察,可以发现PSY正在逐步上行的过程中。如正邦科技在深交所互动易平台上表示,公司2021年二季度的平均PSY在21左右,而三季度的PSY上涨至22.因此,由于母猪种群结构调整而带来的生产效率提升,此轮“猪周期”的价格上涨幅度不会过大。

2.2. 生猪出栏均重

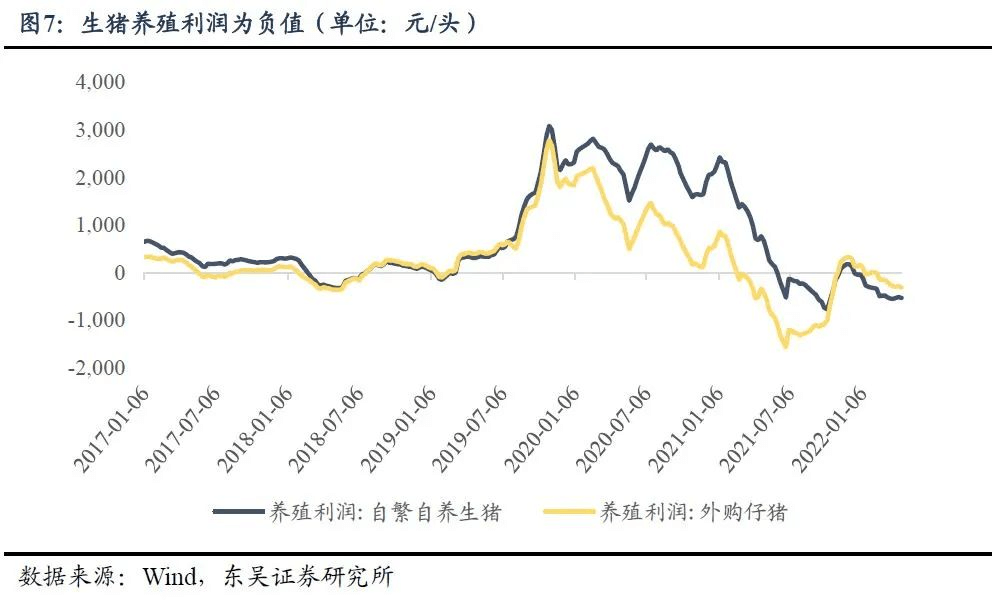

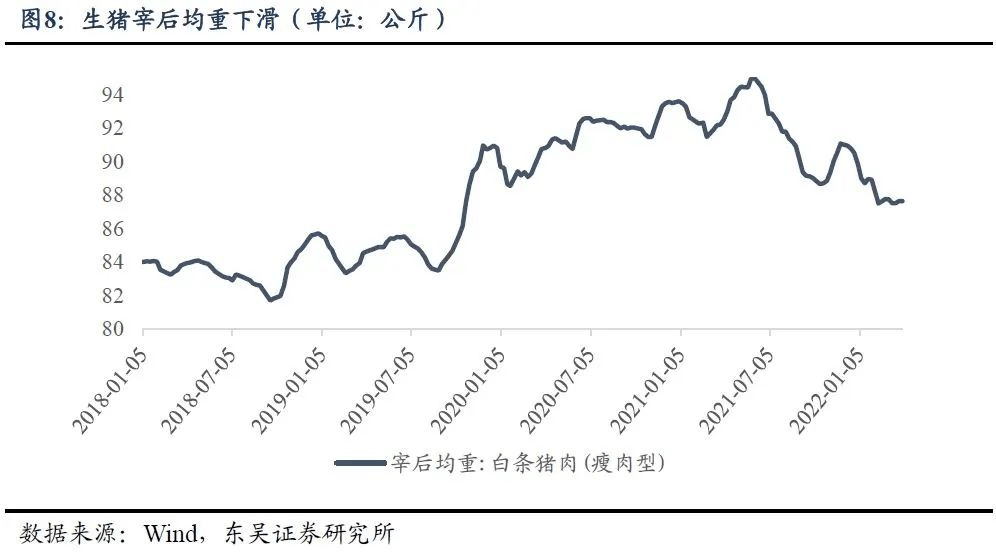

生猪出栏均重与生猪价格之间存在互为因果的关系,其中的逻辑链条可进行如下概括:当养殖户预期猪价将上涨时,会出现压栏的情况,而预期猪价会下降的时候,会让猪提前出栏。由于在“猪周期”下行阶段中养殖利润的下降,导致生猪提前出栏,均重下滑,从而缓解了2022年猪肉的供给压力,价格将缓步上行。截至2022年4月15日,自繁自养生猪和外购仔猪的养殖利润分别为-531.7元/头和-314.03元/头,未摆脱负值区间,自2021年12月以来趋势性下行。与之对应的是猪肉宰后均重的下滑,截至2022年4月1日,黑龙江、北京、江苏等全国16个省市的白条猪肉宰后均重为87.64公斤,同样于2021年12月开始出现趋势性下滑。但是,一旦新一轮“猪周期”开启,养殖户对于利润上行的共识确立,就会出现压栏的情况,造成供给后置,这反而会加剧生猪价格上行的幅度,根据我们上文对于本轮“猪周期”的判断,共识或形成于2023年一季度。

2.3. 猪肉冻品进口量

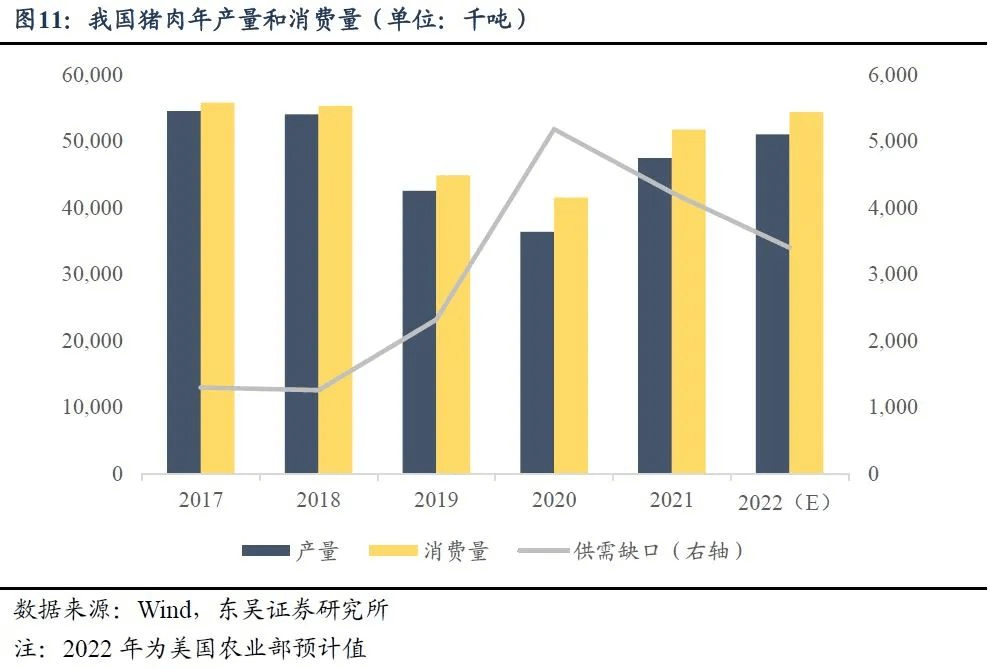

我国是猪肉消费大国。(1)从国别之间的比较来看,根据美国农业部数据,我国2022年的猪肉消费量预计将达到5440万吨,以下图中所列的国家作为整体样本,则中国的年度猪肉消费量占比达到54.41%。(2)从我国居民对肉类消费量的结构来看,2020年全国居民人均猪肉消费量为18.2千克,虽然2019年和2020年猪肉占肉类消费量的比例有所下降,但是仍然保持70%以上,是当之无愧的主角。

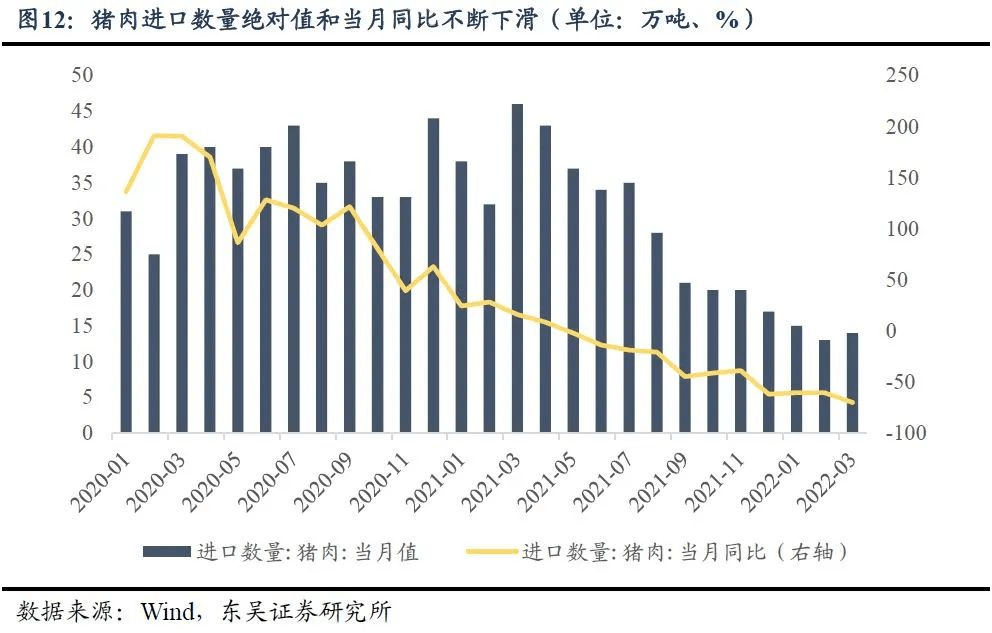

由于我国的猪肉需求量大,即使产能充足,供需之间也存在一定的缺口,需要从海外进口猪肉。以2021年为例,我国猪肉的消费量和产量之间的差值为4226千吨,猪肉的进口数量为3710千吨,基本覆盖缺口。但是,猪肉进口数量绝对值和当月同比不断下滑,进口数量的下滑缓解了猪肉的供给压力,给价格提供了上行的动力。

猪肉进口数量的下滑主要有以下三点原因:(1)国内生猪的充足产能令进口猪肉的需求下降;(2)《关于2022年关税调整方案的通知》中,对猪肉的进口税率从8%提高到12%,进口冻品的利润被进一步压缩,降低进口量;(3)在新冠疫情发展形势依然不明的情况下,进口冻品存在潜在的病毒传播风险,管控措施严格。短期来看,该三点原因未见扭转,进口数量将缩减,对猪肉价格存在利多。

2.4. 猪肉收储政策

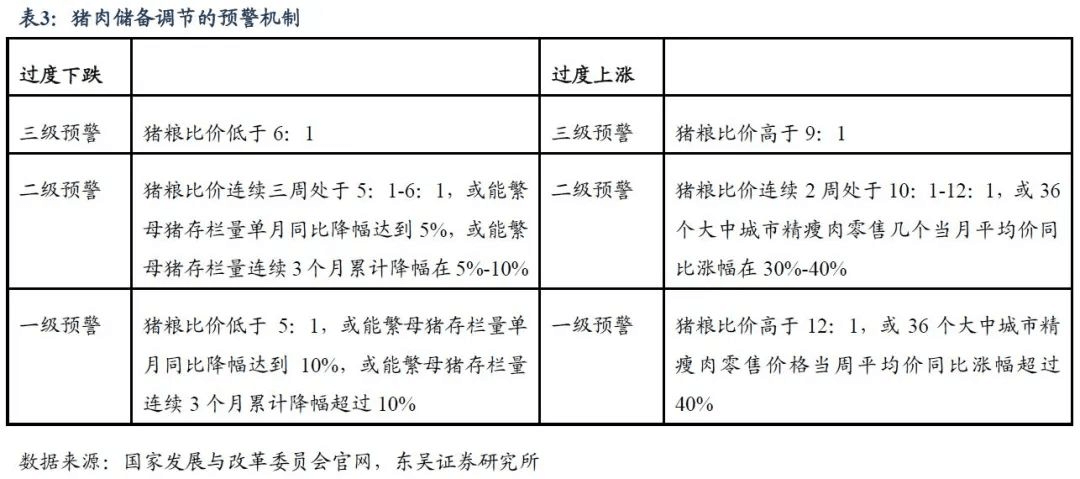

在“猪周期”、非洲猪瘟疫情和新冠肺炎疫情的三重影响下,《完善政府猪肉储备调节机制做好猪肉市场保供稳价工作预案》出炉,旨在加强政府猪肉储备调节工作,提升生猪和猪肉市场调控能力。根据生产成本数据测算,生猪生产盈亏平衡点的猪粮比价约为7:1,预警区间的设定参考了该比值,当猪肉价格过度下跌时,避免养殖户恐慌性集中出栏,当猪肉价格过度上涨时,避免养殖户非理性过度补栏。

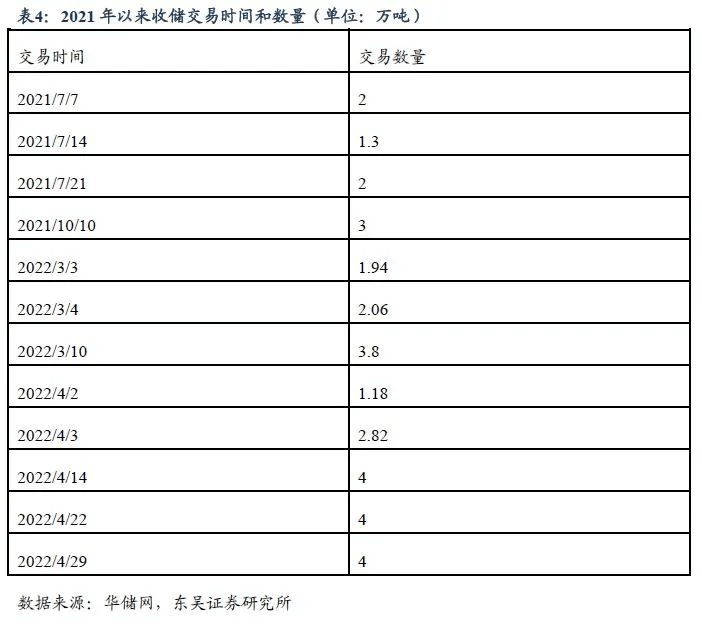

自2021年6月发布这一预案以来,2021年有过两轮收储,第一轮交易时间分别为7月7日、14日和21日,共涉及猪肉5.3万吨,第二轮交易时间为10月10日,收储3万吨猪肉。2022年有八次收储,共收储23.8万吨猪肉。

由于收储的时间点较为接近,在此我们选择数据频率更高的猪肉平均批发价作为观察指标。我们发现了两个现象:(1)收储会对猪肉价格形成托底,在收储过后,猪肉价格通常体现为横盘或回升;(2)从长趋势来看,收储难以影响整体的供需格局,因此无法扭转猪肉价格的走势。

针对第一个现象,即猪肉收储后价格横盘或回升的现象,造成两者之间的差别在于收储时间点不同,而导致的猪肉需求量不同。以2021年7月和10月的两次收储为例,7月为猪肉消费的淡季,因此收储后价格呈现横盘状态,而10月即将进入冬季腌腊的旺季,收储后价格出现了回升。

2.5. 小结

我们在此总结上述四个因素对猪肉供给去化幅度的影响,并以此推断本轮“猪周期”的价格上涨幅度。

综上所述,在生猪产能去化幅度不足和母猪种群结构强化的背景下,此轮“猪周期”的价格高点不会出现上一轮那样的高位,但是需要注意生猪出栏均重的减轻和猪肉进口量的减少带来的影响。

3. 如何估算本轮“猪周期”价格上涨幅度?

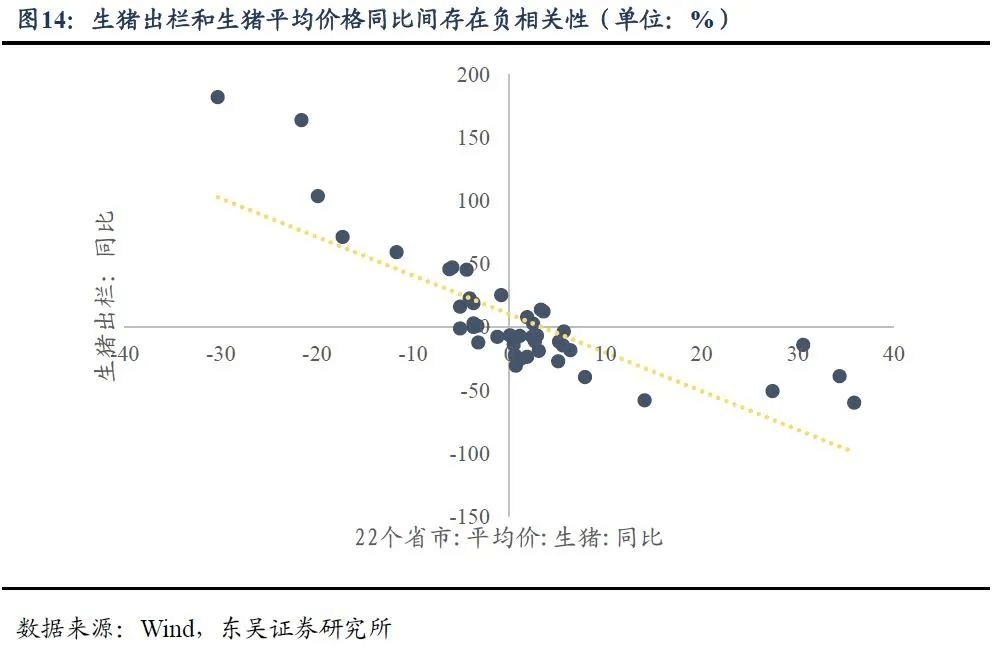

上一节中,我们梳理了影响本轮“猪周期”价格变化幅度的因素,需要指出生猪产能去化幅度是最关键的变量,能繁母猪的存栏量会影响生猪的出栏量,进而令生猪的价格出现波动。通过观察2009年Q1-2022年Q1的生猪出栏同比和生猪平均价格同比,可以发现两者之间存在着明显的负相关性,即生猪价格会因为生猪出栏量的下降而上升。

每次生猪价格的上涨,都对应着10个月前能繁母猪存栏量的下降,如2009年1月至2010年8月,能繁母猪存栏量下滑8%,随后出现回升;2014年开始,生猪产能受环保政策和规模化养殖的影响,实现产能出清,此轮“猪周期”中能繁母猪存栏量不断下滑,但可以根据下滑的速度,即能繁母猪存栏量图线的斜率,将周期划分成两段,与生猪价格的变化有较好的对应关系,2013年12月至2015年5月,能繁母猪存栏量下滑20%;上一轮“猪周期”受非洲猪瘟的影响较大,2017年10月至2019年10月下滑45%。

本轮“猪周期”的能繁母猪的产能去化程度不及此前两轮,因此价格上涨的幅度不会过大。根据农业农村部引发的《生猪产能调控实施方案》,“十四五”期间全国能繁母猪正常保有量稳定在4100万头左右,最低保有量不低于3700万头。本轮能繁母猪产能去化始于2021年7月,当时的能繁母猪存栏量约为4500万头,我们假设三种产能去化情况,即能繁母猪分别下降至4100万头、3900万头和3700万头,则对应的存栏量下降幅度分别为9%、13%和18%。由于2014-2016年的能繁母猪存栏量持续下滑,表2中的“周期二”参考意义较为有限,综合“周期一”和“周期三”的情况,我们认为本轮“猪周期”的生猪价格高点范围在20-25元/公斤。

4. 风险提示

(1)猪瘟发生情况超预期:若猪瘟在我国出现大面积传播,则生猪存栏量会快速下行;

(2)国家调控政策效果不及预期:“十四五”期间能繁母猪保有量目标为理想化数据,存在不及预期的可能性;

(3)猪肉冻品进口政策调整:若出现进口政策调整,我国进口猪肉的供应量会有所波动。