来源:https://mp.weixin.qq.com/s/bJ-SZ8iiuKHrwB89mbvJCw

报告摘要

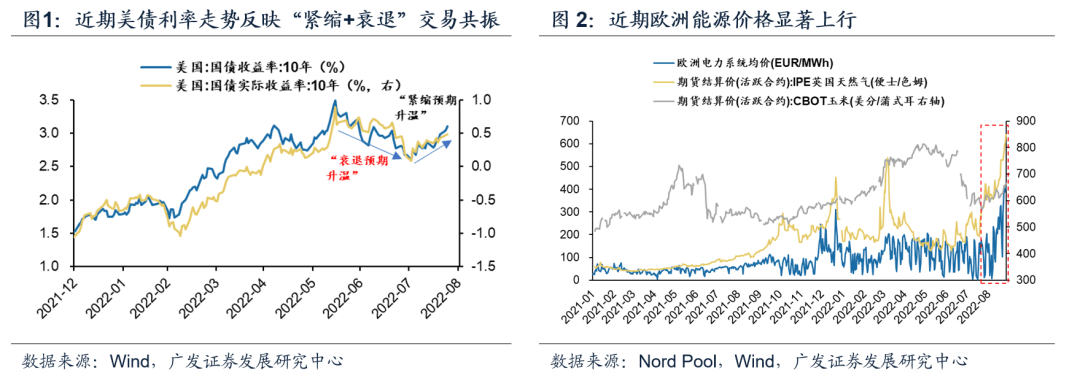

●经济弱复苏+海外紧缩交易升温,A股本周延续弱势震荡。7-8月国内经济数据显示复苏节奏仍然缓慢;海外从6-7月的衰退交易转向8月“衰退+紧缩”交易共振,8.26美联储主席鲍威尔在Jackson Hole全球央行年会上展示抗击通胀的姿态,海外市场“紧缩交易预期再度升温”。

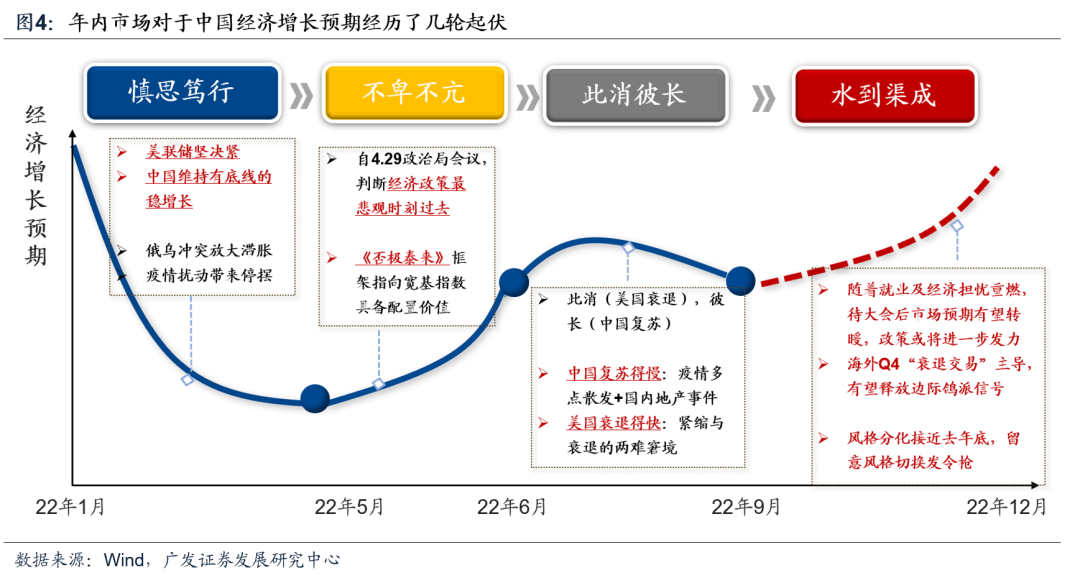

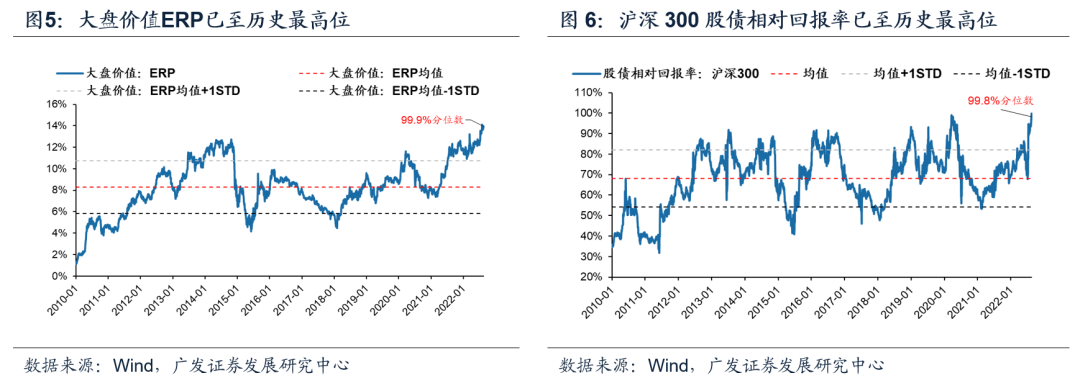

●当下A股与去年底市场面临的“慎思笃行”存在三点重要不同。(1)A股所处盈利周期位置不同:21年底时正面临较大的盈利回落压力,当下A股表观盈利已处于底部。Q3-Q4“环比”改善趋势具备较大确定性。(2)信用周期不同:22年4月社融塌方亦确认信用周期底部,当前整体信用紧缩的过程基本结束,局部(地产)信用紧缩仍在发酵,但近期利率调降进一步释放宽货币稳增长信号,22Q4政策“松绑”有望进一步发力。(3)当前离22年“复合政策底”更为接近:海外从22H1的“滞胀”交易转向Q3“衰退+紧缩”共振,Q4或迎来海外“衰退”交易进一步升温+国内政策力度进一步加大的“复合政策底”窗口期。

●维持“成长占优,适度外溢扩散”判断,22Q4成长&价值阶段性切换的概率显著增大。(1)当下中美“此消彼长”持续演绎,经济弱复苏+流动性保持宽松继续支撑A股成长占优。近期全球紧缩交易升温+美债利率上行优化价值胜率,我们维持“成长占优,适度外溢扩散”的判断。(2)“胜率-赔率”框架下,价值板块赔率已具优势,22Q4或将迎来胜率改善契机(稳增长进一步松绑),届时成长&价值切换的概率显著增大。(3)一旦成长与价值迎来切换契机,大小盘短期行情切换的关键变量信用预期随之触发。

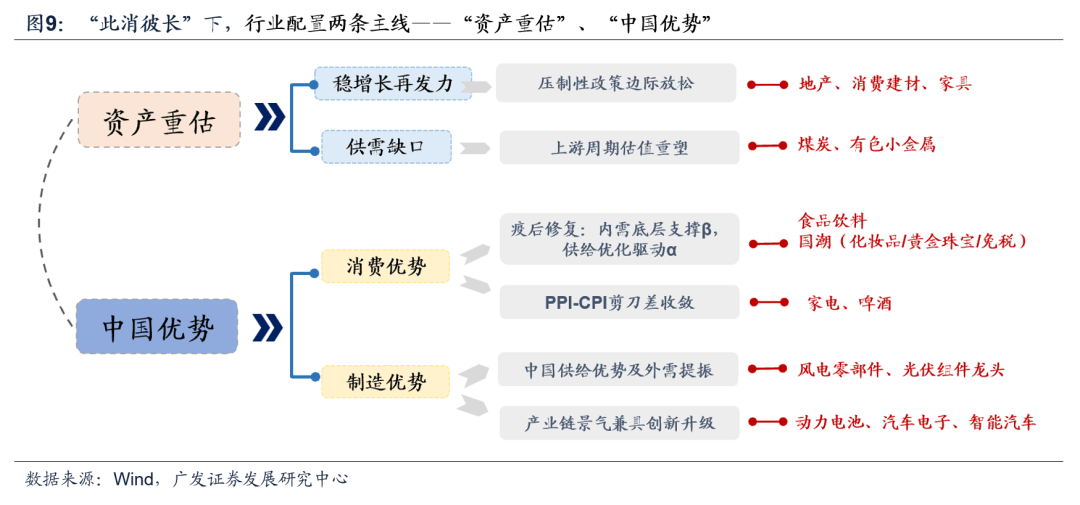

●“此消彼长”下,中国经济具备全球比较优势的两条主线:资产重估+中国优势。(1)资产重估:①地产及地产链(家电/消费建材/家具);②供需缺口:“供需稳态”估值重塑的煤炭/有色小金属等。(2)中国优势:①消费优势:食品饮料、国潮(化妆品/黄金珠宝/免税)、家电/啤酒等;②制造优势:光伏组件龙头/风电零部件/汽车链等。

●A股“此消彼长,水到渠成”,继续把握成长股及局部扩散的投资机会,关注Q4成长&价值的切换窗口。当下A股相较于去年底的“慎思笃行”形似但神不似,下行风险有限。经济复苏缓慢+流动性宽松下我们维持“成长占优,适度外溢扩散”判断,22Q4稳增长政策有望再“松绑”,成长&价值阶段性切换的概率显著增大。关注资产重估与中国优势两条主线:(1)中报景气优势的制造业(煤炭/风电零部件/光伏组件龙头/汽车电子);(2)政策压制转向边际宽松(地产龙头/消费建材);(3)疫后修复及PPI-CPI传导受益(家电/批零社服)。

●风险提示:疫情控制反复,全球经济下行超预期,海外不确定性等。

一核心观点速递

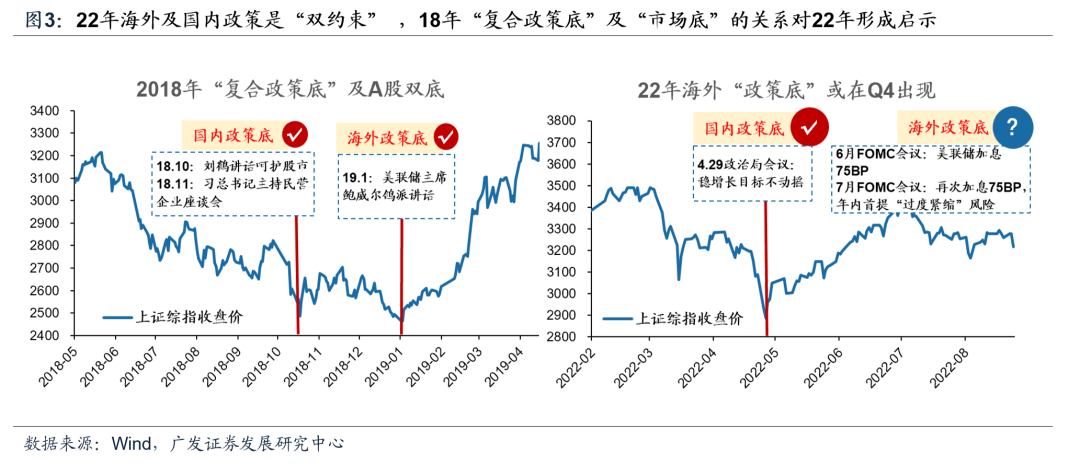

(一)经济弱复苏+海外紧缩交易升温,A股本周延续弱势震荡。(1)国内:7-8月国内经济数据显示复苏节奏仍然缓慢:7月PMI回落至50以下进入衰退区间,回落幅度超出市场预期;7月以来疫情点状频发及高温气候影响居民活动及户外建筑业开工施工,基本符合我们在6.25中期策略展望《此消彼长,水到渠成》中关于中国经济复苏力度较弱的判断。(2)海外:近期能源与农产品价格上行再度强化全球通胀预期,海外从6-7月的衰退交易转向8月“衰退+紧缩”交易共振:海外能源危机持续发酵带动近期能源价格如天然气等持续上行、以及全球多地极端干旱天气助推农产品价格走强。7月强劲的就业数据支撑美联储继续紧,8.26美联储主席鲍威尔在Jackson Hole全球央行年会上的发言展示较为鹰派抗击通胀的姿态,强调美联储当下仍将会以快速有力的措施来降低通胀,并将其重要性置于就业/增长目标之上,海外市场“紧缩交易预期再度升温”,8月初以来10Y美债利率已上行约50BP至3%以上。

**

(二)当下A股与去年底市场面临的“慎思笃行”存在三点重要不同。7月以来国内呈现货币松信用弱的格局,在类资产荒的大环境下A股下行风险有限。我们在8.14《7月社融对市场及小盘股的影响》提示市场不宜对7月低于预期的社融数据做线性外推解读,事件扰动后中国经济运转依然将逐步恢复。我们维持5月13日“中国政策经济最悲观的阶段已过”的判断,当下A股相较于21年底“慎思笃行”的市场环境存在三点重要不同:

第一:A股所处盈利周期位置不同,当下A股表观盈利已处于底部。上半年突发疫情冲击下22H1大概率迎来本轮A股盈利回落周期的表观“盈利底”。因此21年底时正面临较大的盈利回落压力,而当下伴随盈利增速基数下降、疫情缓和与稳增长效果显现,Q3-Q4“环比”改善趋势具备较大确定性。

第二:信用周期不同,当下整体信用紧缩基本结束。22年4月社融塌方亦确认信用周期底部。5月央行 “宏观杠杆率会有所上升”的罕见表述意味着未来信用扩张不宜过于悲观;当前整体信用紧缩的过程基本结束,局部(地产)信用紧缩仍在发酵,但近期MLF与LPR利率调降进一步释放宽货币稳增长信号,22Q4的政策“松绑”有望进一步发力。

第三:海外从22H1的“滞胀”交易转向Q3“衰退+紧缩”共振和Q4“衰退”交易,当前离“复合政策底”更为接近。(1)历史上看:18Q4至19年初,典型的国内+海外“复合政策底”促成当时一轮熊牛切换。(2)当前:22年国内“政策底”已于4月底进一步夯实,4月政治局会议明确“动态清零”和“稳增长”非对立而是辩证统一,我们维持5月“中国政策经济最悲观的阶段已过”的判断,22Q4政策松绑力度有望进一步加大。海外Q3交易受“衰退”与“紧缩”共振影响,但22Q4随着美国经济衰退压力进一步加大,以及我们判断美国CPI整体趋势预计继续回落,紧缩压力将不再是主导,“衰退交易”或进一步升温,当前距离海外政策底也更近一步。

(三)风格研判:维持“成长占优,适度外溢扩散”的判断,22Q4成长向价值阶段性切换的概率显著增大。(1)一方面,“海外经济后续或陷入衰退金融条件收紧+中国盈利周期触底后缓慢复苏金融条件较为宽松”仍持续演绎。近期MLF与LPR利率调降印证了中国货币政策偏向宽松的政策取向。经济复苏缓慢+流动性保持宽松的背景下,贴现率继续支撑A股成长占优。另一方面,近期海外能源危机发酵助推能源价格走高,全球紧缩交易升温+美债利率上行等因素优化价值板块相对胜率。我们维持“成长占优,适度外溢扩散”的判断。(2)“胜率-赔率”分析框架下,价值板块赔率已具优势,22Q4或将迎来胜率改善契机,届时成长向价值阶段性切换的概率显著增大。①赔率角度看,当下大盘价值ERP以及沪深300股债相对回报率已至历史最高位,成长与价值的风格分化程度再度接近21年底时水平,但与彼时不同之处:第一:去年底全球市场交易滞胀,美债利率大幅上行;而当前全球市场交易衰退紧缩共振,美债利率难以大幅上行。第二:短期中国稳增长预期仍偏弱等待年底会议,风格全面切换尚欠东风;②胜率角度看,在Q3就业与经济担忧重燃下,对22Q4的政策决心应当更乐观,大会之后或将迎来市场预期转暖、稳增长进一步松绑、价值板块胜率改善的时间窗口,届时风格由成长阶段性切向价值的概率也会随之显著增加。

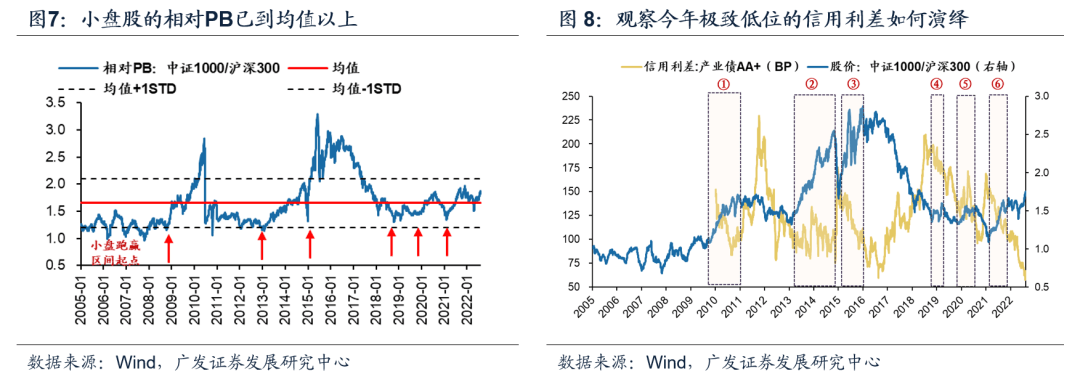

关于近期小盘股行情,我们在22.5.20发布《战略看多小盘成长股,如何优选?》、8.4《赛道行情扩散至小盘股有何启示》、8.16《小盘股占优的7个要素及本轮对比》以及8.21《如何观察本轮小盘行情的持续性?》中连续提示本轮小盘股较大概率是中周期行情,当下新兴产业周期与货币信用条件最支持,但小盘股相对估值已至均值、信用利差触及历史低位。22年大小盘短期行情切换的信号需关注:(1)极致低位的信用利差逆转;(2)地产及基建表征的信用预期出现否极泰来的变化;(3)外资从净流出转为净流入。一旦成长与价值迎来切换窗口,大小盘短期行情切换的关键变量——信用预期亦随之触发。

(四)“此消彼长”之下,中国经济具备全球比较优势的两大主线:资产重估+中国优势。(1)资产重估:①稳增长再发力:22Q4风格切换概率增大情况下,关注地产及地产链的发力空间。从已披露中报来看,一些地产系消费(家电/消费建材/家具)已可初步观察到业绩环比改善。②供需缺口:我们从2.24《地缘风险强化慎思笃行》以来持续推荐煤炭“供需稳态”的投资机会,并在4.28《上游周期:“供需稳态”重塑估值》进一步提示:新能源链的投资/生产/使用,既会增加传统能源/材料的需求,也会对传统能源/材料投资形成“挤出效应”,上游资源/材料(煤炭/锂/钾肥)“供需稳态”将迎来估值向上重塑,建议关注国内定价且需求有支撑的煤炭以及新能源车高景气下需求端受益的有色小金属等。(2)中国优势:①消费优势:我们在7.19《消费接棒制造,重估中国优势》中提示,疫后消费结构性机会在于:广谱的内需修复支撑板块β,供给优化及龙头份额提升驱动α。映射至本轮,四季度稳增长有望再发力、内需逐步复苏之下,建议关注:餐饮&社交复苏的食品饮料;品牌渠道优化的国潮(黄金珠宝/化妆品/免税),以及PPI-CPI剪刀差收敛下受益的家电/啤酒等。②制造优势:外需视角聚焦中国供给全球优势、且外需预期向好的光伏/风电产业链,内需视角聚焦供应链优势,兼顾需求侧韧性的汽车链条(如新能车动力电池、智能汽车)、汽车电子等。

(五)A股“此消彼长,水到渠成”,把握成长股及局部扩散的投资机会,关注Q4成长&价值切换窗口。相较于去年底市场面临的“慎思笃行”,当下A股在盈利周期、信用周期、复合政策底三方面已有改善,类资产荒的大环境下,A股下行风险有限。经济复苏缓慢+流动性保持宽松的背景下,我们维持“成长占优,适度外溢扩散”的判断。但同时“胜率-赔率”分析框架下看,目前价值板块赔率已具优势,22Q4稳增长政策有望再“松绑”,价值板块藉此迎来胜率改善契机,届时成长阶段性向价值切换的概率显著增大,关注资产重估与中国优势两条主线:(1)中报景气优势的制造业(煤炭/风电零部件/光伏组件龙头/汽车电子);(2)政策压制转向边际宽松(地产龙头/消费建材);(3)疫后修复及PPI-CPI传导受益(家电/批零社服)。

二本周重要变化

(一)中观行业

1.下游需求

房地产:Wind30大中城市成交数据显示,截至2022年8月26日,30个大中城市房地产成交面积累计同比下降32.63%,30个大中城市房地产成交面积月环比下降7.26%,月同比下降20.47%,周环比上升4.57%。国家统计局数据,1-7月房地产新开工面积7.6亿平方米,累计同比下跌36.10%,相比1-6月增速下跌1.70%;7月单月新开工面积0.96亿平方米,同比下跌45.39%;1-7月全国房地产开发投资79462亿元,同比名义下跌6.40%,相比1-6月增速下降1.0%,7月单月新增投资同比名义下跌12.33%;1-7月全国商品房销售面积7.8亿平方米,累计同比下跌23.10%,相比1-6月增速下降0.90%,7月单月新增销售面积同比下降28.88%。

汽车:乘联会数据,8月第3周乘用车零售销量同比增长48%,环比上周增长23.7%。中国汽车工业协会数据,7月商用车销量242.00万辆,同比上升29.65%;乘用车销量217.43万辆,同比上升39.95%。

港口:7月沿海港口集装箱吞吐量为2325万标准箱,高于6月的2271万,同比上升10.77%。

航空:7月民航旅客周转量为540.07亿人公里,比6月上升196.11亿人公里。

2.中游制造

钢铁:螺纹钢价格指数本周上涨0.47%至4243.84元/吨,冷轧价格指数涨1.33%至4439.66元/吨。截止8月26日,螺纹钢期货收盘价为4097元/吨,比上周上涨4.28%。

水泥:本周全国水泥市场价格环比上涨1.71%。全国高标42.5水泥均价为427.17元。其中华东地区均价上涨至422.14元,中南地区上涨至406.67元,华北地区维持462.00元。

3.上游资源

煤炭与铁矿石:本周铁矿石库存减少,煤炭价格上升,煤炭库存减少。太原古交车板含税价本周维持2370.00元/吨;秦皇岛山西优混平仓5500价格本周涨1.18%至1151.40元/吨;库存方面,秦皇岛煤炭库存本周减少6.50%至460.00万吨;港口铁矿石库存减少0.52%至13815.99万吨。

国际大宗:WTI本周涨2.81%至91.49美元,Brent涨2.92%至98.90美元,LME金属价格指数涨1.39%至3903.80,大宗商品CRB指数本周涨2.42%至299.09,BDI指数本周跌12.20%至1123.00。

(二)股市特征

股市涨跌幅:上证综指本周下跌0.67%,行业涨幅前三为农林牧渔(3.10%)、交通运输(1.21%)、休闲服务(1.13%);涨幅后三为电子(-6.11%)、国防军工(-5.53%)、电气设备(-5.14%)。

动态估值:A股总体PE(TTM)从上周17.67倍下降到本周17.33倍,PB(LF)从上周1.76倍下降到本周1.73倍;A股整体剔除金融服务业PE(TTM)从上周28.28倍下降到本周27.63倍,PB(LF)从上周2.51倍下降到本周2.45倍;创业板PE(TTM)从上周67.04倍下降到本周61.37倍,PB(LF)从上周4.54倍下降到本周4.28倍;科创板PE(TTM)从上周的45.48倍下降到本周43.00倍,PB(LF)从上周的5.01倍下降到本周4.65倍;A股总体总市值较上周下降1.34%;A股总体剔除金融服务业总市值较上周下降1.74%;必需消费相对于周期类上市公司的相对PB从上周1.96上升到本周2.00;创业板相对于沪深300的相对PE(TTM)从上周5.53下降到本周5.12;创业板相对于沪深300的相对PB(LF)从上周3.17下降到本周3.02;股权风险溢价从上周0.95%上升到本周0.98%,股市收益率从上周3.54%上升到本周3.62%。

融资融券余额:截至8月25日周四,融资融券余额16338.22亿,较上周下降0.74%。

大小非减持:本周A股整体大小非净减持46.20亿,本周减持最多的行业是医药生物(-14.49亿)、银行(-8.10亿),电子(-5.18亿);本周增持最多的行业是国防军工(0.43亿)。

限售股解禁:本周限售股解禁1247.82亿元,预计下周解禁1367.52亿元。

北上资金:本周陆股通北上资金净流出46.96亿元,上周净流入59.25亿元。

AH溢价指数:本周A/H股溢价指数上升至143.63,上周A/H股溢价指数为144.87。

(三)流动性

截至8月26日,央行本周共有5笔逆回购到期,总额为100亿元;5笔逆回购,总额为100亿元;国库现金定存400亿元;公开市场操作净投放(含国库现金)共计400亿元。

截至2022年8月26日,R007本周上涨23.73BP至1.7981%,SHIBOR隔夜利率上涨4.70BP至1.2580%;期限利差本周下跌1.19BP至0.8508%;信用利差下跌3.75BP至0.5161%。

(四)海外

美国:本周一公布7月芝加哥联储全国活动指数0.27,高于前值-0.25;本周二公布7月新房销售环比-12.65,低于前值-7.14;8月Markit制造业季调PMI 51.30,低于预期值52.00和前值52.20;8月季调里奇蒙德联储制造业指数-8.00,低于预期值-6.00和前值0.00;本周三公布8月19日EIA商业原油增量-328.200万桶,高于前值-705.60万桶;本周四公布第二季度GDP预估环比折年率-0.60%,高于前值-1.60%;8月20日当周初次申请失业金季调人数24.30万人,低于前值24.50万人;本周五公布7月核心PCE物价指数同比4.56%,低于前值4.81%;7月季调人均可支配收入5.60万美元,高于前值5.59万美元。

欧盟:本周二公布8月欧元区制造业PMI 49.70,低于前值49.80;8月欧元区综合PMI 49.20,低于前值49.90;8月欧元区服务业PMI 50.20,低于前值51.20;本周五公布7月欧元区M3 16.02万亿欧元,高于前值15.88万亿欧元。

英国:本周二公布8月制造业PMI 46.00,低于预期值51.00和前值52.10;8月服务业PMI 52.50,高于预期值52.00,低于前值52.60。

日本:本周二公布8月制造业PMI 51.00,低于前值52.20;本周五公布8月东京都区部CPI同比2.90,高于前值2.50;8月东京都区部CPI环比0.40,低于前值0.50。

海外股市:标普500本周跌4.04%收于4057.66点;伦敦富时跌1.63%收于7427.31点;德国DAX跌4.23%收于12971.47点;日经225跌1.00%收于28641.38点;恒生涨2.01%收于20170.04点。

(五)宏观

8月一年期贷款市场报价利率3.65,低于前值3.70;8月五年期贷款市场报价利率4.30,低于前值4.45;1-7月份,全国规模以上工业企业实现利润总额48929.5亿元,同比下降1.1%。

三下周公布数据一览

下周看点:中国8月官方制造业PMI;美国8月ADP就业人数环比;美国8月制造业PMI;美国8月ISM制造业新订单PMI;欧盟7月PPI同比;英国7月M4季调同比;日本8月基础货币同比。

8月29日周一:美国8月达拉斯联储制造业产出指数。

8月30日周二:美国7月季调非农职位空缺数;欧元区8月季调消费者信心指数;欧元区8月季调经济景气指数;欧元区8月季调工业信心指数;欧元区8月季调服务业信心指数;日本7月失业率。

8月31日周三:中国8月官方制造业PMI;美国8月季调ADP就业人数环比;美国7月季调ADP就业人数环比;英国7月M4季调同比。

9月1日周四:美国8月制造业PMI;美国8月ISM制造业新订单PMI;欧元区8月制造业PMI;欧盟7月失业率;英国8月制造业PMI;日本8月制造业PMI。

9月2日周五:美国8月失业率季调;美国7月季调耐用品新增订单环比;欧盟7月PPI同比;日本8月基础货币同比。

四风险提示

疫情控制反复,全球经济下行超预期,海外政策不确定性等。