来源:https://xueqiu.com/3760848958/204329436

因为新的一轮猪周期的起点马上就要来到,大概可能在明年的5-6月,而我要论证的观点就是:生猪养殖板块下一个猪周期内(4年内)很可能会出现1只高倍的股票。

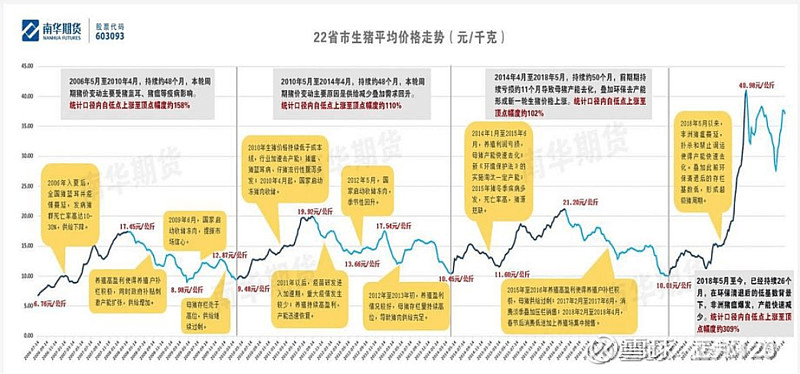

先说一下生猪周期的情况,猪周期一般是4年一次,生猪价格曲线形态大多都是一个拱形,而这个拱形往往又是由4个小拱形连接起来,如图:

生猪价格2006年以来的走势图

价格曲线形成拱形的原因是因为猪价的变化由供需决定,而每一年的淡旺季形成了一个小拱形,4年的供需变化影响下就形成了一个大的拱形,周而复始。

一、过去一个猪周期,生猪养殖行业的关键变化分析

1、市值的变化

这其实才是我们投资要关注的本质问题,了解在一个行业周期中,上市公司的市值到底是怎么变化的?为什么会有这些变化?并以了解到的实际情况来指导作出未来一个周期的投资计划。

以四大猪企在上一轮猪周期的市值变化为例:

上一轮猪周期4大猪企的市值涨幅情况表

是不是可以清晰看到,同一个周期内,温氏股份的涨幅只有2.4倍,而牧原股份是18.6倍,为什么会出现这种情况?

1)温氏股份的市值在上一轮猪周期的低点也达到1013亿,如果涨10倍是10130亿市值,这个难度肯定比较大,而实际温氏最高达到2420亿市值;

2)牧原股份的起点市值是265亿,而最终完成了18.6亿的上涨,市值最高达到4925亿;

3)正邦科技和新希望起点市值分别为80亿和236亿,最终涨幅也分别达到8.3和8.1倍;

4)还有一个关键要素就是实现这些上涨倍数的时间,最少也要接近2年,牧原则需要3.8年才完成18.6倍的涨幅,而且并不是时间越久,涨幅越大,正邦和新希望都是2年左右就达到最大涨幅

所以,决定能否成为下一个高倍股票的关键点一定要考虑到起点市值的大小,才能估算出高倍后的市值,并评估可能实现的概率。

那新一轮猪周期的起点市值和预估高倍目标市值就分别如下表:

预估10倍后的目标市值

有这张表,我们就可以算出来,下一轮猪周期,牧原、温氏、新希望和正邦科技要实现10倍的变化,市值将会达到20531、7737、4803和2623亿。

从起点市值的评估来看,正邦科技市值最小,如果基本面的变化没有太大的变数,则正邦科技未来4年实现的10倍变化的机会最大,而牧原股份2053亿的市值起步,下一轮猪周期要达到20531亿的市值,这要看公司的基本面变化能不能支持。

2、出栏量、养猪收入和养猪毛利的变化

出栏量、养猪收入和养猪毛利的变化

1)看到这个就很清楚了,牧原的养猪毛利在2020年变化达到11.4倍,正邦科技和新希望也分别达到12和8.1倍,但前面两家的基数小,所以毛利的绝对增量没有牧原股份的变化可观毛利增加312亿和增加90亿的差异;

2)板块龙头的溢价,这一点其实很关键的,其他板块在周期性的上涨过程中,龙头溢价一般多出50-100%,对应的成长倍数可能就大很多,所以生猪养殖板块下一个涨幅最大的肯定也是对应板块的龙头,因为资金对龙头标的的偏好,龙头个股涨幅最大;(这个前期不一定能判断出来,但行情走完一半后大概率就会确认,具体可以借鉴上一个周期四家猪股的走势情况)

3)在高猪价的阶段,出栏量可能是决定养猪收入和养猪毛利的关键,而且完全育肥成本越低,养猪毛利越高。

那出栏量和完全育肥成本又是什么决定的呢?——关键的因素就是种群。

3、种群的变化

种群就是养殖企业的繁殖种猪,主要体现在能繁母猪和后备母猪的数量和效率上,这里要注意的是效率很关键,例如同样100万的能繁母猪,PSY20和PSY10,那前者的繁殖能力就是后者的两倍。

种群除了影响出栏量,也可以通过繁殖的仔猪成本来直接影响完全育肥成本,所以生猪养殖企业的种群非常重要,而一个猪周期初期,如果养殖企业在种群、育肥产能上有足够的优势,那在整个猪周期的成长性就很高。

我们再从数据上感受一下牧原在上一轮猪周期以种群的绝对优势获取利润前期所具备的条件。

种群最重要的数据有3项:能繁母猪数量、能繁母猪效率和母猪舍产能。

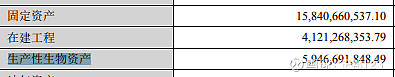

而报表披露的数据只是账面的记账余额,并没有准确地反应种群的实际优势,先看看反映种群的报表项目——生产性生物资产。

这是正邦科技2021年3季度的生产性生物资产账面余额:59.47亿,主要是猪圈的固定资产和在建工程合计199.6亿。对于正邦种群的理解应该是这样的:

这59.47亿对应的是100万的能繁母猪和40万的后备母猪,而能繁母猪的PSY(养猪的psy是指每头母猪每年所能提供的断奶仔猪头数)是22。

养猪场PSY的计算方法:PSY=母猪年产胎次×母猪平均窝产活仔数×哺乳仔猪成活率。

我们看上表这组数据大概就能知道:

1、生产线生物资产的余额不是说越大越好,因为余额越大,对应母猪的头均成本就越大,而摊销到仔猪的成本就会越大,所以牧原的生产性生物资产虽然只有74亿,但能繁母猪数量远超另外3家,所以牧原仔猪落地成本只有200;

2、4家猪企的PSY差异比较大,其中正邦科技22逐步接近牧原股份的24,温氏虽然未披露,但从披露的每月产仔数量倒推可能比新希望稍微多一些,但应该还在20以下;

3、母猪舍产能的利用率影响也比较大,正邦科技PSY22和牧原的PSY24差异不大,但仔猪头均成本高出一倍以上,主要是母猪培育成本的均价也高出一倍,这较大概率就是正邦科技的母猪舍产能有220万头,但存栏母猪只有140万头,母猪存栏产能利用率正邦科技的最低。

那2018年到现在的生产性生物资产数据情况又是怎么变化的?

这个表把过去5年4大猪企的生产性生物资产和出栏量的数据做了一个对比,可以发现以下情况:

1、正邦科技是学牧原学的最好的一家,按正邦目前的种群对应的出栏规模,正邦未来2年超过牧原目前的出栏量可能性很大;

2、温氏以前确实是猪企的老大,但这次非瘟估计是清洗了温氏的种群,现在逐渐恢复,但还落后于正邦科技,应该比新希望略好;

3、牧原和温氏上一轮猪周期是专注在养猪或养殖上的,正邦是上一轮确认了养猪为核心业务,而新希望目前来说种群发展得最慢,头均母猪价格高企,同时PSY还在18以下。

4、从出栏的情况看,正邦虽然落后于牧原,是明显超过温氏和新希望的,而这个出栏量是在3季度淘汰了60万头能繁后做出来的,而且正邦科技目前种群的PSY达到22,明年引种的高效能繁母猪只要打满能繁母猪舍的产能,正邦科技在出栏量和仔猪成本两方面都会有极大的改善。

这里要注意一个重点,正邦科技不需要超越未来的牧原,未来3年只要达到现在牧原的水平,低位不到300亿的正邦科技在未来3年达到2000-3000亿的市值可能性是不是很大?

二、下一轮猪周期形成高倍涨幅的充分条件和必要条件是什么?

1、先说必要条件。

下一轮猪周期中可以形成高倍涨幅的必要条件就是市值要相对比较低,为什么说市值相对比较低是形成高倍涨幅的必要条件呢?

我举个例子大家可能就秒懂。

我们都熟悉的好公司是贵州茅台,这个大家估计没啥异议,贵州茅台最大回调幅度已经达到40%+了。

那贵州茅台现在的市值是多少?

22968亿。

已经回调了40%的贵州茅台,还能有高倍的涨幅么?

我也不太清楚大家内心的答案是什么,我是觉得可能性不大,23万市值的贵州茅台,鸭。。。

那么回到猪周期,这波低点263亿的正邦科技如果未来有牛市涨到2600亿的可能性是不是比低位2054亿的牧原股份涨到20540亿的概率要大很多呢?

实际上万亿牧原很多投资者都觉得概率不大,当然,猪价重新回到25+的时候也许想法也会改变,只是就算猪价回到30+,一个1.5-2.5万亿产值的行业,出一个2万亿市值的公司还是有难度的。

所以,要想有高倍的变化,市值低确实是一个必要条件。

所以市值低虽然不是高倍变化的原因,只是要想有高倍的变化,前提必要条件还是市值大概在100-300亿之间,这样形成高倍的变化可能性才大,尤其是生猪养殖这种传统行业。

2、充分条件:

充分条件其实就是正邦科技如果要达到高倍的变化,那需要具备的条件是什么?这些条件又是怎么去分析量化出来的?

其实是有一条捷径的,我们知道上一轮猪周期,牧原就形成了18倍的变化,那把正邦科技现在的情况和上一轮猪周期开始阶段的牧原进行比较,是不是就可以得出一个量化的充分条件?

下一篇文章就重点比较一下,看看过去一个猪周期,这些猪企的股价和基本面是怎么变化的,能够达到18倍变化的牧原前期又具备了哪些条件,过程中又遇到了什么因素能刺激牧原股份在上一轮猪周期有这么高的涨幅?

三、过去一个猪周期(2018-2021),这些猪企的股价和基本面是怎么变化的?

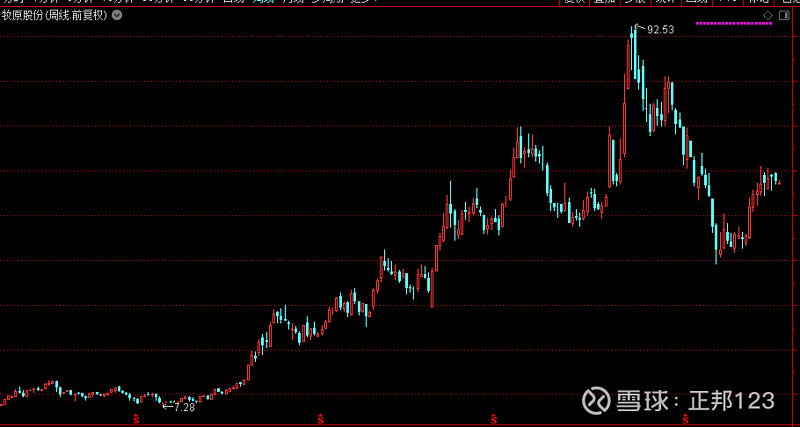

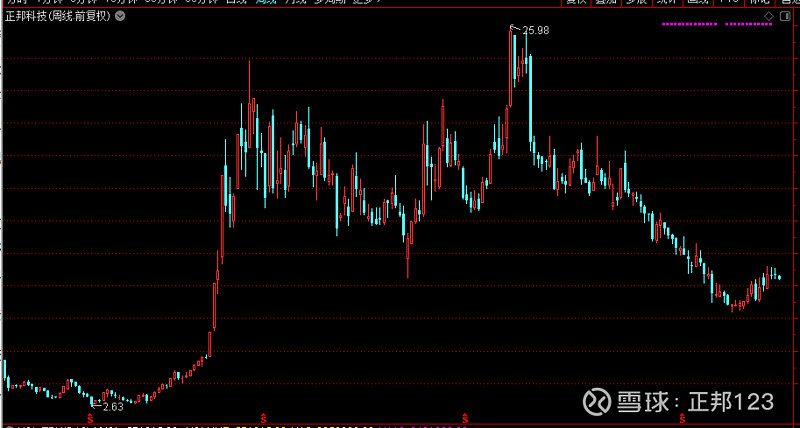

先说变化:股价的变化直接看图,不带均线的周K线更清晰直观。而基本面的变化从全周期来看对股价的影响也是很直接,2019年猪价启动,股价也同期启动,上一轮猪周期股价是比猪价提前了半年启动,当猪价在2021年开始暴跌后,股价同时暴跌,猪股没有幸免的。

牧原股份

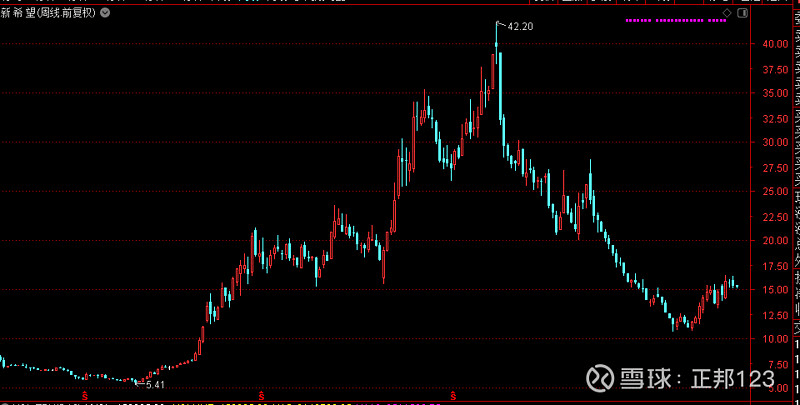

正邦科技

新希望

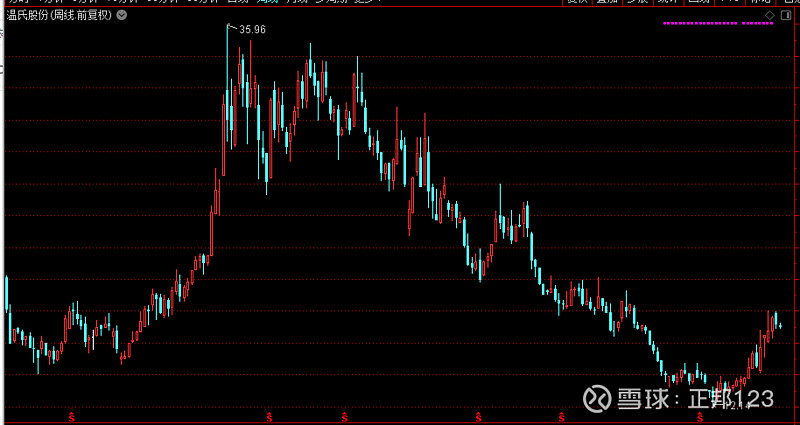

温氏股份

1、4个图形都不是典型正态分布,但也是很明显的一个拱形,在非瘟周期下赚了大便宜的牧原股份拱形的高点往后靠得更多,但最终也还是走出了拱形的另一个斜坡下滑线,所以下一轮的猪周期,即使看高倍的涨幅,也要注意走势可能还是呈现拱形的形态,高点大概率在第2或第3年(2023或2024年),形成高点之后还是一个下坡的走势。

2、整个猪周期在高猪价的年份都是有确定性的业绩支撑,这从基本面逻辑上也很合理,4大猪企下一轮猪周期的出栏量高点应该都不会低于2000万头,比较优秀的牧原不排除会冲8000万-1亿的出栏规模,而第二名冲击3000-5000万出栏的可能性也很大,其中正邦和温氏冲击第二的概率更大一些。

3、做猪周期,重点是要把握高猪价年份的那波行情,上一轮就是在2019-2020年,在2021年1季度后这个下坡曲线谁也躲不过去,包括牧原股份。下一轮也是一样,猪价在供求关系失衡的时候杀跌是完全不会考虑行业的养殖平均成本,规模猪企成本控制得再好,也不一定能避免季度或月度的亏损。

再来看看上一轮牧原股价形成18倍变化的充分条件具体是哪些?

达到4000万自繁育肥出栏的基础条件:

牧原在2019年末披露的能繁母猪128万头、后备母猪72万头,母猪总数量是200万头。这个种群在2020年为牧原提供了1800万的出栏量。

2020年末披露的能繁母猪262万头、后备母猪132万头,母猪总数量是394万头。也就是牧原的母猪舍产能当时应该在400万以上。这个种群在2021年预期能提供接近4000万的出栏量。

牧原最新披露的能繁母猪是10月末的270万头,注意这个种群已经是可以为下一轮猪周期提供5000-6000万的出栏量。

从猪周期的特征看,2022年应该不是高猪价的年份,猪价高点可能会出现在2023或2024年,那经过2022和2023年的发展后,正邦、温氏和新希望3家能不能达到300-400万的种群规模呢?

正邦科技,2020年正邦科技就已经交付了220万的母猪产能,目前的正邦科技因为自身的高效能繁母猪量上不来,所以9月末的能繁母猪是100万头、后备母猪40万头,母猪舍的产能利用率64%,正邦科技明年的关键看点在国外万头种猪的繁殖产能释放,这个影响因为暂时没有其他猪企有这类大规模引种的先例,所以只能在明年逐个季度看效果。

正邦科技估计最少还需要1年时间,把母猪舍的总产能提升到300-400万,同时也把PSY在24以上的能繁母猪种群产能提升到200万头+。

这样,正邦科技较大概率可以在2023-2024年出栏量突破4000万。

现在正邦科技要完成这个产能,最大的不确定性还是资金,最近正邦科技大股东正邦集团和中国银行的一个合作备忘录里披露了中国银行将会为正邦科技的生猪养殖业务提供100亿的银行授信。

所以,未来一个猪周期的过冬和产能扩张资金,正邦科技的大股东估计已经落实到位,耐心看明年怎么落地了。

最大的变数估计还是海外引种对种群的影响,如果能繁母猪规模在200万头以上,而且PSY同时达到公司预期的PSY25,那未来一个猪周期,正邦科技出栏量做到4000-5000就是大概率的事情。

四、下一轮猪周期会怎么演变?

下一轮猪周期,类似非瘟这种强度的疫情影响应该不会出现,而且随着生猪养殖规模化比率的提高和养殖户对疫情防控能力的提升,一般的疫情也很难带来上一轮猪周期那样的杀伤力。

回顾一下,上一轮猪周期,种群整体非瘟形成的淘汰超过60%,而牧原也是因为成功保住种群,光是卖给温、正、新三家的种猪和仔猪销售都带来了丰厚的利润,这些情况在下一轮猪周期不太可能会在正邦等3家猪企出现。

下一轮养殖周期,能成为上市公司利润成长的推动力主要就是:1、完全育肥成本的控制和2、出栏量。

所以,完全育肥成本、出栏量和猪价决定了上市猪企的利润。

例如牧原股份,完全育肥成本如果能做到14以下,出栏量是8000万头,而高猪价年份的平均猪价是20,那么,牧原当年的净利大概可以做到528亿。

可以做一个表,把不同的出栏量、成本和对应的净利润大概估算一个预期值:

从表上可以预期正邦科技在2023或2024年需要冲击的目标就是4000万的出栏,当完全育肥成本在14和16的时候,如果当年猪价均值在20元,目标利润大概在170-260亿的区间,未来的出栏量、成本和猪价有变化的时候,也可能会低于或超过这个预期。

至于生猪期货,看今年的情况也并没有起到平滑猪价的作用,现货照样可以跌到行业平均养殖成本以下很低的位置,所以生猪期货的相关影响可以未来再评估。

下一轮猪周期虽然没有牧原这种一骑绝尘的优秀选手出现,但生猪养殖上市公司整体利润水平会有质的飞跃,主要是两个因素:

1、下一轮猪周期各家猪企的完全育肥成本不会像本轮猪周期都在20-25的高位,基本都可以做到15左右,但出栏量估计最少也是翻倍,个别优秀的可能达到2-4倍,例如正邦科技、新希望都从几百万级别的出栏成长到几千万级别的出栏,所以即使猪价不太可能回到2020年30+的均价,但上市猪企的整体利润可能也会远高于2020年;

2、4大猪企都在本轮周期提升了养殖端的产能,而且开始布局下游的食品端,其中牧原4000万的屠宰产能落地后,即使只有6-12%的毛利率,这种体量下带来的利润也比较可观,而且因为牧原有足够的猪源,不担心产能利用率,相应的屠宰利润水平也比一般的屠宰企业要高,这些也是猪企对下游垂直整合的优势;

除了上市公司自身的变化,还有一个比较关键的变化就是在全球货币泛滥的背景下,未来2-4年的通胀影响,不太可能所有消费品都在涨价,只有猪不受待见。

我们可能会担心,按目前规模猪企的发展,下一轮猪周期会不会出现生猪供应一直都处于供过于求的状态?

这种情况,目前估计也没有谁能讲得清楚,但作为企业来说,养猪最终还是为了赚钱,而不是进来送钱,所以未来猪企大概率还是低成本的淘汰掉高成本的,PSY24以上的,淘汰掉PSY20以下的,这次非瘟影响趋于正常之后,猪周期还是原来的猪周期,这么辛苦的行业,如果算下来只有15-20%的毛利,风险又大,退出的猪企可能比预期的更严重也不奇怪。

今年猪价的暴跌主要是供应问题造成的,而今年的供应问题是去年30-35元的高猪价引发的,没有高猪价的情况下,明年的供应会怎么变化?最终估计还是猪价决定供应,猪价越差,产业供应的猪只能是越少,猪周期就还是会和过去一样,不一样的可能就是通胀水平变化对猪价的影响。

明年5-6月很可能是下一轮猪周期的起点,这个时间点也是明年全年的需求淡季,如果猪价和过往的猪周期变化类似,那意味着新的一轮价格上涨周期大概明年下半年展开,起点会不会比今年10月的低点更低还不好说,但如果4季度的投苗显示进一步减少,明年的淡季就不一定会出现今年这种供应过剩的情况,更低的猪价大概率就不会出现。

所以下一轮猪周期可能和过往的自然猪周期类似,猪价的走势还是一个大的拱形,这个拱形形成的逻辑还是因为猪价的变化对生猪供应的影响,而这种影响的形成需要1-3年的时间,猪周期也就还是在4年一轮的循环。

投资猪股,选好标的,关键还是拿到高猪价的年份,一旦市场开始发现这个利润成长的确定性,并形成风口,这种周期性变化带来的收益是非常可观的,那我们应该怎么做好这个投资?

五、我们应该怎么办?

首先,我们还是要自上而下的再审视一下猪周期这个投资方向:

1、生猪养殖的头部企业实际是横跨农业、养殖、食品和消费品4个赛道的,这4个赛道本身也比较吸引资金,尤其是食品和消费品,按目前食品和消费品赛道的情况看,白酒、冷冻食品、酱油、休闲食品、奶制品、肉制品这些赛道目前看资金已经开始从白酒和酱油等比较热的分支中逐步撤退,这么庞大的资金如果需要承接,小而美的食品产业可能容纳不了,所以生猪养殖头部企业往食品方向走对市值的增长是有利的。

2、生猪养殖行业,总量的天花板还是比较低,而且目前的猪企也很容易达到,所以真正能跑出来的企业肯定不会多,没有种群优势、地盘优势的猪企,除非炒题材,市值的成长空间是有限的,所以高市值的牧原、温氏和新希望都暂时放弃,以低市值的正邦科技作为主要的跟踪目标。

其次,看看最近一次正邦科技董事长林印孙《作示范,五年实现3000亿;勇争先,挺进世界500强》的报告披露的数据:

2020年,正邦总产值突破千亿大关,达1037亿元。正邦的“两步走”发展战略是:第一步,三年内实现年产值1800亿元,挺进世界500强;第二步,五年内实现年产值3000亿元。

正邦集团3年产值1800亿这个营收目标大概会为上市公司带来什么影响?

比较一下上一轮猪周期牧原和正邦营收和净利润的变化:

大家可以看到2019和2020年都属于高猪价的年份,猪企的净利润是比较夸张的,但前提是出栏量实现的营收足够大,上一轮牧原因为种群的优势,563亿的营收就带来了300亿的净利,没有优势的正邦也接近60亿的净利,这就是这个行业的特征,到猪价好的年份,关键看的是出栏量,也就是营收要冲的起来,所以正邦科技未来3年1800亿这个营收目标对应养殖端最少也有1000亿,在高猪价年份能带来的利润是相当可观的。

那再大概估算一下出栏量和营收的对应关系:

4000万的出栏量按110公斤的均重,市场价格在20和25元的时候对应的营收可以达到880和1100亿,所以,正邦科技未来3年的出栏目标应该是力争达到4000万。

牧原股份2021年的出栏计划大概就是4000万,那其实就可以从牧原股份的数据倒推出正邦科技要达到4000万的出栏需要的条件:

1、种群规模:能繁母猪:260-270万头,后备母猪120万头,370-400万母猪舍存栏产能。

2、育肥产能:4000万出栏量,对应2000万的育肥存栏产能。

3、人力配置:牧原是全自繁自育肥模式,对应现在14万人。

正邦科技目前的情况:

1、种群规模:能繁母猪:100万头,后备母猪40万头,220万母猪舍存栏产能。

正邦科技的种群规模可能会在海外引种形成产能后,明年开始快速增加,这个等了2年,估计也是最大的一个变数,海外引种的种群PSY能否达到25以上?

2、育肥产能:年底2500育肥产能,其中原有1200万,代建1500万;公司+农户部分对应大概只有800万。

育肥产能和母猪舍产能都是猪圈,猪圈成本比较高的,所以这一轮猪周期,公司+农户部分估计也要贡献1000-1500万从产能,而公司新建自育肥产能看看明年披露年报的进展情况如何?同时也关注一下公司新增产能的计划。

3、人力配置:牧原是全自繁自育肥模式,对应现在14万人。

人力配置目前是正邦科技相对薄弱的,去年虽然人力增加了一倍冲5万+,但今年年报数据披露的情况可能会较大幅度的下降,如果自繁自育肥的产能上来,人力还是要不断提升的,这一点也是正邦科技的一个不利的变数。

从正邦科技的情况,其实我们也可以看到,要成为头部猪企,需要时间、地盘、资金和人力都是缺一不可的,而且背后当地政府的重视程度、支持力度也是关键,目前看,小的猪企想逆袭非常的难。

大型猪企里,央企肯定不考虑的,创业者主动性的问题,能上到央企养猪行业的一把手,靠的可能都不是实战里面打出来的经验,没有这个情怀的。

所以4大头部猪企清一色都是养猪行业里杀出来的老猪倌。

牧原、温氏和新希望确实在管理、资金和综合实力上都比正邦强,但市值最少也比正邦多两倍,这是市值未来涨幅的最大障碍。

而且如果只是从生猪养殖行业来比较,正邦科技也算是后来居上,种群、出栏量两项关键指标都是全国排名第二的,下一轮猪周期即使不能确保第二,冲前3的概率也不小。

猪周期按过往的经验,高猪价的年份大概率会在2023和2024年,那只要确定正邦科技在2022年以前能够达到牧原今年年初的产能水平,就基本可以明确正邦科技4000万的出栏量可以实现。

至于股价能否达到高倍,带着美好的愿景来等待时间的验证吧,也就是三年,如果公司和股价走势有状况,再按市场的规则来处理就好。

中国始终还是人口大国,所以投资还是要在消费类的大方向选出一个成长性明确的赛道,现在除了生猪养殖这个分支的头部猪企形成的食品赛道,还能找出其他更好的消费品(食品)赛道么?这些在生猪养殖的血战中杀出来的头部猪企,向下垂直整合,拼掉现在各种问题缠身的双汇发展之类企业,胜率不低

作者:正邦123

链接:https://xueqiu.com/3760848958/204329436

来源:雪球

著作权归作者所有。商业转载请联系作者获得授权,非商业转载请注明出处。

风险提示:本文所提到的观点仅代表个人的意见,所涉及标的不作推荐,据此买卖,风险自负。