来源:https://mp.weixin.qq.com/s/oncOr-Xz-cx9wW11fpCDYA

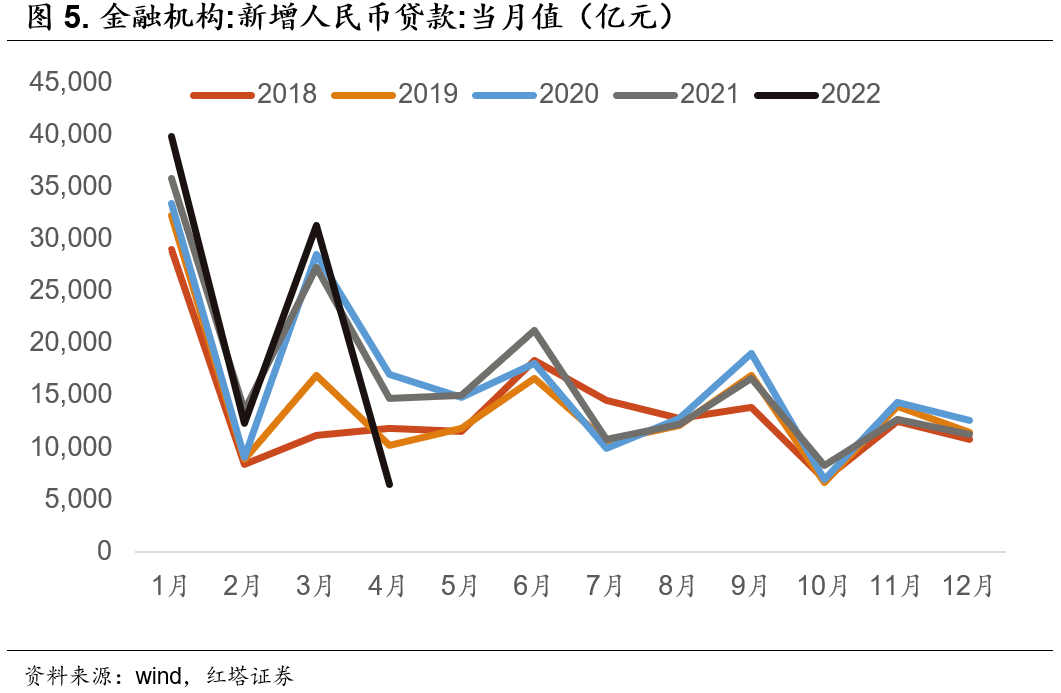

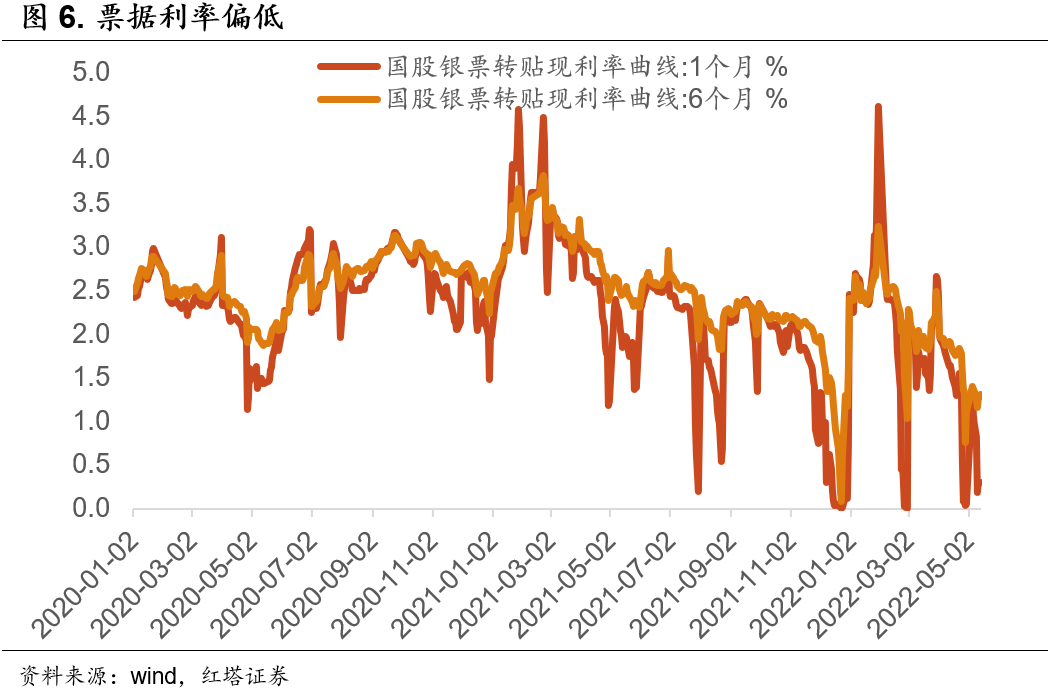

4月受国内疫情反复、海外地缘政治冲突带来的输入性通货膨胀等因素的影响,国内经济明显承压。在这样的情况下,市场对4月经济、金融数据下行已经有了一定的预期,此前票据利率持续向下等也预示了4月金融数据可能会偏弱。

从13日公布的金融数据上我们也能够看到,4月社融数据总量和结构双双走弱。

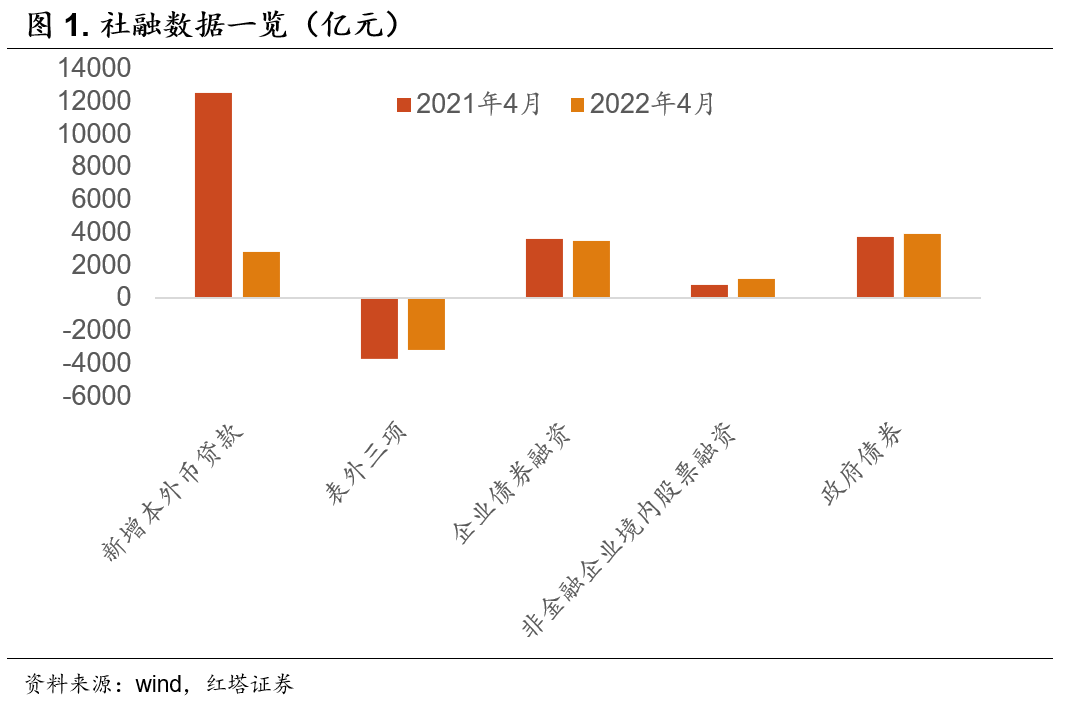

4月社融存量同比增长10.2%(3月为10.6%),增量为9102亿元,比上年同期少9468亿元。

分项来看,拖累项主要是信贷,4月社融口径人民币贷款增加3616亿元,同比少增9224亿元。

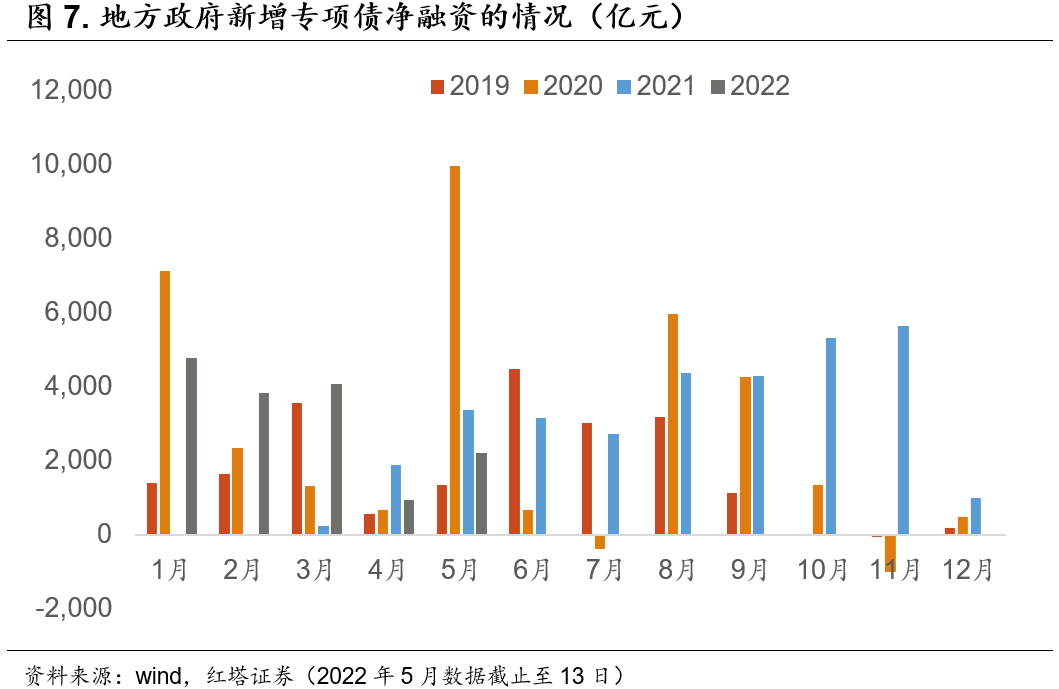

我们也要看到4月政府债的发行规模明显回落,其对社融的支撑力度明显减弱。4月政府债券净融资3912亿元,同比仅多173亿元。

不过,随着信托贷款等的压降压力缓解以及去年的低基数,4月表外三项的表现尚可,表外三项减少3174亿元,同比少减519亿元。

另外,M2同比增长10.5%,增速分别比上月末和上年同期高0.8个和2.4个百分点;M1同比增长5.1%,增速比上月末高0.4个百分点,比上年同期低1.1个百分点。

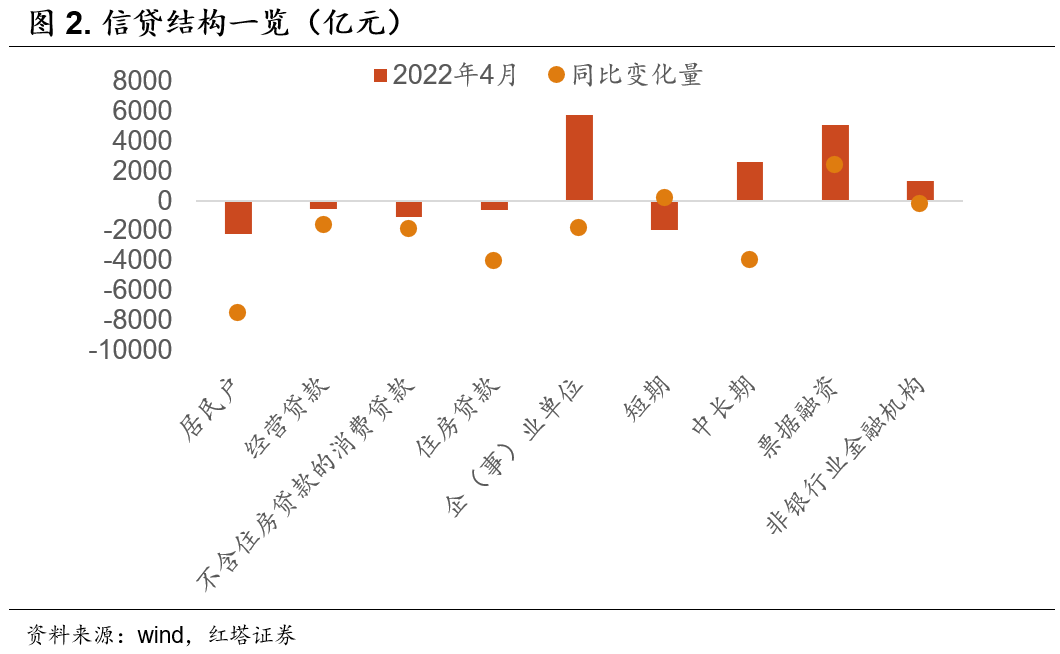

先来看一下国内的信贷情况。4月信贷总量大幅下降,为6454亿元,同比少增8231亿元。

其中,住户贷款再度出现负值,减少2170亿元,同比少增7453亿元。

企(事)业单位同比也有所下滑,且主要是依靠票据融资。4月企业贷款增加5784亿元,同比少增1768亿元,其中,短期贷款减少1948亿元,中长期贷款增加2652亿元,票据融资增加5148亿元。

我们认为4月信贷总量走弱,结构偏差的原因主要有这么几点:

第一,疫情。4月贯穿全月的疫情可以说对居民和企业的信贷需求造成了全面的冲击。

一来疫情进一步冲击了国内本就疲软的需求。疫情反复不仅使得居民线下消费场景缺失,更使得居民收入来源减少、预期转弱、消费意愿持续下滑。

比如在疫情影响下,今年“五一”假期的消费数据较弱。据文旅部披露,“五一”假期全国国内旅游出游1.6亿人次,同比减少30.2%,按可比口径恢复至疫情前同期的66.8%;实现国内旅游收入646.8亿元,同比减少42.9%,仅恢复至疫情前同期的44.0%。

消费回落自然也意味着居民的消费贷需求减弱,可以看到4月不含住房贷款的消费贷款减少1044亿元,同比少增1861亿元。

二来疫情对需求和生产造成的冲击加剧了企业面临的经营压力,企业的生产投资策略开始转向保守,融资需求回落。

疫情除了压制国内的需求之外,防疫政策下部分企业减产停产,国内供应链和产业链压力加剧。可以看到4月国内PMI的生产指数、供应商配送时间等均出现了明显的下滑。

而且我们要认识到这一轮疫情对经济主体的预期造成明显冲击。

此前国内虽然也出现了几轮疫情,但是都得到了较快的控制,对经济的冲击整体可控。但是本轮疫情已经持续了一个多月,对经济的冲击仅次于2020年初第一轮疫情。在这样的情况下,居民和企业的信心明显受到了影响。

在需求走弱、生产受阻、预期下滑的时候,企业和个人在投资时自然会更加谨慎。比如我们可以看到4月住户经营贷款减少521亿元,同比少增1569亿元;企业中长期贷款增加2652亿元,同比减少3953亿元。

三是疫情使得部分金融机构的放贷行为难以正常进行。疫情爆发地的管控措施使得银行的正常经营受到影响,很多需要线下面签的流程难以继续,贷款发放难度增加。

总的来说,疫情对经济造成的全方位冲击是4月实体融资需求下滑的主要原因。

第二,房地产行业下行压力依旧较大,拖累实体融资需求回升。

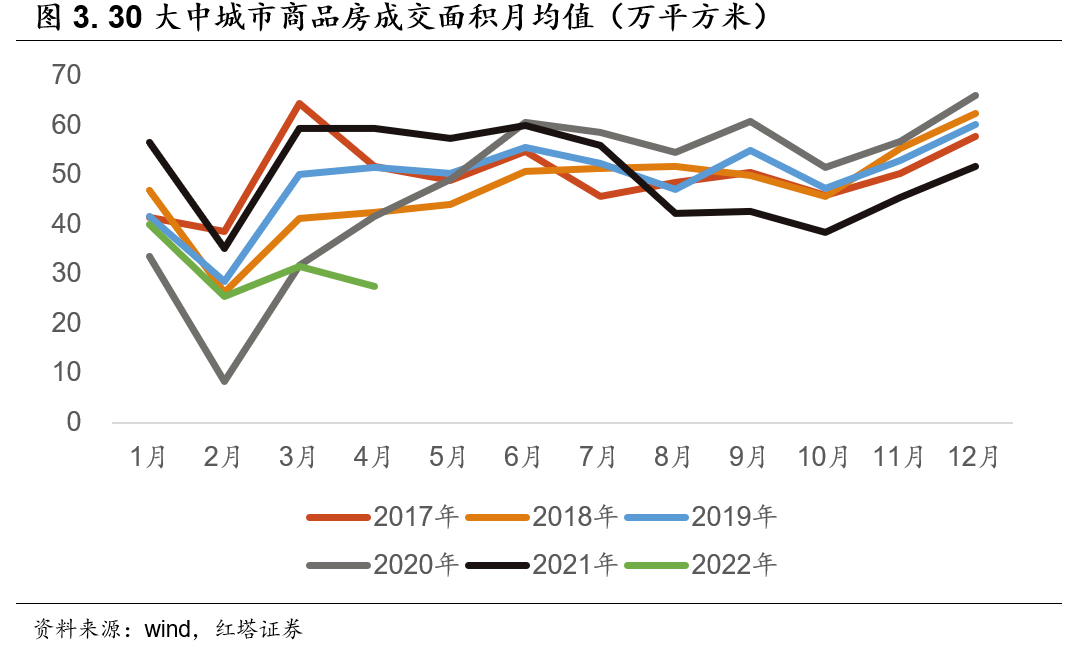

虽然近期国内多地纷纷出台房地产刺激政策,但是从效果上看,政策发酵还需要时日。4月30大中城市商品房成交面积月均值为27.48万平方米,大幅低于往年平均水平。

房地产销售下滑除了疫情的影响之外(居民难以看房),对期房的不信任(近期房地产违约事件延续)、对房价上涨预期的扭转等均使得目前房地产销售市场依旧疲软。相应的居民的购房贷款需求也会不足,住户4月住房贷款减少605亿元,同比少增4022亿元。

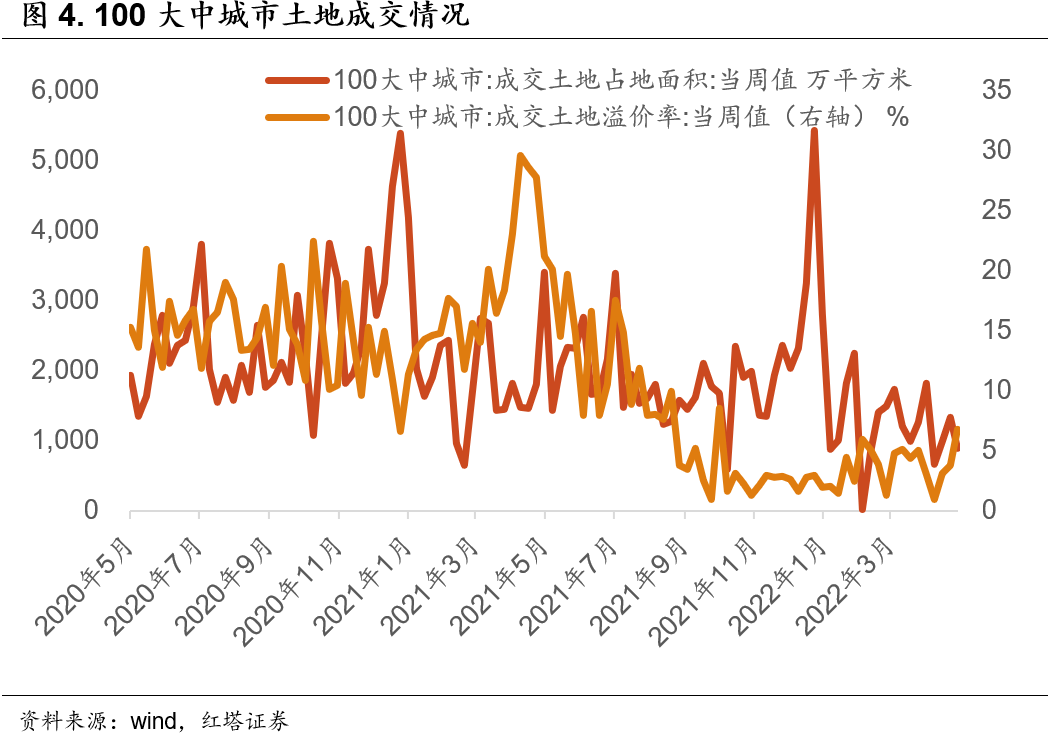

当房屋销售不及预期的时候,房地产企业的投资意愿也偏弱。体现在高频数据上就是4月100大中城市土地成交溢价率和土地成交面积依旧偏低。

第三,除了疫情的影响之外,要素短缺、原材料等生产成本上涨加剧了企业特别是中小微企业面临的经营压力。

受地缘冲突加剧等因素的影响,原油、有色金属等大宗商品的价格持续位于高位,加剧了企业特别是下游企业面临的成本压力。

可以看到4月国内PPI采掘工业当月同比为38.3%,前值为38%,依旧位于高位,同时,PPI采掘工业—加工工业的差值则由3月的32.3%上行到4月的33.5%。

第四,一季度银行的“开门红”行情可能透支了银行部分项目的储备。

银行在一季度历来有追求“开门红”行情的惯例,叠加政策要求银行加快发力,所以银行可能会加快手上项目的审批流程。央行一季度问卷调查报告显示一季度银行贷款审批指数从去年四季度的51.6%上升到了54.3%。

相应的我们也会看到,3月的信贷总量表现亮眼,这就可能会使得银行面临4月信贷项目不足的情况。

第五,在政策的鼓励下,银行为了满足绩效考核指标,继续使用票据冲量,国内信贷结构依旧偏弱。

4月以来因为疫情冲击,实体融资需求不足,对此银行也有了一定的预期,但政策依旧在鼓励银行加大对实体的融资支持。在这样的情况下,自4月初起,银行陆续开始收票,并且在4月下旬开始加大收票规模,1个月国股银票转贴现利率一度下行至0.04%,6个月国股银票转贴现利率也跌破1%的关口。

相应的我们能够看到4月票据融资增加5148亿元,同比多增2437亿元,是企业信贷的主要支撑项。

我们再来看一下社融的其他分项。

首先,4月政府债券净融资3912亿元,同比仅多173亿元,而1-3月政府债净融资平均同比多增3079亿元,即政府债对社融的支撑力度在4月份明显减弱。

在经历过1季度政府债发债高峰之后,4月政府债发行进度有所放缓,4月政府新增专项债仅发行1038.3亿元。我们认为政府债发行节奏放缓一来是因为提前批专项债的发行进度已经接近尾声,剩余额度不多(一季度专项债发行进度占提前批的比重就已经达到了89%);二来疫情扰动下,金融机构发债的难度有所提高(比如难以外派、缺人等)。

不过此前监管层也多次发声要加快政府债的发行进度。比如监管要求地方须在6月底前完成大部分2022年新增专项债的发行工作,在三季度完成剩余额度的发行。

在这样的情况下,后续政府债的发行进度可能会进一步加快。比如wind数据显示,截至5月13日,新增专项债的发行规模就达到了2230.9亿元。

另外,今年全年共计3.65万亿元专项债,1-4月共发行了1.37万亿元,还剩余2.28万亿元。后续假设如果在6月前发行70%、75%和80%,那么5、6月份发行规模就需要达到1.2万亿元-1.6万亿元,月均发行规模会达到0.6万亿元到0.8万亿元。

考虑到国债和一般债的话,5、6月份政府债的发行规模有望超过1万亿元,对社融形成支撑。

其次,表外三项业务的收缩力度继续减缓。

委托贷款减少2亿元,同比少减211亿元;信托贷款减少615亿元,同比少减713亿元;未贴现的银行承兑汇票减少2557亿元,同比多减405亿元。

信托贷款减少可能一来是因为目前房地产行业信用风险依旧较大,出于防风险的考虑,房地产类信托规模继续缩减;二来4月国内金融市场表现一般,金融类信托的成立难度也有所增加。

用益信托网数据显示,4月房地产类信托产品的成立规模为83.54亿元,环比减少31.45%,投向金融领域的产品成立规模261.32亿元,环比减少30.86%。

但是因为去年是资管新规过渡期的最后一年,信托贷款的压降压力较大,基数偏低,所以信托贷款同比是少减的。

表外票据融资大幅下行一方面与实体融资需求羸弱相关。疫情冲击下实体经济交易减少,叠加融资需求减弱,企业开票减少。4月票据承兑发生额(纸电合计)为2.05万亿,比3月的2.66万亿减少6090亿元。另一方面则与银行使用票据冲量,将表外票据转为表内票据有关。

再次,4月企业债券净融资3479亿元,同比少145亿元;非金融企业境内股票融资1166亿元,同比多352亿元。这两项变动不大。

企业债净融资规模和前面几个月接近。目前国内银行间流动性比较充裕,市场存在一定的信用债资产荒现象,可以看到近期信用利差持续下滑。在这样的情况下,企业的发债成本和发债难度有所下滑。

最后,货币供应量合理增长。M2同比增长10.5%,前值和去年同期分别为9.7%和8.1%;M1同比增长5.1%,前值和去年同期分别为4.7%和6.2%。

M2同比走高我们认为可能与财政发力,财政存款向企业存款转移有关。

一方面,4月起,增值税留抵退税政策开始实施,退税资金直达企业能促进财政存款转移至企业存款。据国家税务总局统计,4月1日至30日,全国已有8015亿元增值税留抵退税款,退到145.2万户纳税人账户。

同时,往年4月是纳税大季,但是今年政策允许企业税费缓交。基数效应下也会推动M2同比走高。

另一方面,除了民生类支出之外,基建可能也在继续发力,并推动财政存款向企业存款转变。可以看到4月份财政性存款增加410亿元,同比少增5367亿元。

M1同比增速比上月回升0.4个百分点,这可能是因为企业收到留抵退税资金以及原先准备用于缴税的资金依旧留存在活期账户上。

总结一下本月的金融数据。

第一,4月,受疫情、原材料成本上行、要素短缺等因素的影响,企业尤其是中小微企业经营困难增多,有效融资需求明显下降,金融数据总量与结构双双走弱。

但是我们认为4月金融数据差更多是疫情带来的短期效应,后续随着疫情的逐渐修复,货币政策和财政政策会进一步协调联动,实体融资需求有望逐渐回升,金融数据总量和结构也会逐步改善。

第二,后续货币政策会继续积极主动发力。

在金融数据发布时,央行也表示后续要“将稳增长放在更加突出的位置,加大稳健货币政策的实施力度,更好发挥货币政策工具的总量和结构双重功能,加快落实已出台的政策措施,积极主动谋划增量政策工具,支持经济运行在合理区间”、“一是稳定信贷总量…二是降低融资成本…三是强化对重点领域和薄弱环节支持力度”。

这些表述和日前发布的《一季度货币政策执行报告》一脉相承,可以看出后续货币政策的重心会放在“宽信用”上。

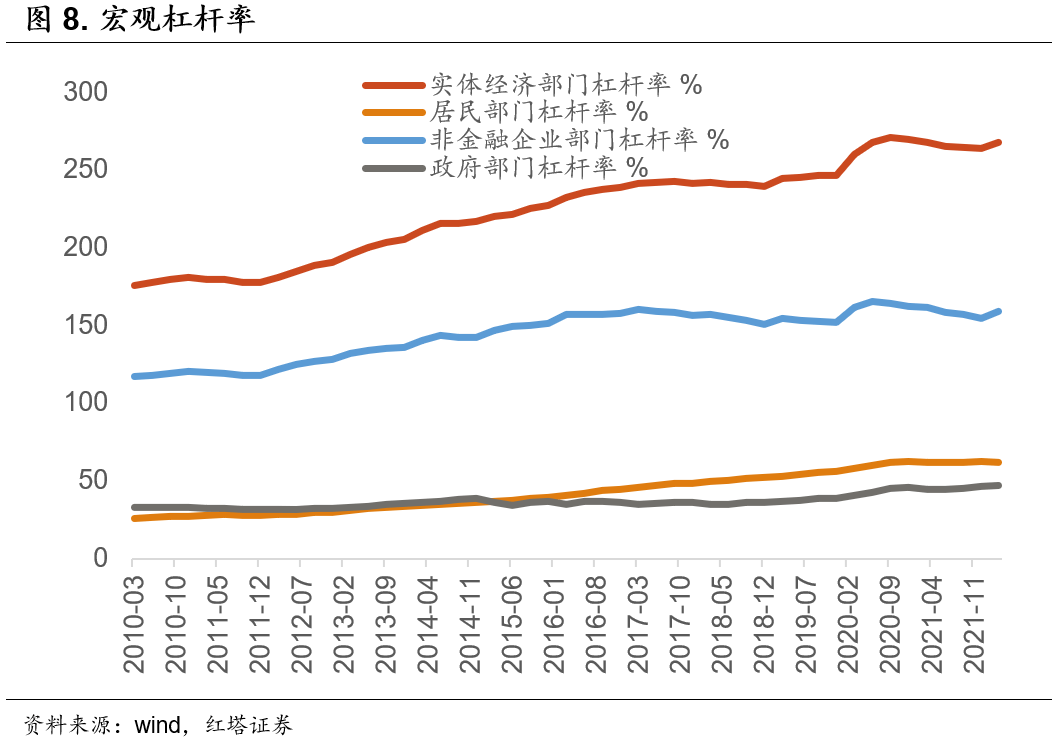

这里需要注意的是,央行近期首次表示“宏观杠杆率会有所上升,但保持在合理区间”,此前在执行报告中的表述均是“保持宏观杠杆率基本稳定”。

对宏观杠杆率会有所上升的表述我们可以结合2020年初的情况进行理解。宏观杠杆率简单来说就是债务增速与经济增速的比值。

在经济下行压力比较明显的时候,逆周期的财政政策和货币政策共同发力,最终表现为宏观杠杆率的上行(比如政府部门加杠杆)。

但是后续随着国内经济的修复,逆周期政策逐渐退出,宏观杠杆率随之恢复到合理区间。

2021年4季度货币政策执行报告也指出“一方面,疫情防控取得明显成效、国民经济持续恢复是宏观杠杆率企稳的关键所在;另一方面,宏观政策有力、有度、有效,以可控的债务增量稳住了经济基本盘”。

从数据上也可以看到,在2020年国内宏观杠杆率上行之后,随着国内经济的恢复,2020年4季度开始,国内宏观杠杆率开始下滑。2021年末我国宏观杠杆率为272.5%,比上年末低7.7个百分点,已连续5个季度下降,稳杠杆取得显著成效。当然这在一定程度上也为今年宏观杠杆率的回升提供了空间。

今年年初以来,疫情和乌克兰危机导致风险挑战增多,我国经济发展环境的复杂性、严峻性、不确定性上升。

在这样的情况下,国内经济面临一定的下行压力,同时财政货币政策开始进一步发力,这使得一季度国内实体部门杠杆率从去年末的263.8%上升到了268.2%。

同时,因为疫情至今还未平息,国内经济秩序的修复尚需时日,加上政策要求发力,后续国内宏观杠杆率可能会有所上升。

但是往后来看,随着国内政策有效发力,经济的有序修复,国内有望实现和2020年一样的成绩,即以相对较少的新增债务支持了经济较快恢复增长。这也是央行说的宏观杠杆率“会保持在合理区间”的含义。

除了宏观杠杆率的表述之外,另外的表述和一季度货币政策执行报告一致。

后续一方面央行会继续发挥存款利率市场化调整机制作用,推动降低银行负债成本,进而带动降低企业融资成本。后续我们可以关注在银行负债端成本下行的时候,1年期和5年期的LPR利率是否会主动下调。

另外,此前的非对称降息(2021年11月以来,1年期LPR下调了15个BP,5年期仅下调了5个BP)也给了5年期LPR利率更大的下调空间。

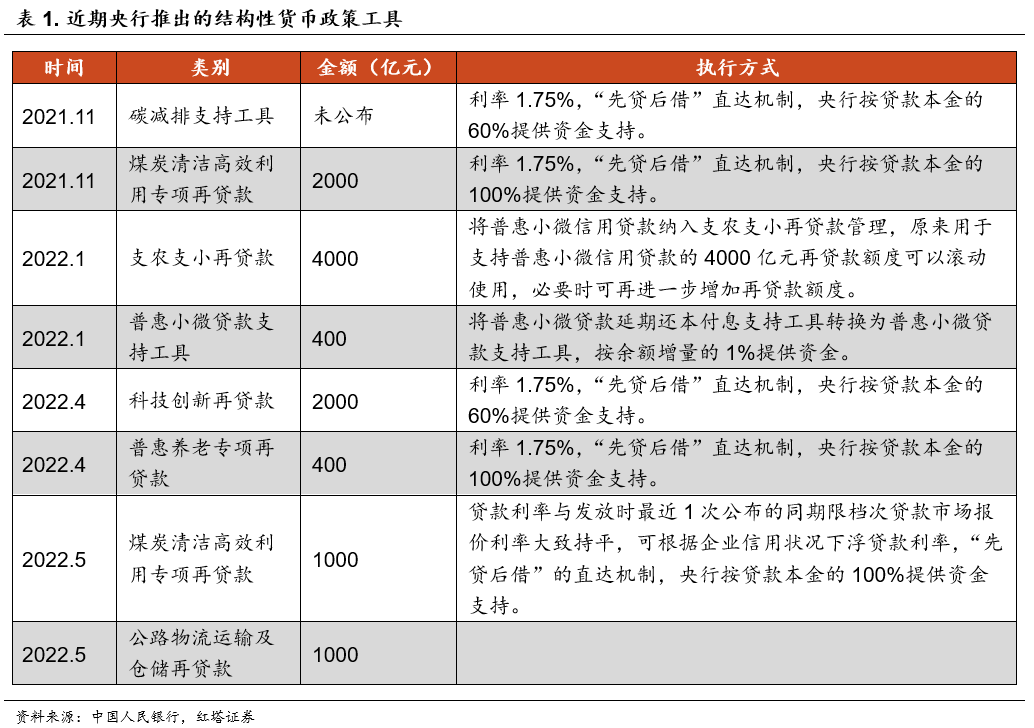

另一方面,央行会继续发挥好结构性货币政策工具的作用,强化对重点领域和薄弱环节的支持力度。去年末以来,央行推出了大量的结构性货币政策工具,以求更好地支持实体经济。后续我们可以关注是否会有其他新的增量工具出台。

第三,后续财政政策会进一步发力。目前,实体融资需求偏弱,在货币政策已经提前发力的时候(比如1-4月企业贷款利率为4.39%,同比下降0.25个百分点,保持在有统计记录以来的低位),后续需要财政政策进一步发力来推动实体融资需求回升。

比如正如我们前文所说,后续随着专项债供给放量,5、6月政府债净融资规模可能达到1万亿左右,并对社融形成明显的支撑。那么在专项债发行之后,政府也要引导专项债资金加快下发到项目上,发挥财政资金对社会资金的撬动作用,从而更好地推动基建发力,助力社会融资需求回升。

另外,我们可以关注房地产市场是否会有新的政策出台,来助力房地产销售端和投资端企稳。近期在“因城施策”的大背景下,越来越多的地区出台了房地产刺激政策,政策涵盖范围越来越广,政策力度也在不断加大。后续我们可以观察是否会有其他的政策工具出台来托底房地产行业,比如进一步优化对房企预售资金的监管,避免预售资金监管一刀切等等。