来源:https://blog.csdn.net/lc434699300/article/details/108068963?spm=1001.2014.3001.5502

贷后策略通过对客户进行分层,对不同风险的客群采取不同的催收策略,可以在保证回收率的同时减少催收成本,达到精细化运营的目的。

关于催收策略制定及评估的文章网上几乎没有,本人结合实际工作以及个人思考,总结出这篇文章。如有理解不妥之处,望多多指正。

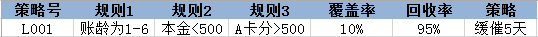

关于贷后策略,本人的经验是账龄为6期以内的用规则进行客群分层以及策略制定,主要用到的变量有本金、A卡分、逾期次数;6期之后可以使用催收评分卡进行更精细化的分层,因为催收评分卡会用到最近6期的还款状态等时间切片变量。贷后策略的目的就是对不同账龄段不同风险的人群实施相应的策略,以达到减少催收成本的效果。假设现在已经制定了一条策略如下(数字纯属虚构):

这条策略对账龄为1-6期中的10%的客户进行缓催5天,且缓催客群正常催收时的回收率为95%,属于较容易回收的轻度逾期客群。实施缓催5天的策略一方面会有自然回收的客户,节省催收成本;另一方面5天之后对未回收的再入催,可以收取一定的罚金以增加利润。

策略制定好之后,需要对策略上线之后的效果进行评估。同贷前策略预估通过率和坏账率的影响一样,贷后策略需要评估的是回收率和迁徙率。更深层次地,可以评估对单体经济以及坏账率的影响。

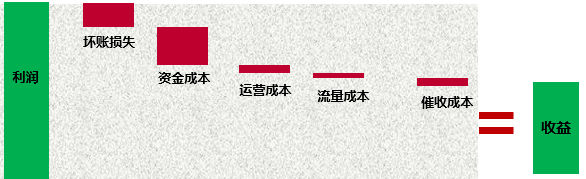

对单体经济影响:

金融产品的产品模式以及各项成本与收益如下:

命中策略的人群在逾期第1天就进行催收的情况下回收率为95%,下面需要假设两个值:

1.缓催样本在5天内的回收率。

2.缓催样本在30天内的回收率。

这两个回收率都可以用正常回收率来进行假设,即假设缓催样本的回收率同正常催收的回收率一样。这里假设5天回收率为40%,30天回收率为85%。注意,即使同正常回收率一样,缓催样本的回收率也是有所降低的,因为这些样本本来的回收率为95%,是要高于整体平均的。

上面这条策略是对第1-6期10%覆盖的用户,缓催期内回收率为40%。假设产品为12期,则催收成本降低为10%40%6/12=2%,即催收成本减少2%。如果单体经济中催收成本为2%,则此条策略上线后的催收成本为2%*(1-2%)=1.96%,即催收成本降低0.04%个点。

对坏账率影响

对坏账率的影响比较难以预估,首先需要预估对迁徙率的影响。缓催策略其实就是在成本与坏账之间找一个平衡点,在坏账可控的情况下尽量减少成本。

10%的缓催样本原来的回收率为95%,进行缓催之后的回收率为85%,相应地可以理解为这部分客群M1-M2的迁徙率从5%上升到15%。因此对M1-M2的迁徙率影响是提高了10%(15%-5%)=1%,如果M0-M1的迁徙率为5%,M2-M3的迁徙率为70%,M3-M4的迁徙率为90%,则M0-M4的迁徙率提高5%1%70%90%=0.0315%。

然后需要预估综合迁徙率和坏账的变化关系,可以简单地以线性关系来进行预估。比如综合迁徙率从0.35%时对应的不良率为2%,相应地综合迁徙率为0.38%时对应的不良率为2.17%,即不良率上升0.17%。

因此,这条贷后策略的效果就是催收成本下降0.04%,不良率上升0.17%,策略产生的不良大于节省的成本,因此策略是不合理的,需要重新进行调整制定。

以上就是贷后策略评估的大致方法,评估中最不确定的几个要素如下:

1.综合迁徙率与不良率的关系

2.缓催样本在缓催期以及周期内的回收率

总结

催收策略的主要目的就是在尽可能少产生不良的情况下减少催收成本,主要目的在于降本增效。此外,科学合理的贷后运营管理以及完善的系统建设才是提高回收率的关键,因为催收效果影响最大的因素还是催收人员本身。

————————————————

版权声明:本文为CSDN博主「Labryant」的原创文章,遵循CC 4.0 BY-SA版权协议,转载请附上原文出处链接及本声明。

原文链接:https://blog.csdn.net/lc434699300/article/details/108068963