1月以来,政策信号频出,政策底已经十分夯实了。比如以降息为标志,货币政策边际放松的趋势已经是一张明牌了;比如wind数据显示1月政府专项债的发行规模已经超过了4800亿元;再比如地方两会之后,各地设定的2022年GDP增速目标均比较积极,除北京外,目前已公布数据的29个省或直辖市均将GDP增速设定在5.5%及以上水平。

在政策稳步发力的时候,市场开始关心经济底到底什么时候能够到来。但是1-2月份又进入了传统的经济数据空窗期,市场只能够通过一些高频数据或者间接数据来一窥2022年初的经济成色。

那么1月PMI数据作为2022年第一个公布的比较全面的经济类数据又向市场传递了什么信号呢?

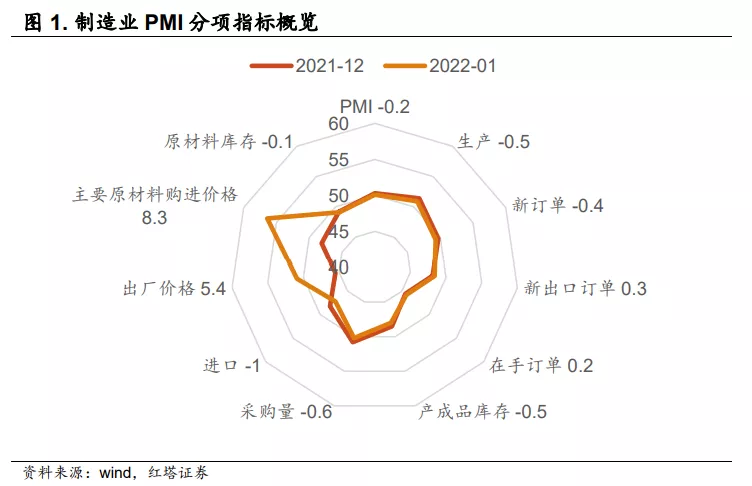

2022年1月,综合PMI指数为51.0%(前值为52.2%),制造业PMI指数为50.1%(前值为50.3%),非制造业商务活动指数为51.1%(前值为52.7%)。

简单来说,1月PMI数据向我们传递了这么几点信号。第一,季节性因素是1月PMI回落的主因之一;第二,需求疲软特别是内需疲软成为了目前经济中的主要矛盾点;第三,在政策持续发力的时候,市场预期好转,这一点至关重要;第四,成本压力略有回升。

接下来我们来逐一分说。

分析1月PMI数据避不开的一点必然是春节带来的季节性影响。受外出务工人员回家过节(交通运输部表示,截至1月29日,全国共计发送旅客3.51亿人次,比2021年同期增长47.4%)、冬季天气转冷等因素影响,春节前1个月历来是开工淡季。

体现在数据上就是1月制造业PMI生产指数继续下滑至50.9%(前值为51.4%)。

相比于季节性因素带来的扰动,我们更应该关注1月PMI数据传递出的需求端疲软的信号。

此前,2021年中央经济工作会议在多个场合提到了目前我国经济发展面临需求收缩、供给冲击、预期转弱三重压力。

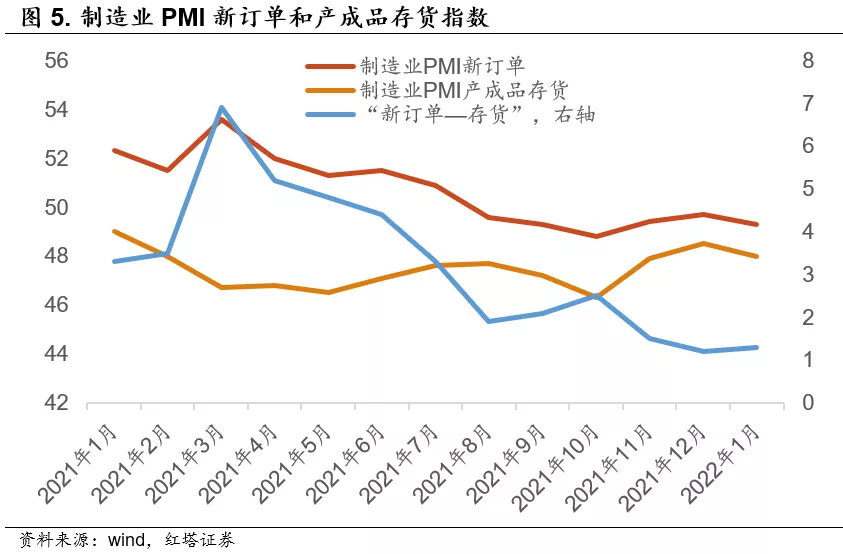

受益于保供稳价政策的稳步推进,供给端对经济的冲击多少已经有所缓解(比如PPI已经连续两个月回落),而需求疲软就成为了目前经济面临的主要难点。比如我们能够看到1月制造业新订单指数为49.3%,比上月下降0.4个百分点。

在需求端方面,现在市场比较关注的主要有这么三点。

第一,基建能否在今年1季度托底经济。去年以来,货币政策先行,降准、降息都已经落地,现在需要发力的就是财政政策了。

自去年下半年以来,政策多次强调今年基建要提前发力,所以市场对1季度基建的成色十分关心。如果基建依旧偏弱,那么无论是财政政策还是货币政策肯定会继续发力;如果基建足够强,能够撑起经济底,那么市场就要关注后续的政策退出节奏了。

如果仅看1月份的基建,我们可能会比较失望。从PMI数据上看,1月份建筑业PMI指数下滑至55.4%,前值为56.3%。但是这很大程度上是季节性因素导致的,统计局也明确表示受雨雪天气及春节临近工人陆续返乡等影响(建筑业从业人员指数为49.2%,比上月下降2.6个百分点),建筑业施工进度继续放缓。

但刨除掉季节性因素之后,市场对后续基建发力依旧抱有充足的信心。体现在数据上就是建筑业业务活动预期指数为64.4%,比上月上升4.5个百分点。我们认为市场信心的来源有这么几点。

首先,用于基建的资金十分充裕。2021年超收减支的财政结余为基建提供了较大的资金使用空间。2021年全年一般公共预算收入20.25万亿元,超收4800亿元;一般公共预算支出24.63万亿元,同比增速仅为0.3%,创1982年来新低。收入减支出的结余款项会转入预算稳定调节基金,为今年的财政支出提供资金支持。

其次,专项债发行节奏较快,有助于配合重大项目的建设需求。1月份地方政府新增专项债发行了4843.76亿元,占今年提前批专项债1.46万亿元的33.2%,较上月发行的1011.38亿元多增3832.38亿元,和历史同期相比本月的发行量也非常高了。

最后,在资金准备充分的前提下,地方政府传达出积极的行动信号。目前多个省份已经将2022年GDP增速目标都设在了5.5%以上,稳增长信心较强。

这些信号其实已经在PMI数据上有所体现,可以看到1月PMI建筑业新订单指数为53.3%,比12月提高3.3个百分点,之后随着2月春节假期结束务工人员开始返工,气温逐渐回暖室外施工进度加快,基建投资会逐渐转为工作量,我们可以对春节后的基建持积极态度。

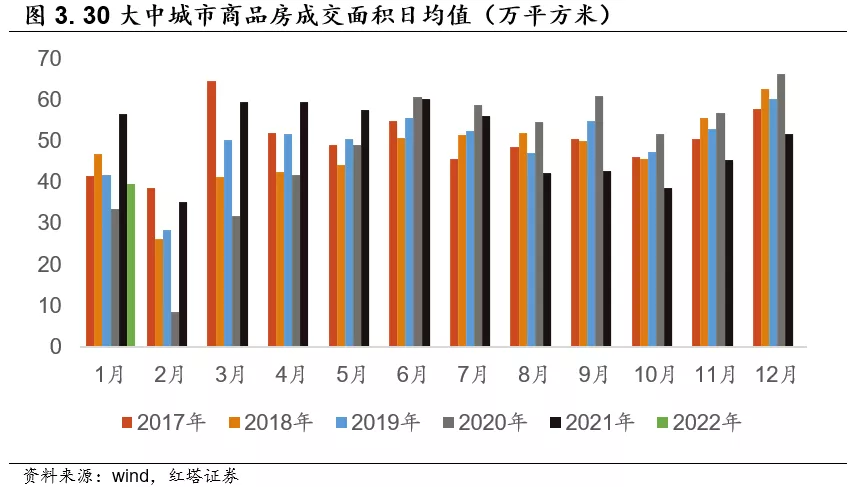

第二,房地产行业究竟有没有探底。

1月30大中城市商品房成交面积的日均值为39.45万平方米,虽然比2021年12月减少了31%,但我们也要认识到12月本来就是房屋成交旺季,环比下滑是存在季节性因素的。我们可以看到本月的销售面积其实已经和疫情前水平很接近了。

元旦以来,房地产行业的需求端和融资端都在逐步放松。多地通过提高贷款额度、降低首付比例、降低首套房认定标准或异地贷款难度等方式来满足居民的合理购房需求。另外,房企的外部融资环境也在持续改善,比如1月25日,招商蛇口和建发地产分别在银行间市场成功发行并购票据22.9亿元。

从这个角度来看,在政策边际放松之后,房地产面临的压力在持续减小,销售端也在逐渐向正常的情况回归,后续可以继续关注销售端的数据。不过从销售到投资往往会有一个季度以上的滞后,短期来看,因为基数高,房企预期谨慎等,房地产投资依旧会是经济的拖累。

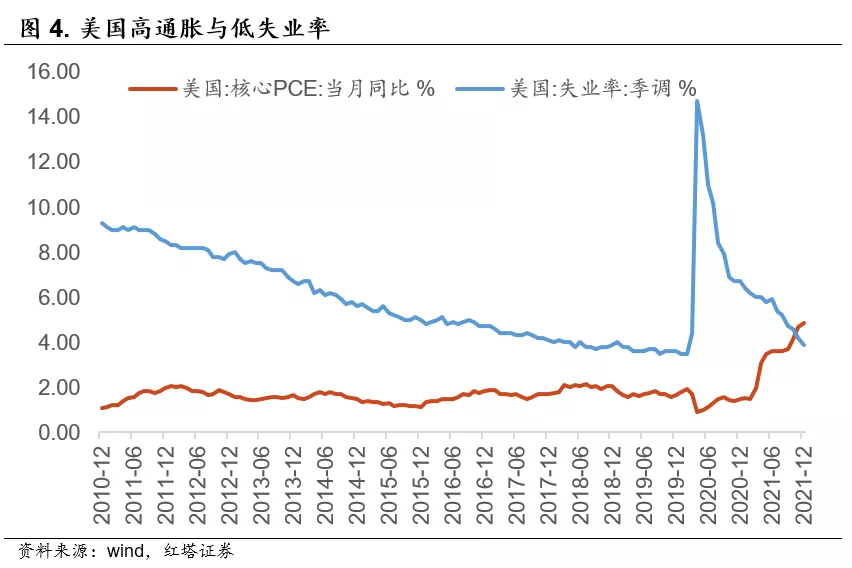

第三,外需的韧性能够维持多久。

在看外需的时候,海外的财政货币政策是避不开的一个点。2020—2021年中国出口维持韧性的核心原因之一就是海外宽松的财政货币政策。但是现在受通胀大幅走高(12月美国PCE同比上涨5.79%,创近20多年的新高),就业市场持续修复(1月美国季调后非农就业人口新增46.7万人,为去年10月以来最大增幅)等因素的影响,1月美联储会议收紧的态度越发明显。以美国为代表的海外消费国在加快货币政策的退出,比如2月英国再次加息,欧央行表示可能会加快退出。这给2022年出口蒙上了一层阴影。

但是目前来看短期内出口有望维持较强的韧性,本月新出口订单提升0.3个百分点至48.4%。出口韧性的来源在此前分析出口数据的时候我们提及过,这里再简单重复一下:一是借助着疫情带来的窗口期,中国制造业持续转型升级,全球竞争力提高;二是美国等国家的生产修复带动中国中间品出口维持韧性;三是此前海外的财政补贴给居民部门带来了较高的储蓄,这一部分的需求还在持续释放;四是此前偏低的库存带来的补库存需求。

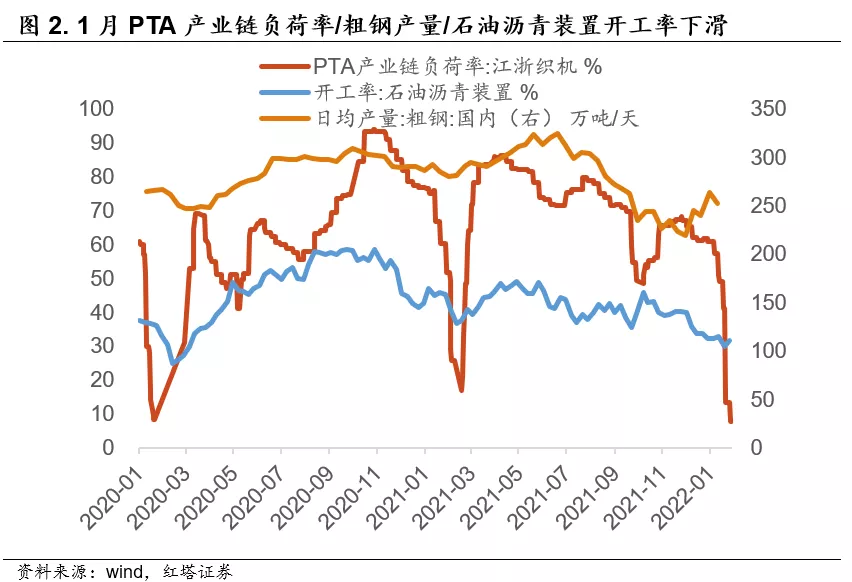

在出口维持韧性同时基建预期起来的时候,上游价格再度回升了。

此前我们提到,因为国内保供稳价政策的持续推进,上游原材料价格开始持续回落,比如去年12月PPI相比于此前的高点已经下滑了3.2个百分点;再比如PMI主要原材料购进价格指数和出厂价格指数在2021年12月份均出现了大幅下滑。

在原材料价格回落,通胀结构性压力逐渐缓解的时候,中下游企业的经营环境是在持续改善的。

比如2021年12月的PMI回升主要受益于企业加大原材料补库力度,再比如2021年12月工业企业利润数据显示中下游企业的利润占比回升而上游企业的利润占比回落等。

然而,这一趋势并没有延续到1月份。从数据上我们可以看到主要原材料购进价格指数和出厂价格指数分别为56.4%和50.9%,高于上月8.3和5.4个百分点。其中,石油煤炭及其他燃料加工、有色金属冶炼及压延加工等行业两个价格指数均升至60.0%以上高位区间。

原油价格的上涨一来是本轮疫情对全球经济的影响低于预期,目前来看奥密克戎具有高传染性以及低致死率的特征,这使得虽然全球新增人数达到新高,但是死亡率走低,对海外生产和消费的影响偏弱,市场对原油的需求回升;二来供给不足,比如近期部分产油国地缘政治问题有所加剧;再比如2月初以沙特和俄罗斯为首的OPEC+联盟召开月度产油政策会议,会议坚持了原定的增产计划,并未加速增产;三是目前美国等国家迎来了寒冬,对原油的需求增强。

在这样的情况下,截至2月4号,ICE布油的价格已经达到了92.5美元每桶,创下了近年来的新高。

除了原油之外,因为对基建预期比较乐观,部分企业在节前积极备货,统计局也表示黑色金属冶炼及压延加工、有色金属冶炼及压延加工等行业采购量指数和原材料库存指数均升至扩张区间,企业采购力度明显加大。叠加年末部分上游生产商生产减少,相关商品的价格明显回升。

总的来看,即使国内对部分大宗商品保供稳价(主要是煤炭等商品),但是在海外定价的大宗商品价格偏强(比如原油),部分国内定价的大宗商品需求旺盛(比如黑色金属)的情况下,国内PPI同比的回落速度可能偏慢。

因为PPI环比与PMI出厂价格指数高度正相关,我们预计PPI环比在1月也会回升,按照回归的数值大概在0.16%左右。进一步,根据环比均值法可得1月PPI同比大概在9.39%左右。

在原材料价格回升的时候,此前因为原材料价格缓解带来的一些利好信号在1月份也中断了。

比如我们可以看到,企业目前开始减缓了购进原材料进行补库的步伐,可以看到1月制造业PMI原材料库存为49.1%,比12月降低0.1个百分点。与此同时,因为需求疲软,成本回升,企业可能在主动去库。1月制造业PMI产成品存货为48%,比前值降低0.5个百分点。

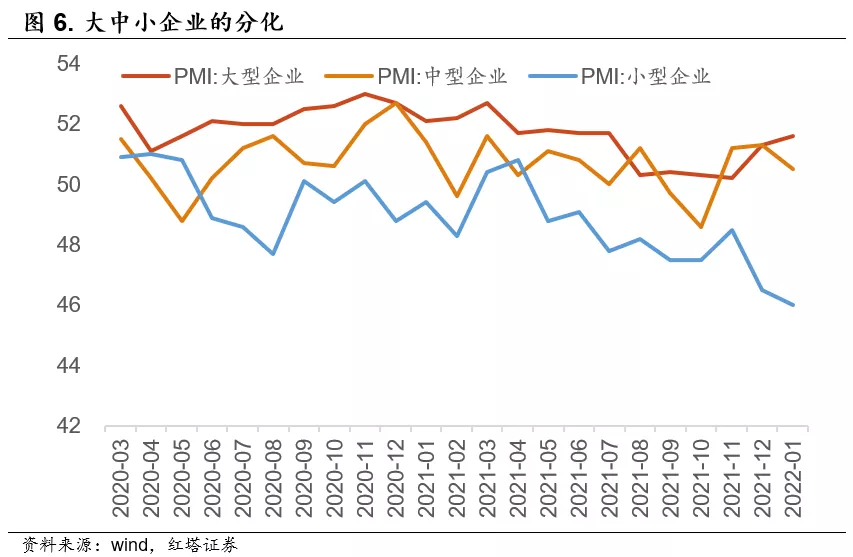

同时,我们也能够看到中小企业的生产经营环境在进一步恶化。1月大型企业PMI为51.6%,比上月上升0.3个百分点;中型企业PMI为50.5%,比上月下降0.8个百分点;小型企业PMI为46.0%,比上月下降0.5个百分点。

我们认为大中小企业的分化,可能是因为大型企业往往会偏上游,更受益于上游原材料价格的上涨;而中小企业在市场竞争中处于弱势地位,且更偏中下游,面临的价格压力往往更大。

从这个角度来看,目前国内中小企业的生产经营压力依旧很大,后续可能还会有新的政策来保中小企业,这一点值得进一步关注。

我们再来看PMI数据传递的一些其他的信号。比如国内疫情对居民消费依旧产生了明显的扰动。1月服务业商务活动指数降至50.3%,比上月降低1.7个百分点,为2020年3月以来的最低点。

近期国内疫情散发波及省份较多,多地进行封锁防疫,并倡导“原地过年”,这对线下出行及接触类消费造成了负面冲击,体现在数据上就是铁路运输、道路运输、水上运输、邮政等行业商务活动指数降至临界点以下,涉及接触性消费的住宿、居民服务等行业商务活动指数位于45.0%以下低位区间。

另外,从春节消费数据上看,目前国内消费特别是线下服务消费依旧偏疲软。比如艺恩数据显示2022年春节档(2022年1月31号-2月6号)的票房收入为60.3亿元,大幅低于2021年春节档的78.4亿元。同时,截至2月6号晚间,春节档累计观影人次同比减少近5000万。

再比如文旅部数据显示2022年春节全国国内旅游出游2.51亿人次,同比减少2.0%,按可比口径恢复至2019年春节假日同期的73.9%(2021年为75.3%);旅游收入同比减少3.9%,按可比口径恢复至2019年春节假日同期的56.3%(2021年为58.6%),旅游数据明显低于预期。

从春节消费数据上我们也能够看到,目前国内居民的消费动力依旧不足,疫情的持续反复、中小企业生产经营环境有待进一步改善等均对居民消费的回升形成了制约。

目前,多地出台了鼓励居民消费特别是乡村消费的措施,比如多地开展智能家电、绿色建材等下乡活动,鼓励有条件的地区给予适当购置补贴等等。后续可以关注在政策推动下,居民消费的修复情况。

最后,对本月PMI数据进行一个总结。

第一,1月PMI数据最明显的特点就是目前内需依旧疲软,但是市场预期已经开始好转。体现在数据上就是制造业新订单下滑,但是制造业生产经营活动预期指数、建筑业新订单指数和业务活动预期指数均明显上涨,并且还带动了相关原材料价格的上行。

考虑到目前政府发力基建的意愿较为充足,2021年超收减支以及2022年1月地方新增专项债快速发行等提供的资金支持,以及节后随着工人返工带动的生产修复,我们对1季度基建投资回升托底经济依旧抱有不小的期待。

第二,关注上游原材料价格的波动。受本轮疫情影响偏弱、海外需求持续回暖、地缘政治影响供给、国内市场预期基建发力推动需求回升等因素的影响,以原油为代表的大宗商品价格在近期表现较为强势。原材料价格的回升对目前中小企业造成了较大压力,使其经营环境有所恶化。在这样的情况下,后续可以继续关注政策对中小企业的支持情况。

第三,出口目前依旧维持韧性,但是需要关注的是,因为通胀高企,美国、英国等发达国家纷纷开始加快货币政策的退出步伐,关注后续海外货币政策加速退出对中国出口以及整体经济造成的扰动。