报告导读

2021年末至今,博腾股份陆续公告收到8.98亿美金重大订单并需于2022年交付完成。产能的拓展与订单的匹配成为投资者最为关注的问题,本专题我们将为投资者梳理公司的现有产能、2022-2023年的产能变化及公司原有产能周转率的提升空间,以解决产能对近年来博腾的快速发展是否会成为制约因素?

投资要点

❑ 产品、技术叠加推动,固定资产周转率5年提升130%

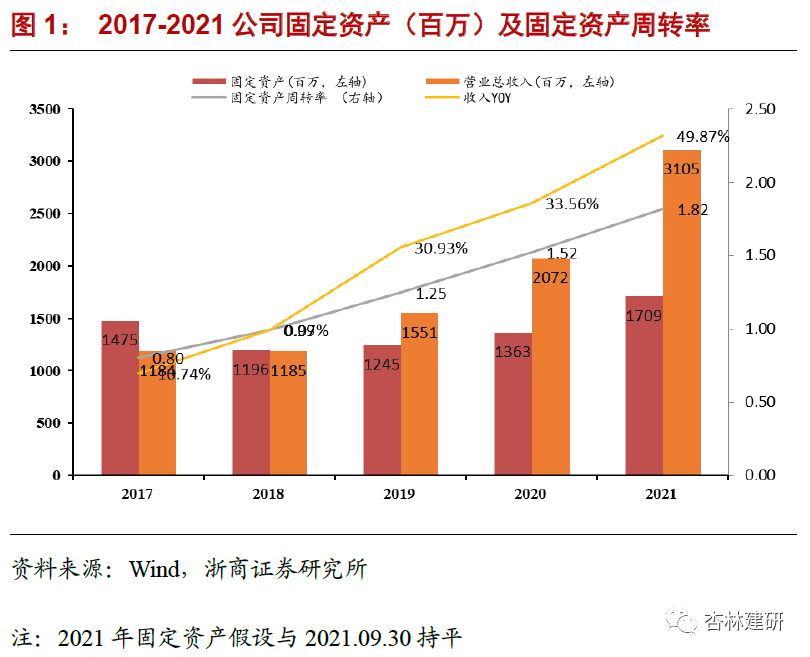

作为固定资产驱动型的CDMO生意,我们认为:业绩=产能*单产。对于博腾股份而言,2017-2021年固定资产CAGR 3.7%对应收入CAGR 27%,可得业绩增长主要受到固定资产周转率的提升而推动。分析公司的产能-收入构成及对比凯莱英近5年固定资产周转率,我们认为:

① 博腾股份2017-2021年的收入体量增长主要来自于固定资产周转率改善;

② 结合产能使用及可比公司固定资产周转率分析,我们认为公司单产仍有提升空间;

③ 2022年随着大订单的逐步兑现,固定资产周转率提升幅度有望超预期。

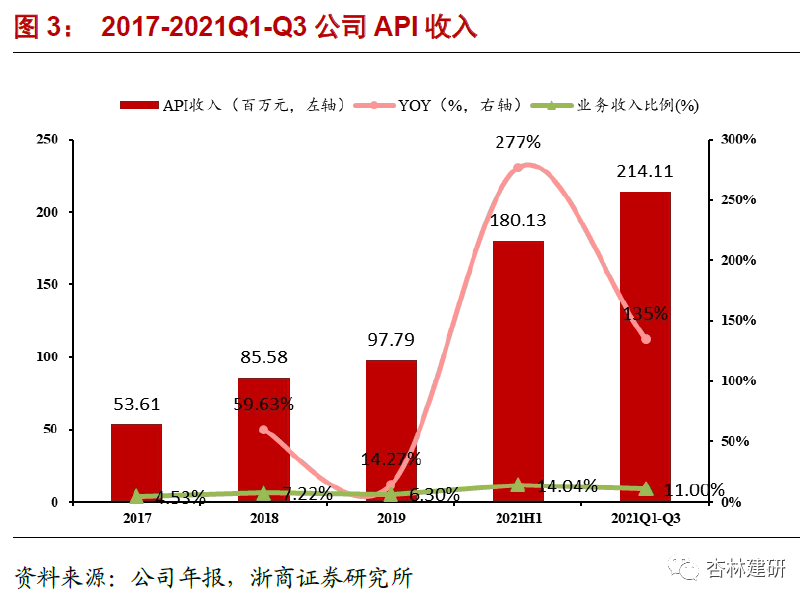

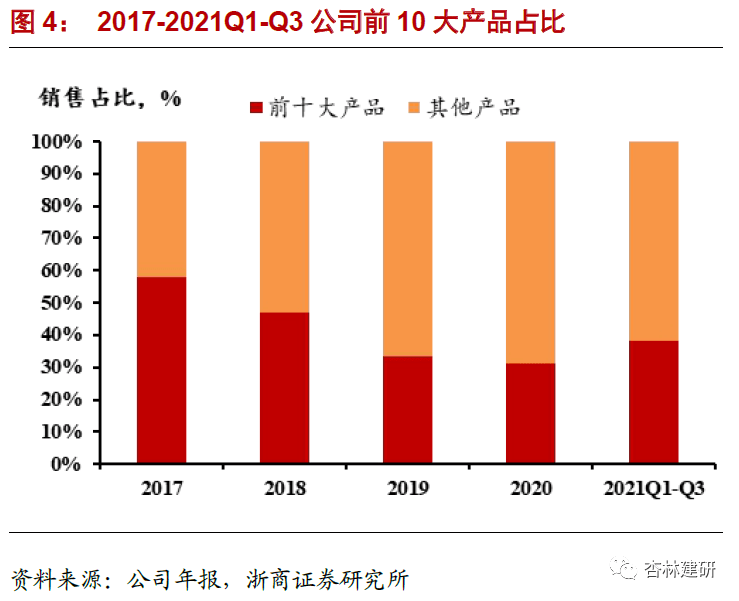

单产提升是过去5年业绩最主要驱动。固定资产周转率提升的背后是订单结构改善带来的收入及盈利能力双提升,博腾股份自2017年产品及客户结构不断改善,竞争格局更好的API业务分析显示,API收入占比已经从2017年的4.53%上升至2021Q1-Q3的11.00%,前10大产品占比由2017年的58.09%下降至2021Q1-Q3的38%。我们认为这是带来公司固定资产周转率提升的底层逻辑。对应分析江西博腾及长寿的收入与盈利变化,我们认为,订单结构改善带来了固定资产周转率的提升,进一步体现在了收入及盈利能力双提升。

技术升级,效率提升。除去产品结构的变化,我们认为公司持续投入的技术平台的应用及升级对公司固定资产周转率的提升同样带来了正向的推动作用。2020年起,公司 “结晶+酶催化+流体+高活”四位一体的技术平台建设均已实现产、学、研闭环。新技术的应用在提升效率、提高产率、节约成本角度具有长期意义。

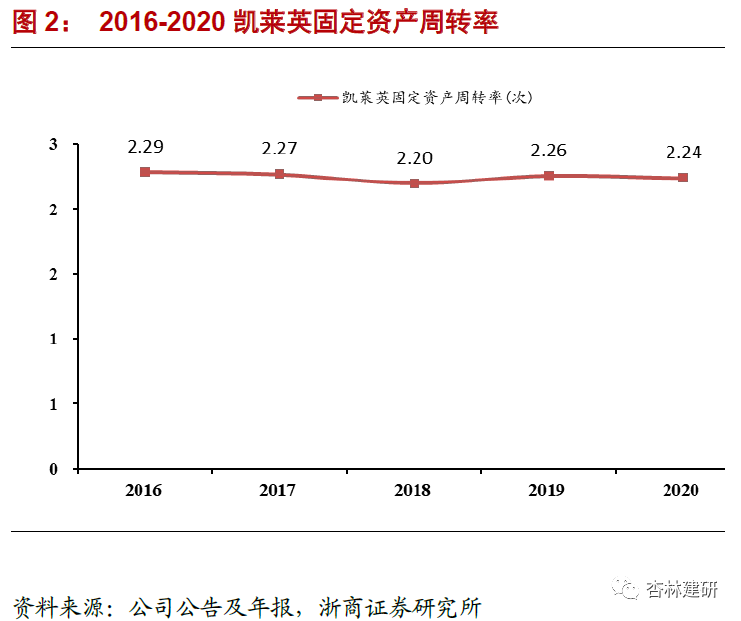

我们认为产能的增加不是衡量公司收入体量增长的唯一指标,产品结构的变化对产能单位产值的提升非常明显、公司的技术能力、管理能力的提升有望进一步推固定资产周转率的提升,对标业内公司(凯莱英固定资产周转率2.2-2.3次),我们认为公司原有产能的产值仍有一定的提升空间。

❑ 产能:未来2年或翻倍,支撑天花板持续提升

同时,我们看到在小分子CDMO的持续高景气及大订单的加持下,公司也进入了产能加速建设的阶段。根据公司2021年三季报披露,公司现有固定资产17.09亿,现有小分子CDMO产能2000m³。目前待建或在建产能包括:①实验室产能:上海研发中心(预计投资1.8亿)②小分子CDMO:长寿301车间(预计投资2.6亿)及江西东邦II期(预计投资4.2亿);③新业务:制剂(重庆2.19万㎡)及生物CDMO产能(预计投资4亿)的建设;(4)海外J-star产能的升级改造。

根据公司公告统计,2022-2023年小分子产能将至少投入6.8亿,对应产能443m³,如果考虑到收购的湖北宇阳剩余近200亩于2022-2023可能开始改造并陆续投产,仅考虑内生资本开支,我们估计2022-2023年公司小分子CDMO或资本开支约10亿,产能增加约60-70%;全部业务资本开支约16亿,接近2021年翻倍的固定资产增量。

我们认为随着新业务逐渐上量,公司2022-2023年技术平台逐渐完善、高附加值大订单背景下,固定资产周转率有望进一步提升。2022-2023年公司产能将逐渐投放为公司中长期的高速发展提供驱动力。

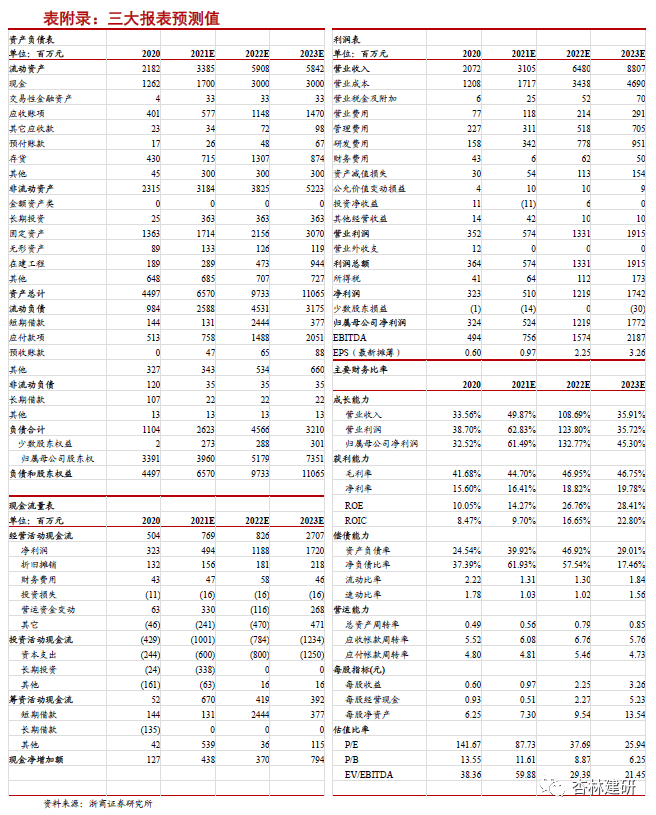

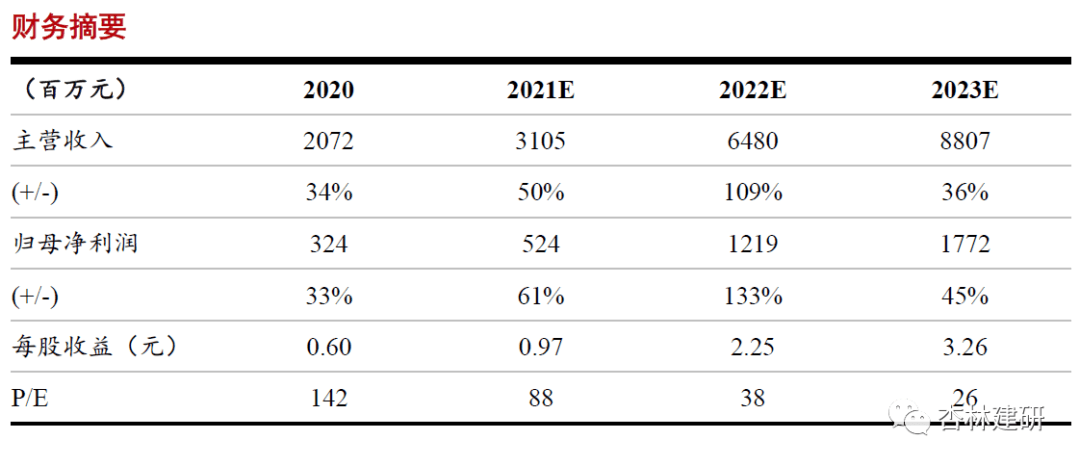

❑ 盈利预测及估值

考虑到公司订单的交付周期、2022-2023年新增固定资产及固定资产周转率的提升,我们预计公司2021-2023年EPS为 0.97、2.25及3.26元/股,对应2022年3月4日收盘价,2022年PE为38倍,维持“买入”评级。

❑ 风险提示

新增固定资产折旧、股权激励、汇兑对表观业绩影响的波动性;新业务的盈利周期的波动性;创新药投融资景气度下滑。

2021年末至今,博腾股份公告收到累计8.98亿美金重大订单并需于2022年交付完成。产能的拓展与订单的匹配成为投资者最为关注的问题,本专题我们将为投资者梳理公司的现有产能、2022-2023年的产能变化及公司原有产能周转率的提升空间,以解决产能对近年来博腾的快速发展是否会成为制约因素?

1. 产品、技术叠加推动,固定资产周转率5年提升130%

**

2017-2021年固定资产CAGR 3.7%对应收入CAGR 27%,可得业绩增长主要受到固定资产周转率的提升而推动。从固定资产的角度,我们发现自2017-2020年,博腾股份固定资产总额基本没有变动,增加的部分主要是新业务(制剂及CGT实验室)带来的,而这部分产能基本不贡献收入。2021年随着109车间的投产及湖北宇阳的并表,公司固定资产增加至17亿。但由于湖北宇阳在2021年仍在升级改造,109车间在2021年中投产仅贡献半年收入来看,我们认为2021年小分子固定资产周转率可能远高于1.82次。对比凯莱英近5年固定资产周转率,我们认为

① 博腾股份近5年的收入体量的增长主要来自于固定资产周转率的明显改善;

② 结合当前的产能使用及凯莱英的固定资产周转率,公司未来产值提升仍有很大空间;

③ 2022年随着大订单的逐步兑现,固定资产周转率有望超预期。

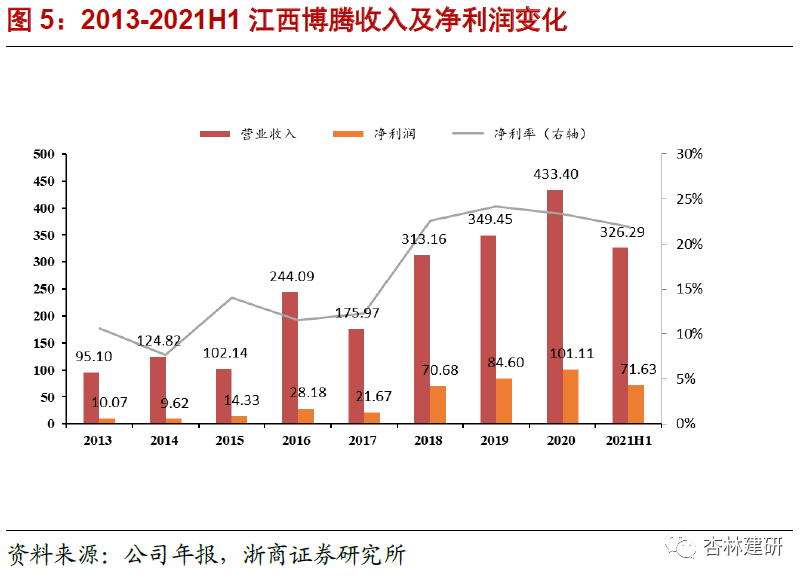

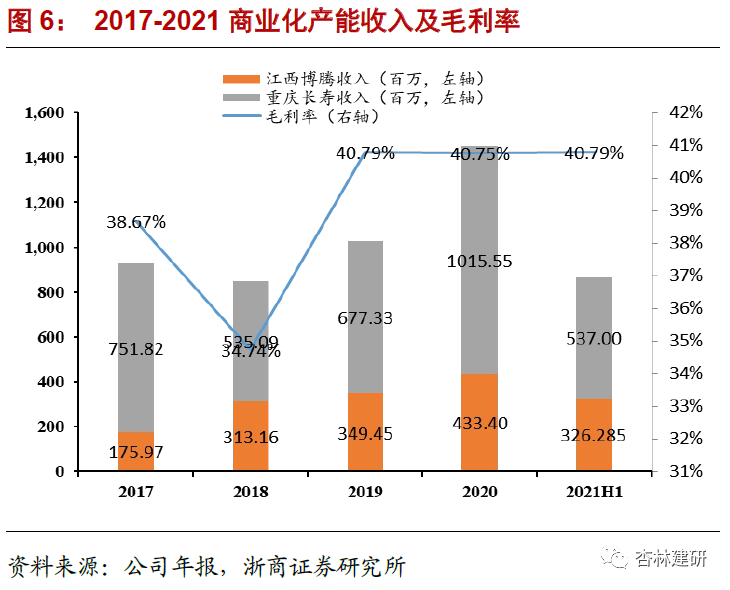

固定资产周转率提升的背后是订单结构改善带来的收入及盈利能力双提升。博腾股份自2017年产品及客户结构不断改善,公司API收入占比已经从2017年的4.53%上升至2021Q1-Q3的11.00%,前10大产品占比由2017年的58.09%下降至2021Q1-Q3的38%。我们认为这是带来公司固定资产周转率提升的底层逻辑。分产能来看,以江西博腾为例,从公司历年年报及收购公告我们发现,江西博腾自2015年收购以来,反应釜体积基本没有增加,仅凭借公司的管理运营、产品结构升级、能力升级的基础上,收入在6年内(2015-2021)增长近10倍,CAGR 40%。江西博腾的净利率由收购后2016年的最低点的11.54%已经提升至2020年的约24%。同时,临床后期及商业化业务的盈利能力在长寿厂区与东邦厂区能力的共同改善下也由2017年的38.67%逐渐提升至2021H1的40.79%。我们认为,订单结构改善带来了固定资产周转率的提升,进一步体现在了收入及盈利能力双提升。

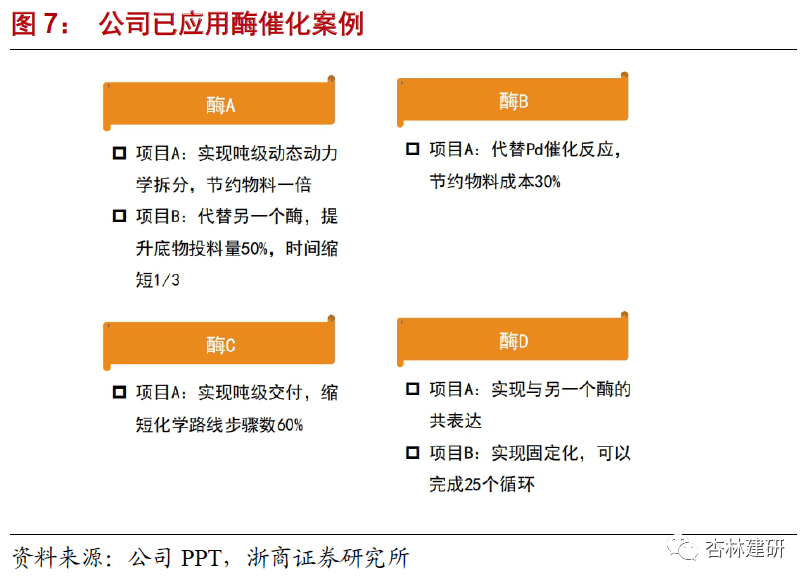

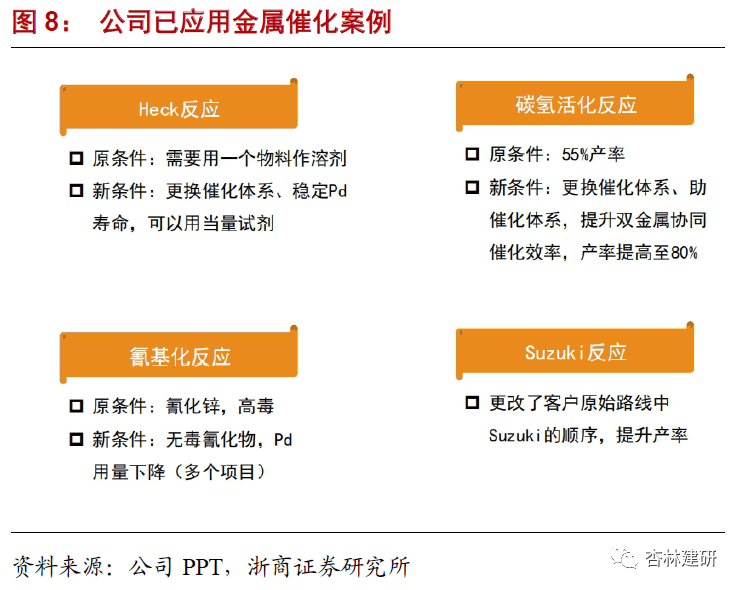

技术升级,效率提升。除去产品结构的变化,我们认为公司持续投入的技术平台的应用及升级对公司固定资产周转率的提升同样带来了正向的推动作用。2019年起,公司重点加强“结晶+酶催化+流体+高活”四位一体的技术平台建设。2020年,公司酶催化技术顺利完成手性胺化合物百公斤订单的生产交付,完成筛选项目54个,其中8个已进入工艺开发或产品交付阶段,完成酶进化改造项目3个;流体化学团队完成工艺筛选项目13个,生产项目5个,其中百公斤规模生产项目1个;江西东邦工厂成功首次使用流体化学技术进行生产,SFC技术团队完成筛选项目6个,生产项目6个,实现首个高活化合物prep-HPLC分离以及首个GMP条件prep-SFC分离。四大技术平台实现产、学、研闭环。

我们认为,公司固定资产周转率的提升让我们看到了,产能的增加不是衡量公司收入体量增长的唯一指标,产品结构的变化对产能单位产值的提升非常明显、公司的技术能力、管理能力的提升有望进一步助推固定资产周转率的提升,对标业内公司(凯莱英固定资产周转率2.2-2.3次),我们认为公司原有产能的产值仍有一定的提升空间。

2. 未来2年固定资产或翻倍,支撑中长期高速增长

**

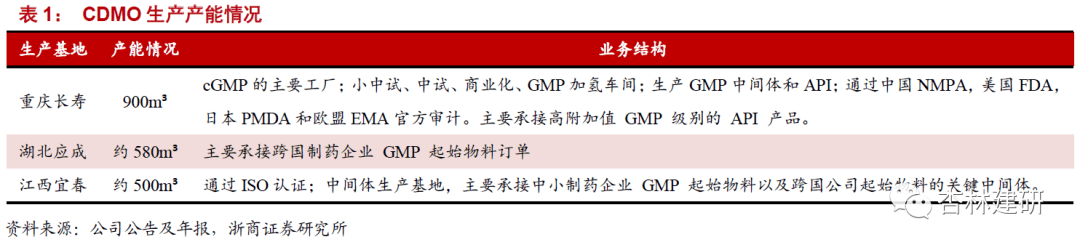

根据公司2021年三季报披露,公司现有固定资产17.09亿,现有小分子CDMO产能2000m³。主要包括:

(1)重庆长寿生产基地:现有产能近900m³,其中包含2021年4月投产的109GMP 多功能车间(186m³,固定资产约1.72亿元)。重庆长寿生产基地是公司主要的GMP生产基地,主要承接公司高附加值中间体及API产品。

(2)江西博腾生产基地:现有产能约500m³,主要承接起始物料订单,和长寿产能搭配使用,2020年收入为4.33亿。约占公司商业化收入的30%。

(3)2021年9月,公司收购湖北宇阳药业70%股权,成为公司第三个商业化生产基地。截至收购时,湖北宇阳生产基地占地面积约60亩,主要提供仿制药中间体及部分 CMO 业务,拥有4个车间,产能合计约580m³。湖北宇阳产能主要对标江西博腾,年收入约5-10亿。

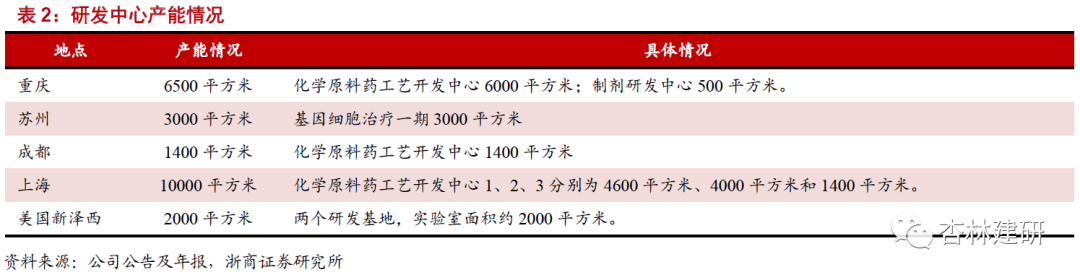

公司现有实验室面积近23000平方米,其中包括国内位于重庆、成都和上海的小分子实验室、重庆的制剂实验室、苏州的CGT实验室及美国新泽西的海外研发实验室。

(1) 小分子实验室:重庆约6000平方米,成都约1400平方米,上海约8600平方米主要用于化学原料药的工艺开发。截至2021年H1,总人数约582人;

(2) CGT实验室:苏州基因与细胞治疗实验室,截至2021.09.30,苏州博腾雇员人数已扩大至236人,是当前公司CGT新业务的主要产能;

(3) 制剂实验室:重庆500平方米及上海1400平方米,截至2021.09.30制剂团队规模达到143人,其中71%为研发技术人员。其中,公司位于重庆两江新区水土高新城的MCP重庆研发大楼于2021年8月投入使用;

(4) 美国新泽西:2017年收购J-STAR,两个研发基地,实验室总面积2000平方米。作为公司海外的主要根据地,2021年上半年,J-STAR 向国内导流项目28 个,未来随着产能的持续升级,J-STAR有望承担更多的美国本土Biotech订单。

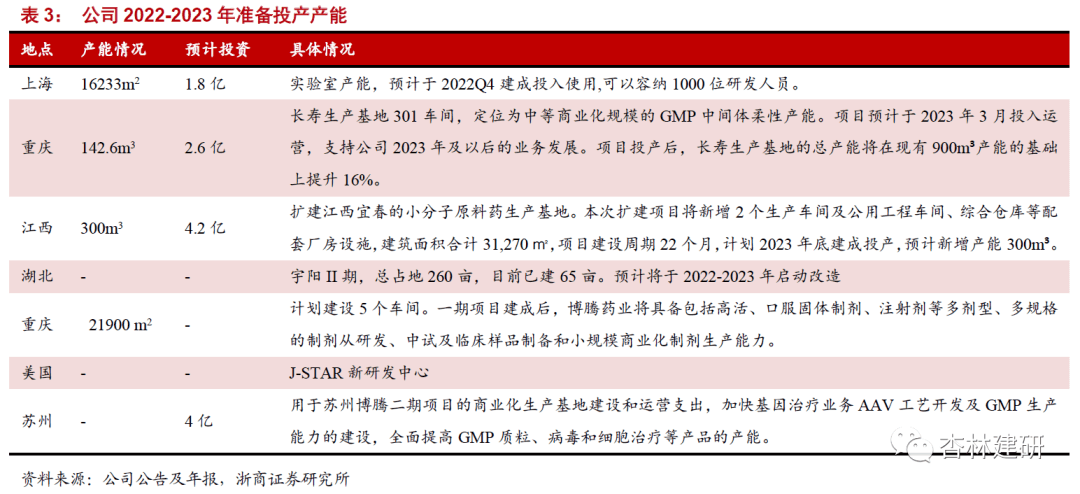

同时,我们看到在小分子CDMO的持续高景气及大订单的加持下,公司也进入了产能加速建设的阶段。其中包括:

(1) 实验室产能:上海研发中心;

(2) 小分子CDMO:长寿301车间及江西东邦II期的建设;

(3) 新业务:制剂及生物CDMO产能的建设;

(4) 海外J-star产能的升级改造。

根据公司目前已披露公告统计,2022-2023年小分子产能公司将至少投资6.8亿,对应产能443m³,如果考虑到收购的湖北宇阳剩余近200亩于2022-2023可能开始改造并陆续投产,仅考虑内生资本开支,我们估计公司小分子预计资本开支10亿,产能增加约60-70%;总业务资本开支约16亿。

我们认为随着新业务逐渐贡献收入及利润体量,公司2022年及2023年在技术平台逐渐完善、大订单的高价值的背景下,固定资产周转率有望进一步提升。2022-2023年公司产能将逐渐投放为公司中长期的高速发展提供驱动力。

3. 盈利预测及估值

考虑到公司订单的交付周期、2022-2023年新增固定资产及固定资产周转率的提升,我们预计公司2021-2023年EPS为 0.97、2.25及3.26元/股,对应2022年2月28日收盘价,2022年PE为36倍,维持“买入”评级。

4. 风险提示

新增固定资产折旧、股权激励、汇兑对表观业绩影响的波动性;新业务的盈利周期的波动性;创新药投融资景气度下滑。