来源:https://mp.weixin.qq.com/s/wQ9Z6QgqmlzH1rC67DOxyg

核心结论:①结合超额收益、相对估值、交易热度等指标刻画行业热度,中短期内行业热度极端时会往往均值回归,类似钟摆接近高点后回归中心点。②4月下旬时我们分析指出TMT、电新、军工行业热度已明显偏冷,结合基本面,看好低碳经济、数字经济等成长类行业。③经历本轮上涨后目前已偏热行业:汽车、电力设备、石油石化,偏冷行业:计算机、通信、传媒、医药。

本轮上涨后各行业热度如何?

霍华德马克思曾在《周期》中写过:“证券市场中的情绪波动,就像一个钟摆的运动一样……钟摆待在这个弧线的中心点位置的时间极短……几乎大部分时间都在走极端……每当钟摆接近极端点的时候,钟摆会反转方向摆向弧线的中心点”。行业间的轮动其实类似“钟摆”,在一段时间内过热的行业后续往往会趋于降温,反之亦然。我们曾在《行业钟摆行至何处?-20220419》中指出,4月下旬时煤炭、地产链、银行已明显偏热,而TMT、军工、电新板块明显偏冷。4月底以来前期表现极端的行业已出现明显的轮动,那么目前来看各行业钟摆已走到什么位置了?本文再次对此进行分析。

1. 行业间轮动类似“钟摆”

中短期内行业轮动存在周期性规律。在进行行业比较时,基本面是辨别行业长期强弱的重要依据,其变化是一个长期而缓慢的过程,而中短期维度内市场面的波动更大,因此即便一个行业基本面长期向好,但中短期内行业相对走势仍会出现阶段性反转。前期越是情绪高涨、表现极端的行业,后续行情便越有可能阶段性降温,行业间这种中短期的强弱关系变换背后实际是均值回归规律,正如钟摆运行到极端点后大概率会回归至中心点。

今年4月下旬以来我们结合市场面和基本面维度多次强调以新基建为代表的成长板块,至今已实现明显超额收益。去年12月至今年4月A股市场整体回调,在此过程中价值板块实现了明显的超额收益,而成长板块明显跑输。我们在《行业钟摆行至何处?-20220419》中指出,结合超额收益和情绪热度两个层面来刻画行业钟摆,今年4月下旬时已明显偏热的行业为煤炭、地产链、银行,偏冷行业为TMT、电新、军工。此后结合对于基本面的分析,我们在《科技基建很迫切——安全视角下行业机会系列2-20220507》、《看好成长的三个理由-20220515》等多篇报告中强调了成长板块的投资机会,如低碳经济、数字经济等。

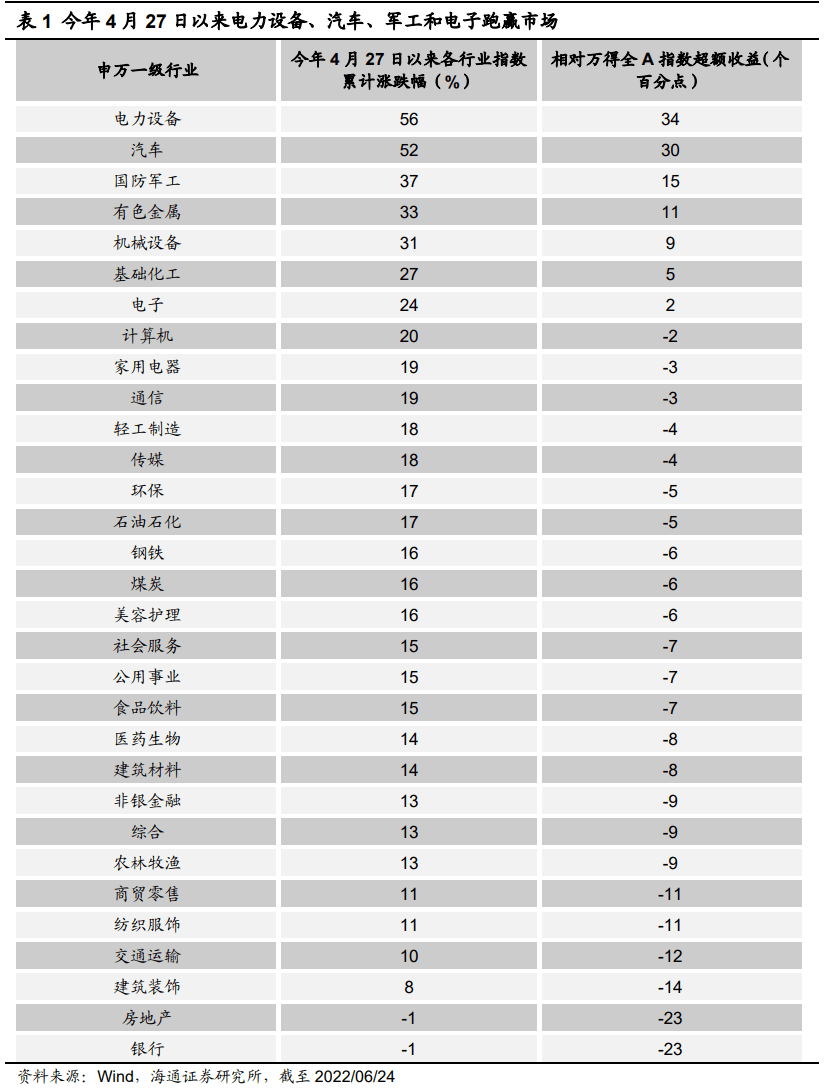

4月27日以来A股明显上涨,在此期间行业间已表现出明显的轮动现象,前期偏热的行业明显跑输,而前期偏冷的行业则大幅跑赢:截至2022/06/24电力设备指数涨幅56%(相对万得全A超额收益为34个百分点,下同)、汽车涨52%(30个百分点)、军工涨37%(15个百分点)、电子涨24%(2个百分点),而银行涨跌幅仅-1%(-23个百分点)、房地产涨跌幅-1%(-23个百分点)、建筑涨8%(-14个百分点)、建材涨14%(-8个百分点)、煤炭涨16%(-6个百分点)。

那么经历了本轮的上涨和行业轮动后,目前各行业钟摆已经达到什么位置了?我们再次综合超额收益和情绪热度两个维度进行分析。

2. 各行业当前超额收益趋势如何?

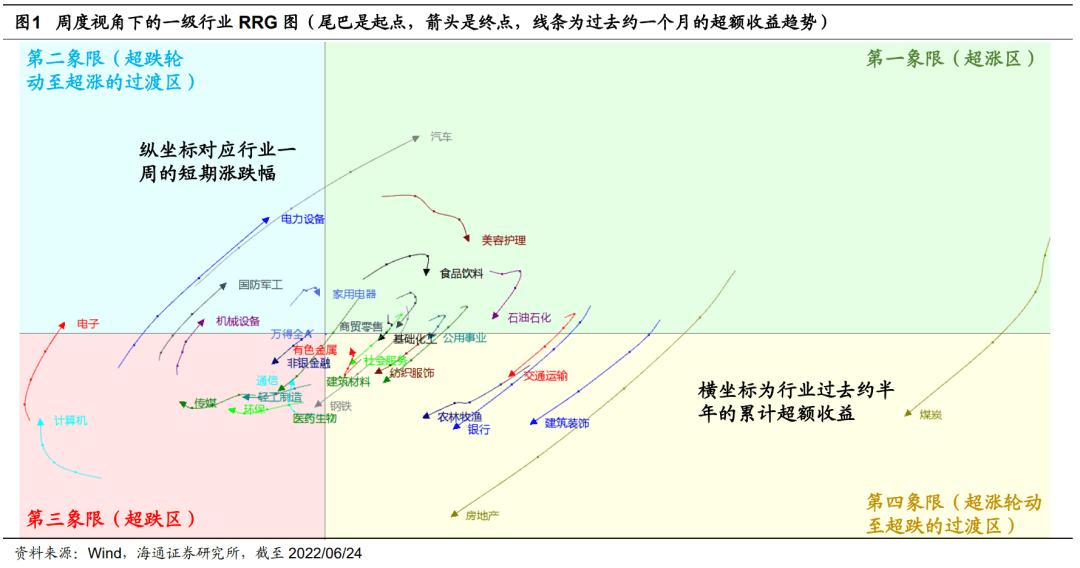

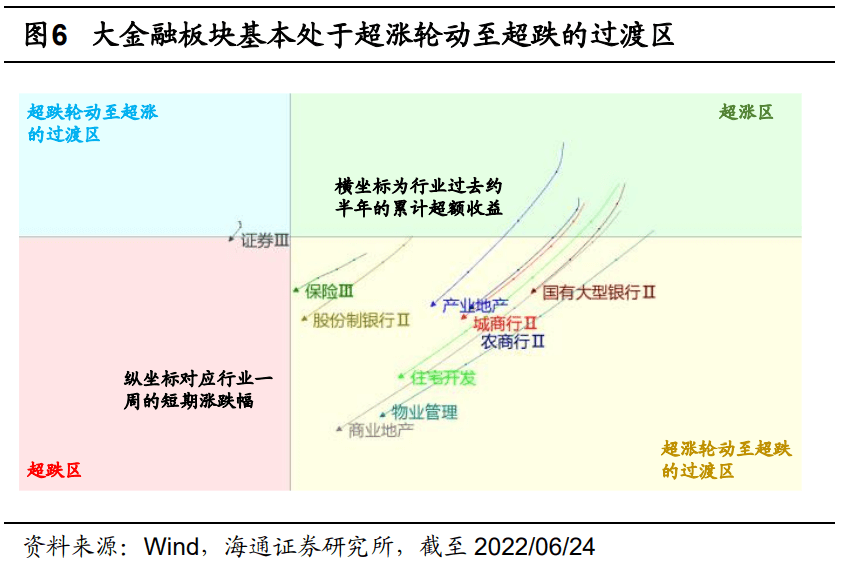

用RRG图刻画行业超额收益,目前汽车、电力设备、石油石化和食品饮料已转向超涨,而医药生物、通信、传媒、计算机已转向超跌。首先超额收益是衡量行业相对强弱趋势的直观指标,而历史上当一个行业大幅跑赢大盘后其超额收益容易阶段性趋于收敛。我们在前期报告《行业超额收益的周期性规律-20211121》、《行业钟摆行至何处?-20220419》等多篇报告中分析过,参考各行业在RRG图(Relative Rotation Graph,中文可以翻译成超额收益旋转图)中所处的位置便可以比较各个行业在长短期维度下相对大盘的走势,而由于一个行业很难持续不断地跑赢或者跑输大盘,因此所有行业在RRG图上的走势往往是顺时针的环形。

如图1的周度RRG图所示,目前(截至2022/06/24,下同)汽车、食品饮料和石油石化已处于第一象限的超涨区域,意味着这些行业已在过去约半年时间内已积累了较为明显的超额收益。此外由于电力设备近期表现明显优于大盘,因此其在RRG图上表现为向右上转,并即将转向第一象限的超涨区域。而目前已明显处于第三象限超跌区域的行业为传媒、通信、计算机和医药生物等。

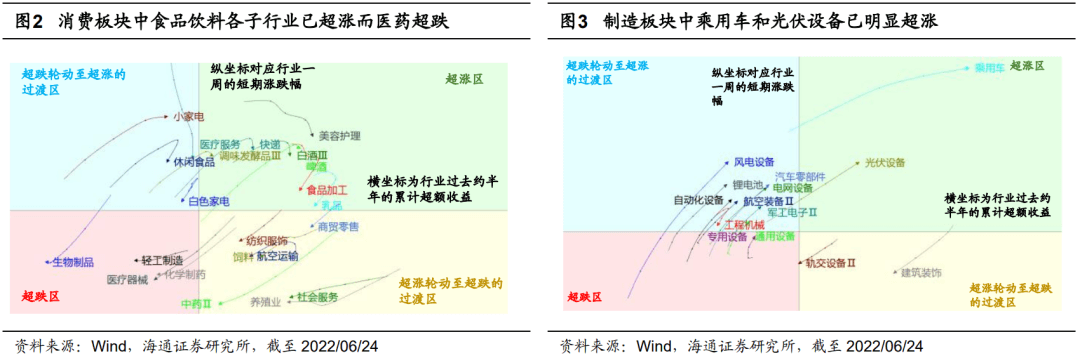

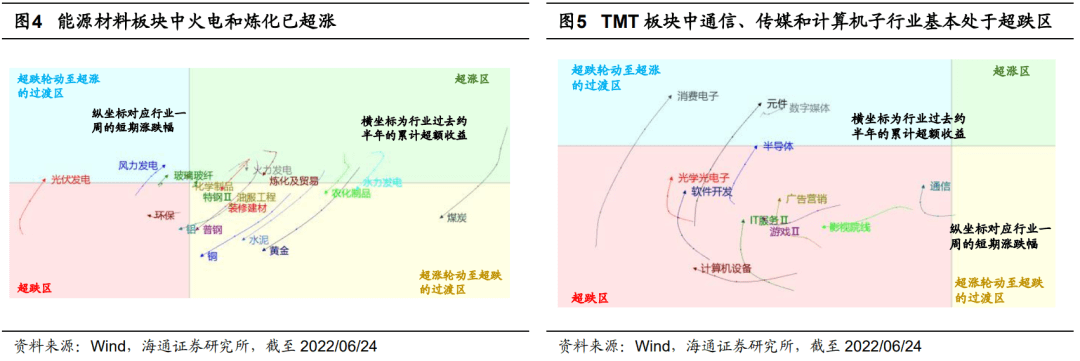

从细分行业来看,目前制造业板块的细分子行业中,乘用车和光伏设备均已明显处于超涨区域,此外消费板块中食品饮料各子行业也均已处于超涨区域,能源材料板块中火电和炼化及贸易行业已处于超涨区域;而消费板块中医药生物各细分子行业已基本转向超跌区域,例如生物制品、医疗器械和化学制药等,TMT板块中通信、传媒和计算机子行业也基本均处于超跌区域。

3. 估值和交易角度看各行业热度

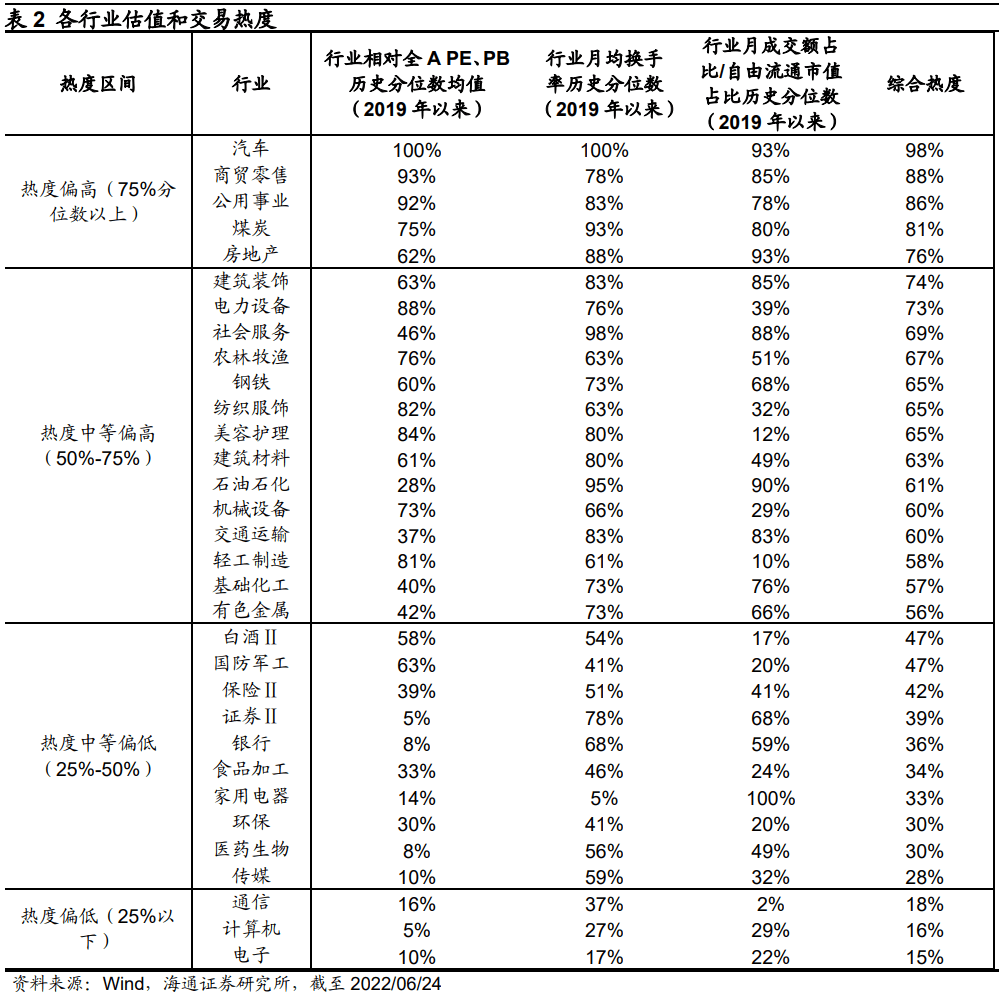

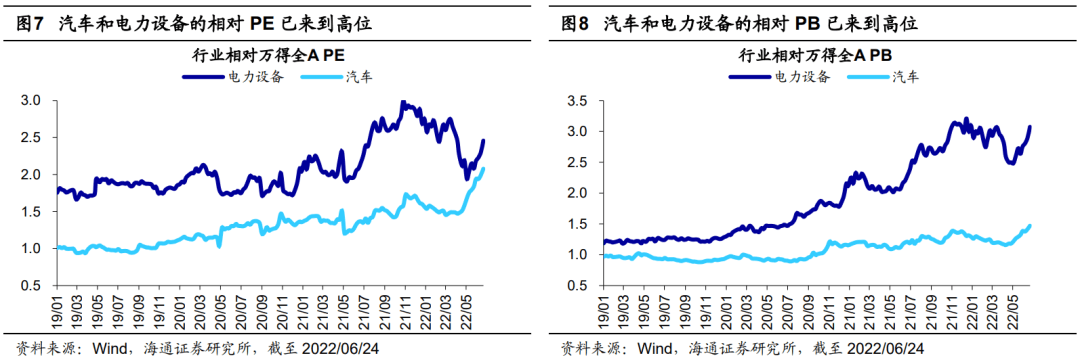

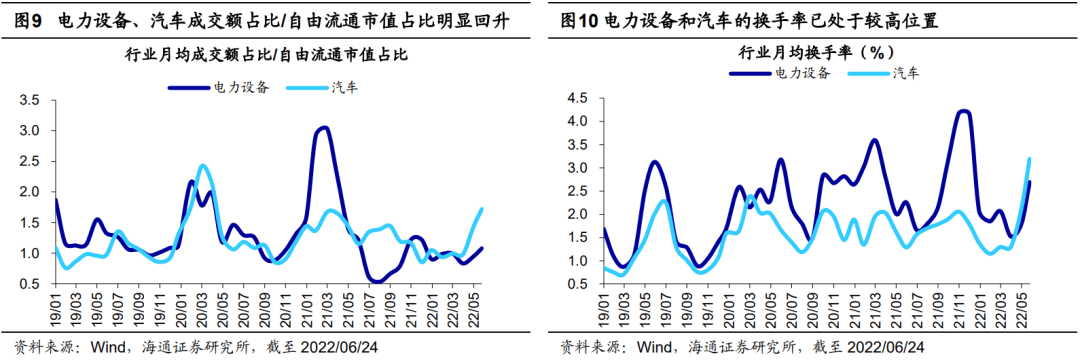

除了超额收益外,依据行业估值和交易指标的历史分位也可以较好地判断各行业情绪是否已经“过热”了。具体而言,估值指标方面我们使用行业指数相较全部A股的相对PE(TTM,下同)、相对PB(LF,下同)历史分位数,交易指标方面我们使用行业月成交额占比/自由流通市值占比、月均换手率的历史分位数。由于2019年以来至今A股经历了一轮牛市以及回撤的完整行情,因此我们以2019年初为起点来计算各指标的历史分位。

从细分行业来看,目前综合热度处于偏高水平的行业为汽车、商贸零售、公用事业、煤炭、房地产,此外建筑装饰和电力设备的综合热度也均在70%以上;而行业热度仍持续处于2019年以来底部区域的行业为电子、计算机、通信,此外传媒、医药和环保的热度也仍处于30%以下的偏冷区域。

最后结合超额收益和行业热度两个维度综合来看,目前汽车、电力设备和石油石化板块超额收益和行业热度均已较为明显,而计算机、通信、传媒和医药等行业的超额收益和行业热度均已较低。

可以发现从结构上来看,成长板块内部的行业热度已经出现分化:例如超额收益方面新能源板块已明显超涨,而电子和军工行业仅刚走出超跌区域,但还未有明显超涨的迹象;而估值和交易热度方面,新能源板块的综合热度已明显偏高,而军工行业综合热度仅47%、电子仅15%。

风险提示:行业热度依据历史数据测算,历史不代表未来。