来源: https://mp.weixin.qq.com/s/Ij8a9kAMB9eeXOTdAxvyBw

基础化工行业周报:冬储来临推动化肥价格底部上行(20221121-20221127)

报告日期:2022年11月27日

报告作者:杨晖S0360522050001/郑轶S0360522100004/王鲜俐S0360522080004/侯星宇/王家怡/吴宇

根据《证券期货投资者适当性管理办法》及配套指引,本资料仅面向华创证券客户中的金融机构专业投资者,请勿对本资料进行任何形式的转发。若您不是华创证券客户中的金融机构专业投资者,请勿订阅、接收或使用本资料中的信息。

本资料难以设置访问权限,若给您造成不便,敬请谅解。感谢您的理解与配合。

核心结论

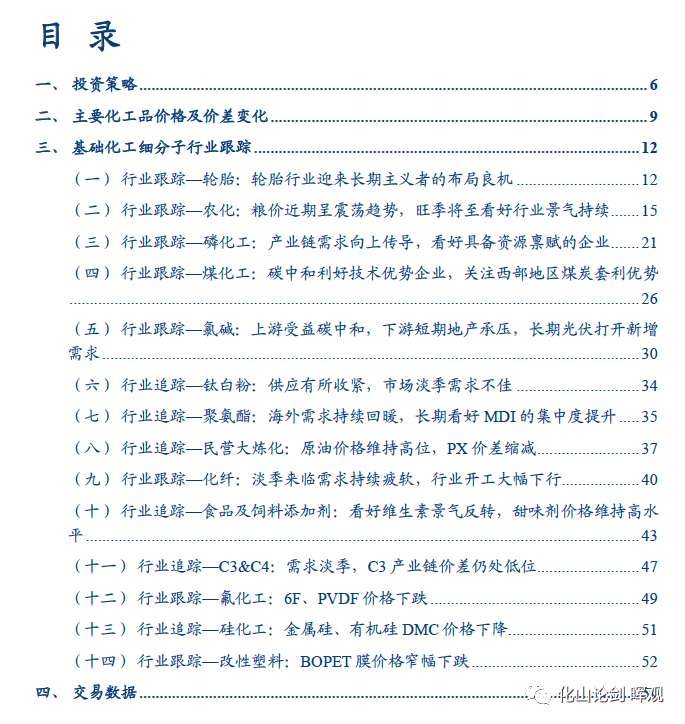

传统需求低迷,化工价格指数下行。本周华创化工行业指数100.71,环比上周下跌0.55%,同比下跌12.32%。冬储来临,化肥价格底部上行,本周磷酸一铵市场价报3358元/吨,周环比+5.7%,合成氨主流价格4500元/吨,周环比+4.7%,尿素主流价格2700元/吨,周环比+4.5%。

磷矿石有望延续强势并带动磷化工产业链。根据我们的统计,2016-2022年磷化工上市公司资本开支同比分别为-18.5%、-17.2%、-1.7%、-14.2%、15.6%、103.7%,资本开支上行始于2021年且多为下游应用例如磷酸铁等去向,考虑到磷酸铁建设周期大约2年,而磷矿从建设到正式投产需要4-5年,我们判断产能周期带来的磷矿石紧缺仍将延续。根据我们的测算,2023年磷矿新增名义产能大约650万吨(产量预计380万吨),磷酸铁新增名义产能335万吨(产量预计125万吨),按照一吨磷酸铁消耗4吨磷矿石测算,边际仍将趋紧。中国磷矿石每年产量虽大,但存量市场多去向磷肥,交易数量有限。近年来安全环保趋严,小磷矿加速出清,我们判断磷矿石价格有望延续强势并带动磷化工产业链。供给端资本开支较少+小企业产能出清,需求端磷肥需求刚性+磷酸铁边际拉动,是我们看好磷矿石及磷化工产业链的核心逻辑。

欧洲能源危机将成为从当下到明年化工行业的重要投资观察点。欧洲之所以能在化工行业占有重要一席之地,除了深厚的技术积累以外,很大一部分得益于俄罗斯的廉价能源。当欧洲和俄罗斯脱钩后,欧洲告别廉价能源,而装置老化和高昂的人工成本将会使得欧洲失去工业制造的经济性,而在逆全球化的背景下,没有能源保障的欧洲也将失去工业发展的优先权。届时产业转移有望发生,而中国凭借完善的产业集群和原材料保障,有望成为优选。对于中国的化工产业是一次产业升级的绝佳机会。

风险提示:安全事故影响开工;技术路线快速迭代;逆全球化背景下的产业脱钩。

正文

一、投资策略

传统需求低迷,化工价格指数下行。本周华创化工行业指数100.71,环比上周下跌0.55%,同比下跌12.32%。冬储来临,化肥价格底部上行,本周磷酸一铵市场价报3358元/吨,周环比+5.7%,合成氨主流价格4500元/吨,周环比+4.7%,尿素主流价格2700元/吨,周环比+4.5%。

磷矿石有望延续强势并带动磷化工产业链。根据我们的统计,2016-2021年磷化工上市公司资本开支同比分别为-18.5%、-17.2%、-1.7%、-14.2%、15.6%、103.7%,资本开支上行始于2020年且多为下游应用例如磷酸铁等去向,考虑到磷酸铁建设周期大约2年,而磷矿从建设到正式投产需要4-5年,我们判断产能周期带来的磷矿石紧缺仍将延续。根据我们的测算,2023年磷矿新增名义产能大约650万吨(产量预计380万吨),磷酸铁新增名义产能335万吨(产量预计125万吨),按照一吨磷酸铁消耗4吨磷矿石测算,边际仍将趋紧。中国磷矿石每年产量虽大,但存量市场多去向磷肥,交易数量有限。近年来安全环保趋严,小磷矿加速出清,我们判断磷矿石价格有望延续强势并带动磷化工产业链。供给端资本开支较少+小企业产能出清,需求端磷肥需求刚性+磷酸铁边际拉动,是我们看好磷矿石及磷化工产业链的核心逻辑。建议关注磷化工产业链公司:兴发集团、川恒股份、云天化、湖北宜化、川发龙蟒、云图控股、新洋丰等。

结合胜率和赔率来看,我们虽然看好在内需和出口套利带动下Q3的化工品的盈利能力,但是已经处在价格周期掉头向下的拐点,操作的空间不大,在海外衰退的影响下,我们倾向于寻找半年维度更加确定的方向:1)业绩确定上行:煤炭、磷肥;2)刚需:化肥、农药、复合肥;3)PPI向CPI切换:农化、维生素;4)海运费和成本下行带来的复苏:轮胎、下游制品类。

农化值得重点关注,化肥+农药+复合肥。从库存周期的角度,农化相比工业品存在一定的滞后性。今年下半年粮食价格的上升预期有望给农化行业带来价格支撑,而明年的春耕预计将迎来种植面积的大幅度增加,带来需求边际。我们看好农化行业在下半年有更好表现,化肥方面,磷肥的出口有望在Q3兑现,景气增强,而中长期来看磷酸铁的成长逻辑有望接力,关注云天化、湖北宜化;从磷产业全面景气和磷矿价格重估的角度,关注兴发集团、川恒股份、川发龙蟒;农药方面,今年以来农药产品涨幅相比化肥明显落后,而农产品对于农药的涨价并不敏感,看好粮食涨价+种植面积增加之后对农药涨价的驱动,关注扬农化工、广信股份、海利尔等公司;从复合肥的角度,关注新洋丰和云图控股。

磷矿的价值重估正在进行。粮食危机灰犀牛局面下,国家提高对农化的重视程度,夏管法检趋严,导致磷肥出口低于预期,情绪面较弱。值得注意的是,化肥的出口不会取消,只会推迟,出口利润终究会兑现。而磷肥公司在出口不畅的背景下依然能够实现较好盈利,更体现性价比。出口受限虽然约束了利润弹性,却拉长了持续性和确定性。此外,磷矿的价值重估正在进行。从去年开始,以云天化为代表的大型企业就减少了磷矿石外售的比例,而今年开始的磷矿石跨省运输限制,有望约束小企业磷矿石贸易量,进而约束磷肥供给,抬升磷肥成本,利好一体化的企业。而从地方政府的角度,彰显磷矿石的资源属性,有助于更好地招商引资,减少矿石贱卖,鼓励深加工提高产值。我们判断磷矿石的价值重估正在进行,价格有望维持高位。

为资源再定价,这是一个方向性的选择。以2020年为元年起点。展望未来的5-10年,我们需要做一个方向性的判断:资源端优势将会凸显并且放大。随着碳中和、能耗双控、产能指标各种供给端控制措施的联合限制,我们将看到一些资源禀赋布局领先的企业,尤其是地方国企,在煤化工、盐化工、磷化工等传统行业或者在工业硅、电石等产能逐渐资源属性化的行业,都会展现出更强的竞争优势。而依托于较好资源禀赋的国企,在近年来逐渐深化的国企改制中也有望焕发更强的生命力。

风险提示:安全事故影响开工;技术路线快速迭代;环保政策变化。

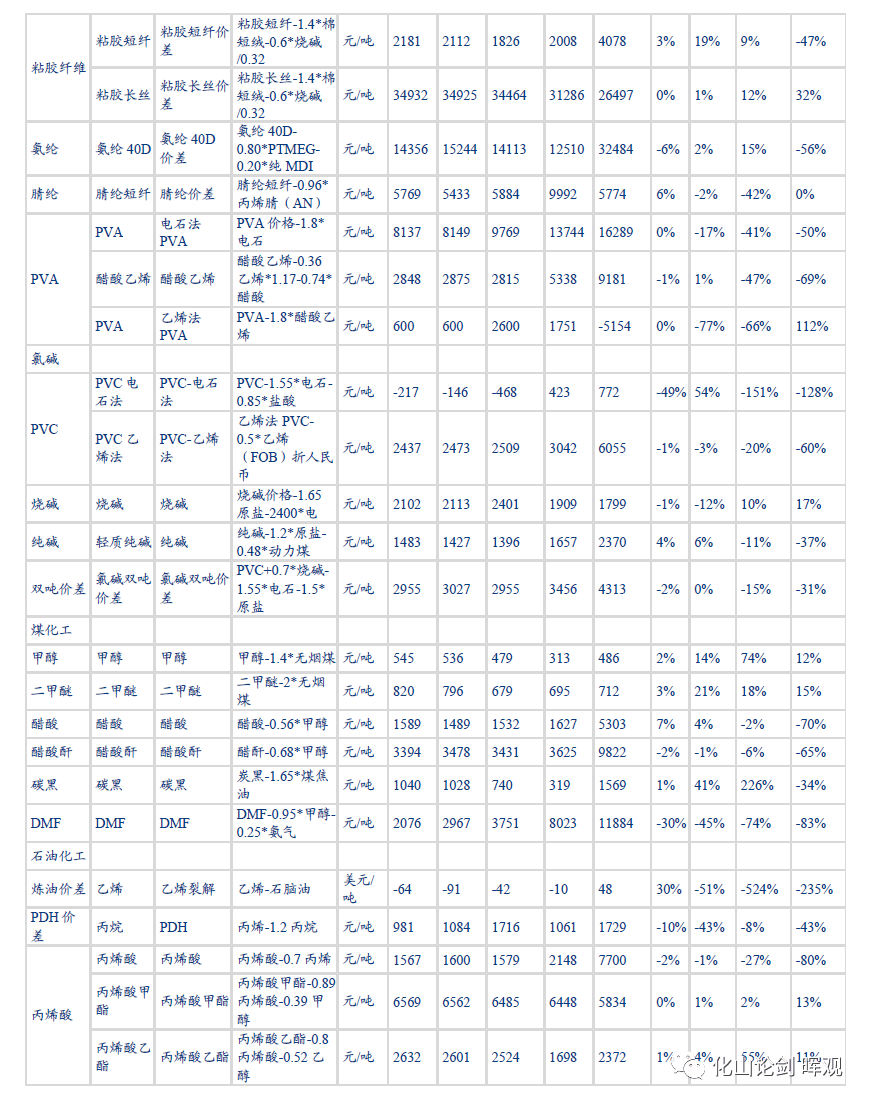

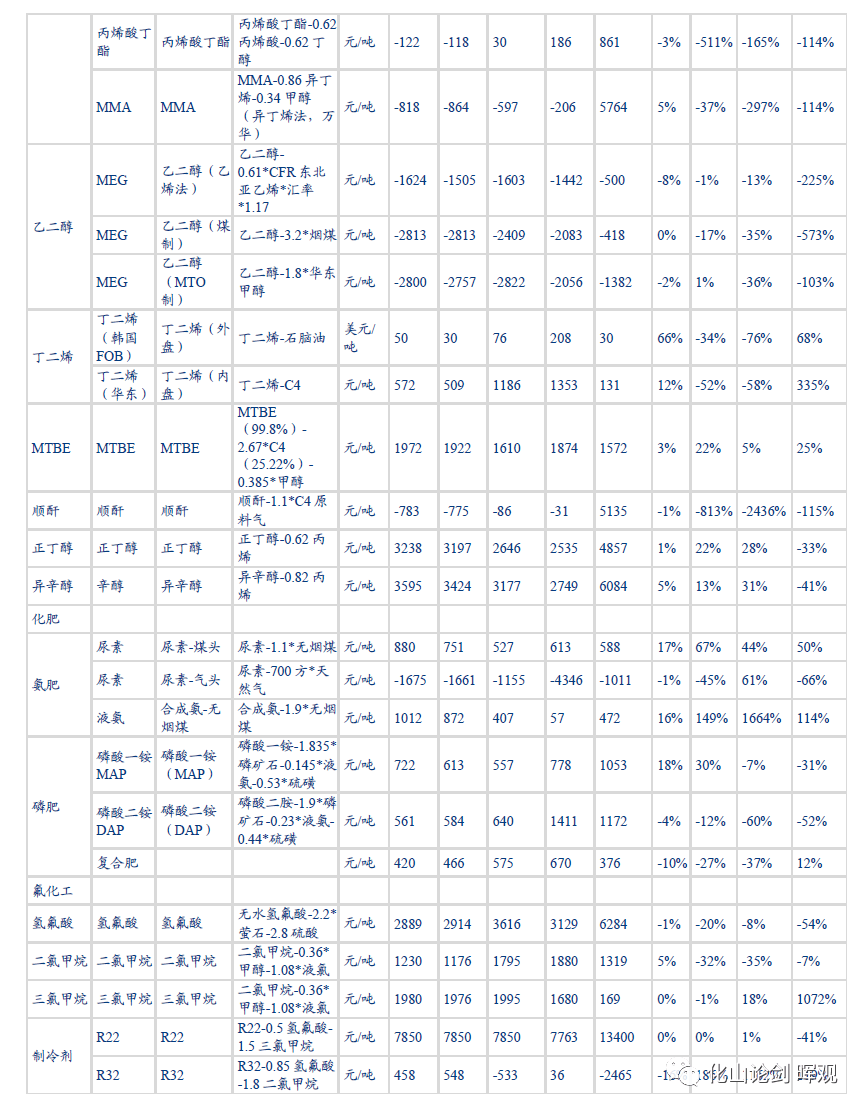

二、主要化工品价格及价差变化

本周华创化工行业指数100.71,环比上周下跌0.55%,同比下跌12.32%。

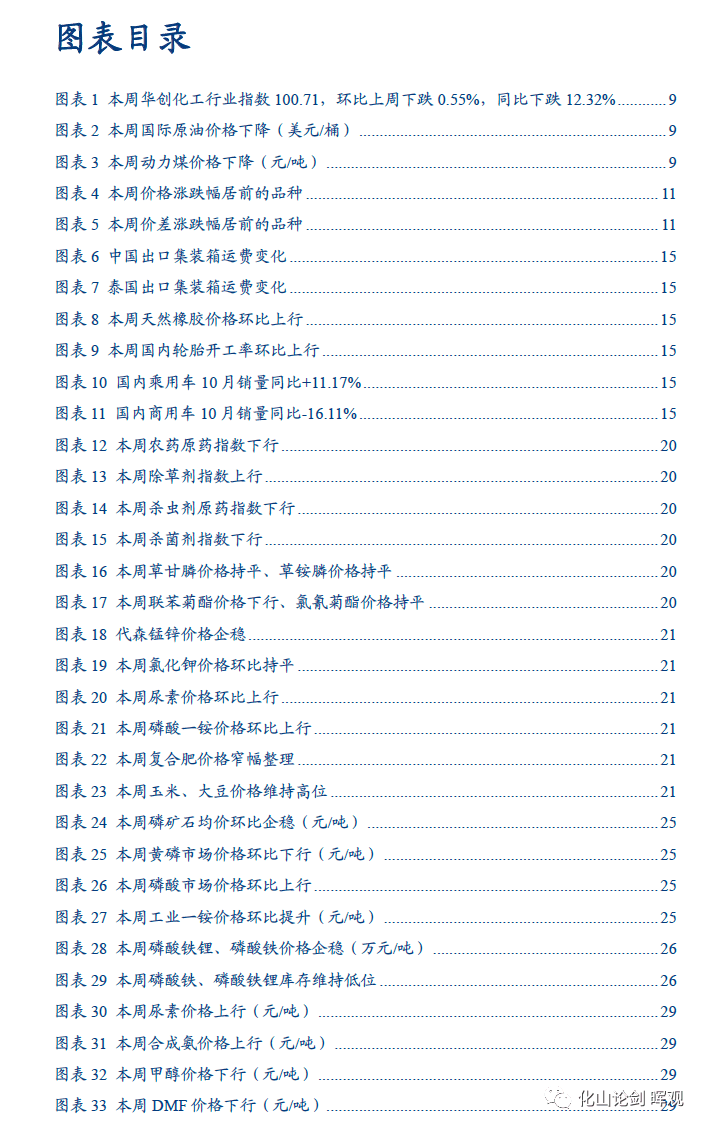

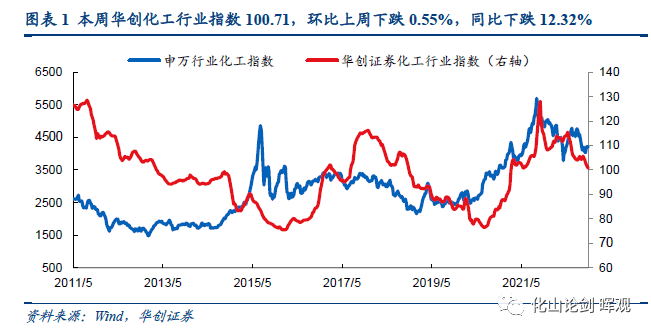

根据我们的数据,本周价格涨幅居前的产品为磷酸一铵MAP(+5.7%)、色氨酸(+4.8%)、合成氨(+4.7%)、尿素-国内(+4.5%)、甲酸(+3.6%);跌幅居前的产品为DMF(-13.0%)、四氯乙烯(-11.8%)、BDO(-10.0%)、苯胺(-9.4%)、动力煤(-8.3%)。

涨幅居前的产品基本面分析如下:

磷酸一铵MAP:11月26日江苏主流55%粉状磷酸一铵市场价报3358元/吨,周环比+5.7%。供应方面,本周工业级磷铵产量及开工小幅下滑。工业级磷铵行业开工率至49.43%,周内产量约为3.65万吨,环比上周(3.74万吨)跌幅2.25%。需求方面,本周工业级磷铵需求平稳,下游询单气氛保持积极,终端市场拿货谨慎维系。库存方面,行业库存逐步下滑,预期低位运行。

合成氨:11月26日合成氨鲁北主流价格4500元/吨,周环比+4.7%。供应面,华北地区放量略增:山西天脊潞恢复出货,河北定州旭阳及凯跃装置仍检修中,地区内放氨量小幅增加;华东地区:山东市场整体供应量小幅回升,鲁西装置复产,华鲁出货量尚可等。江苏整体供应量较小,本周实联装置临时停车。安徽皖北放量充足且稳定,皖南安庆石化检修中、预计至12月中旬。华中地区:河南以晋开、心连心出货为主。湖北开工提升,盈德装置复产,洋丰装置运行。西南地区:川渝整体量变较小,下月关注气头装置动态。云南大为制氨装置复产、主产液氨,云南当地货源增加。需求面,化肥方面,尿素市场走势上行,对合成氨市场形成一定利好支撑;磷复肥行业步入上行通道,市场多观望看涨,但对合成氨需求仍多按需采购。化工方面,己内酰胺、丙烯腈等化工产品弱势僵持,成交氛围平淡,市场看空心态持续,对合成氨市场利好支撑有限,且行业整体仍处亏损状态,需关注对原料高价的限制。

尿素:11月26日尿素国内主流价格2700元/吨,周环比+4.5%。供应方面,本周国内日均产量15.15万吨,环比减少0.45万吨。本周新增停车减量企业有内蒙联化(停一套)、四川美丰(停一套大装置)以及山西天源,合计影响产量5000吨左右;新增复产增量的企业有内蒙亿鼎、河北正元柏坡厂,影响日产量为2600吨左右。另外山西晋城尿素装置复产计划继续推迟,西南地区限气停车减量多集中在12月份。需求方面,受原料上涨的利好支撑,下游备肥积极性有所增加,场内交投氛围持续回升,因此复合肥企业生产积极性有所调动,多数企业保持正常开工,华东、东北部分企业复合肥装置偏高复合肥运行,个别企业达到装置全线满开状态。展望后市,综合来看,虽成本端煤价有所松动,成本支撑一定程度上走弱,但一方面开工率下降,其中山西晋城尿素复产时间继续推迟,西南地区限气停车减量多集中在12月份,另一方面出口利好消息提振,加之冬储的进行,下游复合肥开工率提升,尿素市场供需收紧,预计短时尿素市场高位运行。

根据我们的数据库数据,本周价差涨幅居前的化工品为PC(+ 66.8%)、丁二烯(外盘)(+ 66.5%)、涤纶FDY现金流利润(+ 31.1%)、尼龙-6(+ 30.6%)、乙烯裂解(+ 29.6%);价差跌幅居前的化工品为PVC-电石法(-48.8%)、DMF(-30.0%)、涤纶DTY现金流利润(-29.2%)、BDO(-22.4%)、R134a(-16.5%)。

三、基础化工细分子行业跟踪

(一)行业跟踪—轮胎:轮胎行业迎来长期主义者的布局良机

(二)行业跟踪—农化:粮价近期呈震荡趋势,旺季将至看好行业景气持续

看好PPI向CPI切换下的农化行业投资机会。农产品价格方面,2015年以来主要农产品如大豆、玉米、小麦的价格持续了较长时间的低迷状态。在粮食农业板块需求偏刚性的前提下,随着库存的下降和价格低位的影响,全球农作物价格以开启上涨周期。2021年以来粮价保持稳中有升,从历史上看粮食价格与CPI呈高度正相关,预计2022年仍将维持高位。同时根据海外数据,化肥价格也与粮食价格密切相关,且粮价通常为领先指标,故我们认为粮价维持高位将驱动化肥行业利润空间提升。此外,随粮价上涨,农户对未来种植收益预期提高+周转资金增加,有望持续加大对农资的需求和投入。历史上复合肥利润空间的上行通常滞后于粮价1-2年,短期内虽然单质肥价格位于高位挤压了复合肥利润,但随着春肥备肥季的到来需求释放,叠加当前渠道库存处于低位,行业有望迎来利润空间的回归和持续提升。

本周国内单质肥磷酸一铵、尿素价格环比上行,氯化钾价格环比持平。根据Wind数据,本周国内磷酸一铵市场均价(58%粉状,华东地区)3370元/吨,环比+4.01%,同比-4.48%;国内尿素市场均价(山东地区)2700元/吨,环比+4.48%,同比+11.50%;国内氯化钾市场均价(60%粉状,青海地区)3500元/吨,环比持平,同比-5.77%。

国际化肥价格呈下行趋势,磷肥国内外价差维持稳定。在海外疫情持续反复影响开工、全球粮价处于高位,俄乌冲突影响供给叠加海运受阻影响全球供给的背景下,国际化肥价格快速上行,而同时国内出台了化肥保供稳价政策,故从我们跟踪的氮、磷、钾三种单质肥价格来看,当前氯化钾国际价格,加钾477美元/吨,较上月-7.6%;东南亚钾肥650美元/吨,较上月-13.3%。磷酸一铵(摩洛哥55%散装FOB)679美元/吨,较上月-4.6%。尿素(波罗的海散装)498美元/吨,较上月-13.8%;尿素(小颗粒阿拉伯湾)549.5美元/吨,较上月-13.05%。当前国际磷肥价格与国内价格维持一定价差。其中氯化钾国内外价差约700元/吨、尿素国内外价差约500元/吨、磷酸一铵国内外价差约300元/吨。国内外化肥市场的较大价差给予了国内化肥企业一定的提价空间,在未来粮价维持高位的预期下,国内单质肥价格有望持续提升,相关企业业绩具备明显弹性。

本周农药价格指数下行。本周除草剂原药价格指数报165.07点,环比上周+0.25%;杀虫剂原药价格指数报139.39点,环比上周-0.68%;杀菌剂原药价格指数报122.77点,环比上周-0.50%;中间体指数报132.91点,环比上周-0.95%。本周草铵膦价格持平。本周95%草铵膦原粉供应商报价19.2-19.7万元/吨,市场成交参考19万元/吨,港口FOB 24800-24900美元/吨。供应方面:草铵膦市场表现良好,在产企业装置开工稳定,河北新增产能装置试车阶段,内蒙预计2023年第一季度有新增产能释放。需求方面:草铵膦需求保持平淡,未来有新增产能释放,市场后市看空,下游保持刚需拿货的采购方式,据了解,企业随着前期订单的交付,但新单跟进不足,销售压力略有加大,价格窄幅下调。本周草甘膦价格下行。据百川盈孚,当前草甘膦价格5.2万元/吨,环比上周持平。供应方面:供应商限产保价,多数工厂开工负荷低位,个别小厂停车检修,市场实时供应较上周继续减少。需求方面:草甘膦需求仍表现清淡,采购商按需提货,目前反馈,中美洲市场观望为主。

本周复合肥价格窄幅整理。本周国内氯基复合肥(15-15-15)均价2850-3100元/吨,硫基复合肥(15-15-15)均价3100-3400元/吨,市场低端价格货源继续减少,交投重心小幅上扬。近期原料氮磷钾价格持续探涨,复合肥成本不断上升,企业多在酝酿新一轮报价调整,因此停收、停报厂家陆续增多。当前仍处于农需淡季,市场心态虽尚可,但经销商操作较为谨慎,部分地区呈现出有价无市的情况。供应方面:本周复合肥平均开工负荷31.98%,较上周回升1.84%。本周以来,受原料上涨的利好支撑,下游备肥积极性有所增加,场内交投氛围持续回升,因此复合肥企业生产积极性有所调动,多数企业保持正常开工,华东、东北部分企业复合肥装置偏高复合肥运行,个别企业达到装置全线满开状态。河北、河南等地区因受疫情的影响,阻碍部分企业正常发运,因此平均开工回升不明显,个别企业依旧受疫情影响处于停车状态。随着冬储市场进一步推进,复合肥整体产能利用率有望继续提升。需求方面:当前因受原料上涨的支撑,市场整体心态尚可,下游备肥积极性增加,下游经销商询价有所增多,场内交投氛围逐步呈现回温迹象。但由于当前仍处于农需淡季,下游整体需求较为清淡淡。

玉米、大豆价格维持高位。本周国内大豆平均现货价5477.37元/吨,周环比-0.14%;玉米平均现货价2954.79元/吨,周环比+1.21%。期货价格方面,本周CBOT玉米期货收盘价格666.25美分/蒲式耳,周环比+0.15%,年同比+13.26%;CBOT大豆收盘价格1436.00美分/蒲式耳,周环比+0.47%,年同比+12.80%;小麦期货收盘价格813.50美分/蒲式耳,周环比-0.49%,年同比-6.22%。2021年以来粮价保持稳中有升,预计2021年-2022年行业整体趋势向好。1)玉米,供应方面:国内产区新玉米收割已全部结束,但上市进度同比存在差异。受市场看涨心态影响,东北地区基层种植户惜售情绪日渐升温,市场粮源流通度较低。而华北华东地区本周受疫情持续影响,玉米市场上量也较上周呈递减趋势。需求方面:饲料方面,本周生猪价格出现回落,叠加终端需求偏弱,能繁母猪存栏量处于高位,企业对增加能繁母猪欲望不强,对玉米需求不显。加工方面,随玉米副产品价格上涨,玉米深加工企业盈利状态改善,且玉米市场供应不足,企业现有库存持续消耗,补库需求较高。2)大豆,供应方面:国家农业农村部市场预警专家委员会发布的2022年11月中国农产品供需形势分析报告数据显示,2022/2023年度我国大豆实现恢复性增产,大豆面积和单产双增令产量增加至1948万吨,较上年度增加308万吨,产量仅次于2020/2021年度的1960万吨,为历史第二高年份。需求方面:上周国内油厂开机率基本持平,低于市场预期。上周国内大豆压榨量153万吨,与前一周持平略增,比上月同期减少8万吨,同比减少36万吨,比近三年同期均值减少32万吨。本周大豆到港量快速回升,油厂开机明显增加。此外,今年居民消费水平偏低,加之近期蔬菜价格出现下滑趋势,导致豆制品需求减少,利空大豆需求。

相关公司:

1、新洋丰(000902.SZ):公司为国内磷复肥龙头企业,具有年产各类高浓度磷复肥逾800万吨的生产能力和320万吨低品位磷矿洗选能力,同时配套生产硫酸、合成氨、硫酸钾、硝酸等。公司具备一体化成本优势,自配180万吨磷酸一铵产能为全国第一。复合肥景气周期上行,公司盈利能力将持续提升。随着农产品价格将稳定上行。农户的种植收益和种植热情提升,需求驱动下化肥及复合肥行业将进入景气上行周期。公司作为行业龙头有着领先于同行的盈利能力,将进一步受益于复合肥利润空间的扩大而迎来盈利水平的持续提升。公司上游产业链配套完善,成本优势显著。公司磷酸一铵高度自给,同时具有磷矿石资源优势,环保压力下行业竞争格局基本已稳定并预期将持续向好。随着宜昌搬迁项目、合成氨技改项目的完成公司上游将进一步实现降本增效,巩固起自身的综合成本优势。预期合成氨新工艺扩建后将完全满足公司一年40万吨的自用需求,吨成本可节约600-700元。产品升级+深耕服务,实现战略转型。公司聚焦经济作物市场,深耕精细化服务,在产能扩张的同时新型复合肥占比持续提升,产品结构将向高附加值的精细化产品发展,并辅以“技术营销”等推广和服务手段,从单一的化肥制造商和销售商,向以服务为主的种植业解决方案提供商转型。公司22年前三季度实现营收122.81亿元,同比+28.75%,实现归母净利润12.01亿元,同比+14.36%。

2、云图控股(002539.SZ):公司具备产业链一体化优势。当前国内磷矿资源稀缺,黄磷、磷酸一铵等行业的准入及监管趋严,公司上游填平补齐,树立起较高壁垒,将受益于行业竞争格局的持续改善。当前公司子公司雷波凯瑞拥有1.8亿吨已探明的磷矿储量,探转采后有望增厚公司业绩。公司未来具有高成长性。我们认为公司过去几年较高的资本开支,体现在资源端和产能端的积累,有望兑现为未来业绩的高成长性。从财务角度看,随着公司折旧费用和财务费用的下降,公司报表将持续向好。从成长空间看,2020年公司实现复合肥销量260万吨,国内市占率约5%,未来提升空间充足。磷化工产业链价格共振,公司作为一体化企业受益明显。当前磷化工产品的持续上涨利好以公司为代表的产业链一体化优势企业。同时,随着磷肥、磷化工行业供给侧改革日趋深入,预期未来几年部分环保不达标的磷肥企业将继续停产、限产,行业竞争格局有望持续向好。公司22年前三季度实现营收149.73亿元,同比+48.36%,实现归母净利润13.03亿元,同比+66.86%。

3、湖北宜化(000422.SZ):公司是宜昌市地方国企,权益产能大。公司资源禀赋极佳,具备大量权益产能,包括:PVC产能114万吨,其中内蒙30万吨、新疆30万吨(20%股权)、青海30万吨、宜昌24万吨,合计权益87万吨。电石产能165万吨,其中内蒙60万吨、新疆60万吨(20%股权)、青海45万吨,合计权益117万吨。烧碱产能87万吨,其中内蒙24万吨、新疆24万吨(20%股权)、青海24万吨、宜昌15万吨,合计权益67.8万吨。此外还具备117万吨尿素、91万吨磷酸二铵、1.6万吨三聚氰胺、10万吨保险粉、6万吨季戊四醇、30万吨磷矿石等产能。未来公司新项目增量大,牵手宁德时代发展空间广阔。江家墩磷矿资源储量丰富,西矿段拥有磷矿储量2989.9万吨,产能30万吨/年;东部矿段拥有磷矿储量13144.5万吨,磷矿石平均品位23.03%。目前公司正推进建设150万吨/年磷矿石产能。此外公司6万吨可降解塑料PBAT项目在建。公司磷矿资源可继续向下游发展精制磷酸和磷酸铁,具备长期发展潜力。2021年10月12日,公司发布公告与宁德时代子公司宁波邦普签署合作协议,成立合资公司,建设及运营磷酸铁、硫酸镍及其前端磷矿、磷酸、硫酸等化工原料项目。与此同时,宁德时代公告拟投资320亿元在湖北省宜昌市投资建设邦普一体化电池材料产业园项目,主要建设具备废旧电池材料回收、磷酸铁锂及三元前驱体、磷酸铁锂、钴酸锂及三元正极材料、石墨、磷酸等集约化、规模化的生产基地。这一项目的落地将会为公司与宁德时代的协同发展提供更为广阔的空间。公司22年前三季度实现营收161.71亿元,同比+4.50%,实现归母净利润21.51亿元,同比+44.62%。

4、云天化(600096.SH):公司具有磷矿储量13.15亿吨、磷矿产能1450万吨/年、擦洗选矿产能618万吨/年、浮选产能750万吨/年等。公司具备6.16万吨/年(P2O5%计)的磷酸萃取净化能力,主要用于生产磷酸盐。磷酸一铵产能70万吨/年,其中普通磷酸一铵产能50万吨,工业一铵产能20万吨;磷酸二铵产能445万吨/年;复合肥产能881万吨/年;其中基础磷肥总产能约555万吨/年,有饲料级磷酸钙盐产能50万吨/年;合成氨产能208万吨/年;尿素产能200万吨/年等。立足公司磷矿资源优势,21年10月30日公司发布公告,计划投资72.86亿元建设50万吨/年磷酸铁电池新材料前驱体及配套项目。一期项目包含10万吨/年磷酸铁产能,并配套有10万吨/年湿法磷酸精制及20万吨/年双氧水项目,计划于2022年6月底建成。二期项目包含2套20万吨/年磷酸铁产能及相关配套设施,计划于2023年12月建成。两期磷酸铁项目全部建成达产后,预计每年可新增营业收入85.37亿元,新增净利润9.38亿元。公司22年前三季度实现营收564.59亿元,同比+18.53%,实现归母净利润51.30亿元,同比+80.63%。

(三)行业跟踪—磷化工:产业链需求向上传导,看好具备资源禀赋的企业

磷化工产业链需求向上传导,看好磷酸铁供需错配格局。2021年7月,特斯拉在2021Q2业绩解读会议宣布未来特斯拉将使用2/3的磷酸铁锂电池和1/3的三元锂电池。特斯拉一直以来是行业技术风向标,后续磷酸铁锂电池在全球乘用车市场占比将持续提升。此外,磷酸铁锂电池安全性更高,需重点关注锂电储能市场对磷酸铁锂的需求。因此,随着磷酸铁锂重回锂电正极材料主流,自2020Q4以来需求持续高增长,预期至2025年国内需求将超100万吨,且远期市场仍将维持较高增速增长。在此背景下,需求延“磷酸铁锂—磷酸铁—净化磷酸和工业一铵—黄磷及磷铵—磷矿石”产业链向上游传导。由于磷酸铁扩产周期比磷酸铁锂长,且磷酸铁锂厂家大多未向上游磷酸铁业务延伸布局,从未来半年到一年时间看,磷酸铁扩产增量有限,预计仍将处于供给紧张的状态,因此我们看好上半年的磷酸铁供需错配格局。同时沿产业链看,净化磷酸环节相对具有较高的技术壁垒,故行业供需错配利好已提前及优先进行净化磷酸、工业一铵、和磷酸铁等产能布局的企业。

下游向新能源切入,与终端形成紧密绑定为发展关键。当前多家磷化工企业向下游延伸进行新能源的布局,对于磷酸铁和磷酸铁锂赛道,磷化工企业具备明显的资源及成本优势,然而劣势在于终端渠道资源的储备。因此,我们可以见到磷化工企业多以和下游磷酸铁锂厂家共同建立合资公司等方式,各自发挥自身优势,形成紧密绑定和协同。在这样的背景下,对于磷化工企业中长期发展的关键我们认为在于1)合作对象是否有优质的渠道资源;2)合作方案对于磷化工企业是否是优秀的方案,而决定这两点的重要因素依然在于磷化工企业自身是否具有:1)足够的资源、产能和技术储备;2)地理区位优势;3)成本优势;4)地方政府政策支持等。

本周磷矿石均价环比企稳。本周磷矿石市场均价1041元/吨,周环比持平。其中,磷矿石(贵州,30%)、磷矿石(四川,28%)、磷矿石(云南,30%)、磷矿石(湖北,30%)价格分别为1100元/吨、1100元/吨、1050元/吨、990元/吨,与上周持平。供给方面:磷矿由于本身不可再生的特点,长期来看整体供应处于紧张状态。需求方面:本周磷矿石下游对磷矿市场仍无有利支撑,整体需求情绪一般。另外,部分矿企开采留为自用。据悉,下游肥料端目前处于冬储阶段,但多数肥料厂家留有较足的库存,短期内未见高涨拿货情绪。由于原矿成本以及下游需求等综合因素,磷矿石市场仍然持稳运行,多数企业维持原有订单。

本周黄磷价格下行。11月26日,黄磷市场均价29189元/吨,周涨幅-0.82%。供应方面:本周黄磷供应增加。预计11月19日-11月25日期间产量13819吨,同上一周(11月12日-11月18日)相比产量环比增加了3.1%。截止11月24日,黄磷行业开工率约为53.50%;云、贵、川装置开工率分别为47.51%、67.27%、49.72%。需求方面:本周黄磷需求清淡,下游企业保持观望压价心态,询单拿货积极性低,市场成交偏少。从主要下游产品看,热法磷酸价格跟涨延迟,在本周周一有短暂的跟涨,之后跟随黄磷价格下跌,下游企业刚需性补货减少,热磷酸企业新单成交偏少;草甘膦企业仍在限产保价,三氯化磷企业依旧存在不同程度降负荷。

本周磷酸价格上行。11月26日,华南地区磷酸价格8600元/吨,周环比+7.50%。供应方面:本周热法磷酸市场供应小幅减少。据百川盈孚不完全统计,本周磷酸市场产量约33890吨,同上周(11.11-11.17)相比减少0.94%。本周内四川什邡地区部分热法磷酸企业,因疫情影响原料、产品运输而暂停生产;云南地区一企业于11月19日暂停生产。需求方面:本周热法磷酸整体需求清淡,上半周价格低位时,需求小幅好转,下半周价格上涨,需求减少,总体需求仍处于低位。据百川盈孚粗略统计,热法磷酸主要需求方向为氧化、电镀、耐火材料等行业,少量发往磷酸铁、磷酸铁锂行业。展望后市,预计下周热法磷酸市场暂稳观望,高端价格难以成交,低端价格收紧。

本周工业磷酸一铵(湿法)价格环比提升。11月26日湿法工铵华中地区市场价报6450元/吨,周环比+2.79%。供应方面:本周工业级磷铵产量及开工小幅下滑。工业级磷铵行业开工率至49.43%,环比上周(50.57%)跌幅9.23%;预计(2022.11.19-11.25)期间,周度产量约为3.65万吨,环比上周(3.74万吨)跌幅2.25%。本周供应市场小幅减量,减量区域集中在西南地区。本周川内局部地区疫情管控形势严峻,部分企业装置暂停运行。需求方面:本周工业级磷铵需求平稳,下游询单气氛保持积极,终端市场拿货谨慎维系。展望后市,后市工业级磷铵市场行情或将维持稳中偏强运行,价格上行空间仍存。预计场内73%一铵主流出厂价格或将维持至6300-6600元/吨。

磷酸铁锂电池在动力市场渗透率持续提升,拉动磷酸铁需求。本周磷酸铁锂、磷酸铁价格环比持平。据Wind数据,本周磷酸铁价格为2.24万元/吨,周环比-1.32%,磷酸铁锂价格为17.70万元/吨,周环比持平。本周磷酸铁开工率97.7%,磷酸铁锂开工率98.1%,产能负荷较高。此外,据中国汽车动力电池产业创新联盟数据,7月动力电池中磷酸铁锂电池产量占比53.8%,装机量占比51.3%,磷酸铁锂电池产量与装机占比均超越三元锂电池。2021年7月27日,特斯拉在2021Q2业绩解读会议宣布未来特斯拉将使用2/3的磷酸铁锂电池和1/3的三元锂电池。特斯拉一直以来是行业技术风向标,后续磷酸铁锂电池在全球乘用车市场占比将持续提升。此外,磷酸铁锂电池安全性更高,需重点关注锂电储能市场对磷酸铁锂的需求。

相关公司:

1、湖北宜化(000422.SZ):作为宜昌市地方国企,公司在西北地区积极布局,在内蒙拥有两个生产基地,在新疆拥有两个生产基地,在青海拥有一个生产基地,资源禀赋极佳,具备大量权益产能,包括:PVC产能114万吨,其中内蒙30万吨,新疆30万吨(20%股权),青海30万吨,宜昌24万吨,合计权益87万吨。电石产能165万吨,其中内蒙60万吨,新疆60万吨(20%股权),青海45万吨,合计权益117万吨。烧碱产能87万吨,其中内蒙24万吨,新疆24万吨(20%股权),青海24万吨,宜昌15万吨,合计权益67.8万吨。117万吨尿素、91万吨磷酸二铵、1.6万吨三聚氰胺、10万吨保险粉、6万吨季戊四醇、30万吨磷矿石等。未来公司新项目增量大,包括150万吨磷矿产能在建,储量约1.3亿吨,预计2021年年底投产;6万吨可降解塑料PBAT项目在建等。磷矿可继续向下游发展精制磷酸和磷酸铁,具备长期发展潜力。资产质量得到优化,政府对公司长期发展怀有较高诉求和期待。公司自2018年高层动荡以来,集团由政府接管。经过3年多的整改,公司将资产进行清理,目前上市公司体内资产质量已经得到优化。公司22年前三季度实现营收161.71亿元,同比+4.50%,实现归母净利润21.51亿元,同比+44.62%。

2、兴发集团(600141.SH):磷化工龙头,产品线布局丰富。经过20余年产业链深耕,目前公司已有磷矿石、黄磷、磷酸、工业级和食品级三聚磷酸钠、磷酸一铵、草甘膦、有机硅、烧碱等百余种产品,产业链覆盖磷化工、有机硅、精细化工,形成了磷硅盐协同、矿肥化结合和电子化学品突破的产业优势。公司的较大产能带来业绩弹性。公司具备大量权益产能,包括60万吨磷铵、18.9万吨精细磷酸盐、16万吨黄磷、495万吨磷矿、11万吨草甘膦、36万吨有机硅单体(折 DMC 产能18万吨)等,同时有大量在建项目(包括双氧水、磷铵、有机硅、刻蚀液、硫酸、电子级氢氟酸等),公司业绩随行业景气反转,未来弹性可观。公司坐拥优质磷矿资源,不断扩大磷矿产能。国内磷矿资源储量约32.4亿吨,但分布极不均衡,“云贵川鄂湘”五省的磷矿石保有储量超过全国总保有储量的80%以上。截至2020年年报,公司拥有采矿权的磷矿资源储量约4.46亿吨,产能495万吨/年,公司磷矿资源储量和产能居于行业前列。公司22年前三季度实现营收248.56亿元,同比+48.26%,实现归母净利润49.11亿元,同比+93.50%。

3、川发龙蟒(002312.SZ):国内工业磷酸一铵规模最大的生产企业,也是粉状磷酸一铵国内的主要生产企业,产销量居国内前列。公司具有工业级磷酸一铵产能40万吨,2020年产量约36.5万吨,毛利率35%左右。公司过去的工铵销售对象主要为化肥企业生产高端水溶肥,从2020年起逐步开拓新能源下游客户,预期未来将实现客户结构和量的将持续突破。公司的肥料级磷酸一铵产能为60万吨;饲料级磷酸氢钙作为饲料品必备添加剂,业务稳定,产能55万吨;复合肥产能约90万吨,为配套生产的产品。公司上游资源储备丰富,自有磷矿产能约115万吨。21年二季度公司定增引入四川发展(全资子公司川发矿业,持股公司21.87%,为第一大股东),未来公司将成为四川在矿业化工领域的重要平台,兼具国有企业的资源优势以及民营企业的经营灵活性。目前公司正在筹备收购天瑞矿业,其具备磷矿储量约9000万吨,核定产能约250万吨。随着公司逐步形成硫-磷-钛循环产业,同时逐步补齐资源短板并持续向下游开拓,公司未来成长空间可期。公司22年前三季度实现营收75.72亿元,同比+59.47%,实现归母净利润11.14亿元,同比+63.84%。

4、云天化(600096 SH):公司具备热法磷酸深加工能力,打造磷矿—黄磷—精细磷酸盐及磷化物产业链;具备湿法磷酸深加工能力,打造磷矿—湿法磷酸—磷酸精制—磷酸盐产业链。公司主要生产和销售磷肥、尿素、复合肥等化肥产品;精细化工方面主要生产销售聚甲醛、季戊四醇、饲料级磷酸氢钙、黄磷等产品,借助参股公司生产销售无水氟化氢、氟化铝等产品。生产的磷矿主要作为公司磷肥、磷化工产品生产原料,部分磷矿产品对外销售。公司具有磷矿储量13.15亿吨、磷矿产能1450万吨/年、擦洗选矿产能618万吨/年、浮选产能750万吨/年等。公司具备6.16万吨/年(P2O5%计)的磷酸萃取净化能力,主要用于生产磷酸盐。磷酸一铵产能70万吨/年,其中普通磷酸一铵产能50万吨,工业一铵产能20万吨;磷酸二铵产能445万吨/年;复合肥产能881万吨/年;其中基础磷肥总产能约555万吨/年,有饲料级磷酸钙盐产能50万吨/年;合成氨产能208万吨/年;尿素产能200万吨/年等。公司22年前三季度实现营收564.59亿元,同比+18.53%,实现归母净利润51.30亿元,同比+80.63%。

5、川恒股份(002895.SZ):公司主营业务为磷酸及磷酸盐产品的生产销售,已形成矿山开采、磷酸盐产品生产、磷化工技术创新、伴生资源开发利用、磷石膏建筑材料等为一体的磷化工循环经济产业群。公司的资源储备充足,目前联合控制的磷矿储量为5.3亿吨,当前拥有250万吨/年品位较高的磷矿石产能,控股及参股公司在建或规划有750万吨/年新增磷矿产能。公司生产技术领先,使用半水法湿法磷酸工艺,生产成本低、技术壁垒高。未来公司将由传统化工产品向材料等新产品转型,主要新产品包括净化磷酸、无水氟化氢、磷酸铁等。2021年9月16日,公司公告与福泉市人民政府签订《项目投资合作协议》,拟在福泉市投资建设“矿化一体”新能源材料循环产业项目,项目预计总投资100亿元,一期规划产品端包括10万吨/年食品级净化磷酸、40万吨/年电池用磷酸铁、20万吨/年电池级磷酸铁(龙昌工厂)、2万吨/年电池级六氟磷酸锂。二期规划产品端包括10万吨/年食品级净化磷酸、40万吨/年电池用磷酸铁、10万吨/年电池级磷酸铁锂、2万吨/年电池级六氟磷酸锂。一期和二期项目建成达产后预计将分别新增年产值85亿元和120亿元。公司22年前三季度实现营收24.56亿元,同比+46.93%,实现归母净利润5.89亿元,同比+178.13%。

6、龙蟠科技(603906.SH):公司是润滑油与车用尿素龙头,2021年收购贝特瑞子公司贝特瑞(天津)与江苏贝特瑞100%股权,并在四川、江苏设立子公司投建磷酸铁锂产线,由此进入磷酸铁锂正极领域。根据高工锂电数据,贝特瑞2020年磷酸铁锂出货排名全行业第二,下游客户覆盖主流电池厂宁德时代、比亚迪等企业。公司通过收购龙头企业的形式介入磷酸铁锂行业,相比钛白粉、磷化工转型做磷酸铁锂的企业而言更具客户优势,同时产品开发期大大降低,或将更快受益本轮磷酸铁锂景气周期。8月18日公司发布公告,控股子公司常州锂源拟于新洋丰签署《磷酸铁项目投资合作协议》,计划共同投资2亿元在湖北荆门市成立合资公司湖北丰锂新能源科技有限公司,常州锂源拟认缴出资8000万人民币,持有标的公司40%股权。合资公司设立后将立即启动5万吨/年磷酸铁项目建设(一期规划),预计将于2022年2月建成投产。此外据新洋丰披露,项目二期规划有15万吨磷酸铁及配套150万吨/年选矿、30万吨/年硫铁矿制酸、40万吨/年硫磺制酸、20万吨/年磷酸、30万吨/年渣酸综合利用及100万吨/年磷石膏综合利用项目,预计于2022年12月建成投产,项目计划投资总额为25-30亿元人民币。公司22年前三季度实现营收99.39亿元,同比+329.27%,实现归母净利润7.08亿元,同比+264.62%。

四、交易数据

本周(11月21日-11月27日),申万化工行业指数上涨0.2%,跑赢同期上证综合指数0.1%。申万化工各二级子行业多数下跌,其中SW化学制品下降0.7%,SW化学纤维下降1.2%, SW橡胶下降3.1%;SW化学原料上涨1.8%,SW塑料上涨0.7%。

本周个股涨幅居前的公司为国立科技、元力股份、七彩化学、丰山集团、英力特;跌幅居前的个股为双象股份、海达股份、彤程新材、容大感光、江化微。本周换手率居前的个股为广信材料、国立科技、丰山集团、科斯伍德、三爱富等。

华创行业公司投资评级体系(基准指数沪深300)

行业投资评级说明:

推荐:预期未来3-6个月内该行业指数涨幅超过基准指数5%以上;

中性:预期未来3-6个月内该行业指数变动幅度相对基准指数-5%-5%;

回避:预期未来3-6个月内该行业指数跌幅超过基准指数5%以上

联系我们

团队介绍

杨晖,化工行业首席分析师,清华大学化工学士,日本京都大学经营管理硕士。4年化工实业工作经验,6年化工行业研究经验。曾任职于方正证券研究所、西部证券研发中心,2022年加入华创证券研究所。2019年“新财富”化工行业最佳分析师入围,2021年新浪财经“金麒麟”新锐分析师基础化工行业第一名。

13717871708

S0360522050001

yanghui@hcyjs.com

郑轶,化工行业研究员,清华大学化学工程学士、硕士,英国伦敦大学学院(UCL)金工硕士。

18810301712

zhengyi@hcyjs.com

王鲜俐,化工行业分析师,北京科技大学材料学士、清华大学材料硕士,2年新能源、化工行业研究经验,曾任职于开源证券研究所、西部证券研发中心,2022年加入华创证券研究所。

13023162796

wangxianli@hcyjs.com

侯星宇,化工行业研究员,香港中文大学经济学硕士。

17621840257

houxingyu@hcyjs.com

王家怡,化工行业助理研究员,英国格拉斯哥大学金融学硕士。

13121133638

wangjiayi@hcyjs.com

吴宇,化工行业助理研究员,同济大学管理学硕士。

13248068705

wuyu1@hcjs.com

深度覆盖标的

农药:扬农化工、利尔化学、利民股份、长青股份

轮胎:玲珑轮胎、赛轮轮胎、森麒麟

涤纶:桐昆股份

C3:卫星石化

煤化工:华鲁恒升、鲁西化工

氟化工:东岳集团

新材料:光威复材、万润股份、国瓷材料、合盛硅业

行业深度:尾气催化材料、天然气、钛白粉、涤纶长丝、电子特气

钛白粉:龙蟒佰利

氨纶:华峰氨纶

氯碱:湖北宜化、新疆天业、中泰化学、滨化股份

磷化工/磷肥:新洋丰、云图控股、川发龙蟒、川恒股份、兴发集团、云天化