报告摘要

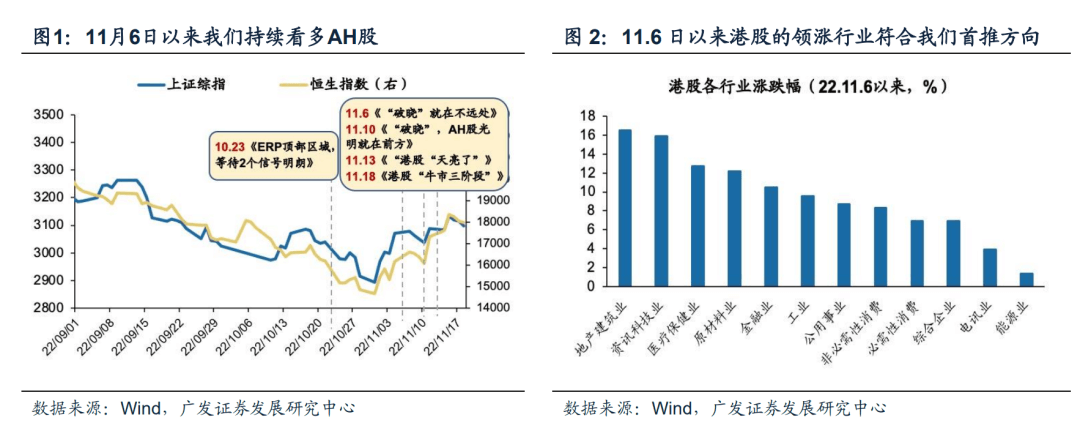

●大势研判:港股走牛市,A股走修复市。“复合政策底”是本轮熊牛切换的重要框架。11.6《“破晓”就在不远处》我们明确22年“国内政策底”再次确认,11.10《破晓,AH股光明就在前方》指出“海外政策底”也出现积极信号,11.13《港股“天亮了”》建议重视港股战略性大底部,H股弹性远比A股大。近期AH市场表现印证,结构符合首推方向。

●AH是反弹还是反转?为何港股弹性更大?今年在“估值底”(22年10月赔率指标达到历史较便宜位置)、“盈利底”(大概率22年三季报)相继明晰之后,11月以来“复合政策底”的依次确认则正式吹响AH反转的号角。港股远比A股弹性大,从赔率来看H股估值已处于03年以来的历史大底部,而A股估值则略低于10年以来的均值;胜率来看:港股作为离岸市场,对“基本面修复+美债利率筑顶”都比A股更敏感。

●港股快速2周上涨超10%,行情行至哪个阶段?本轮港股中期行情有望开启“牛市三阶段”,驱动力依次来自:主权风险溢价下降、价值重估、企业盈利兑现。中期来看,港股仍处于“牛市三阶段”的演进过程。短期来看,恒生指数一致预测市盈率修复至10.1x水平,港股一阶段行情进入后半段,我们可对未来行情受阻的若干因素保持密切观察,包括:经济预期的反复、短期美债利率/汇率的波动、美股急跌等。

● 债市连续下跌是否影响A股?市场担忧固收+基金赎回压力冲击传导A股权益市场,我们认为在经济恢复尚处于脆弱的阶段,11月PSL和再贷款的投放节奏明显加快,货币政策宽松的逻辑并未发生显著变化,对于A股市场偏向短期扰动,中期变量仍是“复合政策底”框架。

● 地产产业链信心筑底,有望从分化走向扩散。近期地产政策最大变化是由改善需求向保障供给发力,政策暖意有望驱动行情由分化波折走向扩散,综合政策对于供需恢复的传导顺序、三季报业绩、估值、基金配置等因素,我们认为地产产业链投资除了优先强信用房企及适度信用下沉之外,下一步有望扩散至To-C销售链条龙头(白电/小家电/消费建材)。

● 把握年底“胜负手”:贝塔港股弹性大,配置“复合政策底”修复主线。国内+海外的“复合政策底”条件满足,港股走牛市,A股走修复市。港股中期开启“牛市三阶段”,短期来看一阶段行情进入后半段,对未来行情受阻若干因素保持观察(参见11.18《港股“牛市三阶段”—港股“战略机遇”系列之二》)。A股“以发展促安全”,行业配置:1. “稳增长”信号加码(地产股适度信用下沉/消费建材/医疗设备);2. 疫情防控优化趋势下的修复机会(药店/特效药/餐饮供应链/啤酒);3. 海外流动性缓和(互联网平台经济)。主题投资“国家安全”(国产软件)。

●风险提示:疫情控制反复,全球经济下行超预期,海外不确定性等。

一核心观点速递

(一)大势研判:港股走牛市,A股走修复市。5月《18年“复合政策底”对本轮市场底的启示》以来,我们持续强调“复合政策底”是本轮熊牛切换的重要框架;在10月《ERP顶部徘徊,等待2个明朗信号》,我们指出当前A股等待的两个重要信号分别是①美债利率上行压力得到缓解,②国内稳增长预期重新统一;随后,在11.6《“破晓”就在不远处》我们明确22年的“国内政策底”再次确认,而在11.10《破晓,AH股光明就在前方》指出“海外政策底”也出现积极信号,因此2个关键信号依次触发、本轮“复合政策底”的条件已基本满足,在11.13《港股“天亮了”—港股“战略机遇”系列之一》指出这是19年以来我们做出的第三个最重要判断,我们建议重视港股战略性大底部,H股弹性远比A股大:港股走牛市,A股走修复市。

近期AH市场表现印证,股市震荡上涨,行业结构符合我们判断——11月6日以来,上证指数、恒生指数分别上涨1%、11.3%,港股弹性远比A股大。结构上,我们推荐的港股“三支箭”受益行业超额表现居前,稳增长政策收益加码受益的地产建筑业、海外流动性缓和受益的资讯科技业、防疫优化受益的医疗保健业位居区间涨幅前三,11月6日以来分别上涨16.5%、15.9%、12.7%。A股我们推荐的胜率反转的地产,疫情约束改善及PPI-CPI受益的白电/家具/医疗服务,国家安全主题的软件/医疗设备等也超额收益显著。

(二)19.3.7《金融供给侧慢牛》、21.12.5《慎思笃行》以来,当前《港股天亮了》是我们自19年做出的第三个最重要判断。在与市场交流过程中发现投资者关于大势研判的核心关注在于两点:1. AH股本轮是反弹还是反转?2. 为何认为港股弹性更大?

首先,我们认为本轮AH股在“复合政策底”框架的依次确认下,迎来反转行情。今年在“估值底”(22年10月赔率指标达到历史较便宜位置)、“盈利底”(大概率22年三季报)相继明晰之后,“复合政策底”成为驱动AH股权风险溢价自历史高位回落的决定变量, 22年的熊牛切换聚焦2个观察要素:国内稳增长预期重新统一(对应国内政策底),美债利率上行压力得到缓解(对应海外政策底)。这两个信号在11月之后依次确认和改善,AH股反转的两大核心要素均已触发——1. 国内政策底:11月以来地产方面“第二支箭”、“央行十六条”,疫情防控方面 “优化防控工作20条”,一方面体现了地产行业从需求刺激到供给增信方面的政策思路转变,另一方面稳定了市场关于疫情防控和经济增长方面过于悲观的预期;2. 海外政策底:10月美国核心CPI超预期下降,海外流动性收紧的担忧有望逐步缓和。

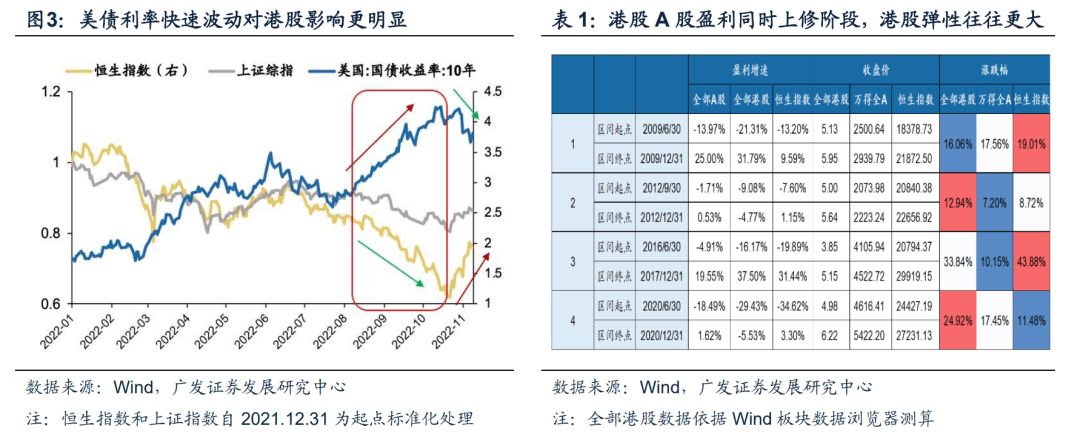

其次,我们认为港股远比A股弹性大,四季度是买入港股的最佳时机。从赔率逻辑看:H股的估值已处于03年以来的历史大底部,而A股估值则略低于10年以来的均值;同时,港股的超卖比例、恒指波幅及回购规模等重要底部信号亦处于极度合意水平。从胜率来看:港股作为离岸市场,对“基本面修复+美债利率顶部”都比A股更敏感,将更受益于“美债利率上行压力缓解”及“稳增长预期统一带来的盈利上修”,我们测算今年AH股走势和美债利率的相关系数,可以看到港股对美债利率更加敏感。

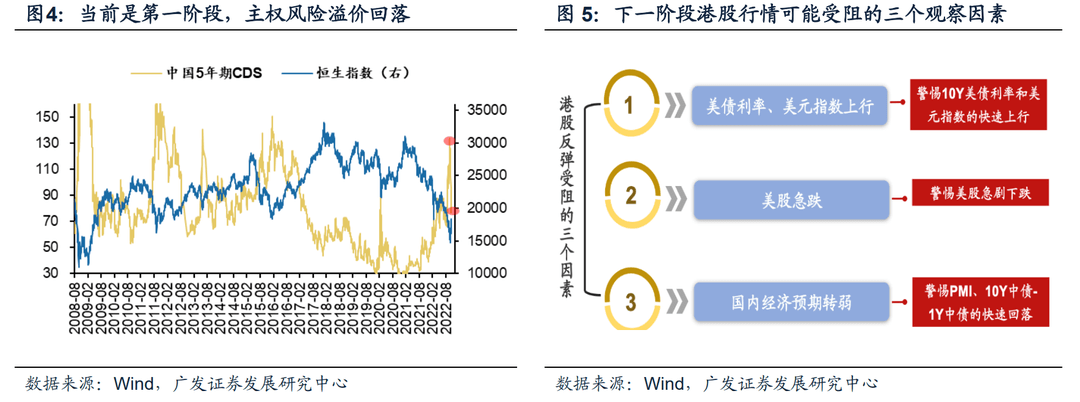

(三)港股快速反弹10%以后,行情行至哪个阶段?我们在11.18《港股“牛市”三阶段》中提出本轮港股中期行情开启“牛市三阶段”,驱动力依次来自:主权风险溢价下降、价值重估、企业盈利兑现。短期来看,港股一阶段行情进入后半段,对未来行情受阻的若干因素保持观察。——

1. 我们判断本轮港股牛市行情按“牛市三阶段”论。当前是第一阶段:主权风险溢价下降。11月以来事件信号带来主权风险溢价下降。疫情防控/地产调控优化预期,打响港股熊转牛号角,极低估值下空头平仓驱动反弹。当前卖空成交比、中国主权信用违约掉期指数CDS显著回落。后市有望接力第二阶段:价值重估。体现在稳增长、稳就业下政策调控优化/加力的落地。基于地产调控/疫情防控优化落地,外需回落下政策稳增长加力,重点板块政策确定性提升,市场对于基本面修复的预期得到确认,带动估值回升。第三阶段:企业盈利兑现。体现在经济确认修复,宏观向微观传导,盈利改善兑现,推动指数继续上行。

2. 中期来看,港股处于“牛市三阶段”的演进过程。中美“此消彼长”有利于港股的绝对和超额收益,中国经济改善,海外衰退下美债收益率筑顶后下行;本轮联储加息对港股的不利影响逐渐减弱,随着美债收益率逐步筑顶,2023年长端利率进入下行通道。

3. 短期来看,当前港股一阶段行情进入后半段,我们对未来可能的行情受阻因素保持观察。当前的港股估值水平在基本面尚未确认的条件下阶段性到位。截至11月17日,恒生指数一致预测市盈率修复至10.1x水平,与我们的股权风险溢价模型的基于当前情况给出的估值中枢大致相当。行情的波动性将阶段性加大。复盘过去10年(11年10月、16年2-4月、18年10-12月、20年3-4月)港股底部困境反转行情,第一波行情往往反弹至模型建议的估值中枢后遇阻。过去历次导致行情受阻的因素包括:经济预期的反复、短期美债利率/汇率的波动、美股急跌。当前这些因素短期也可能影响港股节奏。

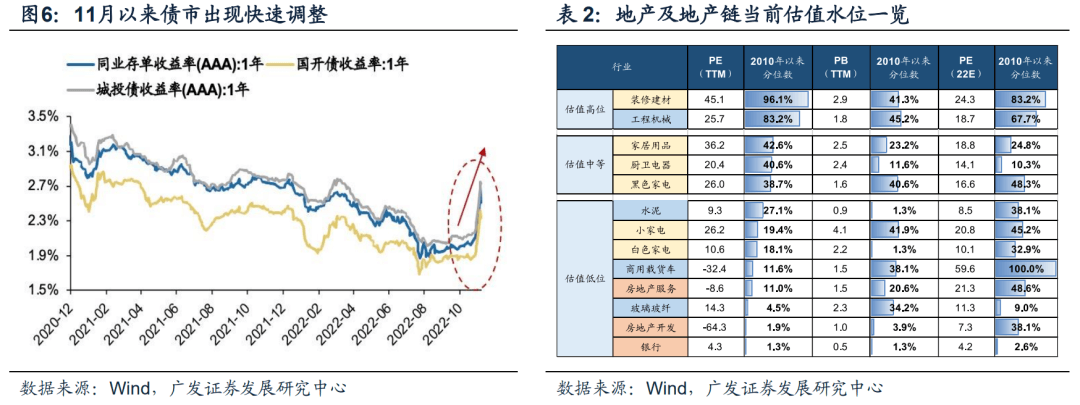

(四)近期债市连续下跌,市场担忧固收+基金赎回压力冲击传导A股权益市场,我们认为短期只是扰动,中期变量仍是“复合政策底”框架。而近期国内地产政策的最大变化在于由改善需求向保障供给发力,地产产业链信心筑底,有望从分化走向扩散。11月初隔夜资金利率短暂到达1.3%之后快速上行,11月11日至16日1年期AAA银行同业存单收益率与1年期国开收益率上行幅度均超过40bp,7-10Y利率债品种普遍上行10-15bp,债市调整潜在的影响包括理财产品净值回撤、理财机构赎回委外基金产品、固收+基金赎回压力抛售权益资产等,从而冲击A股市场情绪。但我们认为在经济恢复尚处于脆弱的阶段,可以看到11月PSL和再贷款的投放节奏明显加快,货币政策宽松的逻辑并未发生显著变化,因此对于A股市场偏向短期扰动。

A股中期变量仍是“复合政策底”框架,近期地产政策的最大变化是由改善需求向保障供给发力,地产产业链的景气预期、基金配置、估值均处于底部,近期政策思路的变化有助于房企信用环境的“止血”,从而逐渐实现向拿地和开工投资的传导。虽然现阶段民企融资现金流的边际改善大概率是优先开展偿还旧债、而非激进扩张,但信心筑底有助于稳定前期对于产业链过于悲观预期。我们认为地产产业链的信心已经筑底,而政策暖意有望驱动产业链由今年的分化与波折走向扩散,综合政策对于供需恢复的传导顺序、三季报业绩、估值、基金配置等因素,我们认为地产产业链投资除了优先强信用房企及适度信用下沉之外,下一步有望扩散至To-C销售链条龙头(白电/小家电/消费建材)(详见11.17《地产产业链:信心筑底,分化到扩散》)。

(五)把握年底“胜负手”:贝塔港股弹性大,AH股配置“复合政策底”修复主线。本轮国内+海外的“复合政策底”条件基本满足,港股走牛市,A股走修复市。建议重视港股战略性大底部,港股对“基本面修复+美债利率筑顶”都比A股更敏感,赔率也更吸引,弹性比A股大!港股中期行情开启“牛市三阶段”,驱动力依次来自:主权风险溢价下降、价值重估、企业盈利兑现。短期来看,港股一阶段行情进入后半段,我们对未来行情受阻的若干因素保持观察(参见11.18《港股“牛市三阶段”—港股“战略机遇”系列之二》)。中期来看, “以发展促安全”仍将是未来一段时间的政策思路,港股贝塔+稳增长链条阿尔法也成为了年底配置的“胜负手”。A股行业配置:1. “稳增长”政策加码(地产龙头股适度信用下沉/医疗设备/消费建材);2. 疫情防控优化趋势下的修复机会(餐饮供应链/啤酒/药店/特效药);3. 海外流动性缓和(互联网平台经济)。主题投资“国家安全”(国产软件)。

二本周重要变化

(一)中观行业

1.下游需求

房地产:Wind30大中城市成交数据显示,截至2022年11月18日,30个大中城市房地产成交面积累计同比下降29.42%,30个大中城市房地产成交面积月环比上升30.48%,月同比下降27.81%,周环比上升6.55%。国家统计局数据,1-10月房地产新开工面积10.37亿平方米,累计同比下跌37.80%,相比1-9月增速上升0.20%;10月单月新开工面积0.89亿平方米,同比下降35.08%;1-10月全国房地产开发投资113945亿元,同比名义下降8.80%,相比1-9月增速下降0.80%,10月单月新增投资同比名义下降16.00%;1-10月全国商品房销售面积11.1179亿平方米,累计同比下降22.30%,相比1-9月增速下降0.10%,10月单月新增销售面积同比下降23.22%。

汽车:乘联会数据,11月第2周乘用车市场零售27.8万辆,同比下降12%,环比上周下降11%,较上月同期下降20%;中国汽车工业协会数据,10月商用车销量250.46万辆,同比上升6.94%;乘用车销量223.19万辆,同比上升10.70%。

港口:9月沿海港口集装箱吞吐量为2192万标准箱,低于8月的2258万,同比上升2.19%。

航空:10月民航旅客周转量为240.90亿人公里,比9月下降60.61亿人公里。

2.中游制造

钢铁:螺纹钢价格指数本周涨1.56%至3973.83元/吨,冷轧价格指数涨1.07%至4360.16元/吨。截至11月18日,螺纹钢期货收盘价为3716.00元/吨,比上周上升2.17%。钢铁网数据显示,11月上旬,重点钢企粗钢日均产量198.68万吨,环比下降2.09%;钢材库存量1672.18万吨,比上一旬增加24.84万吨,增长1.51%。10月粗钢产量7975.90万吨,同比上升11.00%;累计产量86056.90万吨,同比下降2.20%。

水泥:本周全国水泥市场价格环比继续走高,涨幅为1%。全国高标42.5水泥均价为452.00元。其中华东地区均价上涨至468.57元,中南地区上涨至470.83元,华北地区维持472.00元。

挖掘机:10月企业挖掘机销量20501台,低于9月的21187台,同比上升8.1%。

发电量:10月发电量同比上升1.3%,较9月下降1.7%。

3.上游资源

煤炭与铁矿石:本周铁矿石库存增加,煤炭价格持平,本周煤炭库存增加。太原古交车板含税价本周为2220.00元/吨,较上周持平;秦皇岛山西优混平仓5500价格截至9月19日涨4.43%至1384.75元/吨(已暂停更新);库存方面,秦皇岛煤炭库存本周增加8.55%至495.00万吨;港口铁矿石库存本周增加0.45%至13319.04万吨。

国际大宗:WTI本周降-8.78%至80.3美元,Brent降8.38%至87.74美元,LME金属价格指数降3.29%至3838.0000,大宗商品CRB指数本周降2.87%至277.600,BDI指数本周降12.25%至1189.00。

(二)股市特征

股市涨跌幅:上证综指本周上涨0.32%,行业涨幅前三为生物医药(6.15%)、传媒(5.12%)、计算机(3.86%);涨幅后三为有色金属(-5.29%)、电气设备(-3.50%)、汽车(-3.29%)。

动态估值:A股总体PE(TTM)从上周16.68倍上升到本周16.76倍,PB(LF)从上周1.57倍上升到本周1.58倍;A股整体剔除金融服务业PE(TTM)从上周27.02倍上升到本周27.10倍,PB(LF)从上周2.23倍上升到本周2.24倍;创业板PE(TTM)从上周54.16倍上升到本周54.45倍,PB(LF)从上周3.87倍上升到本周3.89倍;科创板PE(TTM)从上周的43.12倍上升到本周43.73倍,PB(LF)从上周的4.40倍上升到本周4.44倍;A股总体总市值较上周上升0.42%;A股总体剔除金融服务业总市值较上周上升0.30%;必需消费相对于周期类上市公司的相对PB从上周2.01上升到本周2.11;创业板相对于沪深300的相对PE(TTM)从上周4.87上升到本周4.88;创业板相对于沪深300的相对PB(LF)从上周3.05上升到本周3.06;股权风险溢价从上周0.97%下降到本周0.86%,股市收益率从上周3.70%下降到本周3.69%。

融资融券余额:截至11月17日周四,融资融券余额15774.78亿,较上周上升0.20%。

大小非减持:本周A股整体大小非净减持56.49亿,本周减持最多的行业是机械设备(-9.83亿)、有色金属(-8.45亿),电子(-7.91亿),本周增持最多的行业是银行(0.58亿)。

限售股解禁:本周限售股解禁1394.46亿元,预计下周解禁292.91亿元。

北上资金:本周陆股通北上资金净流入153.亿元,上周净流入54.00亿元。

AH溢价指数:本周A/H股溢价指数下降至144.16,上周A/H股溢价指数为146.70。

(三)流动性

截至11月18日,央行本周共有5笔逆回购到期,总额为330亿元;5笔逆回购,总额为4010亿元;MLF回笼10000亿元,MLF投放8500亿元,净投放(含国库现金)共计2180亿元。

截至11月18日,R007本周下降2.53BP至1.8232%,SHIBOR隔夜利率下降34.00BP至1.3640%;期限利差本周下降12.08BP至0.6532%;信用利差上涨13.29BP至0.6173%。

(四)海外

美国:本周二公布美国10月最终需求PPI季调后同比8.0%,低于预期8.3%,低于前值8.4%;公布美国10月剔除食品和能源最终需求PPI季调后同比6.7%,低于预期7.2%,低于前值7.1%;本周三公布美国季调后零售和食品服务销售同比8.27%,低于前值8.59%;公布美国10月出口物价指数同比6.9%,低于前值9.2%;公布美国10月进口物价同比4.2%,低于前值6.0%;公布美国10月工业产能利用率79.88,低于前值80.06%;本周四公布美国季调后费城联储制造业指数-19.4,低于前值-8.7,预期-8.0;本周五公布美国10月成屋销售环比折年率-5.94%,低于前值-1.46%。

欧元区:本周一公布欧盟生产指数同比5.7%低于前值3.8%;本周二公布欧元区:ZEW经济景气指数-38.7,高于前值-59.7,本周四公布10月欧盟CPI同比11.5%,高于前值10.9%

英国:本周二公布英国季调后9月失业率3.6%,低于预期3.5%,持平前值;本周三公布英国10月CPI同比11.1%,低于预期10.6%,低于前值10.1%;公布英国10月核心CPI同比6.5%,持平前值,高于预期6.4%。

日本:本周二公布日本季调后第三季度不变价GDP环比-0.3%,低于预期0.3%,低于前值1.1%;本周四公布日本10月出口额同比25.31%,低于预期28.1%,低于前值28.94%;公布10月进口额同比53.81%,低于预期49.7%,低于前值45.97%;本周五公布日本CPI同比3.7%,高于前值3.0%;公布日本剔除食品和能源CPI同比3.6%,高于预期3.5%,前值3.0%。

海外股市:标普500上周跌0.69%收于3965.34点;伦敦富时涨0.92%收于7385.52点;德国DAX涨1.46%收于14431.86点;日经225跌1.29%收于27899.77点;恒生涨3.85%收于17992.53点。

(五)宏观

10月工业增加值:10月份,全国规模以上工业增加值同比实际增长5.0 %,增速比上月增长0.33个百分点。1-10月份,全国规模以上工业增加值同比增长4.0%,增速比1-9月份加快0.1个百分点。

10月固定资产投资:1到10月份,全国固定资产投资(不含农户)471459亿元,同比增长5.8%。其中,民间固定资产投资258413亿元,同比增长1.6%。从环比看,10月份固定资产投资(不含农户)增长0.12%。

10月外汇占款余额:截至10月末,央行口径外汇占款余额为258777.74亿元,较9月末增加533.37亿元。同期,金融机构外汇占款余额为274361.02亿元,较9月增加129.36亿元,两口径外汇占款余额双增。

10月财政收入支出:1到10月累计全国一般公共预算收入为173397亿元,扣除留抵退税因素后增长5.1%,按自然口径计算下降4.5%;全国一般公共预算支出为206334亿元,比上年同期增长6.4%。

三下周公布数据一览

下周看点:中国1年期贷款报价利率;中国5年期贷款报价利率;美国季调后11月里奇蒙德联储制造业指数;美国11月密歇根大学消费者预期指数;美国11月新房销售环比;欧元区11月制造业PMI(初值);欧元区11月服务业PMI(初值);日本11月制造业PMI(初值)。

11月21日周一:中国1年期贷款市场报价利率;中国5年期贷款报价利率;美国10月芝加哥联储全国活动指数。

11月22日周二:美国季调后11月里奇蒙德联储制造业指数;英国10月中央政府经常预算差额。

11月23日周三:美国11月密歇根大学消费者预期指数;美国11月新房销售环比;欧元区11月制造业PMI(初值);欧元区11月服务业PMI(初值);

11月24日周四:日本11月制造业PMI(初值)。

11月25日周五:中国10月服务贸易差额。

四风险提示

全球疫情控制存在反复,全球经济下行超预期。海外政策及加息节奏不确定,中国货币及财政政策的出台时间及形式存在不确定性。