行业低迷已持续 2 年,鸡价拐点即将到来。

1)长期:鸡肉为我国 第二大肉类消费品,供给规模不断扩大,种源多来自进口;快餐、外卖 崛起叠加消费者低脂高蛋白饮食新诉求,驱动鸡肉需求不断增长。

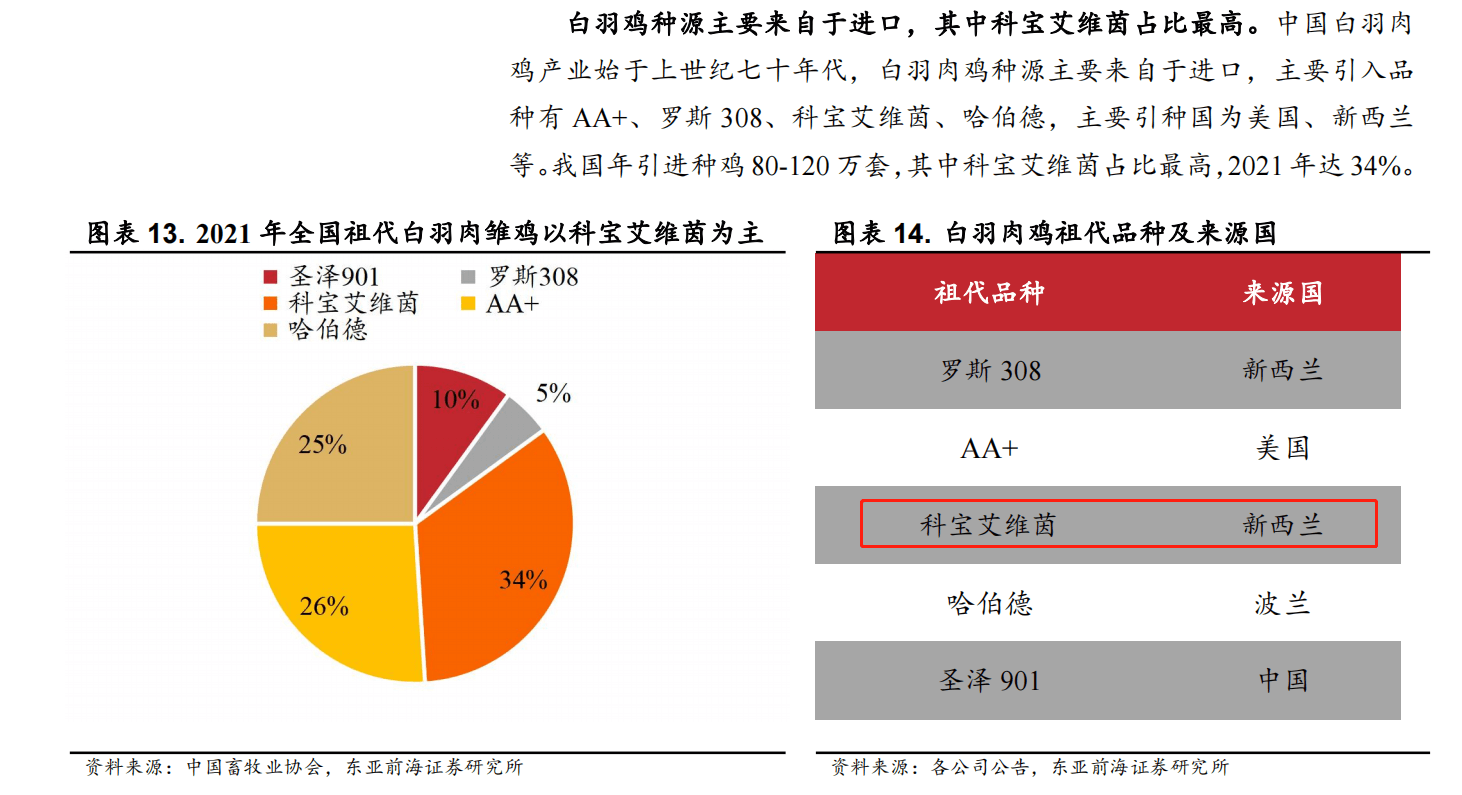

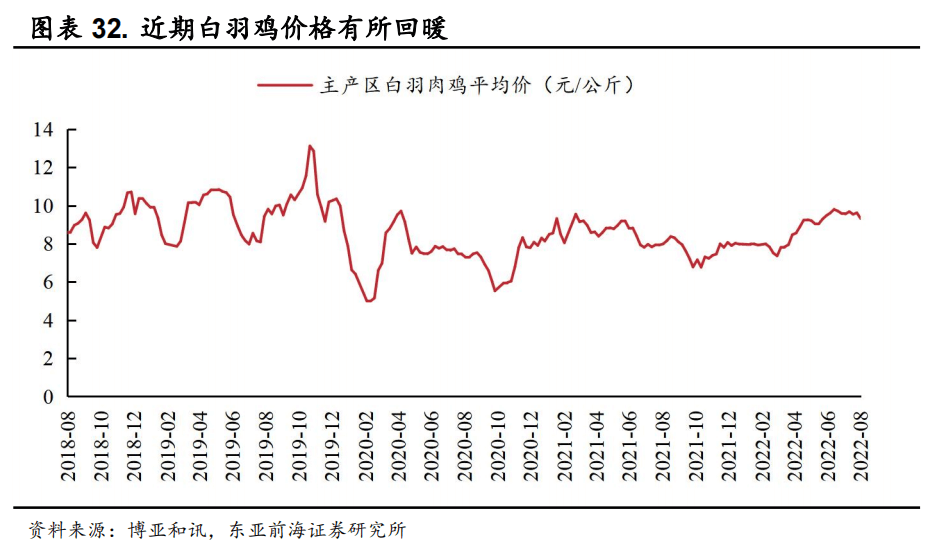

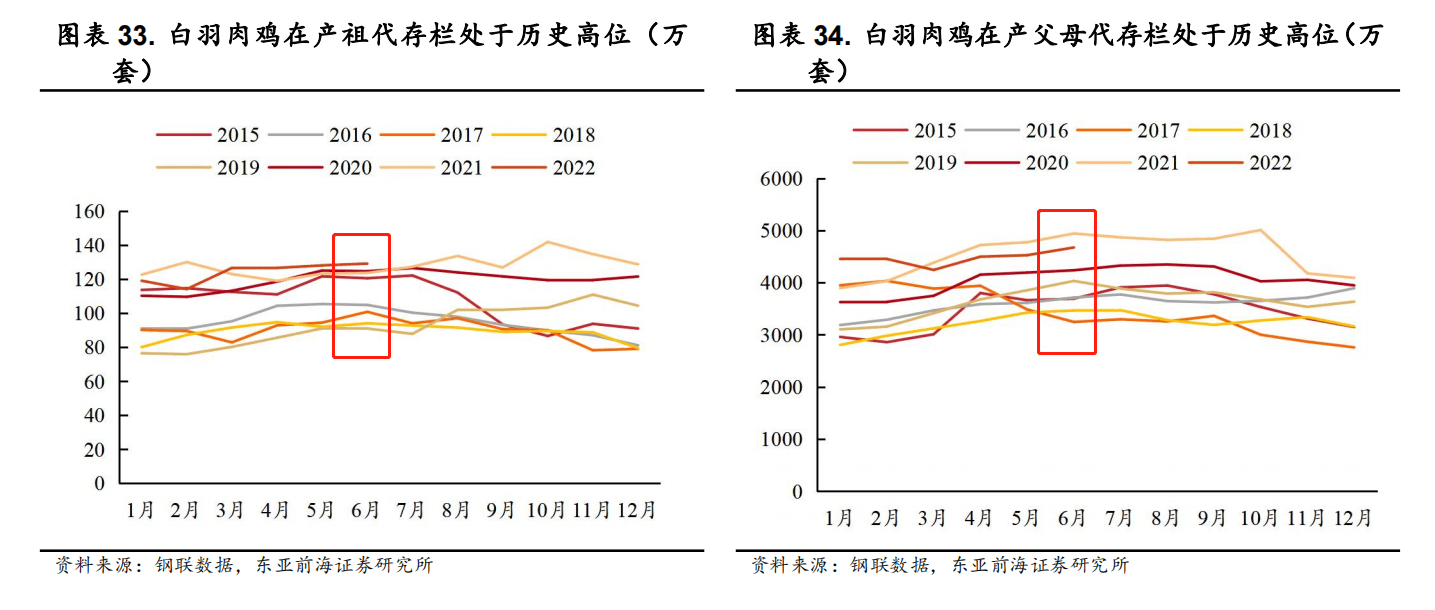

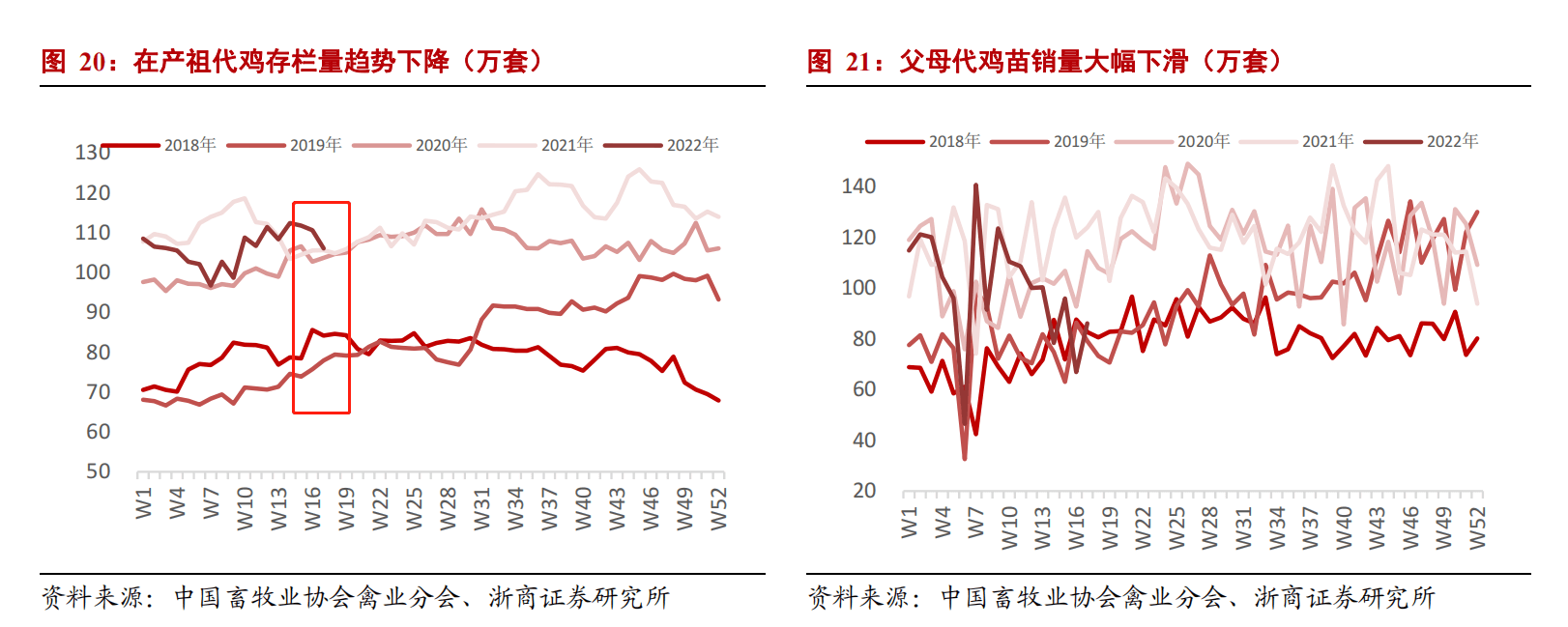

2)短 期:2020 年以来受新冠疫情影响,行业发展低迷,目前处于周期底部。 2021 年下半年在产父母代存栏量持续下降,2021 年 6 月-2021 年 12 月 累计去化 17.21%,前期产能去化兑现叠加消费需求回暖,近期鸡价有所 回升,2022Q2 白羽鸡均价为 9.20 元/公斤,环比 Q1+17.49%。海外引种 受阻,上半年引种量大幅降低,2022H1 共引种白羽肉鸡祖代约 47 万套, 同比下滑 22.5%,其中 5-6 月海外引种量为 0。引种量大幅下滑,后续鸡苗供应量相应减少,叠加科宝种源自身携带垂直性疾病问题,实际产能 少于官方数据,鸡价拐点有望加快到来。

圣农发展

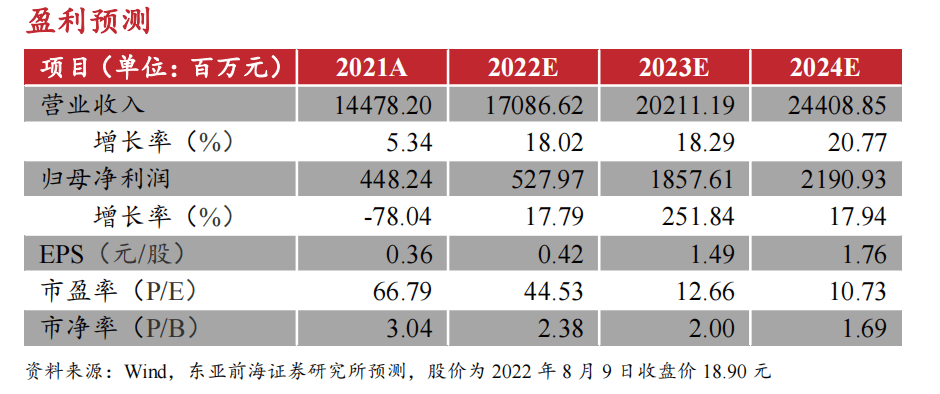

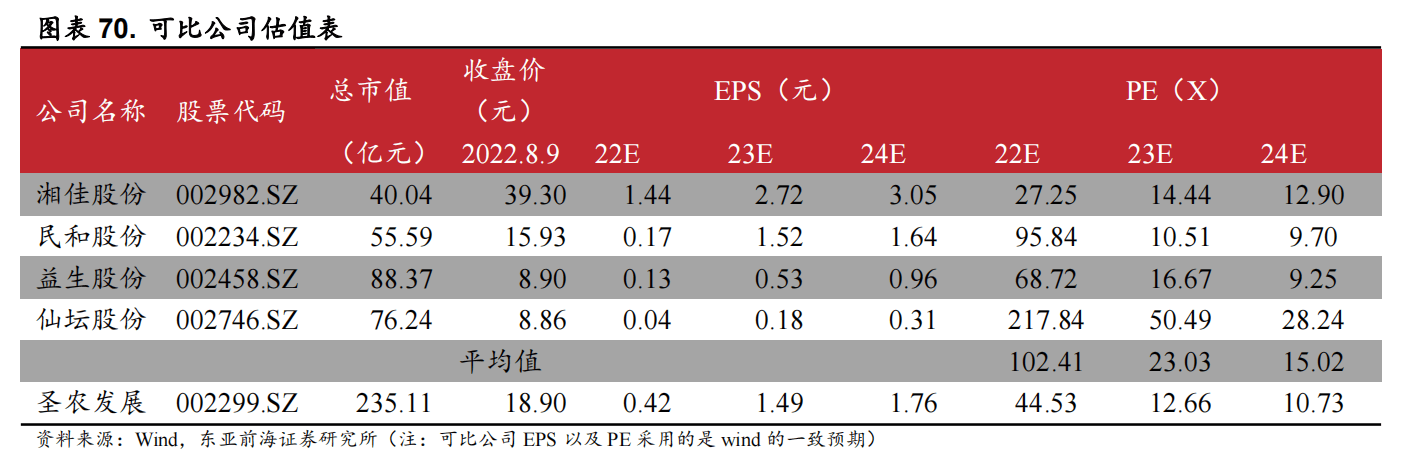

我们预计 2022-2024 年公司营业收入为 170.87/202.11/244.09 亿元,归母净利润5.28/18.58/21.91 亿。

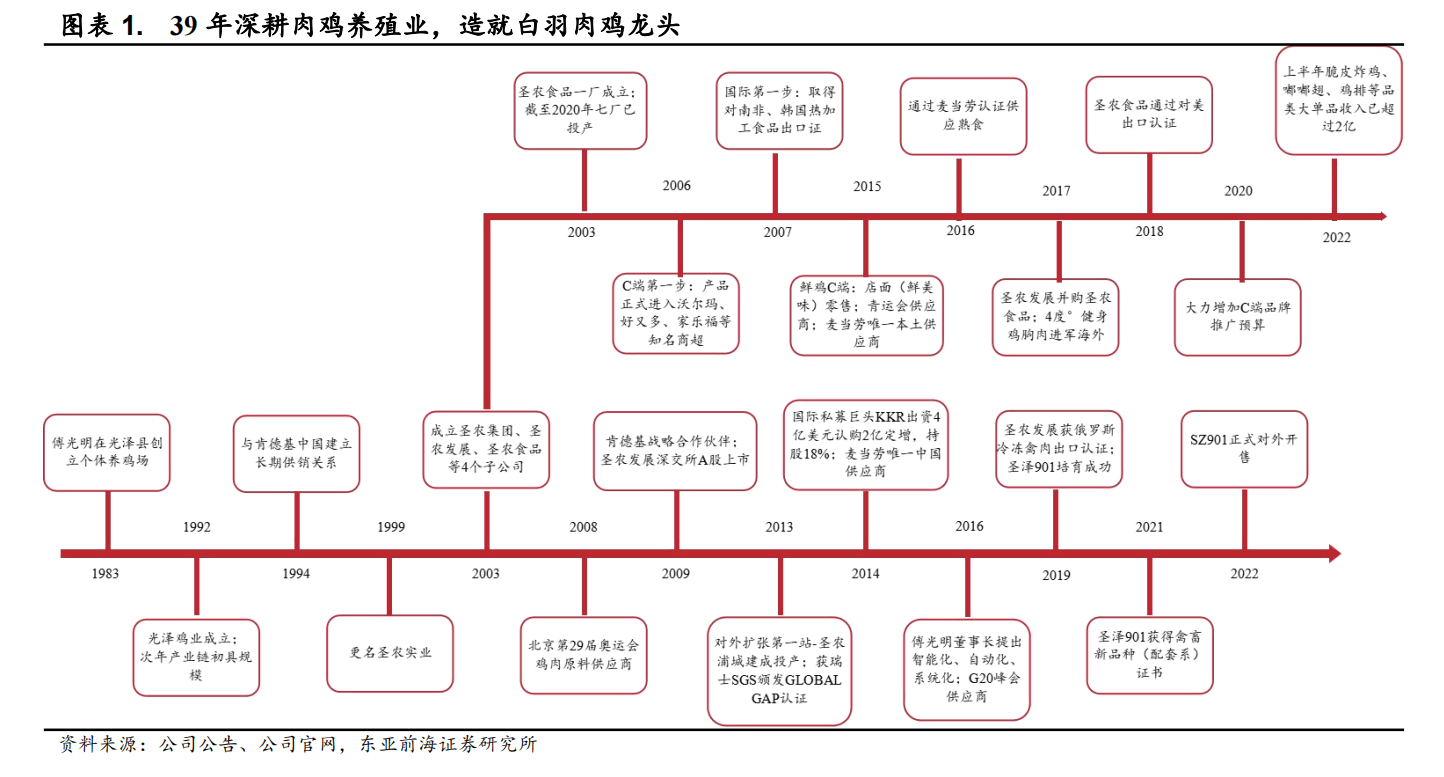

39 年打造闭环全产业链,拥有行业最完整、配套产业集群。圣农发 展为我国白羽肉鸡养殖业的龙头企业。公司立足传统养殖链,向上自研 种源,向下发力食品业务,已完全覆盖了种源、自繁自孵自养、自宰、 鸡肉深加工等垂直生产环节以及饲料生产、物流运输等配套环节。目前 公司白羽鸡养殖产能接近 6 亿羽,市占率预计超 10%,在产业链全自养 企业中排名第一。自 2017 年开展食品业务以来,整体销售收入近三年复 合增速 20%左右,其中 C 端销售收入增速达 70%左右,公司已建及在建 食品深加工产能合计超过 43.32 万吨。“十四五”规划下,2025 年养殖 产能目标达到 10 亿羽(2021-2025 年预计 CAGR 达 13.62%);食品深 加工产能超 50 万吨(2021-2025 预计 CAGR 达 3.65%);销售额超 130 亿(B 端 100 亿元+C 端 30 亿)。全产业链优势叠加快速扩张下,公司 护城河不断拓宽。

全产业链业务协同,白羽肉鸡龙头蓄势待发。1)上游:打破白羽 鸡种源困境,“中国智造”创新突围。公司解决了核心种源问题,其自 研品种“圣泽 901”已于 2021 年取得对外销售资格,其父母代种鸡雏已 于今年 6 月正式批量供应市场,2025 年市占率预计达到 40%,2022-2025 年销售量 CAGR 有望达 25%左右。2)中游:养殖产能稳步扩张,高溢 价助力业绩持续增长。公司养殖产能 4 年有望翻番。成本端有望随饲料 原料价格的回落而不断改善。精细化管理下,剔除其他变动因素后,2021 年公司全年从管理提升上取得利润约2.80亿元,且期间费用率低于同行。 收入端凭借优质的产品和有保障的食品安全,产品价格享有溢价,2020 年 5 月到 2022 年 6 月圣农鸡肉产品均价高于行业均价约 570 元/吨。3) 下游:重视食品业务 C 端发展,打造第二发展曲线。公司在通过增加新 客户、开发潜在客户等方式巩固 B 端的同时,大力发展 C 端。2021 年 C 端含税收入突破 10 亿元,占食品深加工板块收入的比重由 2019 年的 7% 左右提升至 2021 年的超过 15%。C 端中,2022H1 脆皮炸鸡、嘟嘟翅、 鸡排等品类大单品收入贡献额已超 2 亿元。未来随 C 端占食品深加工收 入比重以及大单品销售额占比不断提升,食品业务利润贡献有望实现高 增长。

行业处于周期底部,鸡价拐点即将到来

2.1. 供给:第二大肉类品种,供给规模不断扩大

2.1.1. 第二大鸡肉生产国,鸡肉产量整体呈增长趋势

禽类消费占比不断提升,禽类消费以鸡肉消费为主。

目前鸡肉是我国居民消费的第二大肉类,仅次于猪肉。根据 中国统计年鉴最新数据,2020 年我国禽类人均消费量为 12.75 千克/人,相 比 2013 年的 7.20 千克/人增长了 5.55 千克/人;2013-2020 年禽类消费占比 也不断提升,由 17%增至 25%。而在禽肉消费市场中,鸡肉消费比重较大, 2021 年达 66%。

2.1.2. 白羽祖代鸡海外引种量较大,未来有望逐步实现“进口替代”

白羽肉鸡引种量受国际禽流感等疫情影响波动较大。2014-2015 年美国 和法国禽流感相继暴发,我国对美国和法国采取封关措施,白羽鸡祖代引种量大幅下滑。随国际禽流感疫情情况好转,鸡价持续上涨提高祖代种鸡 场引种积极性,同时非洲猪瘟蔓延导致鸡肉替代性需求增大,2017-2019 年 白羽肉鸡祖代引种量整体呈上升趋势。2020 年波兰暴发禽流感,同时新冠 疫情暴发多国处于封锁状态,航班受限,加大了种鸡运输的难度,2020 年引种量下滑至 100.28 万套,同比减少 18.03%。2021 年疫情好转,9 月恢复 美国祖代鸡引种,2021 年引种量达到 124.61 万套,同比增长 24.26%。2022 年受禽流感疫情影响,2022 年 5-6 月我国未进口祖代白羽肉种鸡,1-6 月 累计引种量约 47 万套,同比下滑 22.5%

2.2. 需求:餐饮规模扩增叠加饮食新诉求,看好中长期鸡肉需求增长

2.2.1. 白羽肉鸡养殖效益高,适合工业规模化养殖

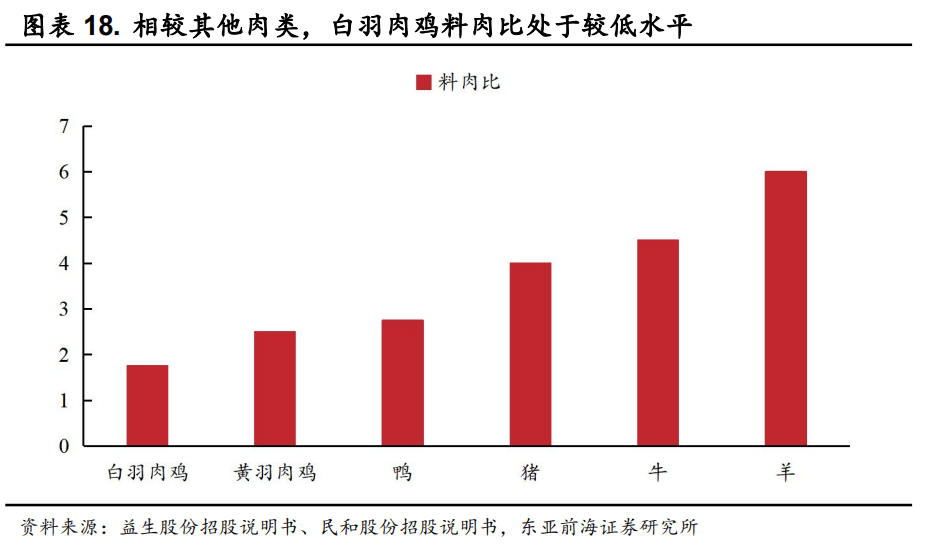

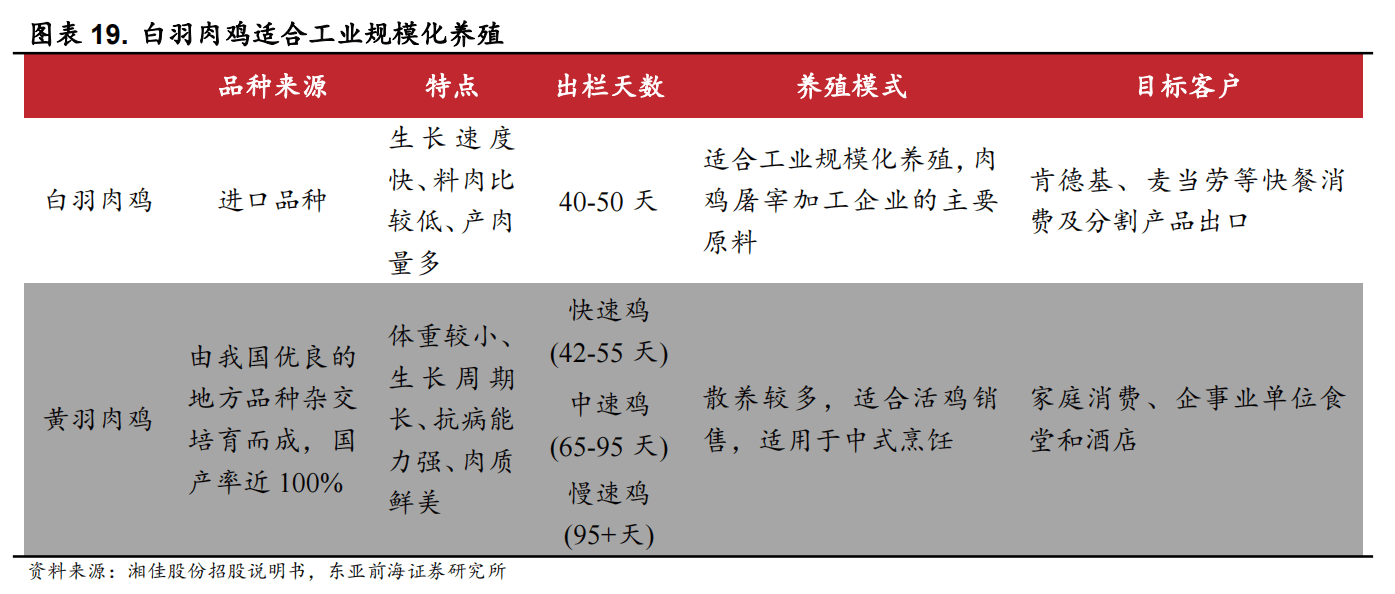

相较其他鸡种,白羽肉鸡的养殖性价比较高。目前我国鸡肉供给来源 包括白羽肉鸡、黄羽肉鸡、817 杂交鸡和淘汰蛋鸡等,其中白羽肉鸡、黄羽 肉鸡为主要来源。黄羽肉鸡是我国本土品种,通常含有地方鸡种血统,有 较强的地域特征,虽然出栏日龄较长、料肉比较高,但由于肉质鲜美,价 格也较白羽肉鸡偏高。而白羽肉鸡属于快大型肉鸡,虽然抗病能力较弱、 售价较低,但生长快且体型较大。同时,白羽肉鸡在肉类中料肉比最低, 为 1.75:1,低于黄羽肉鸡的 2.5:1 以及猪的 4:1,养殖效益很高,适合 工业规模化生产,对接的 B 端客户主要为大型连锁餐饮,如肯德基、麦当 劳等。

2.2.2. 快餐、外卖崛起,驱动鸡肉需求不断增长

2.2.3. 肉质低脂高蛋白,满足饮食新诉求

2.3. 竞争格局:行业分散,龙头企业成长空间广阔

2.4. 价格:行业持续低迷近 2 年,鸡价拐点即将到来

2.4.1. 复盘鸡周期,行业处于周期底部

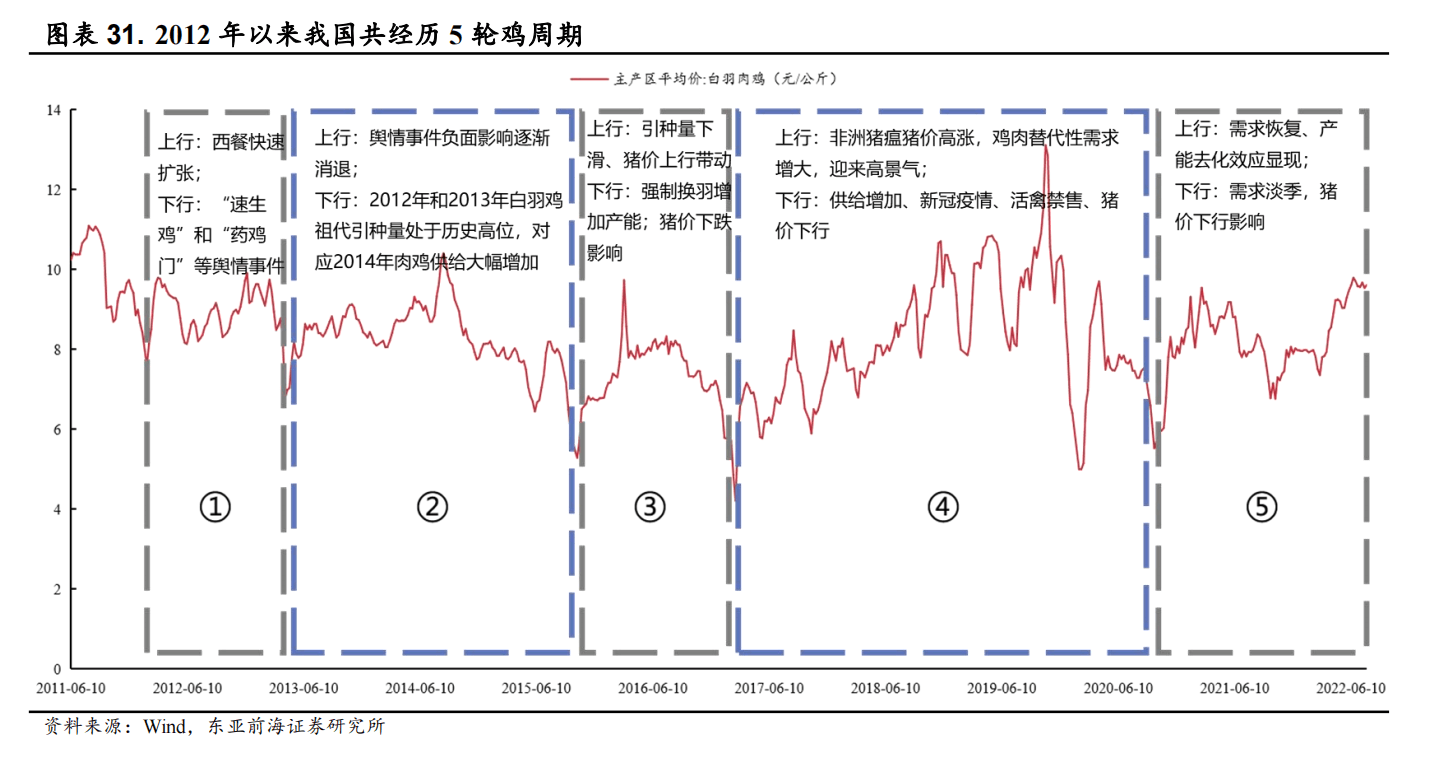

2012 年至今,我国共经历五轮鸡周期:

第一轮为 2012 年 2 月至 2013 年 4 月,持续约 15 个月:上行周期主要 系 2012 年肯德基、麦当劳等西餐快速扩张,对白羽鸡需求旺盛驱动鸡价上 行。下行周期主要系 2012 年底“速生鸡”和 2013 年初“药鸡门”舆情事 件、2013 年 3-4 月人感染 H7N9 流感病毒等重大不利事件的相继发生,人 们对鸡肉消费意愿跌落谷底,需求大幅下滑造成了市场价格的急剧下跌。

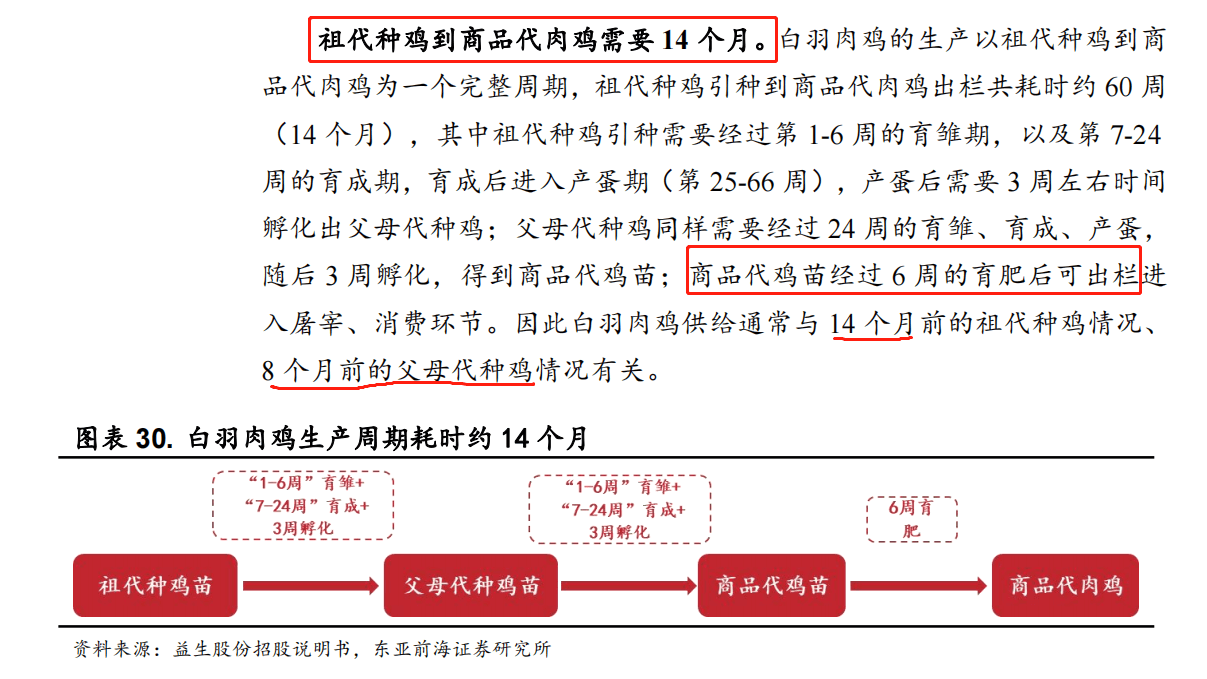

第二轮为 2013 年 4 月至 2015 年 10 月,持续约 31 个月:上行周期主 要系舆情事件负面影响逐渐消退,消费心理逐渐回归理性,鸡肉消费需求 回暖。鸡价自 2014 年 8 月开始进入下行通道,主要系 2012 年和 2013 年白 羽鸡祖代引种量处于历史高位,祖代白羽鸡种苗处于高位对应 14 个月后的 商品肉鸡供给增加,供过于求,鸡价持续下行。

第三轮为 2015 年 10 月至 2017 年 2 月,持续约 16 个月:2013 年白羽 鸡祖代引种量达到历史最高水平,此后 2014-2016 年引种量持续下滑并保持 低位,对应 14 个月后即 2015 年后肉鸡供给偏紧,驱动鸡价上行;同时猪 价 2015-2016 年上行也一定程度上拉动了鸡价的上涨。鸡价持续上涨,养殖 户为增加产能进行强制换羽,白羽肉鸡供应增加,自 2016 年 3 月起鸡价回 落。同时猪价下跌,鸡肉替代性需求减弱,则加速了鸡价的下行。

第四轮为 2017 年 2 月至 2020 年 10 月,持续约 44 个月:2018 年非洲 猪瘟暴发,生猪产能受到重创,猪价高涨,消费者转向其他蛋白质进行消 费,鸡肉替代性需求大幅增长,景气度回升,鸡价进入快速上升通道。该上行周期从 2017 年 2 月延续至 2019 年 10 月,持续时间长达 32 个月,鸡 价突破历史高位。2019 年 10 月后,随超高利润下前期增加的产能兑现,肉 鸡供给增加,鸡价开始下降。同时猪价在 2021 年春节后开启下行通道,鸡 肉替代需求逐渐减小;以及 2020 年新冠疫情暴发,全国多个城市发布活禽 禁售政策,均加速了鸡价的下跌。

第五轮周期为 2020 年 10 月至今:2020 年猪价高位震荡,一定程度拉 动鸡价上涨。2020 年进入四季度后迎来消费旺季,需求增长继续带动价格 回升。2021 年春节过后消费需求回落同时叠加猪价步入下行通道,鸡价持 续下降,行情低迷。2022 年 2 月起鸡价不断刷新年内高点,主要系前期在 产父母代存栏产能去化效应显现以及消费需求逐步复苏。

产能仍处于历史高位,但科宝种源自身携带疾病,实际产能或低于官 方数据。

2.4.2. 近期鸡价回暖,海外引种受阻加速行业景气到来

上半年引种量大幅下滑,有望加速鸡价上行阶段到来。2022 年上半年 美国暴发禽流感,白羽鸡引种量大幅下滑。根据钢联数据,2022 年上半年 父母代雏鸡供应量同比下降 9.4%,商品代雏鸡供应量同比下降 12.0%

2.4.3. 猪价回升,有望进一步拉动鸡价景气上行

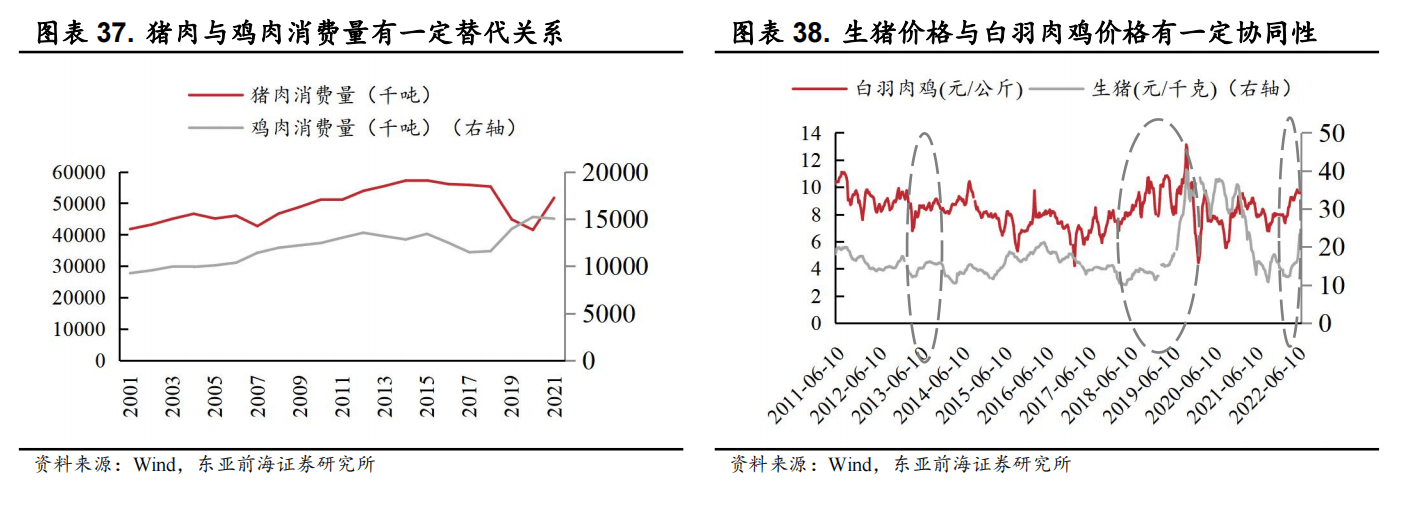

猪肉和鸡肉的消费具有替代效应。肉制品之间存在一定的替代关系, 当猪价高涨时,消费者会转向其他性价比更高的肉类消费。2018 年非洲猪 瘟下国内生猪供给大幅下降,猪价持续上涨;猪肉消费量 2018-2019 年有所 下降,鸡肉消费量有所增多,驱动鸡价上涨。

猪肉和鸡肉的消费具有替代效应。

猪价下半年或震荡偏强运行,有望进一步带动鸡价上涨。