来源:https://mp.weixin.qq.com/s/EAL8rcWEB3ztnbu25o_UYw

戴康、郑恺 戴康的策略世界 2022-07-21 22:16 发表于上海

报告摘要

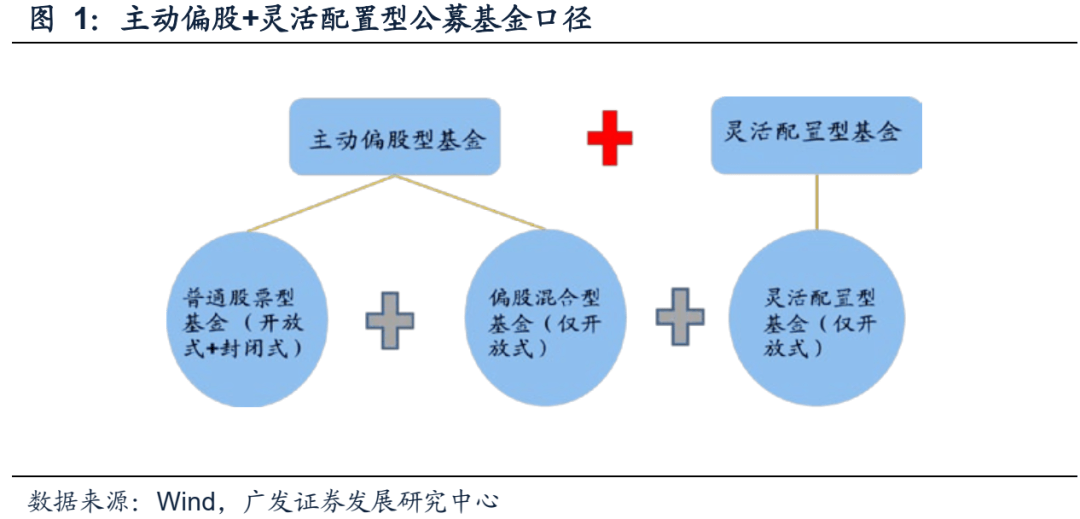

● 数据口径。以公募基金的“主动偏股+灵活配置型基金”作为考察对象。

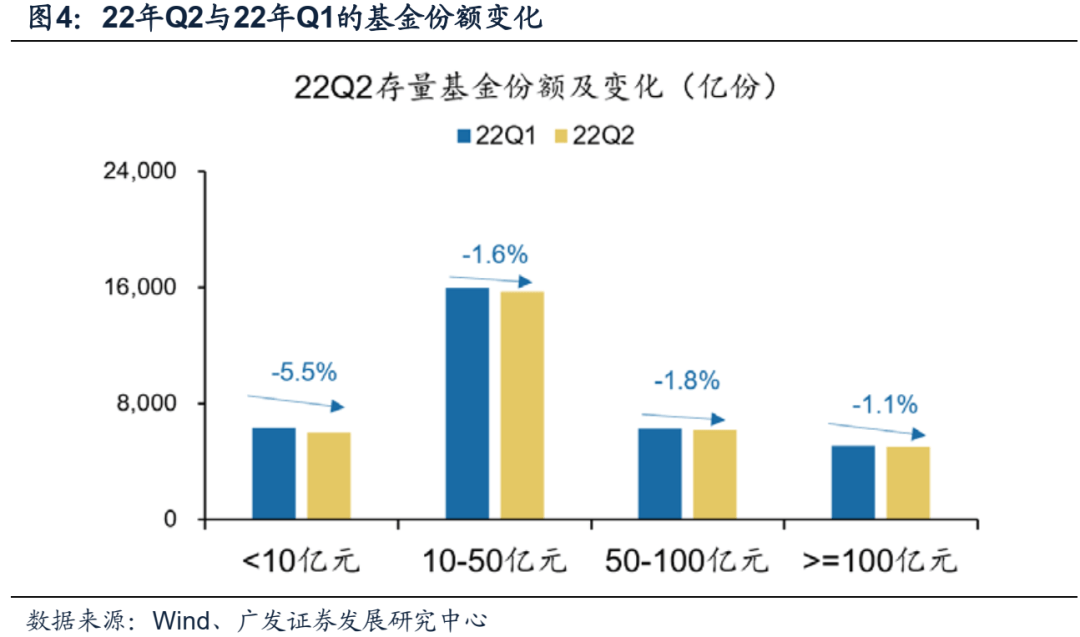

● 持股市值上涨,赎回压力凸显。截止22年Q2三类重点基金持股市值约4.6万亿,继一季度缩水8000亿后二季度市值上升4000亿,但反弹过程中基金份额再有缩水。新发基金乏力叠加赎回压力凸显,基金份额下降超过700亿份。结构上10亿以下的小基金份额下滑压力更大。

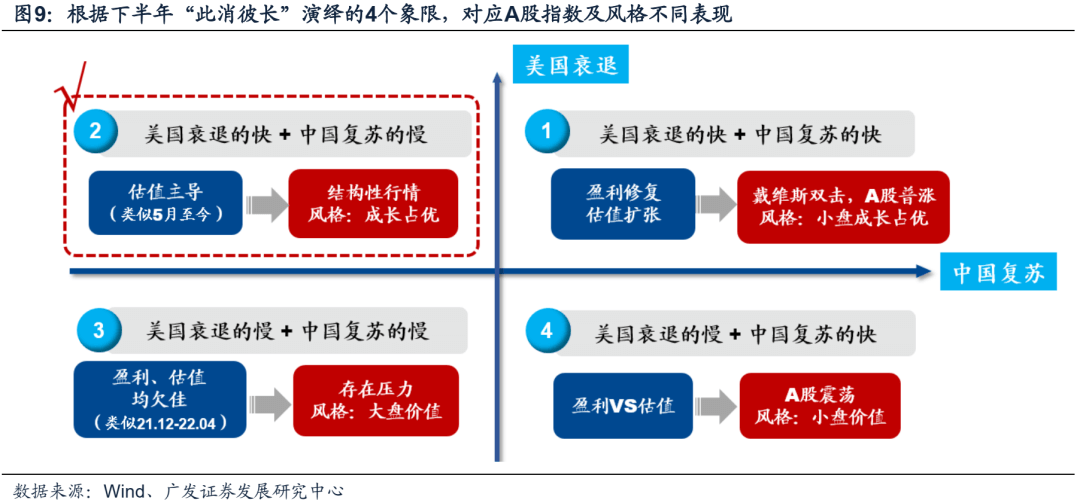

● 风格增配大盘成长。Q2基金增配大盘成长风格。我们在22年A股中期策略《此消彼长,水到渠成》中判断:下半年A股核心矛盾是“此消彼长”,大概率将演绎“美国衰退的快+中国复苏的慢”,在此背景下风格偏向于受益贴现率下行的成长股,尤其是大盘成长(估值挤压缓和+景气度确定性高)。下半年继续寻找大盘成长的潜在扩散方向。

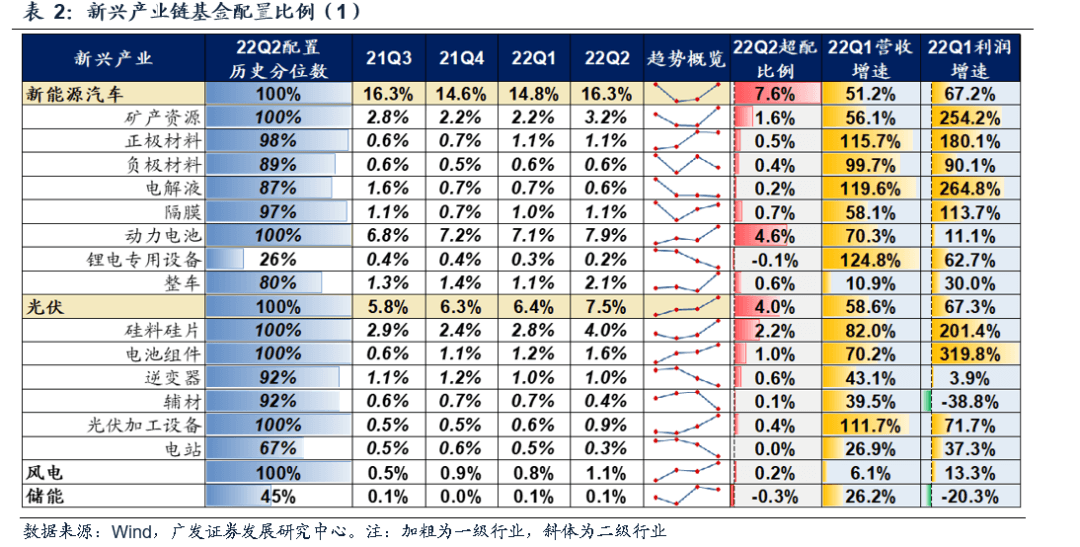

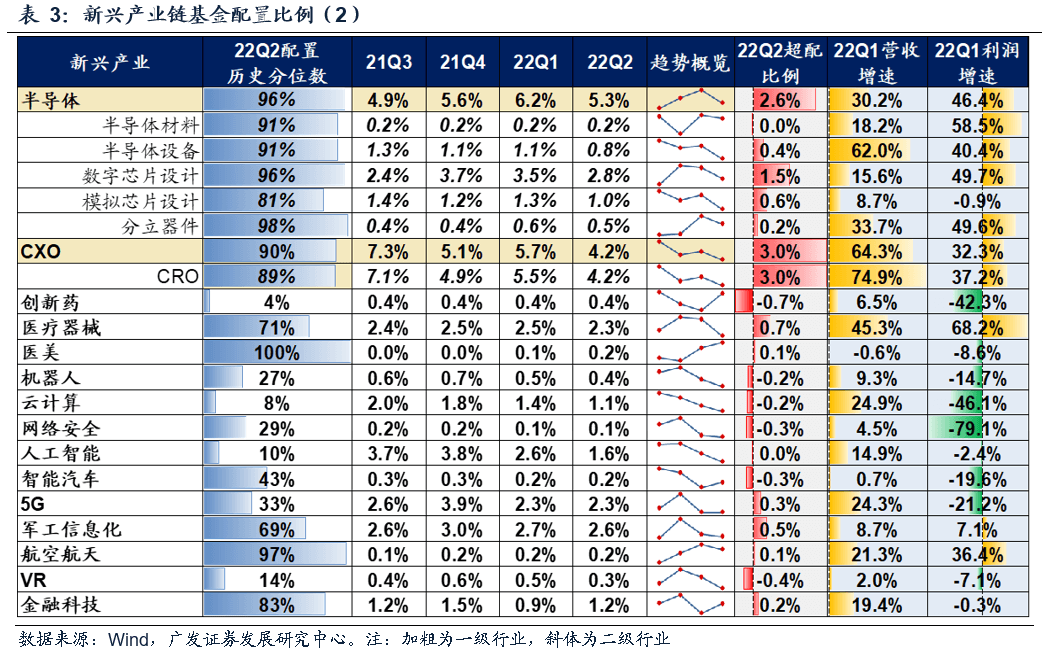

● 11大新兴产业链的配置梳理:景气分化决定配置分化。需求旺盛、景气高企的新能源链条(新能源车/光伏/风电)、产业趋势强劲的智能汽车、困境反转的创新药及医美是加仓最为突出的方向。而产业周期下行的半导体全产业链、业绩仍难兑现的数字经济各赛道均遭到基金减仓。

● “制造优势”再深耕,“消费优势”新扩散。基金二季报整体配置思路我们概括为两条线索:一方面,在“制造优势”行业里面继续深耕产业链机遇;“制造优势”的风光产业链、汽车产业链,分别代表了生产恢复下内外需最确定的景气方向。基金配置向上下游的能源金属、锂电池、硅料硅片、线缆部件、光伏加工设备等各多个环节基金配置都到达2010年以来历史新高。另一方面,向疫后韧性修复的“消费优势”行业里面寻找新的扩散机会。例如 “消费优势”的乘用车、食品饮料、商贸零售、美容护理、免税及酒店餐饮、航空机场,都在二季度获得了不同程度的增配。消费各领域的加仓,涵盖了疫后修复、国潮品牌、地产链条等多个细分领域。我们在7.19《消费接棒制造,重估中国优势》中展望,A股“此消彼长”行情下,由于经济修复存在先生产(制造)、后生活(消费)的特点,中国优势资产将从“制造优势”向“消费优势”逐步扩散(疫后修复、国潮品牌,PPI-CPI传导、地产系),基金二季度配置已开始布局相应线索。

● 风险提示。基金二季报仅披露十大重仓股,反映的信息不够全面;灵活配置型基金中股票的配置比例不稳定;基金配置仅反映过去信息,对未来的指引意义有限;部分投资产业类的基金(如医药基金等)规模日益增长,会对行业配置数据产生一定影响。

引言

主动偏股+灵活配置型基金口径

今日基金二季报披露完毕,据wind统计的基金二季报,我们本文着重以公募基金中的“主动偏股+灵活配置型基金”作为主要考察对象。以主动投资(偏股配置)+灵活配置为口径筛选,22年Q2该类公募基金的资产总值占全部公募基金的19.0%,但是股票市值占全部公募基金的比例达69.2%,具有很好的代表性。下文不做特殊说明,我们所示“基金”配置统计为上述口径。

下文不做特殊说明,我们所示的仓位、份额、市值等数据口径的“上升”“下降”均指22Q2较22Q1的变化情况。除特殊说明外,我们所示的行业均为“申万行业分类”。

报告正文

1.1 基金持股市值上涨,但赎回压力依然较大

截止22年Q2三类重点基金持股市值约4.6万亿,继一季度缩水8000亿后二季度市值上升4000亿,但反弹过程中基金份额再有缩水。重点三类基金的持股规模依然远超北上资金持股(截止6月末2.5万亿)、保险资金用于股票和证券投资余额(3.0万亿,截止22年5月最新数据),为主要机构投资者的最大力量。新发基金乏力叠加赎回压力凸显,基金份额下降超过700亿份。结构上看,10亿以下的小基金份额下滑压力更大。

1.2 “制造优势”再深耕:风光、汽车产业链,多个环节配置创新高

今年基金二季报的整体配置思路,我们概括为两条线索:一方面,在“制造优势”行业里面继续深耕产业链机遇;另一方面,向疫后韧性修复的“消费优势”行业里面寻找新的扩散机会。

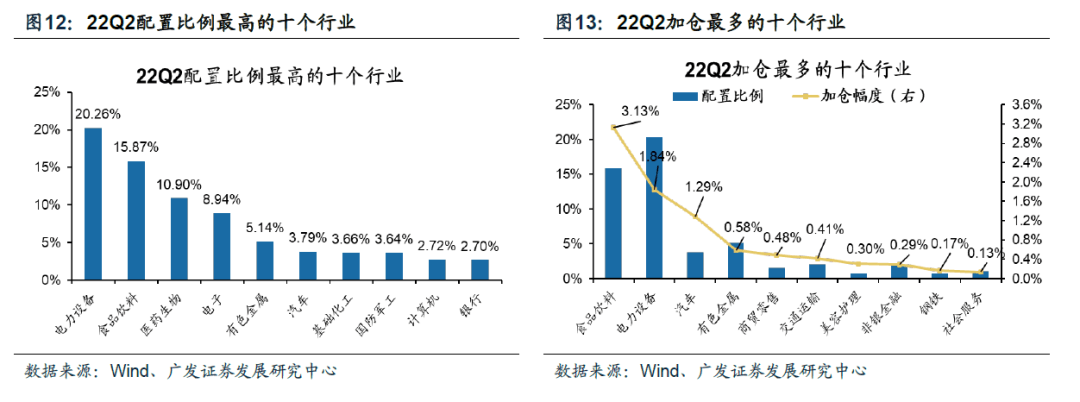

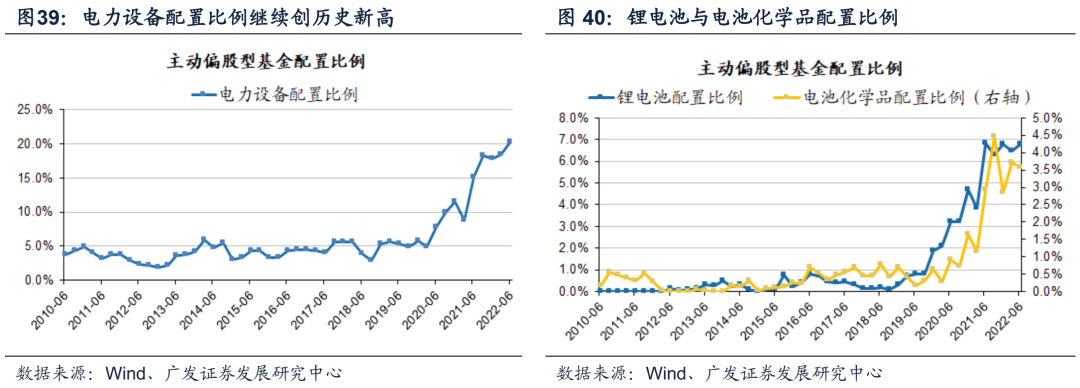

首先,“制造优势”的风光产业链、汽车产业链,分别代表了生产恢复下内外需最确定的景气方向。代表行业电力设备行业的基金配置比例达到20%,不仅是历史最高分位数,也超过了食品饮料在20年底达到的19.5%的一级行业配置高峰。

在产业链高景气的支持下,基金配置向上下游的能源金属、新能源整车、锂电池、硅料硅片、线缆部件、光伏加工设备等各多个环节基金配置都到达2010年以来历史新高。

1.3 “消费优势”新扩散:兼顾需求恢复β与供给优化α,加仓消费细分领域

基金二季度增配的第二个特点,向疫后韧性修复的“消费优势”行业里面寻找新的扩散机会。例如“消费优势”的乘用车、食品饮料、商贸零售、美容护理、免税及酒店餐饮、医疗消费、航空机场,都在二季度获得了不同程度的增配。消费各领域的加仓,涵盖了疫后修复、国潮品牌、地产链条等多个细分领域。

我们在7.19《消费接棒制造,重估中国优势》展望,A股“此消彼长”行情下,由于经济修复存在先生产(制造)、后生活(消费)的特点,中国优势资产将从“制造优势”向“消费优势”扩散,基金二季度配置已有显现。22年经济修复在5月先体现为生产(制造)恢复、6月体现为生活(消费)修复。A股5月以来“此消彼长”行情第一阶段主要演绎“中国制造优势”;但随着短期成交集中及估值快速上移,短期的行情波动率将有所放大;未来“此消彼长”第二阶段将扩散至“中国消费优势”。

资产配置:持股市值上涨,赎回压力凸显

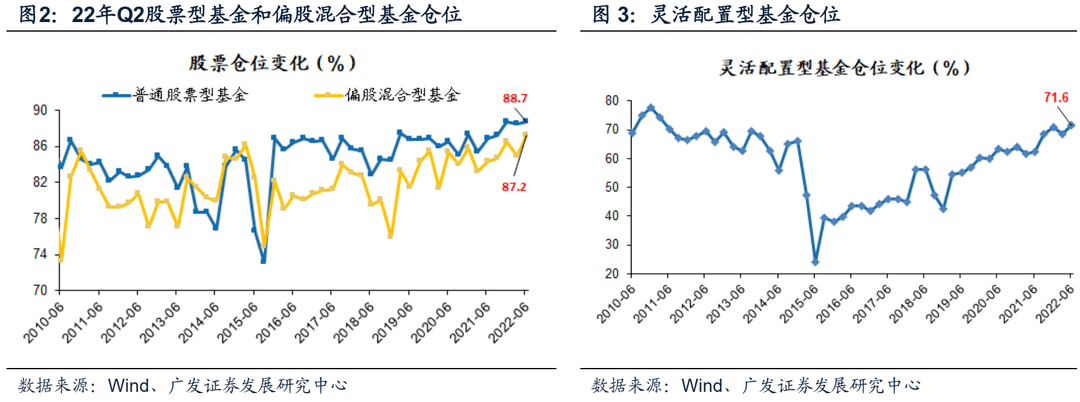

22Q2各主要类型基金加仓,均保持在历史较高仓位运行。普通股票型仓位相较于22Q1增加0.2pct至88.7%;偏股混合型基金仓位增加2.3pct至87.2%;灵活配置型基金仓位增加3.0pct至71.6%。

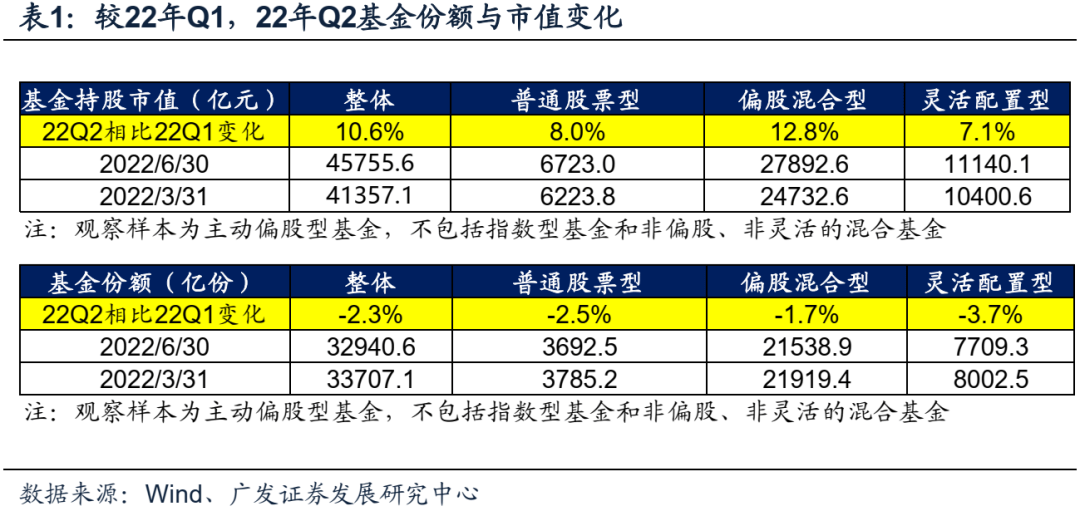

得益于市场上涨,相较于22Q1三类基金的持股市值回升4400亿至4.6万亿。**整体持股市值由22Q1的4.1万亿增加至4.6万亿,抬升10.6pct。偏股混合型基金持股市值抬升12.8pct,普通股票型基金持股市值抬升8.0pct,灵活配置型基金持股市值抬升7.1pct。市值抬升主要受股价支撑,但基金份额整体下降2.3pct:**偏股混合型基金份额减少1.7pct,普通股票型基金份额下降2.5pct,灵活配置型基金份额下降3.7pct。

22Q2反弹过程中各类基金“净赎回”压力较大,且头部基金也未能延续21Q4以来“净申购”态势,本季度出现存量份额下滑。

首先,从整体来看,22Q2基金份额下降2.3pct,存量基金“净赎回”存在较大压力。22Q2主动偏股及灵活配置型基金的累计份额较22Q1减少766.4亿份,按认购起始日来看22Q2单季新发行的同口径基金份额是258.6亿份,说明存量基金的净赎回压力较大,并且影响盖过了新发带来的增量份额。

其次,从结构来看,头部基金也未能延续21Q4以来的净申购趋势,本季度面临“净赎回”,但依然是小基金的赎回压力更大。小于10亿、10-50亿、50亿-100亿、大于100亿基金份额分别下滑5.5%、1.6%、1.8%和1.1%。

板块配置:风格增配大盘成长

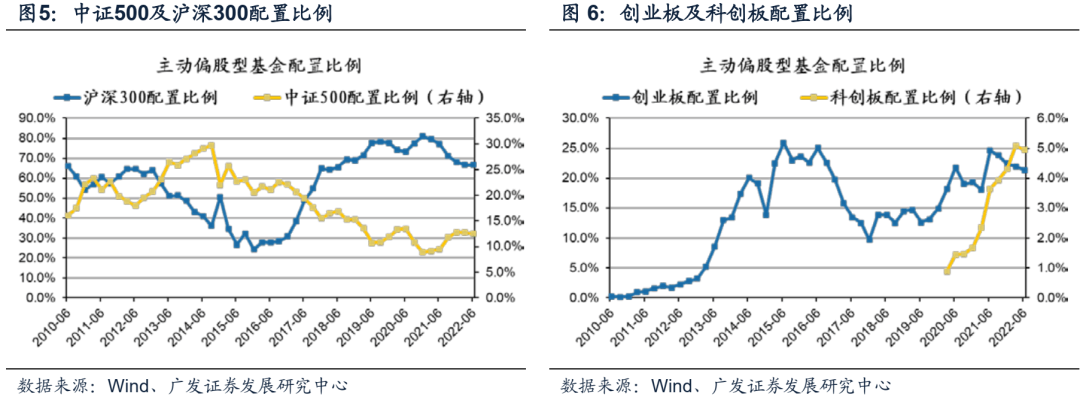

22Q2各类基金的板块配置较上季度基本稳定。沪深300配置比例由22Q1的66.64%小幅上升0.04pct至22Q2的66.68%(超配16.64%)。对中证500的配置比例由22Q1的12.72%小幅下降0.28pct至22Q2的12.44%(低配2.90%)。

对创业板和科创板的配置比例下降。创业板配置比例由22Q1的21.98%继续下降0.64pct至22Q2的21.34%(超配5.50%)。对科创板的配置比例由22Q1的5.08%下降0.13pct至22Q2的4.95%(超配0.68%),为科创板设立以来首次持仓回落。

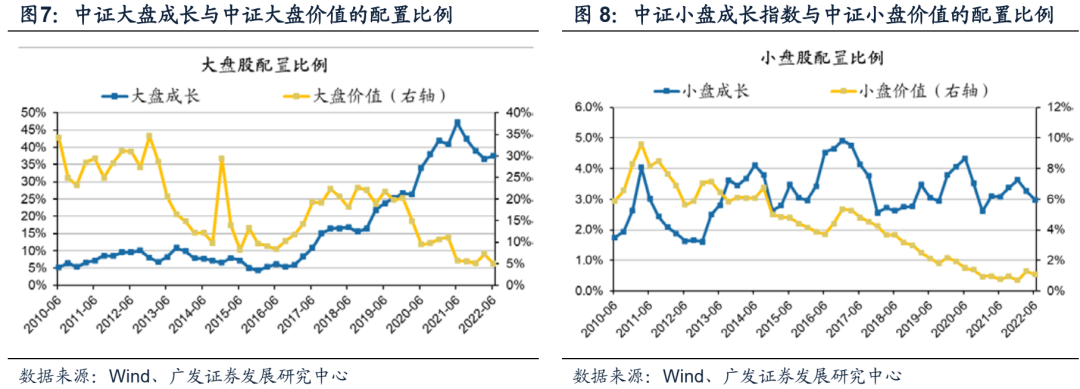

以大小盘、成长价值维度来看风格板块配置,22Q2配置小幅加仓大盘成长。大盘成长配置在连续四个季度下降以来首次环比抬升0.76pct至37.42%,大盘价值的配置比例于22Q2下降2.23pct至5.00%。小盘价值与小盘成长的配置比例均下降,22Q2小盘价值的配置比例下降0.24pct至1.07%,小盘成长的配置比例下降0.28pct至2.98%。

我们在6.25发布22年A股中期策略展望《此消彼长,水到渠成》,对于下半年市场风格更加看好成长类、尤其是大盘成长。下半年A股运行的核心矛盾是“此消彼长”,根据中美经济错位变动的相对速率可划分为四个象限,我们判断大概率将演绎“美国衰退的快+中国复苏的慢”,在此背景下A股由贴现率驱动,存在结构性行情,风格偏向于受益贴现率下行的成长股,尤其是大盘成长(估值挤压缓和+景气度确定性高),下半年可继续沿着大盘成长寻找结构扩散机会。

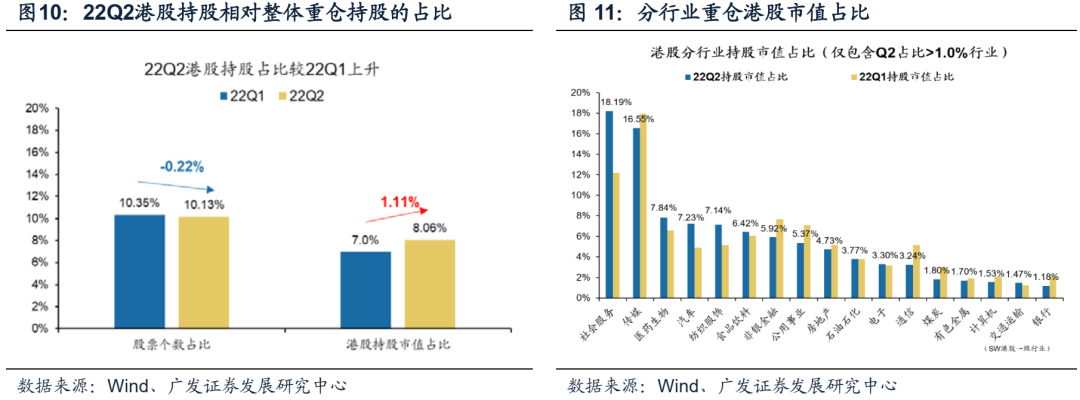

22Q2基金对港股配置广度有所下降,但港股筑底企稳及吸引南下资金增配,Q2基金对于港股的持股市值有所上升。22Q2重仓持股中港股个数为196只,占比10.13%,较22Q1下降0.22pct。港股重仓持股市值为2121.35亿元,占比约8.06%,较22Q1上升1.11pct。

从港股重仓持股行业来看,社会服务、传媒行业配置依旧较高,对传媒、汽车行业相较22Q1大幅增配,而通信、非银金融行业减配较多。

新兴产业链:景气预期分化,基金配置分化

景气预期是新兴产业链配置的风向标。需求旺盛、景气高企的新能源链条(新能源汽车/光伏/风电)仍是基金加仓最为突出的方向。而产业周期下行的半导体全产业链(尤其是设计环节,包括数字及模拟)、业绩短期难以兑现的数字经济遭到减仓。

具体来看——新能源汽车产业链在二季度股价表现先抑后扬,但Q2延续了加仓趋势,二季度大幅加仓1.5pct至16.3%,配置比例再创10年以来新高。**其中,供需缺口延续、业绩高增的上游锂矿,及政策及产品驱动、需求持续超预期的下游动力电池整车均是主要加仓方向。矿产资源、动力电池、整车的仓位分别抬升1.0pct、0.8pct、0.9pct至3.2%、7.9%、2.1%。矿产资源、动力电池仓位均再创10年以来新高。

而基金对供给逐步释放、价格下行、竞争格局边际恶化的中游锂电材料相对谨慎,多不再加仓,甚至小幅减仓。同时,锂电设备亦遭减仓。其中,正极材料、负极材料仓位保持不变,电解液、锂电设备均遭小幅减仓0.1pct至0.6%、0.2%,仅竞争格局最优的隔膜仍获0.1pct的小幅加仓,仓位至1.1%。

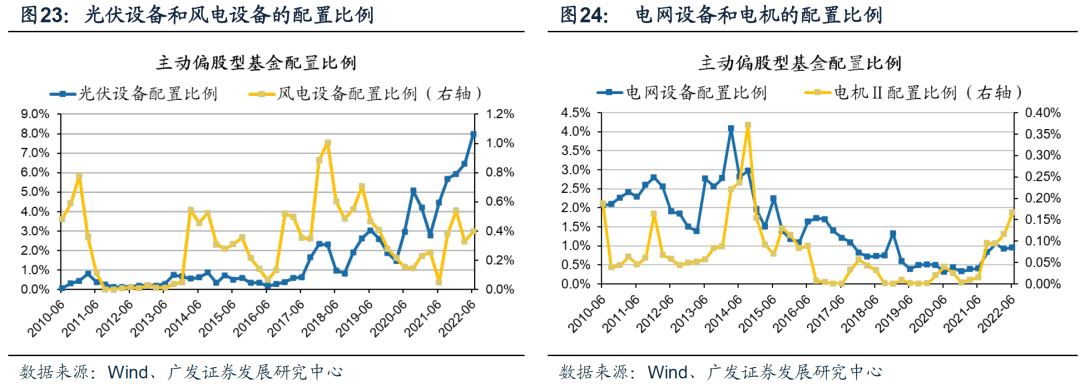

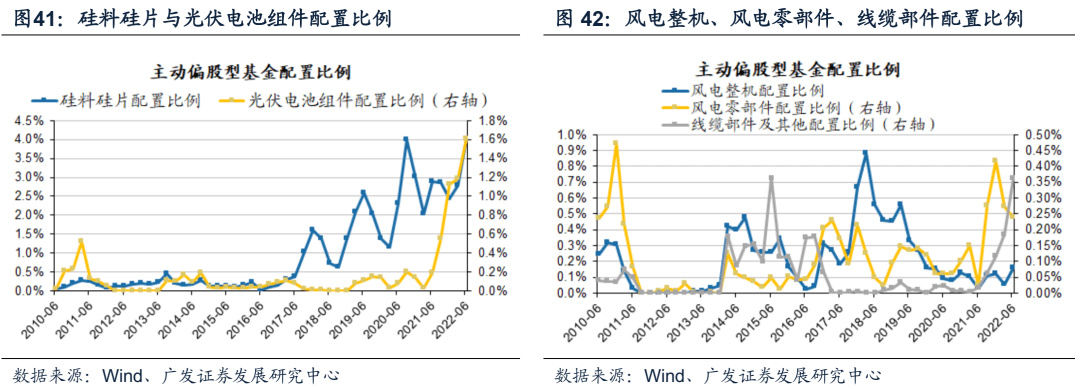

风光产业链亦延续的加仓趋势,光伏、风电分别获加仓1.1pct、0.3pct至7.5%、1.1%,储能仓位稳定。**其中,光伏加仓硅料硅片、电池组件、加工设备,减仓逆变器、辅材、电站。硅料硅片、电池组件、加工设备配置比例分别较Q1抬升1.2pct、0.4pct、0.2pct至4%、1.6%、0.9%。而逆变器、辅材、电站配置比例则下滑0.1pct、0.3pct、0.2pct至1.0%、0.4%、0.3%。招标订单高增之下,风电亦获加仓。风电配置比例抬升0.3pct至1.1%,再创10年以来新高。储能仓位稳定,配置比例仍较低。当前储能仓位为0.1%,相对仍低,环比上季基本持平。

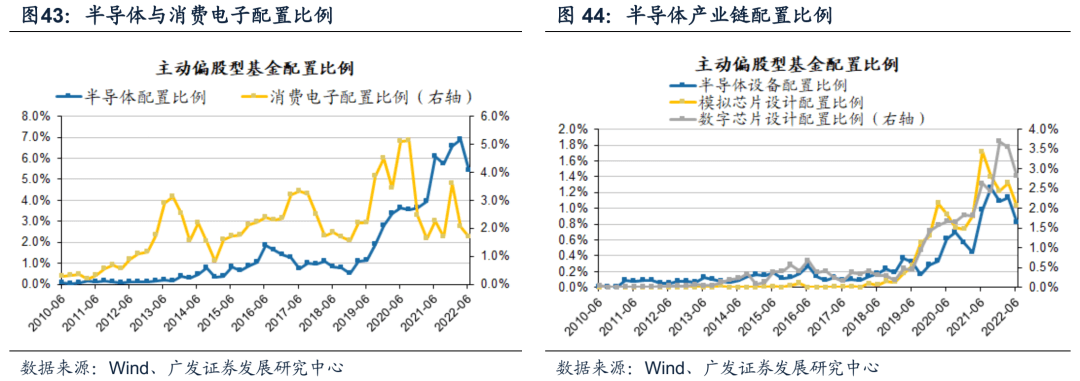

产业周期担忧之下,半导体产业链被继续减仓。**其中减仓最为突出的方向是设计环节。在下游消费电子等需求不振、库存高位、供给逐步释放之下,数字芯片设计、模拟芯片设计配置比例分别下行0.7pct、0.3pct至2.8%、1.0%。特别地,在产业周期下行的影响下,产业链内具备相对景气优势的半导体设备、分立器件亦遭减仓。受晶圆厂扩产、汽车及光伏储能等需求旺盛等提振,半导体设备、分立器件的景气预期相对稳定,但Q2配置比例仍分别下行0.3pct、0.1pct至0.8%、0.5%。

医药产业链配置下降,主要集中于CXO及医疗器械,而创新药及医美获得加仓。CXO、医疗器械配置比例分别下降1.5pct、0.2pct至4.2%、2.3%。而政策压制边际缓和、叠加新药上市催化的创新药、疫后复苏提振服务消费的医美均获加仓0.1pct,至0.4%、0.2%。

军工仓位相对稳定。航空航天仓位持平上季度,军工信息化配置比例小幅下行0.1pct至2.6%。

数字经济遭减仓,但智能汽车表现亮眼。机器人、云计算、5G、人工智能、VR等数字经济赛道仍延续减仓趋势。但是,在新车型上市、法规完善预期等催化下,智能汽车开始获加仓,配置比例抬升0.04pct至0.2%。**

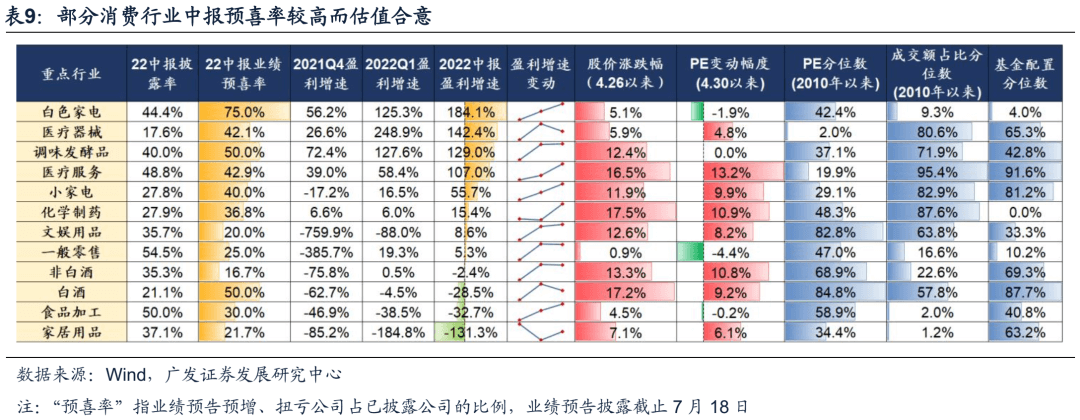

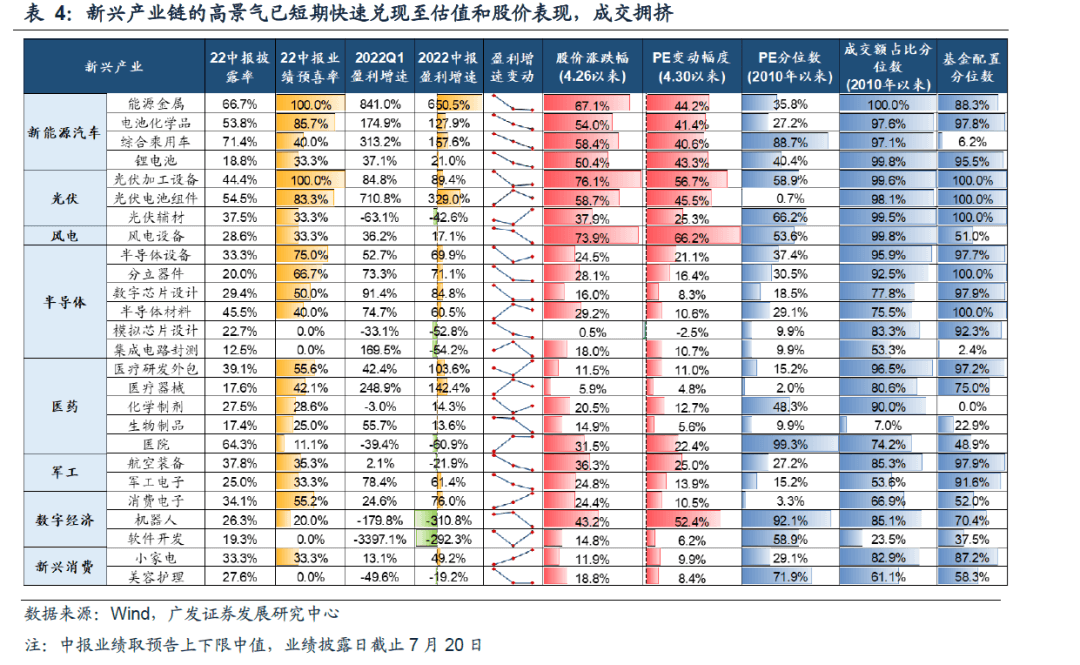

整体而言,虽然新能源产业链的高频景气预期保持高位、中报业绩预告仍有高增优势,但自4月下旬股价强势表现以来,短期成交集中度上升、估值已有快速修复。**由已披露中报预告来看,新能源链条高景气确定性最高。一方面,新能源链条的盈利仍是横向行业比较中的绝对高增速,新能源车、光伏多个环节(如锂矿/光伏设备/光伏电池组件)均达到了80%以上的增速。另一方面,新能源链条预喜率亦较高。新能源车、光伏中的锂矿、锂电设备、光伏电池组件等多个环节均达到了80%以上的预喜率。横向比较来看,半导体、数字经济、军工等多数环节的业绩表现相对不及新能源链条,即景气分化。例如,半导体、军工、医药、数字经济多数环节的预喜率均在50%以下。

新能源产业链的短期股价涨幅40%-90%,估值上涨幅度、拥挤程度较高,预示着短期的波动率加剧。**当前新能源链条多数环节的成交额占比已达到历史97%分位数以上,基金配置分位数亦达到90%以上,且4月底以来估值多拔升40%以上,幅度远超其他产业。

行业配置:加仓中国优势的制造及消费

5.1 行业概述:加仓高端制造与大消费

目前电力设备、食品饮料、医药生物的绝对配置比例最高,Q2重点加仓食品饮料、电力设备和汽车,主要减仓电子和医药。22Q2配置比例最高行业的是电力设备、食品饮料、医药生物、电子等,22Q2加仓最多的行业是食品饮料、电力设备、汽车、有色金属等,减仓最多的行业是电子、医药生物、银行、计算机等行业。

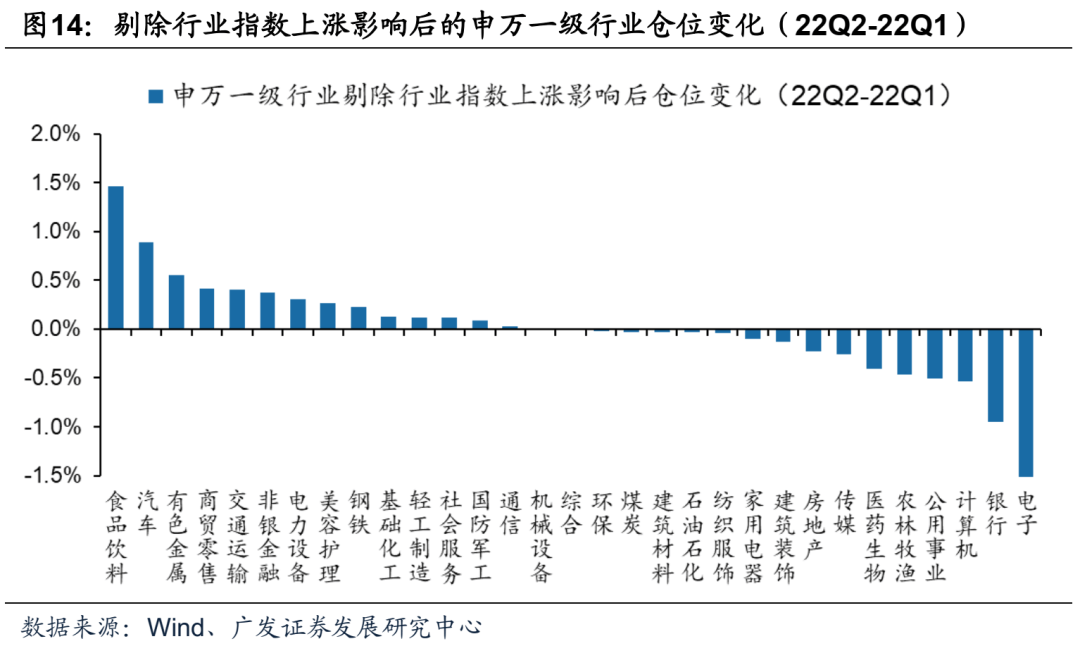

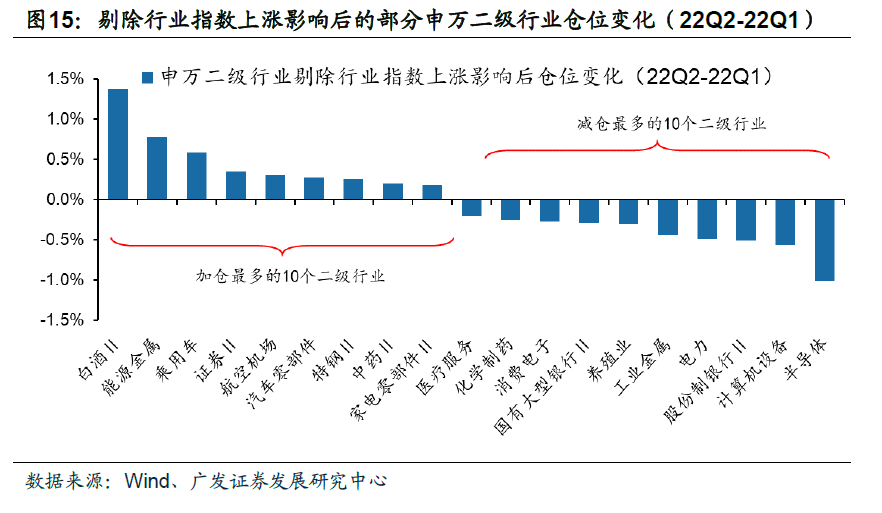

进一步剔除行业指数上涨影响后,衡量真实的加减仓方向,Q2加仓最显著的行业是食品饮料、汽车、有色,减仓最多的是电子、银行、计算机。以Q1末持股不变作为粗略测算,剔除Q2行业指数上涨影响后的基金配置比例变化显示,Q2加仓最多的是食品饮料、汽车、有色金属和商贸零售,而电子、银行、计算机、公用事业和农业减仓最多。从二级行业角度看,白酒、能源金属、乘用车、券商在Q2加仓最多,半导体、计算机设备、股份制银行、电力在Q2的减仓幅度较大。

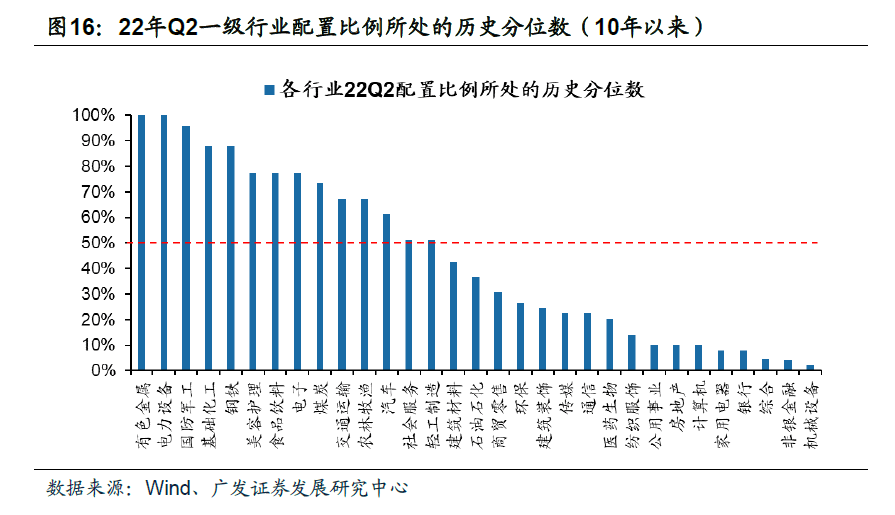

以行业所处的配置历史分位数衡量,目前配置比例处于历史80%以上高水位的一级行业主要是:有色金属(100%)、电力设备(100%)、国防军工、基础化工、钢铁。处于历史低分位的是机械设备、非银金融、银行、家用电器等。

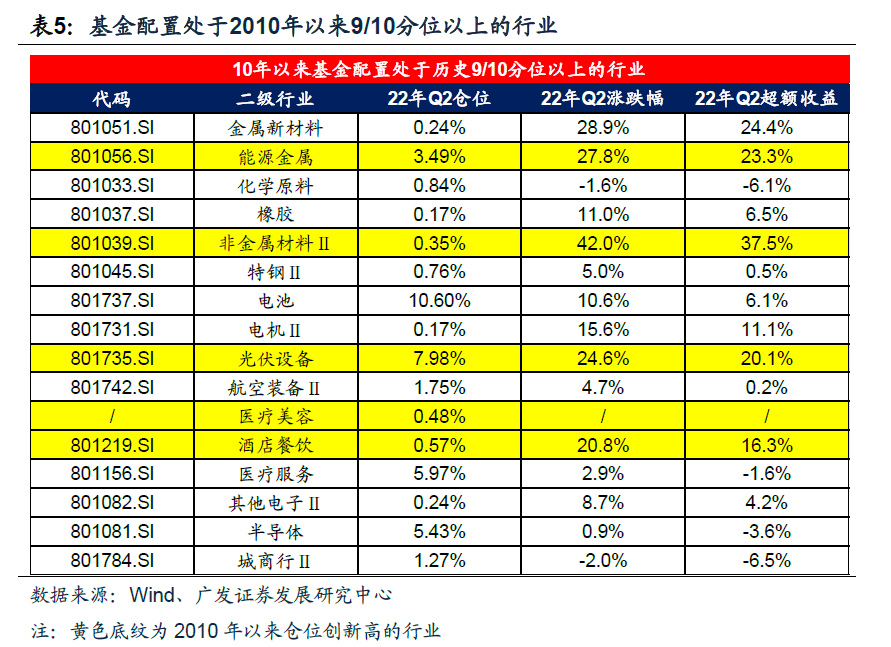

目前仓位处于2010年以来90%分位数以上的二级行业。**22Q2仓位创2010年以来新高的板块有:能源金属、非金属材料、光伏设备、医疗美容、酒店餐饮。其余90%分位数以上是金属新材料、化学原料、橡胶、特钢、电池、电机、航空装备、医疗服务、半导体、城商行。

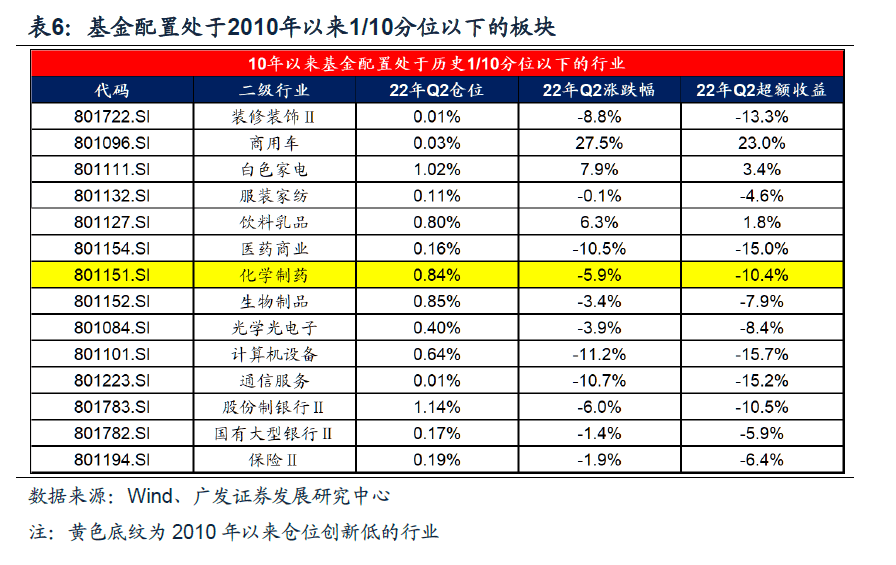

二级行业仓位处于2010年以来10%分位数以下的行业。**22Q2仓位创2010年以来新低的板块是化学制药。其余10%分位数以下的是装修装饰、商用车、白色家电、服装家纺、饮料乳品、医药商业、生物制品、光学光电子、计算机设备、通信服务、股份制银行、国有大型银行、保险。

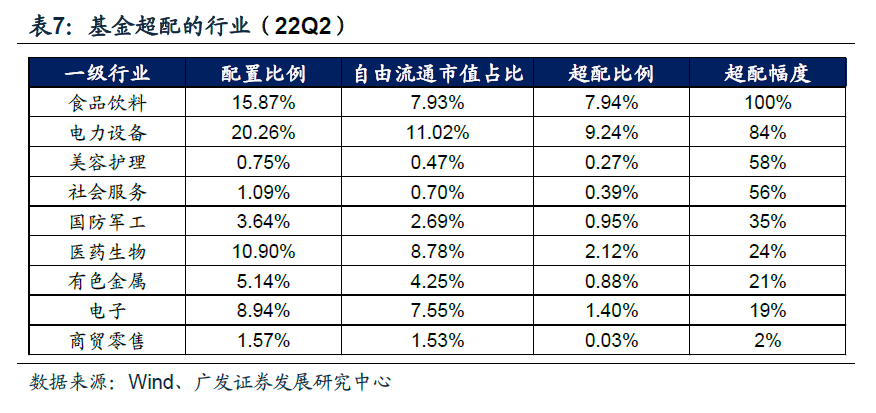

从二季度末来看,基金相对行业自由流通市值占比,一级行业超配了九个行业,超配幅度最大的是食品饮料。22Q2基金超配幅度最大的行业:食品饮料(超配1倍以上)、电力设备、美容护理、社会服务、国防军工、医药生物、有色金属、电子、商贸零售。

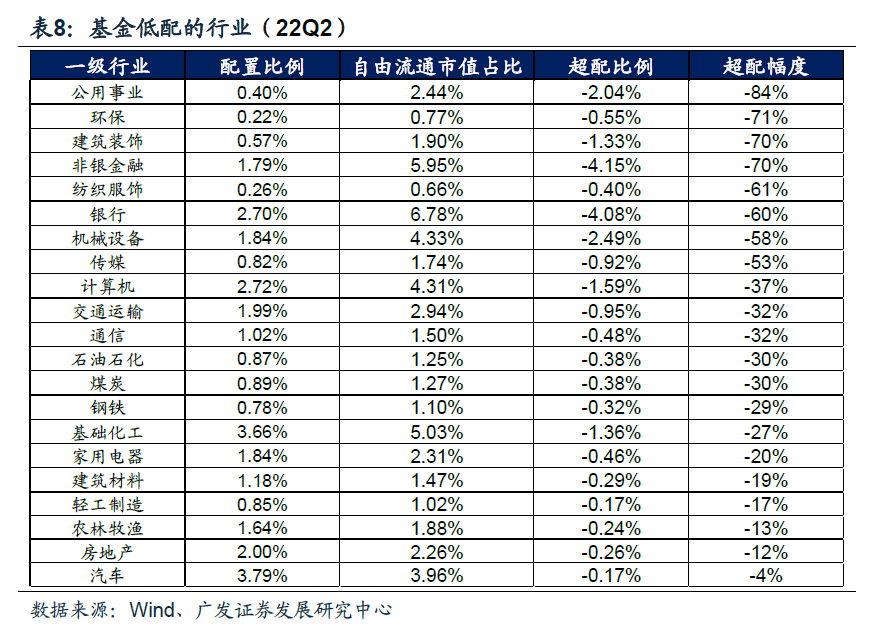

22Q2大多数行业配置比例相对于其自由流通市值处于低配状态,汽车依然小幅低配。22Q2基金低配幅度最大的行业有:公用事业、环保、建筑装饰、公用事业、非银金融、纺织服饰、银行、机械设备等,主要集中在周期和金融。成长性行业中,传媒、计算机和通信仍处于低配。

5.2 周期:加仓新能源上游,减仓稳增长链条

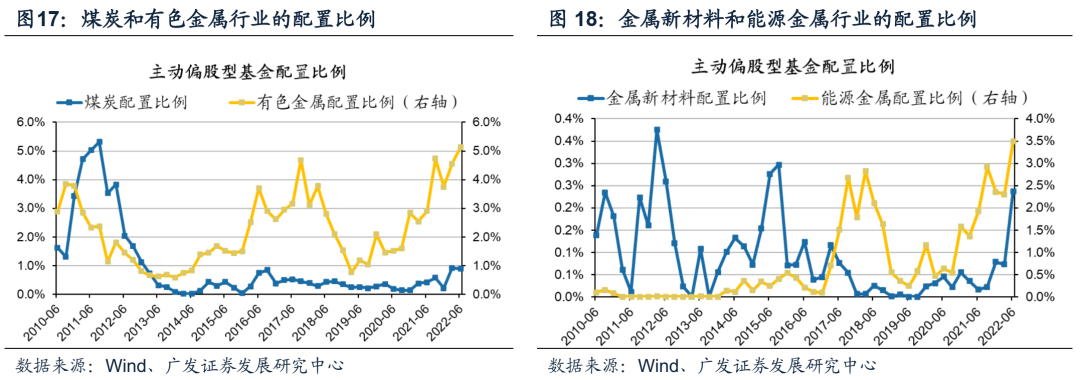

二季度多数上游资源遭减仓,仅新能源上游获结构性加仓。煤炭行业配置比例与22Q1持平;有色金属行业配置比例从22Q1的4.6%上升0.58pct至5.1%,子行业中金属新材料与能源金属配置比例分别上升0.2pct、1.2pct至0.2%、3.5%。石油石化配置较22Q1小幅下降0.1pct至0.9%,主要子行业中炼化及贸易配置下降0.1pct至0.9%。

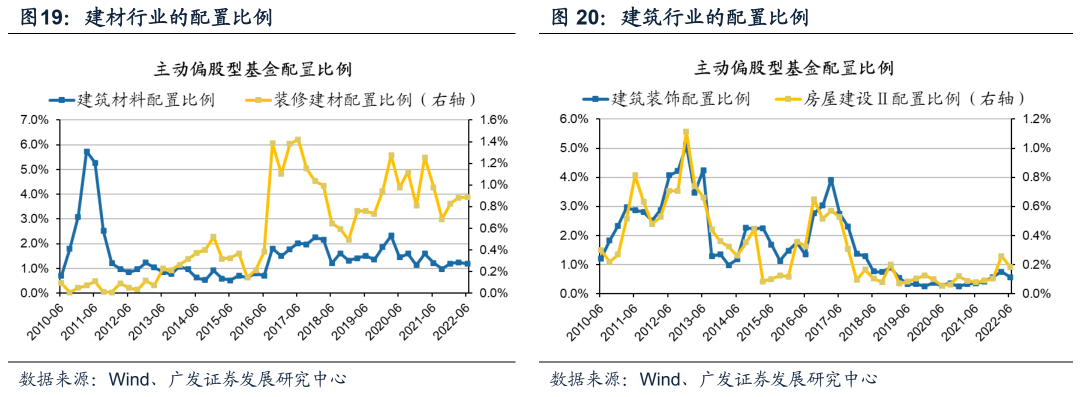

中游材料减配稳增长链条,加仓化工品及新材料。稳增长链条的建筑材料、建筑装饰遭减仓。建筑材料配置比例小幅下降0.05pct至1.2%,主要受水泥配置比例下降(较22Q1下降0.1pct至0.1%)拖累,装修建材与玻璃玻纤的配置比例则与22Q1持平分别为0.9%、0.2%;建筑装饰行业配置比例自连续六个季度上升以来下降0.2pct至0.6%,子行业来看,专业工程、房屋建设分别遭减仓0.1pct、0.1pct至0.2%、0.2%,工程咨询服务、基础建设与装修装饰则与22Q1持平。

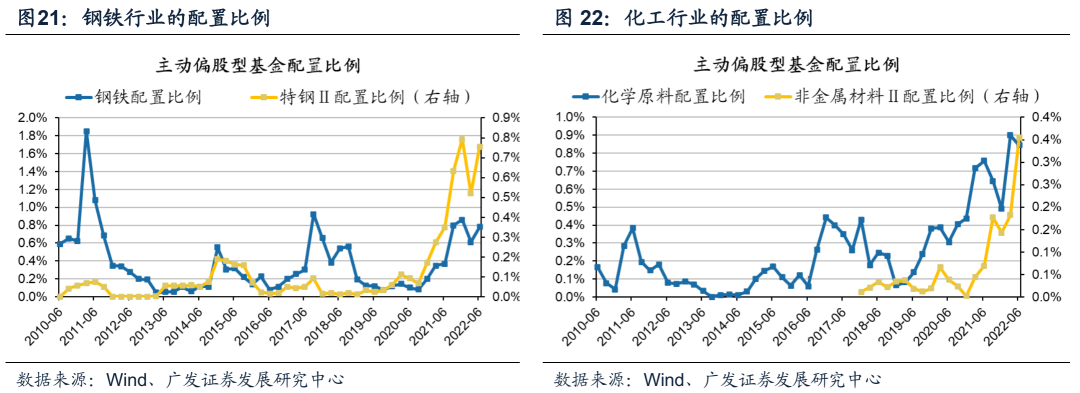

化工(化学制品、非金属材料)、钢铁(特钢)获加仓。基础化工配置上升0.1pct至3.7%,子行业中,化学制品与非金属材料分别获加仓0.1pct、0.2pct至1.4%、0.4%,农化制品、化学原料分别减仓0.1pct、0.1pct至0.7%、0.8%,化学纤维、塑料、橡胶则基本持平。钢铁配置上升0.2pct至0.8%,主要受特钢配置比例上升(较22Q1上升0.2pct至0.8%)拉动。

中游制造重点加仓高端制造。光伏设备、风电设备、电机等高端制造板块二季度获加仓。光伏设备配置比例获大幅上升1.5pct至8.0%,风电设备、电机和其他电源设备均上升0.1pct至0.4%、0.2%、0.2%,电网设备仓位基本持平。

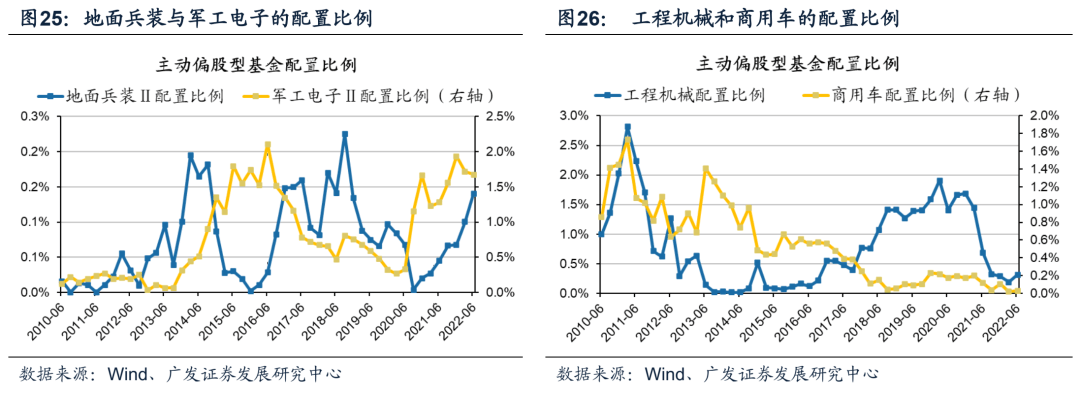

国防军工配置基本稳定在历史高位。国防军工配置比例基本维持22Q1的水平为3.6%,子行业来看主要加仓地面兵装,而军工电子小幅下降0.04pct至1.67%。

机械设备和重卡的配置比例基本稳定。机械设备配置比例维持1.84%,主要加仓工程机械,配置比例上升0.1pct至0.3%;自动化设备配置比例下降0.1pct至0.4%,通用设备、专业设备和轨交设备配置比例基本持平。

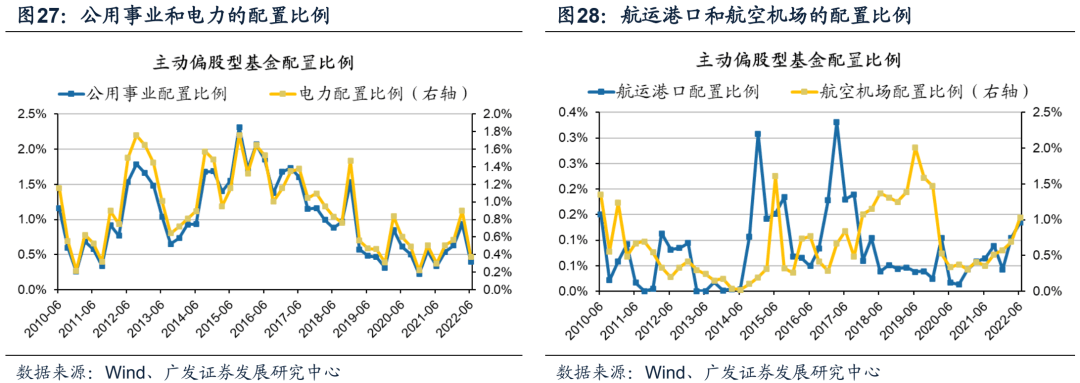

公用事业减仓电力,交运增配航运港口和航空机场。公用事业配置下降0.5pct至0.4%,主要受电力配置比例下降(较22Q1下降0.5pct至0.4%)拖累;交通运输配置上升0.4pct至2.0%,主要受子行业航空机场、物流拉动,二者配置比例分别上升0.3pct、0.1pct至1.0%、0.8%,铁路公路配置比例基本持平。

5.3 消费:加仓食品饮料及服务业,减仓医药

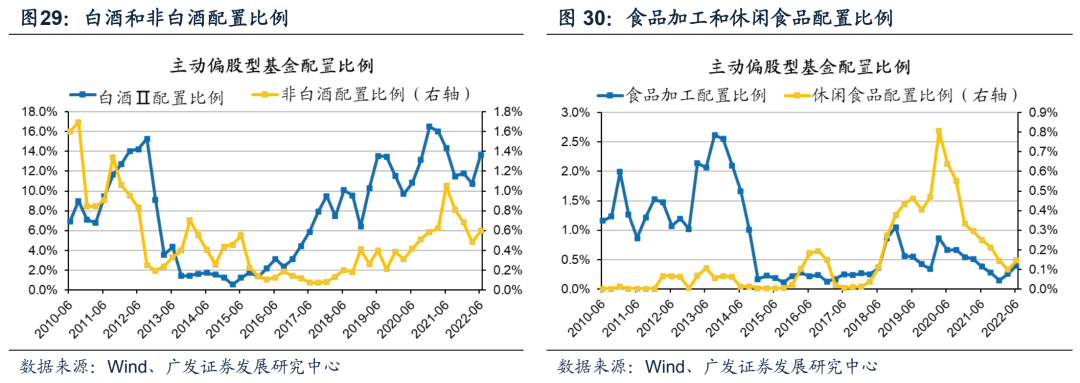

22Q2食品饮料是基金加仓最为显著的方向,主要受白酒仓位抬升拉动。食品饮料配置比例上升3.1pct至15.9%,其中白酒配置升温,配置比例上升2.9pct至13.7%(超配13.7%),非白酒、食品加工和调味发酵品配置比例均小幅抬升0.1pct至0.6%、0.4%和0.3%,休闲食品亦结束连续9个季度下降后得到增配,仓位抬升0.05pct至0.15%。

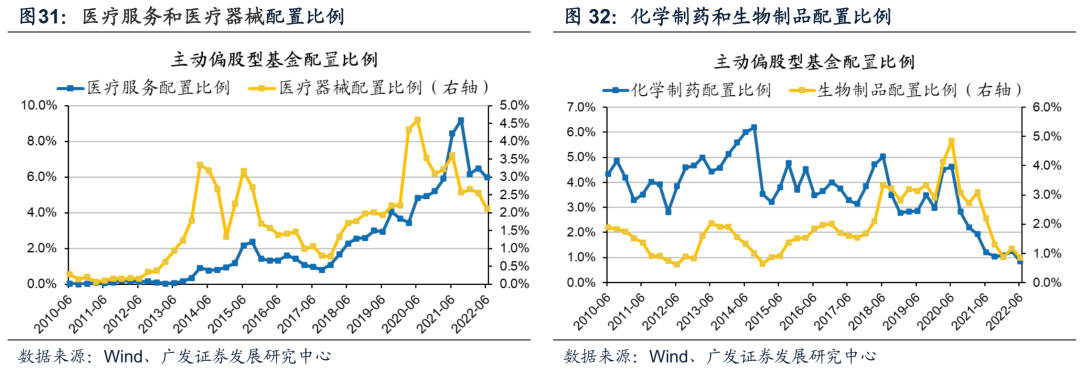

医药生物普遍配置下降,主要受医疗服务与医疗器械拖累,仅中药小幅加仓。医药生物Q2配置比例下降1.6pct至10.9%(但仍然超配24%),医疗器械、医疗服务、化药、生物制品均有不同程度的减仓,医药商业基本持平,仅中药配置小幅抬升。

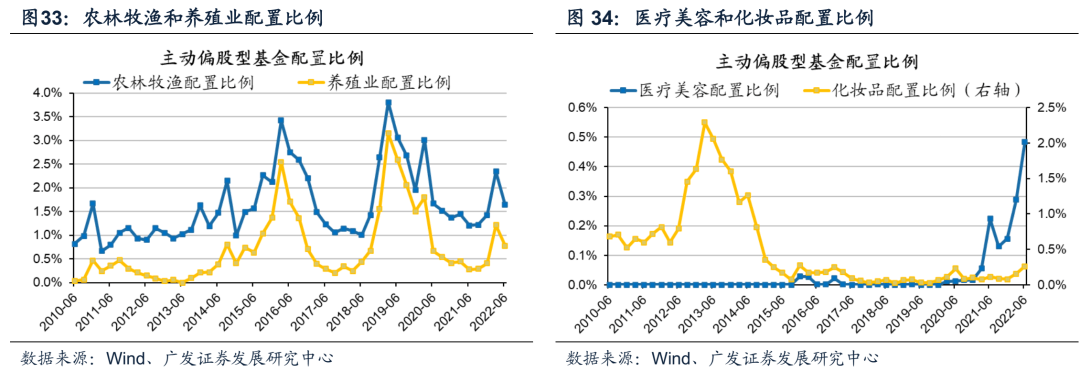

农林牧渔板块明显降温。农林牧渔自连续四季度上升以来配置下降0.7pct至1.6%,主要受养殖业配置比例下降(较22Q1下降0.4pct至0.8%)拖累。

可选消费方面,美容护理配置比例上升,其中医疗美容和化妆品是主要加仓板块。美容护理Q2配置比例上升0.3pct至0.7%,其中,医疗美容配置比例上升0.2pct至0.5%创历史新高,化妆品配置比例上升0.1pct至0.3%。

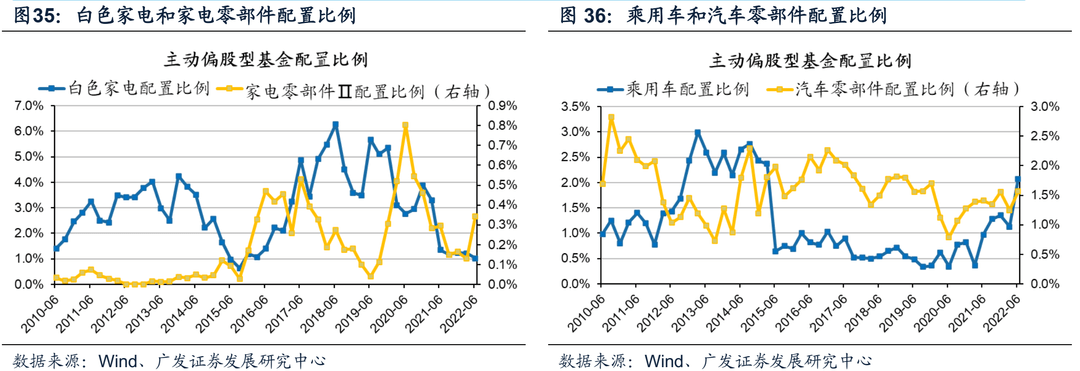

家用电器配置比例基本持平维持为1.8%。其中,白色家电、小家电配置比例分别为1.0%、0.4%基本稳定,家电零部件配置比例上升0.2pct至0.3%。

汽车配置显著抬升,相比22Q1上升1.3pct至3.8%,主要拉动项在乘用车和汽车零部件。乘用车配置比例上升0.9pct至2.1%,汽车零部件配置比例上升0.3pct至1.6%。

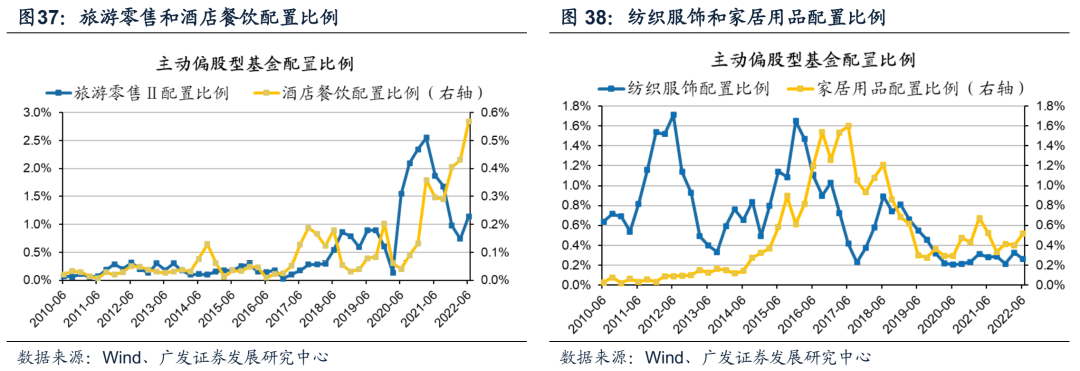

酒店餐饮再创新高,旅游零售结束四个季度下降后重获增持。酒店餐饮自连续三季度被增持后,Q2配置比例继续上升0.1pct至0.6%,刷新历史新高;旅游零售配置比例上升0.4pct至1.1%。

纺织服饰配置仍处低位,家居用品获小幅增配。纺服配置比例下降,家居用品配置回升。纺织服饰配置比例小幅下降0.1pct至0.3%,家居用品配置比例抬升0.1pct至0.5%。

我们在7.19发布《消费接棒制造,重估中国优势》,阐述了疫后经济修复存在先制造(供给)、后消费(需求)层次,对应着“此消彼长”行情下,A股优势资产的扩散。从22年的高频数据来看,经济修复呈现先生产(制造)、后生活(消费)特征;4月下旬以来“此消彼长”行情的第一阶段主要演绎“中国制造优势”如内外需最确定的新能源链条、汽车链条;聚焦6月经济数据突出改善的消费复苏特征,我们展望未来“此消彼长”行情的第二阶段将继续演绎“中国消费优势”,重点关注(1)疫后消费——内需底层支撑β、供给优化驱动α的国潮化妆品/医药/食品饮料;(2)PPI-CPI剪刀差收敛——“成本缓解”(家电/食品/汽车零部件/家具)与“终端提价”(家电/零售);(3)地产系的景气拐点——家电(白电/小家电)景气拐点已于一季报率先出现。

5.4 科技:新能源继续升温,TMT全面减仓

Q2对于新能源产业链的配置整体继续升温。电力设备配置创历史新高,主要加仓光伏设备、电池、风电设备。22Q2,电力设备配置比例上升1.8pct至历史新高20.3%,连续2季度上升。电池配置比例连续2季度上升,仓位抬升0.1pct至10.6%,其中主要加仓锂电池,但电池化学品遭减仓。锂电池配置比例上升0.3pct至6.8%,电池化学品配置比例下降0.1pct至3.6%。

光伏设备配置比例再创历史新高,主要加仓硅料硅片、光伏电池组件、光伏加工设备,减仓光伏辅材、逆变器。22Q2,光伏设备配置比例上升1.5pct至8.0%,再创新高。其中硅料硅片配置比例上升1.2pct至4.0%,光伏电池组件配置比例上升0.4pct至1.6%。

风电设备配置比例小幅上升,主要加仓风电整机,减仓风电零部件。电网设备配置比例与上期基本持平,主要加仓线缆部件及其他,减仓配电设备。22Q2,风电设备配置比例继22Q1下滑后上升0.1pct至0.4%,风电整机配置比例上升0.1pct至0.2%,风电零部件配置比例下降0.04pct至0.2%。电网设备部分子行业出现分化,海风产业链的线缆部件及其他配置比例上升0.2pct至0.4%。

电子是基金22Q2减仓比例最高的行业,主要下拉项是半导体、消费电子。

半导体产业链自22Q1的历史最高点减仓,数字芯片设计、半导体设备和模拟芯片设计均在回落,但半导体行业的配置分位数依然在90%分位数以上。22Q2,电子配置比例下降2.1pct至8.9%(超配1.4%),连续2季度下降。子行业均有不同幅度减仓,半导体配置比例继22Q1创历史新高后下降显著、下降1.5pct至5.4%;消费电子配置比例下降0.4pct至1.7%,已经回到16年以来的低位。

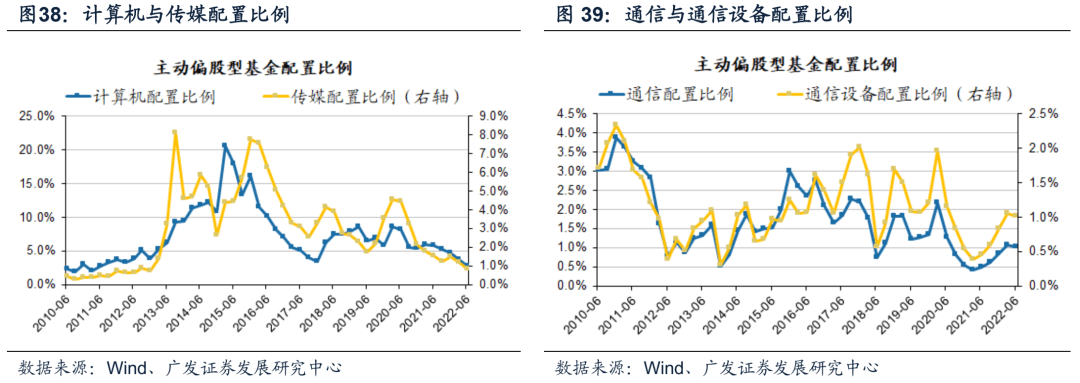

计算机配置连续5个季度下降,突破17Q4历史低位,计算机设备、软件开发均有下降。计算机配置比例下降1.0pct至2.7%,其中仅IT服务小幅增配0.1pct至0.7%,计算机设备配置比例下降0.8pct至0.6%,软件开发配置比例下降0.3pct至1.4%。

传媒配置连续2个季度下降,接近历史低点,主要减仓广告营销、游戏。传媒配置比例下降0.4pct至0.8%,其中广告营销配置比例下降0.2pct至0.3%,游戏配置比例下降0.1pct至0.2%。

通信配置继4个季度上升后本季度转为下降,主要减仓通信设备。22Q2通信配置比例下降0.1pct至1.0%,其中通信设备配置比例下降0.04pct至1.0%,通信服务基本持平。

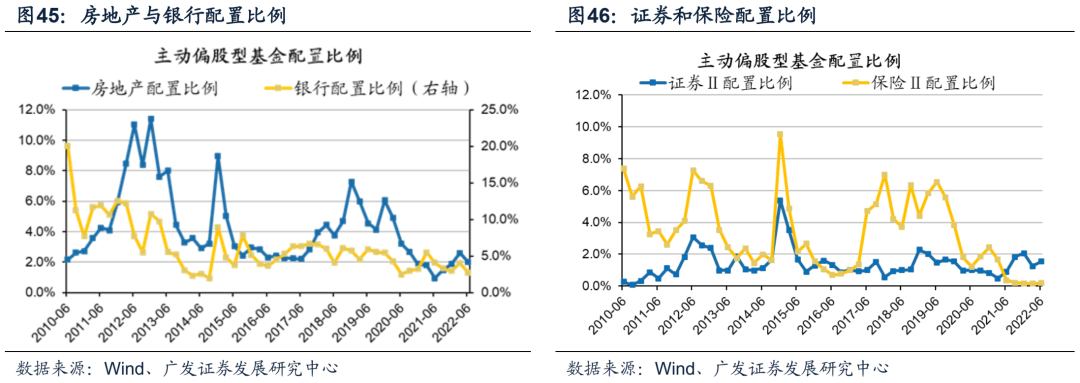

5.5 金融服务:减仓地产及银行,加仓券商

大金融方面,银行及房地产配置比例下降,券商配置抬升,保险接近零配。22Q2房地产行业配置再度下降0.6pct至2.0%,银行配置下降1.3pct至2.7%的历史低位。非银配置上升,加仓0.3pct至1.8%,其中券商配置上升0.3pct至1.6%,而保险配置相对持平,仍处于历史低位。

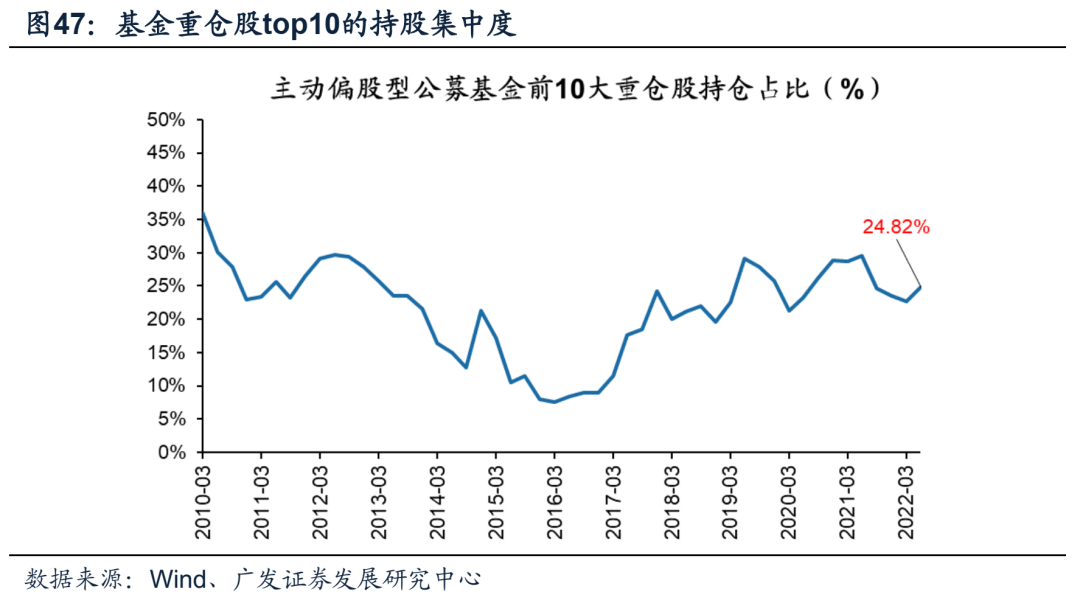

个股配置:持股集中度继续分散

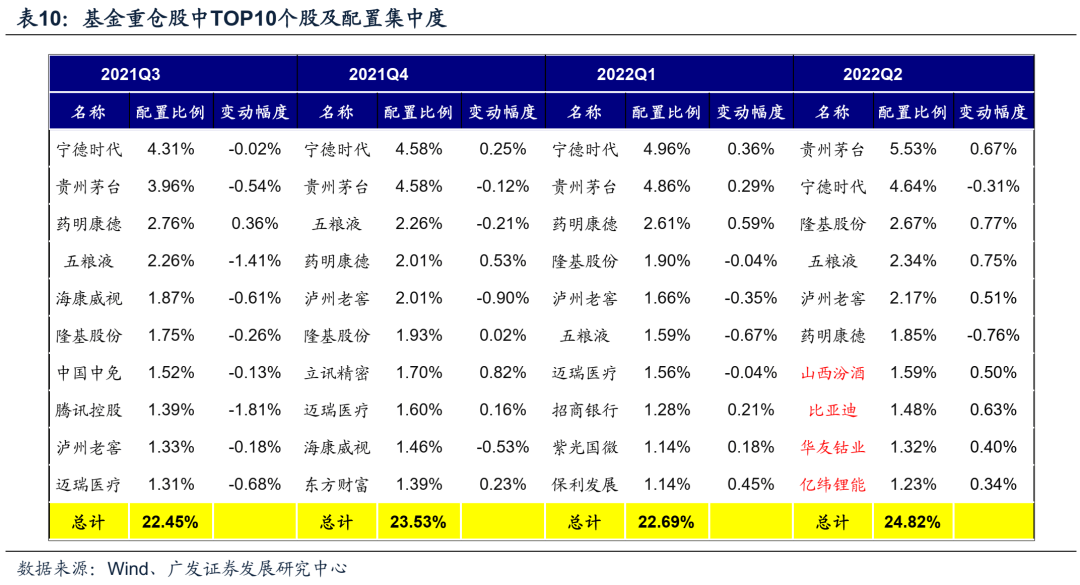

22Q2基金重仓股中top10的持股比例约为24.8%,持股集中度较Q1有所回升。贵州茅台超越宁德时代再度成为二季度基金持股比例第一的公司,新进入前十排名的重仓公司为山西汾酒、比亚迪、华友钴业和亿纬锂能,而迈瑞医疗、招商银行、紫光国微和保利发展退出前十大。

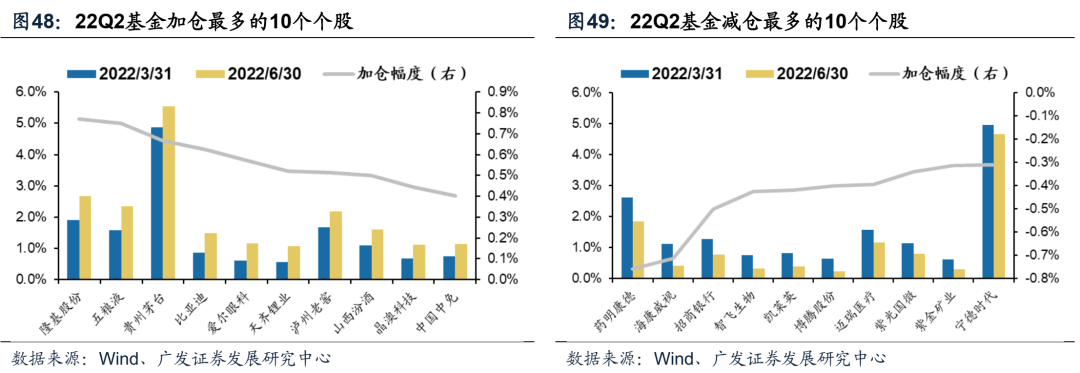

主动偏股型公募基金22年Q2加仓最多的个股是隆基股份、五粮液、贵州茅台、比亚迪和爱尔眼科等;22年Q2减仓最多的个股是药明康德、海康威视、招商银行、智飞生物和凯莱英等。

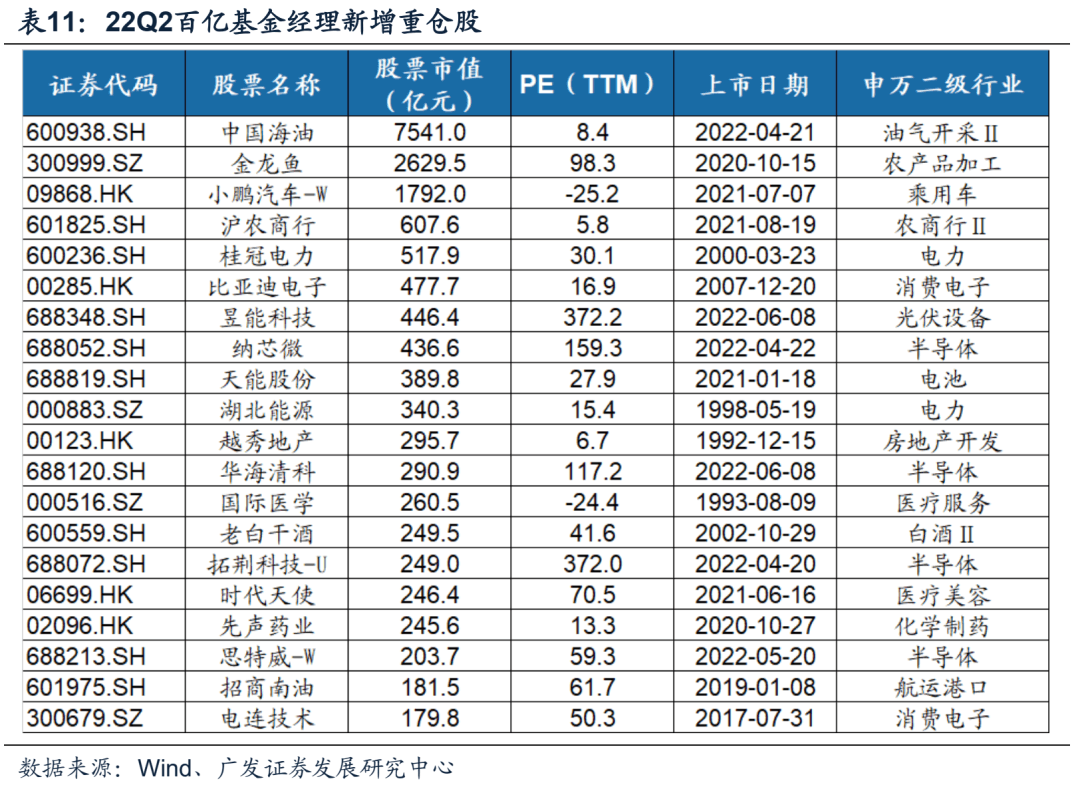

我们统计了当前A股的百亿基金经理22Q2重仓持股、较22Q1全市场基金重仓股相比新增的标的池汇总如下。主要集中600亿以下的中小市值标的与部分次新股。分行业来看,主要集中在新能源、电子等新兴产业链。

风险提示

基金二季报仅披露十大重仓股,反映的信息不够全面;灵活配置型基金中股票的配置比例不稳定;基金配置仅反映过去信息,对未来的指引意义有限;部分投资产业类的基金(如医药基金等)规模日益增长,会对行业配置数据产生一定影响。