来源:https://mp.weixin.qq.com/s/x48IUtj9xPVGuOF7AZ8k2w

❑ 行业边际变化:政策催化,需求才刚刚开始释放,产业新业态形成

**

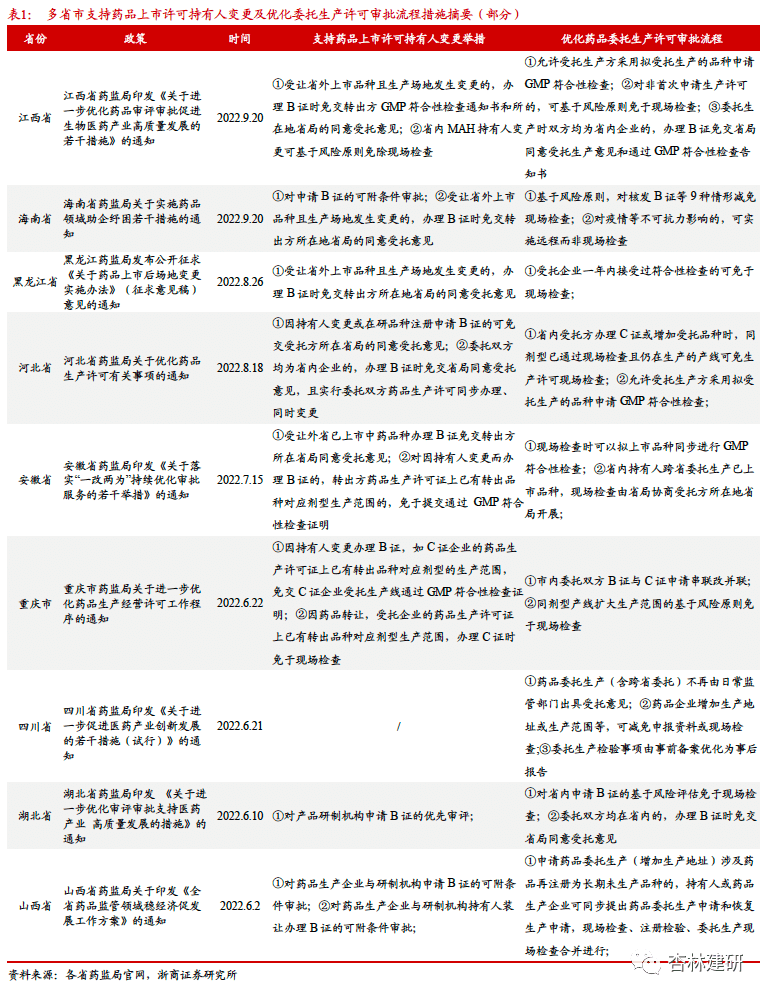

政策趋势:2022年下半年以来,多省市印发政策鼓励MAH持证人注册与转让、优化受托生产许可,促进MAH与CMO/CDMO合作、优化产业资源高效分配。截至2022年9月下旬,江西、海南、四川、河北、安徽、山西、湖北、重庆等多省市相继发布“进一步优化药品审评审批以及生产许可程序系列措施”相关征求意见稿和正式文件,具体内容包括:①引导机构办理B类药品生产许可证,支持省内药品上市持有人变更,及以MAH形式吸纳外省药品品种;②鼓励药品生产企业接受委托生产,鼓励B证持有人委托省内生产产能,优化委托生产许可审批流程等。其中,具体措施包括:①省内企业受让省外已上市品种且生产场地发生变更的,在办理B类药品生产许可证时免于提交转出方药品GMP 符合性检查通知书和所在地省级药品监管局出具的同意受托意见;②允许受托药品生产企业未通过药品GMP符合性检查的车间(生产线),采用拟受托生产的品种(含受托境外生产的品种)申请药品GMP符合性检查等。

我们认为:仿制药的供应链优化需求刚开始,体现在简化监管,优化产业资源分配。CDMO/CMO多集中在制药行业相对发达地区,且集中度高于MAH持证人在全国的分布。当MAH持证人和受托生产方异地时就会面临多地管辖机构要求不一致及沟通成本的问题。近期多省政策旨在为生产许可持有人变更及办理开绿灯,支持MAH与CMO/CDMO同地,便于省药监局监管的同时进一步优化本地产业资源分配。

❑ 趋势展望:集采常态化,MAH 持证人药企是否可以“长大”?

2019年后MAH制度在全国范围普及后,催生出的大量新兴B证持有人。集采带来的放量对这些中小型药企而言是机遇,但并不“稳定”:①院内需求在标期内并不均衡且医疗机构实际需求有可能大幅超出报量,小型药企或CMO无法在短期内满足超预期需求;②协议采购期结束后中标方可能面临市场份额大幅萎缩,中小型制药企业在扩产能端面临决策压力;③国内大部分仿制药企仍未经历过“降本增效”的市场化竞争阶段,在运营效率、物流运输、原料供应、制备工艺以及环保等方面均存在管理压力。考虑到大部分新兴B证持有人依然存在供应链脆弱、资源整合能力有限等问题,目前集采对于大部分MAH持证人的青睐程度并不高。同时,MAH持证人需要做药品全生命周期管理、承担药品质量主体责任,因此中小型药企的供应链优化成了多方关注的焦点问题。

❑ 我们认为:政策催化产业专业化分工趋势,利好平台型仿制药 CXO 从内卷中突出重围。

**

MAH制度使得国内医药产业的研发、生产、销售等资源要素实现基于效率的再分配,而多地政策催化了这种专业化分工的趋势。短期看本地CMO及药企的产能利用效率将提升,中长期看缺乏成本控制能力的同质化药品将逐渐与配套的研发服务、生产产能一同加速出清;在普通剂型仿制药品盈利空间的持续挤压下,特殊剂型研发平台+专用规模产线的需求递增;另一方面,通过观察近年仿制药CXO商业模式的演变我们发现,随着行业内卷与“新手B证”增多的业态变化,仿制药CXO与下游客户的嵌合与绑定是加深的:从被动服务转变为主动发掘需求,增强从需求端出发的服务属性,例如为客户提供从协助研发立项到CMO/CDMO的一体化解决方案并进行权益分成等。因此我们认为,以规模化为前提,在专业分工趋势加速下,具备剂型平台差异化与服务差异化的外包服务商稀缺性将逐步凸显。

❑ 投资建议

持续推荐在吸入制剂、透皮贴剂、缓控释制剂、细粒掩味剂等高壁垒特殊剂型平台全面布局、通过深度合作的商业模式绑定客户资源、且具备“CRO+CDMO”一体化解决方案能力的百诚医药。关注阳光诺和等。

❑ 风险提示

政策落地不及预期风险;疫情反复风险;业绩基数相应带来的逻辑认知波动风险。