来源:https://mp.weixin.qq.com/s/qt40TCX4kJ4nxj3kwihiJA

在疫情冲击下,4月社融、信贷数据大幅回落。5月随着疫情冲击过去,国内经济秩序稳步修复,实体融资需求有所回升,叠加政策加快发力,5月社融和信贷规模再度回升。

先来简单总览一下今天公布的金融数据。

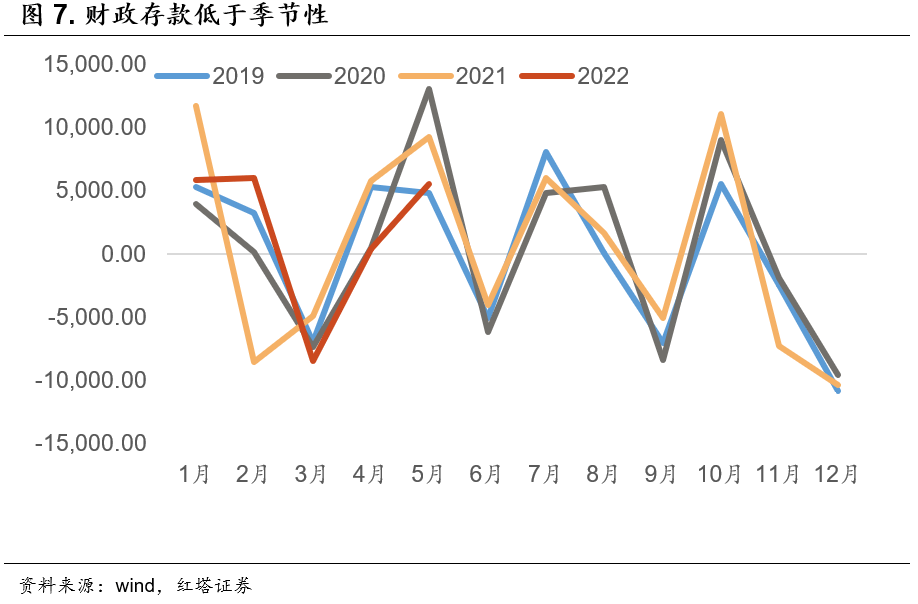

5月社融存量同比增长10.5%(4月为10.2%),增量为2.79万亿元,比上年同期多8399亿元。

分项来看,社融回升的主要支撑力量是人民币贷款和政府债,前者增加1.82万亿元,同比多增3936亿元,体现的是央行发力;后者净融资1.06万亿元,同比多3881亿元,体现的是财政发力。

除这两项之外,社融的其他分项表现一般。

表外三项减少1819亿元,同比少减810亿元;企业债券融资净减少108亿元,同比少减969亿元;非金融企业境内股票融资292亿元,同比少425亿元。

另外,M2同比增长11.1%,增速分别比上月末和上年同期高0.6个和2.8个百分点;M1同比增长4.6%,增速分别比上月末和上年同期低0.5个和1.5个百分点。

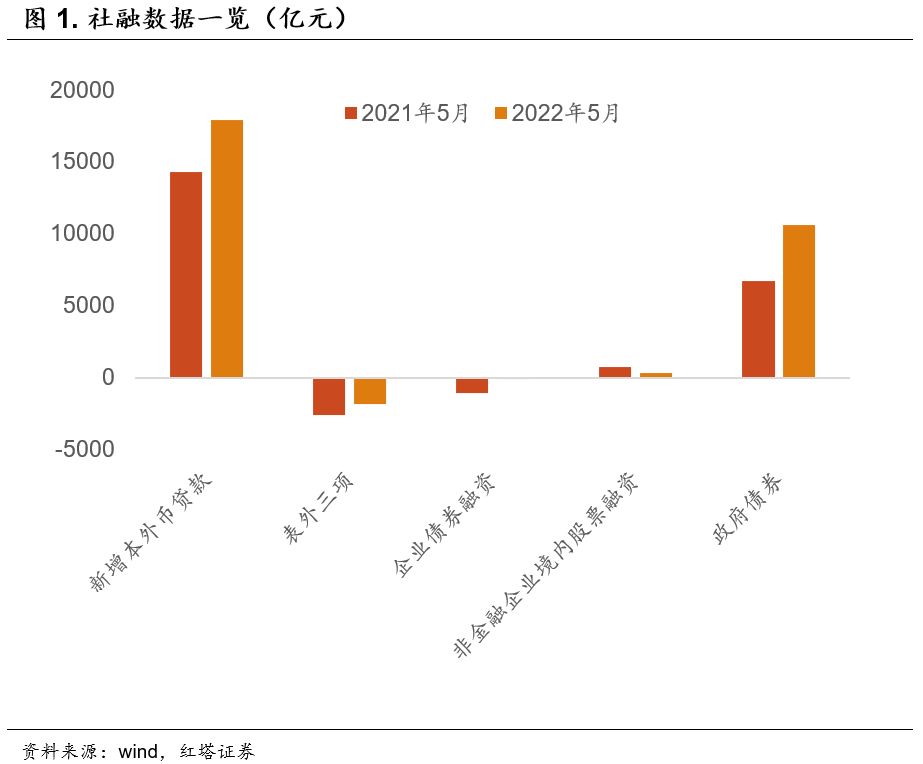

先来看一下信贷数据。总的来说,本月信贷数据回暖的背后主要有两个逻辑,一是疫情褪去经济修复带动信贷需求增加;二是在财政货币政策推动下,宽信用行情重新归来。

5月住户部门贷款增加2888亿元(前值为-2170亿元,过去5年均值为6430亿元),但同比少增3344亿元。

其中,短期贷款增加1840亿元(同比增加34亿元),中长期贷款增加1047亿元(同比减少3379亿元)。

居民信贷回升的核心原因是随着疫情冲击减弱,居民正常的融资需求开始有所抬头。比如我们可以看到端午假日出行人数和旅游收入的同比恢复情况均好于“五一”假日。经济秩序修复,居民消费行为增多,自然就会带动居民部门贷款需求的回升。

除了疫情冲击减弱之外,各项促进消费政策的出台对居民消费回升也起到了一定的积极作用。

4月下旬,国务院发布的《关于进一步释放消费潜力促进消费持续恢复的意见》提出新能源汽车和智能家电下乡等举措。随后多地纷纷跟进,出台相关政策。

在税收减免(比如乘用车购置税减免)、财政补贴(比如多地发放消费券)、信贷成本下行(房贷利率最低可以到4.25%)等政策的推动下,居民的消费自然会有所回升。

另外,短贷同比多增,除了随着疫情冲击减弱,居民正常的资金需求回暖带动信贷回升之外,可能与疫情冲击下,居民收入减少,但是支出又是刚性的,所以居民借短钱进行资金周转的需求增加有关。

相比较而言,目前居民的中长期信贷明显偏弱,且大幅低于往年同期水平。这背后反映出居民部门加杠杆动力明显不足。

目前,疫情的持续反复在很大程度上改变了居民的预期。在不知道疫情什么时候会再次爆发、会在哪里爆发的时候,居民最正确的选择往往是降低负债率、增加存款厚度,从而来应对未来的不确定性。

所以我们会看到5月在居民贷款特别是中长期贷款同比大幅减少的时候,居民存款表现得很好。5月住户存款增加7393亿元,同比多增6321亿元。这背后体现的就是目前居民偏谨慎的心态。

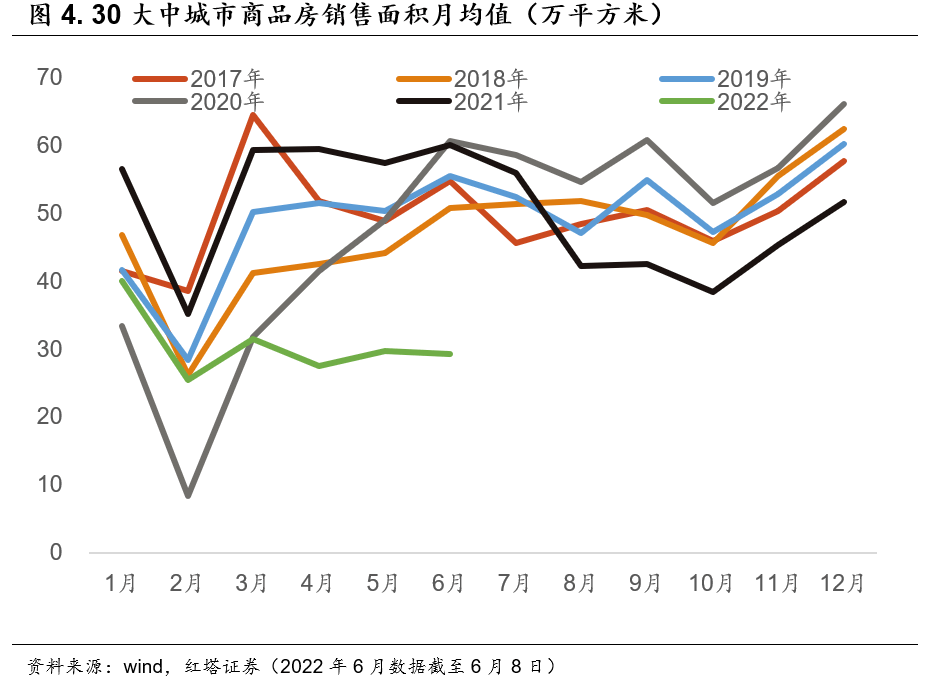

这里衍生出来的一点是,居民中长期贷款主要是用于购房支出的,在居民不愿意背负长期负债的时候,即使各地政策频出,房地产销售市场的回暖可能还需要更多时间。

体现在数据上就是5月30大中城市商品房成交面积依旧偏低,wind数据显示5月30大中城市商品房销售面积均值为29.7万平方米,大幅低于历史同期水平。

在这样的情况下,后续无论是想要提振居民消费还是稳住房地产销售,核心在于稳住居民对未来收入的预期。

只要预期稳了,那么最近居民一直存下来的钱反而会为后续消费回升提供充足的子弹,并形成一个正向循环。

后续可以关注除了需求端的刺激之外,政策会如何来更好地稳住居民预期,比如通过核酸常态化来应对疫情以降低疫情的次生影响无疑就是一个很好的方法;再比如通过保就业来保民生等等。

另外,5月疫情拐点已至,6月上海也开始了全面复产复工,这也会改善居民部门的预期。

再来看企业部门的信贷数据。

5月企(事)业单位贷款增加1.53万亿元,同比多增7291亿元。其中,短期贷款增加2642亿元,中长期贷款增加5551亿元,票据融资增加7129亿元,同比分别多增3286亿元、减少977亿元和多增5591亿元。

可以看到企业信贷总量增加,但结构依然较差,短贷和票据融资仍为主要支撑力,中长期贷款依旧偏弱。

企业信贷总量的回升主要有这么几个原因:

第一,疫情逐渐过去,企业的生产经营秩序修复,并带动实体融资需求回升。同时,在疫情冲击下,部分企业现金流雪上加霜,这也使得企业的短期融资需求回升。

第二,货币政策进一步发力,信贷成本下滑,推动融资需求上行。5月在央行的引导下,5年期LPR利率下调,实体融资成本进一步下滑,从而刺激实体融资需求回升。

另外,央行也一直在通过再贷款工具,窗口指导等方式来鼓励银行加大信贷投放力度。比如5月24日,央行、银保监会召开主要金融机构货币信贷形势分析会。会议表示要抓紧谋划和推出增量政策措施,引导金融机构全力以赴加大贷款投放力度,增强信贷总量增长的稳定性等。

在政策的引导下,银行也纷纷开始加快对接新项目,并加快项目的信贷投放速度。

第三,财政政策积极主动作为带动实体融资需求回升。这一点我们可以放在下文的政府债部分再进行详细分析。

在总量回升的时候,我们需要注意到的是信贷总量主要是依靠票据和短期贷款。

这主要是因为疫情冲击在5月尚未完全消散,企业生产经营才刚开始修复,并带动短期融资需求回升,但是企业在中长期资本开支项目上依旧会比较谨慎,这也使得企业的中长期融资需求不足。

不过总量回升是第一步,后续随着疫情冲击过去叠加政策帮扶等,企业中长期资本开支也会逐渐回暖,并带动信贷结构改善。

另外,我们也能够看到在5月24日信贷形势分析会开完之后,票据利率就已经开始回升。这背后体现的可能是在监管的引导下,银行开始加大对接新项目、减少票据冲量的行为。

后续随着疫情冲击过去,各项帮扶政策(比如留抵退税等)进一步落地以及经济逐渐企稳回升后,企业的中长期贷款也会逐渐修复,从而带动信贷结构改善。

分析完信贷数据之后,我们将目光转向政府债券,5月政府债券净融资1.06万亿元,同比多3881亿元,这也是5月社融同比回升的第二个支撑项目。

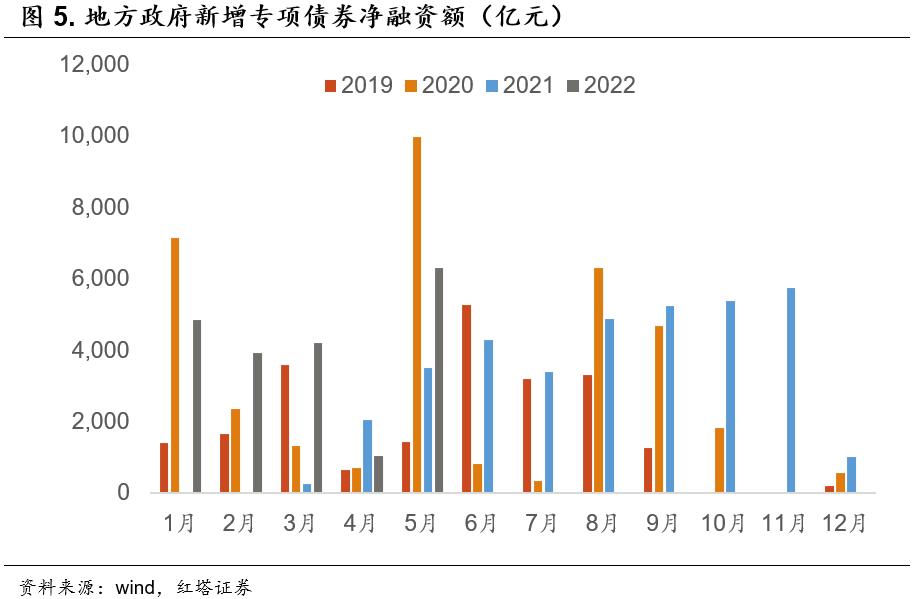

因为发行节奏错位(去年后置,今年前置),今年以来政府债券可以说一直是社融同比增速回升的重要支撑力。5月延续了这一特征,政府债净融资规模超过了1万亿,同比多增明显。

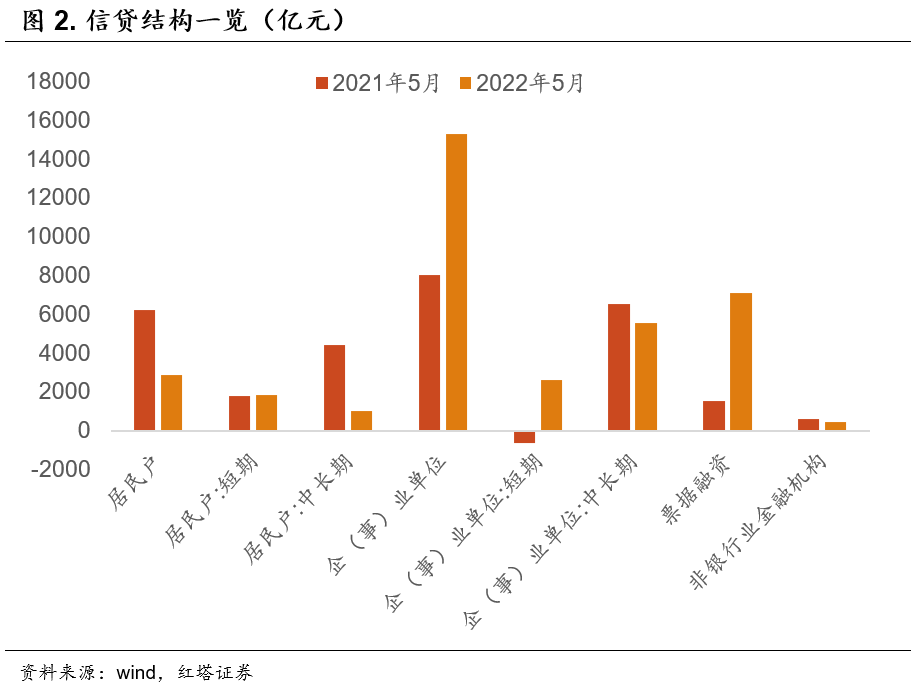

在政府债发行加快的同时,财政募集的资金也在加快下发。5月财政性存款增加5592亿元,同比少增3665亿元。政府债券发行放量但是政府存款同比低于往年很大程度上也能够体现出政府在加快财政支出进度。

随着财政发力,预计5月基建投资同比增速会有所回升。这一点在PMI数据上也有所体现,5月土木工程PMI及新订单指数分别为62.7%和59.1%,分别上行1.7和6.8个百分点,基建持续发力。

当然,基建投资回升也会带动社会配套资金需求,这在一定程度上也解释了5月信贷总量回升。

而且往后来看,政府债和基建会成为后续宽信用的主要载体。此前财政部明确表示今年新增专项债券要在6月底前基本发行完毕,并力争在8月底前基本使用完毕。

但是我们要看到,2022年1-5月政府新增专项债的发行规模为2.0万亿,占全年总限额的56%。这意味着后续还有1.6万亿的专项债需要发行,即使按照80-90%的额度在6月份发行完毕,这也意味着6月仅新增专项债的发行规模就会达到0.9-1.3万亿的规模。叠加地方政府一般债和国债,6月政府债券发行额度大概率会超过1.1万亿的水平。

且剩余额度的专项债会继续在7、8月份发行完毕,考虑到去年7月份政府债券净融资仅有1820亿元,预计6月、7月政府债会对社融增速继续形成明显支撑。

而且,按照要求专项债资金也会在8月底之前基本使用完毕,这对后续基建也会形成明显的支撑。通过基建发力的方式来带动社会配套融资需求,推动国内宽信用行情的出现。

需要关注的是8月往后,因为2021年政府债发行节奏后置,从2021年8月开始,政府债券净融资规模大幅走高,8-12月的月均规模达到了8760亿元。这会对8月之后的社融增速形成一个明显拖累。

另外,我们需要注意的是,考虑到目前财政收支平衡压力比较大,后续随着专项债发行完毕,政府也有可能会推出特别国债,以此来募集财政收入,平衡财政收支压力。

同时,特别国债的发行也补上了专项债发行结束之后留下来的空位,避免政府债券融资对社融增速形成明显拖累。

讲完社融数据中的两个主要支撑项目,我们再将目光转到剩余的几个分项数据上。

一来看表外三项。5月委托贷款减少132亿元,同比少减276亿元;信托贷款减少619亿元,同比少减676亿元;未贴现的银行承兑汇票减少1068亿元,同比多减142亿元。

受监管等因素的影响,委托贷款和信托贷款的总量依旧是负增长的。不过因为2021年的压降力度比较大,所以这两项同比依旧是少减的。

未贴现的银行承兑汇票继续下滑则反映出实体融资需求的羸弱,银行使用票据冲量,将大量表外票据转至表内(表内票据多增)。

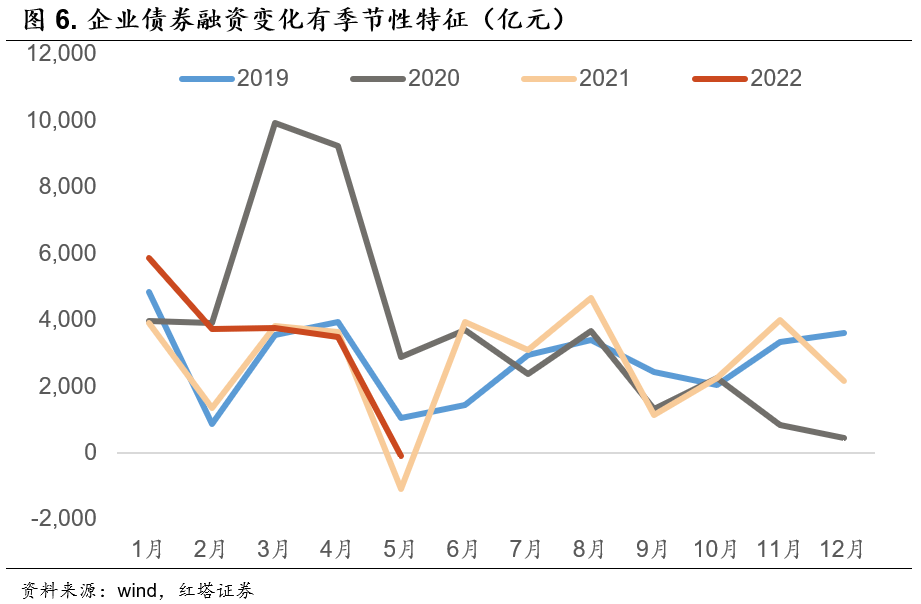

二来看企业债。5月企业债券融资净减少108亿元,同比少减969亿元。5月企业债净融资规模走低在很大程度上是因为企业债存在明显的季节性,往年5月份企业债净融资规模也都会出现一个明显的降低。

除了季节性因素之外,我们也要看到因为城投发债监管仍存等,目前市场上城投债的供给量依旧偏少,5月wind口径城投债的净融资规模仅有156亿元,大幅低于过去几个月。这在一定程度上也使得企业债融资减少。

信用债特别是优质信用债供给不足也成为了近期债券市场上出现“资产荒”现象的重要推动因素,可以看到5月高评级债券的信用利差在明显压缩。

对于城投债的净融资情况后续市场也需要进一步跟踪。城投公司作为基建的重要主体,在城投债发行规模偏低的时候,其对基建可能也会造成一定的不利影响。

另外,5月企业债融资同比走高则是与去年是企业债融资的低谷有关。去年受城投发债融资监管趋严,地方隐性债务监管力度加大等因素的影响(比如去年4月沪深交易所发布公司债上市审核指引),企业债的发行回落幅度为近年来最大,这使得今年同比明显少减。

在讲完社融数据之后,我们将目光转向M1和M2上。5月广义货币(M2)同比增长11.1%,增速分别比上月末和上年同期高0.6个和2.8个百分点;狭义货币(M1)余额同比增长4.6%,增速分别比上月末和上年同期低0.5个和1.5个百分点。

M1同比回落一来是翘尾因素从4月的6.94%回落至4.96%;二来表明在疫情冲击尚未完全修复,企业生产经营秩序有待进一步修复的时候,企业生产预期比较谨慎,资金活化不足;三来表明目前居民部门加杠杆意愿不足,房地产销售仍然低迷,居民存款向企业存款转化不畅。

M2同比增速提高的背后有两点原因:一是在增值税留抵退税、政府专项债加快使用等稳增长政策下财政资金下发速度加快,财政存款向企业存款转化。二来可能是在监管推动下,银行加大了信贷投放,并派生出存款。

最后我们总结一下5月金融数据传递的几点信号。

第一,受益于疫情冲击减弱以及政策加快靠前发力,5月信贷规模和政府债债券规模同比回升,并推动社融同比增速和M2同比增速走高,经济重回宽信用区间。

而且往后来看,一方面随着6月经济秩序进一步修复、实体融资成本偏低以及政策持续发力,后续居民和企业部门的预期会持续改善,并带动实体融资需求回升。

另一方面因为政府债券发行存在的错位效应,6月和7月政府债券依旧会成为社融同比回升的重要支撑项。需要注意的是去年8月政府债券净融资进入高峰期,而今年8月专项债大概率已经发行完毕,这可能会对社融形成拖累。关注后续是否会有特别国债的推出。

第二,目前信贷结构依旧偏弱,但是总量回升是结构改善的第一步,后续随着总量进一步回升,信贷结构有望改善。从融资的角度来看,目前实体融资中最为确定的项目是基建。

从金融数据上也可以看到,近两三个月即使政府债券净融资规模同比增长明显,但是新增财政存款一直是低于季节性的,这背后体现的就是目前财政资金的支出进度在加快。那么随着疫情影响逐渐消散以及财政持续发力,后续基建会成为经济的重要支撑项,而基建带动的配套资金需求也会推动后续信贷总量和结构的改善。