来源:https://mp.weixin.qq.com/s/fLyw6DuOpSvtn-7QGL2oeQ

核心结论:①22Q1全A归母净利润同比增速3.6%,略好于21Q4,利润改善源自Q1收入、利润率双升,但Q2面临新的压力。②疫情影响上市公司需求、大宗商品维持高价影响利润率,预计Q2盈利下探,全年A股归母净利润增速为5%。③一季报显示上游挤压中下游利润,能源和材料类增速较高,未来随着PPI-CPI剪刀差收敛,中下游盈利将好转。

上游挤压了中下游利润

——21年及22Q1财报点评

截止4月30日,全部A股4803家上市公司中4796家公司已经披露年报,4787家公司已经披露一季报。我们对A股整体和各个主要板块的业绩进行拆解,并对全年业绩做出预测。

1. 22Q1盈利略好于21Q4

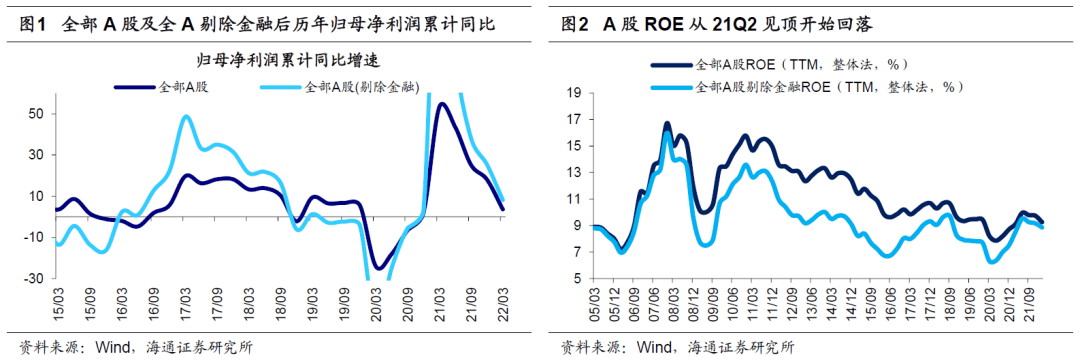

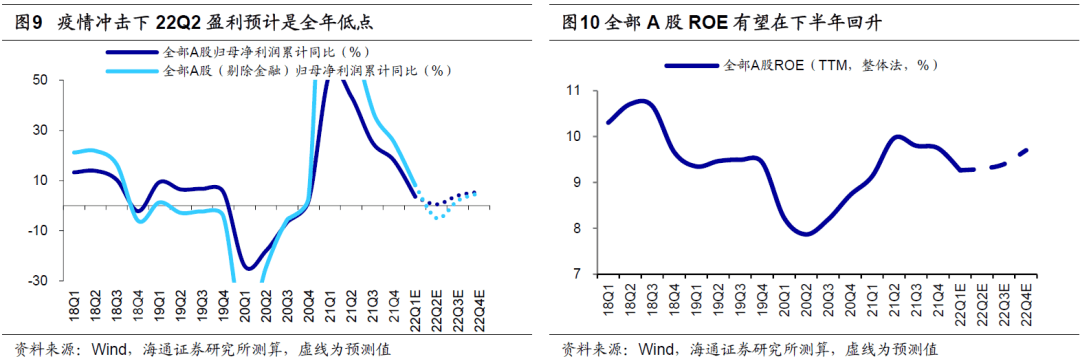

22Q1全部A股归母净利润同比增速为3.6%,较21Q4单季度同比回升。22Q1全部A股归母净利润同比增速为3.6%,21Q4单季度同比为-9.4%,2021年全年为18%(两年年化增速为9.7%),A股剔除金融分别为8.1%、-30.3%、25.4%(13.9%)。全部A股ROE(TTM,整体法,下同)22Q1 ROE为9.3%,21Q4为9.7%,A股剔除金融为8.9%、9.2%,ROE继续下行。从这些指标看,A股似乎盈利还处在下行通道。

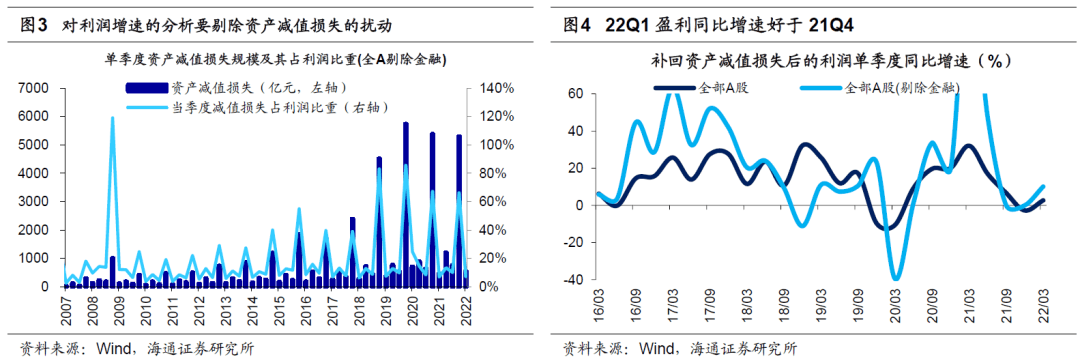

但是更精确的对比实际上还要看季度层面的变化,即拿22Q1单季度利润指标去和21Q4的单季度指标相比。对着两者做比较前需要进行会计处理来统一口径,因为上市公司每年在年报中会计提大量的资产减值损失(比如商誉),这会对四季度单季度的归母净利润产生显著的影响,而一季报中计提的资产减值损失微乎其微(见图3)。以2021年的数据为例,全部A股剔除金融后21Q4资产减值损失占归母净利润约为70%,而22Q1这一比例只有不到10%。为了剔除这一影响因素,我们需要计算一个新的利润口径叫减值损失前利润(即现有的利润补回这部分资产减值损失),在这一口径下全部A股22Q1利润增速为3%,好于21Q4单季度同比的-3%(由于基期20Q4数据正常,此处数据不需要两年年化处理),同理全A剔除金融的增速为10%,好于21Q4单季度的0%,即实际上22Q1的业绩增速较21Q4回升。

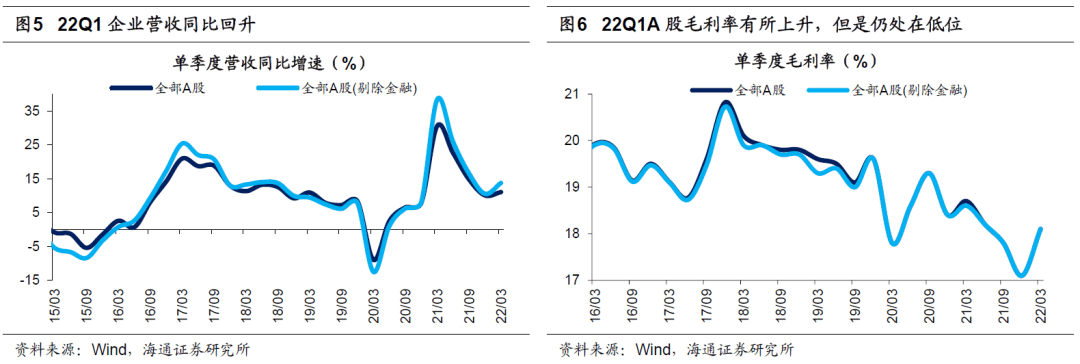

收入和利润率,22Q1均好于21Q4。拆解22Q1的盈利增速:营收角度,22Q1全部A股单季度营收同比是11%,相比21Q4单季度同比改善1个百分点;A股剔除金融22Q1单季度同比为14%,回升3个百分点。整体上,A股的营收还处在21Q1以来的下行趋势中,22Q1有所回升,这与GDP增速所代表的宏观环境变化基本一致,实际GDP当季同比增速从21Q1的18.3%下降到21Q4的4.0%,然后又上升至22Q1的4.8%。

利润率角度,22Q1全部A股以及A股剔除金融的单季度毛利率均为18.1%,相比21Q4单季度毛利均改善1个百分点,22Q1全部A股单季度经过调整后的净利率(即如前所述补回了资产减值损失)是11.5%,相比21Q4改善0.8个百分点;A股剔除金融22Q1单季度经过调整后的净利率为5.9%,改善0.1个百分点。虽然22Q1毛利率有所回升,但是站在长周期看,当前A股的毛利率依旧处在20年疫情以来的低位,这意味着上游对下游的成本压力依旧还在。

2. Q2压力再次显现,预计出现低点

然而今年Q1出现了较多不确定性的因素,2月底以来俄乌发生冲突,至今未能和平解决,3月以来疫情在国内多个城市蔓延,影响了人民的生活和工厂的生产。多重扰动下,投资者担忧前两个季度的盈利底并不扎实,即一是担心高油价会影响A股的利润率,二是担心疫情会影响A股上市公司的需求。我们对前述两大担忧做一些分析。

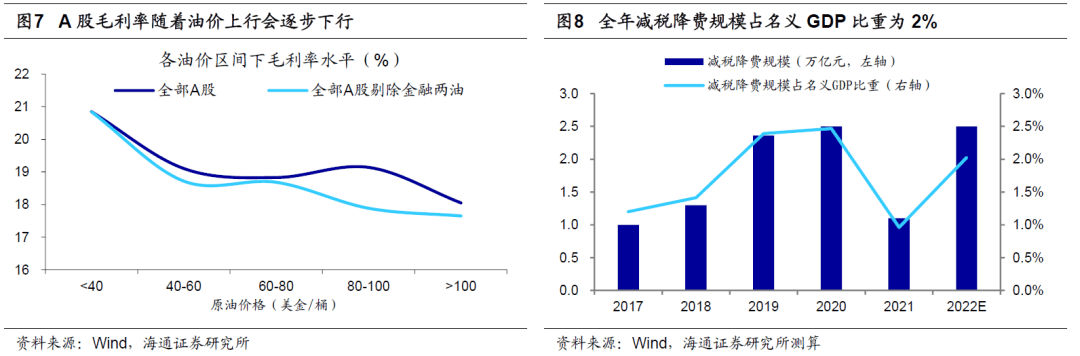

油价会通过影响利润率来影响全年企业盈利增速,历史数据显示高油价会导致A股毛利率下降1个百分点,但是今年减税降费可以对冲这部分影响。今年Q1油价平均为每桶90美金,俄乌冲突后油价曾经大幅冲高,至今油价仍维持在100美金的水平,有投资者担忧高油价会拖累A股毛利率。

我们将2001年至今每个季度国际油价(WTI和布伦特的平均数)分成五个区间,即每桶40美金以下/40-60/60-80/80-100/100美金以上,然后计算各价格区间内全部A股的单季度毛利率。可以发现,随着油价中枢的上移,A股毛利率会逐步下行,这五个区间内全A毛利率平均为20.9%/19.1%/18.9%/19.1%/18.1%,全A(剔除金融石油石化)毛利率平均为20.9%/18.8%/18.7%/17.9%/17.7%。也就是说如果今年油价继续维持在当前90美金左右的高位,哪怕下降到80美金的中枢,相比于去年油价70美金的水平,高油价会导致全A利润率下降1个百分点左右。但是,和去年相比,今年减税降费的规模也变大了,去年全年减税降费1.1万亿,今年是2.5万亿,与名义GDP相比减税降费的比例抬升了1%。如果我们把这1%边际税率的下降视作全社会企业的平均水平,再假设上市公司能享受到同样程度的税收减免,那今年多降的1%税率刚好抵消了油价的负面影响。

从季度节奏上看,我们认为虽然22Q1毛利率有所回升,但是22Q2的毛利率会再度下滑。一是海外大宗商品的价格仍在高位,俄乌冲突仍在反复,国际油价4月均价为100美金一桶,比一季度90美金的均价还高;二是因为疫情对经济的影响主要体现在4月份,根据4月30日公布的官方PMI,代表需求的新订单指数较上个月下滑6.2个百分点至42.6%,而在需求下滑时企业的毛利率往往也会受损。

无需过度担忧疫情对需求的影响,全年GDP目标仍坚持,预计全部A股22年归母净利润同比在5-6%,季度低点在Q2。本轮疫情2月在各地零星发生,3月开始在深圳、吉林、上海等地出现。目前来看,本轮疫情对长三角的经济影响较大,珠三角和京津冀两个区域虽然也有疫情发生,但是防疫措施“以快制快”,疫情对实际经济的影响可能并不大。2021年长三角区域(苏浙皖沪)的GDP占全国GDP的比重大概是1/4,上市公司层面位于长三角的上市公司占全部A股营收的比重也是约1/4。假设这些公司在4月完全停摆,则全部A股全年的需求会被拖累约2%。但是实际上4月苏浙皖的经济并没有完全停摆,上海市内的经济也保持着较低的活力,同时4月缺失的部分生产和消费在疫情过后也可能补回来,因此疫情对总需求的影响可能不会有这么多。

历年名义GDP与上市公司企业营收同比增速有较高的相关性,2021年全年GDP实际同比增速8.1%,两年年化同比为5.1%,考虑CPI和PPI等物价后,去年GDP名义增速大概为8%,就今年而言,4月29日召开的政治局会议要求“努力实现全年经济社会发展预期目标”,这意味着今年GDP的目标仍在5.5%左右,用去年同样的口径计算,再考虑到疫情会对总需求略有影响,今年名义GDP增速或略低于去年,以此推测今年企业的营收以及利润增速会略低于去年。

综合来看,从营收角度,今年全部A股营收或略低于2021年(21年营收两年年化增速为10%),而从利润率角度,高油价对全A利润的侵蚀也基本能被加码的减税降费所抵消,因此综合考虑后我们预计全A剔除金融归母净利润同比今年大约为5-6%,考虑大金融后的全部A股归母净利润增速应该也在5%附近。节奏上看,由于Q2受疫情影响较大,而全年的GDP目标仍要努力达成,GDP同比增速预计会在Q2下滑,然后Q3-Q4回升,A股盈利增速的低点同样可能出现在今年二季度,我们测算全部A股22Q2归母净利润累计同比为0.5%,全A剔除金融为-5%,此后利润增速将逐季上行。相应的,我们预计全部A股ROE(TTM,整体法)于22Q3开始回升,全年预计为9.7%。

3. 22Q1利润进一步向上游集中

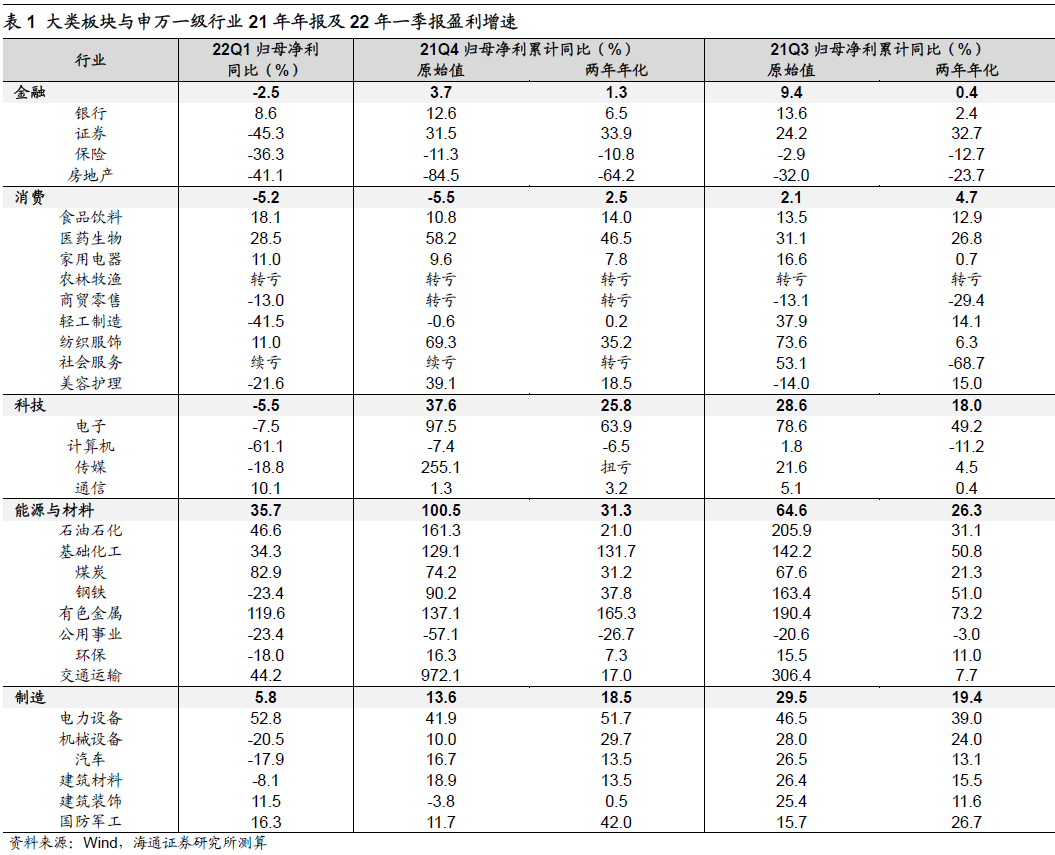

我们进一步详细分析A股21年年报和22年一季报的结构特征,可以将申万一级行业划分为五大类,包括大金融行业(银行、非银金融与房地产),大消费(农林牧渔、家用电器、食品饮料、纺织服装、轻工制造、医药生物、商业零售、休闲服务、美容护理),科技(电子、计算机、传媒和通信),制造(机械设备、国防军工、电力设备、汽车、建筑装饰、建筑材料)和能源与材料(煤炭、石油化工、有色金属、钢铁、基础化工、公用事业、环保、交通运输)——五个大类板块。

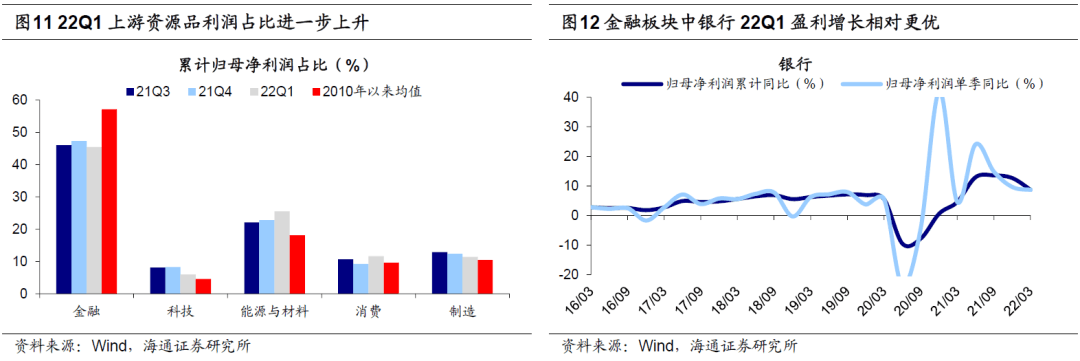

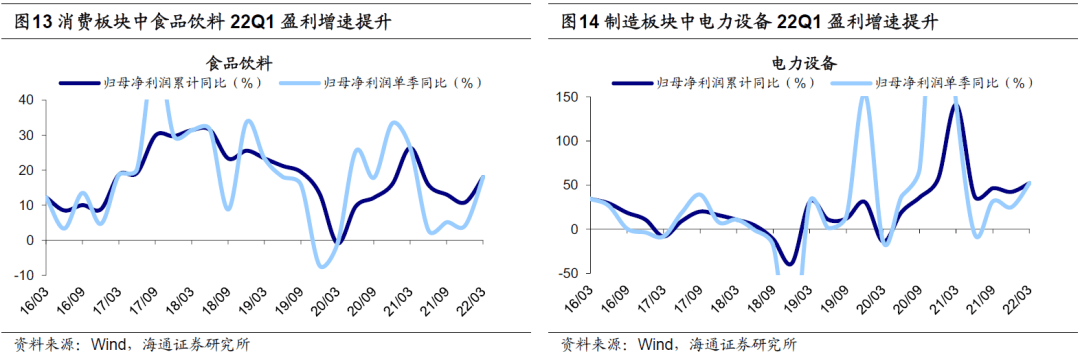

上游资源品盈利增速更快且占比进一步上升,中下游制造和消费盈利承压。从大类板块的利润分布来看,22Q1能源与材料板块归母净利润占比为25.5%,相比21Q4的22.8%进一步上升,并且明显高于2010年以来均值18.2%,而下游制造和科技板块22Q1归母净利润占比明显下滑,消费有所上行,金融小幅下降。从大类板块的利润增速来看,一季度仅有能源与材料板块盈利增速继续上行,22Q1归母净利润同比增速达到35.7%,远高于全部A股。而中下游的制造和科技盈利增速均出现较大幅度的下滑,仅有高端制造领域的电力设备和通信业绩增速上升。消费板块盈利增速延续下降趋势,但食品饮料行业盈利增速显著回升。金融板块业绩一季度主要受非银和地产拖累,银行盈利增速已经出现回暖。详细数据见下表。

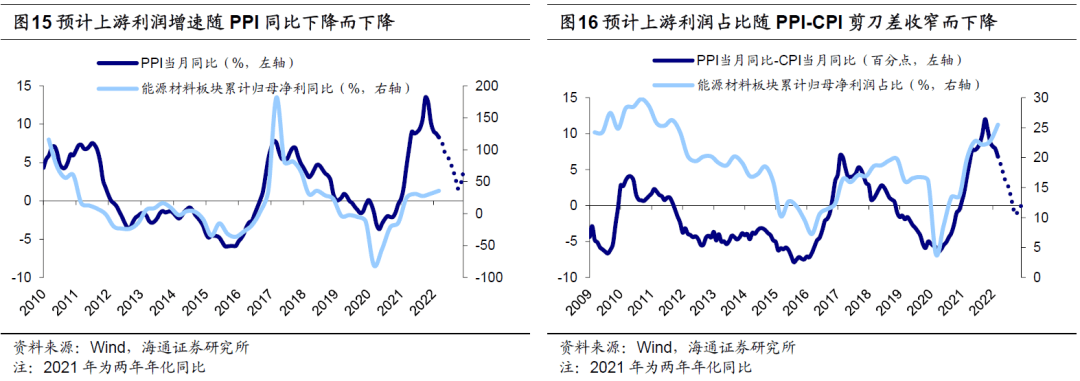

总体看,上游资源品盈利增速较快且盈利占比进一步上升,这是大宗商品涨价所致。从历史规律看,PPI同比与上游盈利增速大致同步,同时PPI-CPI剪刀差也跟上游利润占比趋势一致,一季度大宗商品涨价带动国内PPI上行,而CPI受制于猪价。因此22Q1上市公司盈利进一步向上游转移,而中下游盈利能力受挫,尤其是传统制造盈利下滑明显,部分高端制造行业表现较好。但是,随着今年PPI逐级回落,CPI开始上升,PPI-CPI剪刀差将相应缩窄,我们预计利润分布将向中下游转移,中下游盈利将有所改善。此外,在疫情冲击下消费一季度业绩受到较大影响,但目前深圳和吉林疫情已经得以控制,上海疫情处于回落中,未来疫情如果能够缓解,我们预计消费行业盈利有望修复。

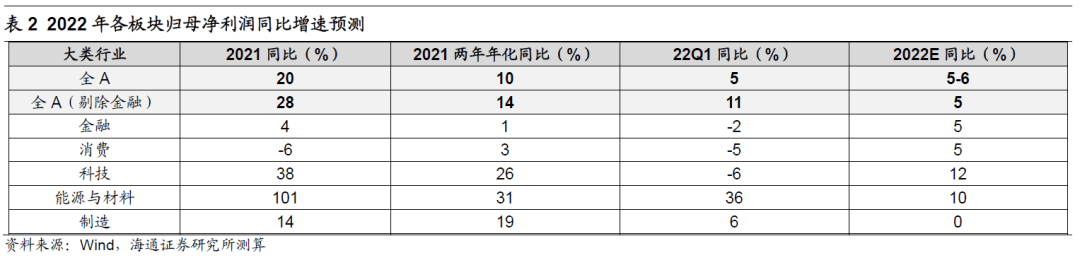

我们根据行业分析师自下而上的预测以及Wind一致预期中的数据对五个大类板块做了今年归母净利润增速的预测。预计科技板块22年归母净利润同比为12%,保持相对高景气;大宗商品涨价支撑能源与材料板块业绩,预计22年归母净利润同比为10%;预计消费板块22年归母净利润同比为5%,相对2021年小幅改善;稳增长背景下,预计金融板块22年归母净利润同比提升至5%;大宗商品涨价对制造盈利形成压制,预计22年归母净利润同比下滑至0%。

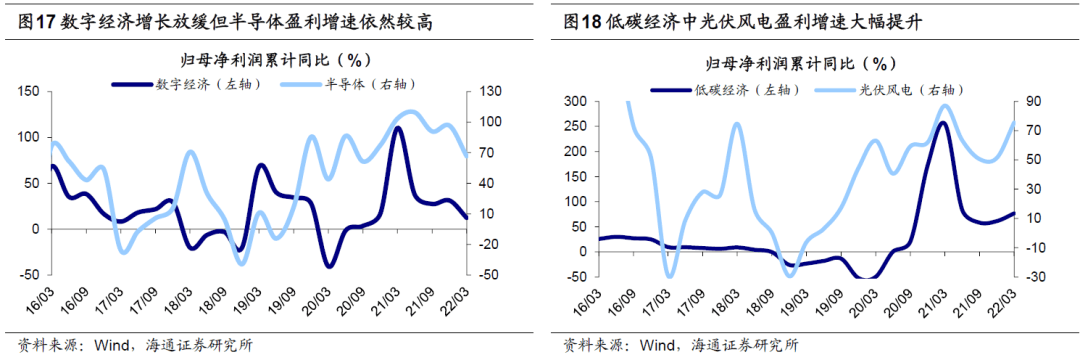

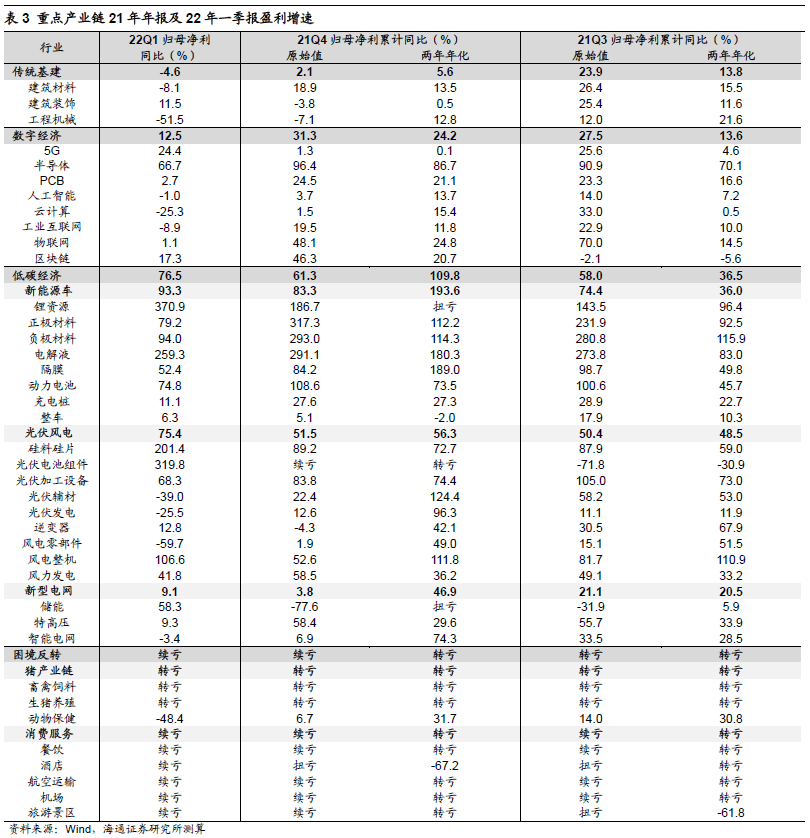

低碳经济业绩继续高增,数字经济盈利增长有所放缓,传统基建盈利增速继续下滑。上文从大类板块的角度对比了一季度各行业盈利情况,除此之外,目前市场上有几条重要的投资主线,包括传统基建、低碳经济、数字经济和困境反转,投资者对这些方向的细分领域关注度较高,所以我们沿着这些线索梳理各产业链的业绩情况。(详见表2)。

总结来看,稳增长背景下老基建产业链受益于政策发力,但政策效果尚未体现到上市公司一季报业绩上,板块整体盈利增速依然在下滑,不过细分的建筑装饰盈利增速明显提升。新基建也是稳增长的重要抓手,同时能兼顾中长期经济结构调整,包括数字经济和低碳经济两大方向。其中,低碳经济产业链22Q1归母净利润同比下滑至76.5%,主要是新能源车增长放缓所致,但产业链整体还是保持着高景气,受益于新基建投资加码的光伏风电盈利增速持续提高。新基建里的数字经济一季度盈利增长开始放缓,细分的半导体依然保持高增长,22Q1归母净利润同比高达66.7%,同时受益于基站建设的5G板块盈利增速也明显提升。困境反转方向,受猪价影响的猪产业链和受疫情影响的消费服务依然处于亏损状态,未来业绩改善还需观察猪价的变化和疫情防控的进展。

风险提示:通胀继续大幅上行,国内外宏观政策收紧。