报告摘要

● 23年年度策略《破晓》:自22年11月10日以来持续看多A股港股。

● 23年春季躁动已经展开。春季躁动行情分歧不大:1. 狭义流动性:跨年资金成本下移,央行呵护信号;2. 复苏预期:地产政策的延续性,疫后生产端开工率及出行端客流量等高频数据改善;3. 增量资金:人民币汇率稳中升值,北向资金加大流入力度。

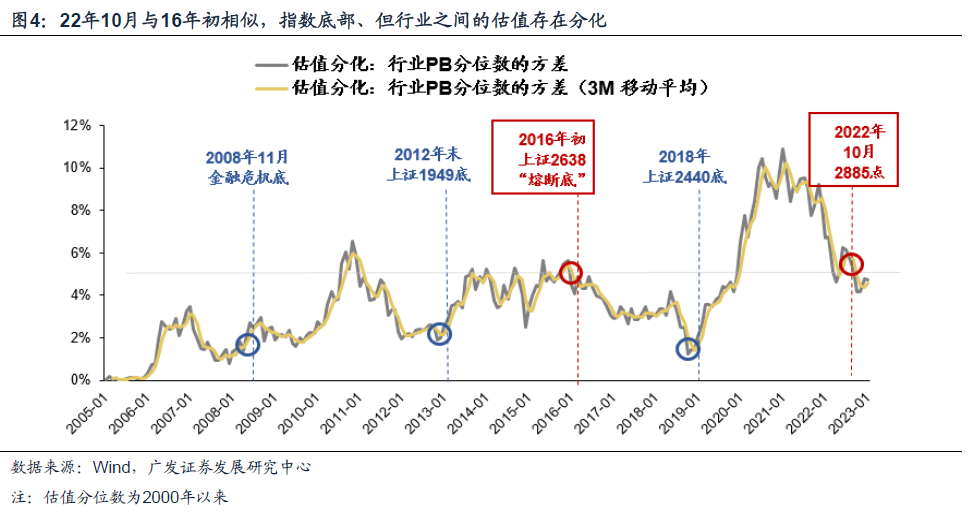

● 22年10月“市场底”的特殊性:估值分化程度不低,因此底部右侧存量资金优先填补“估值沟壑”。

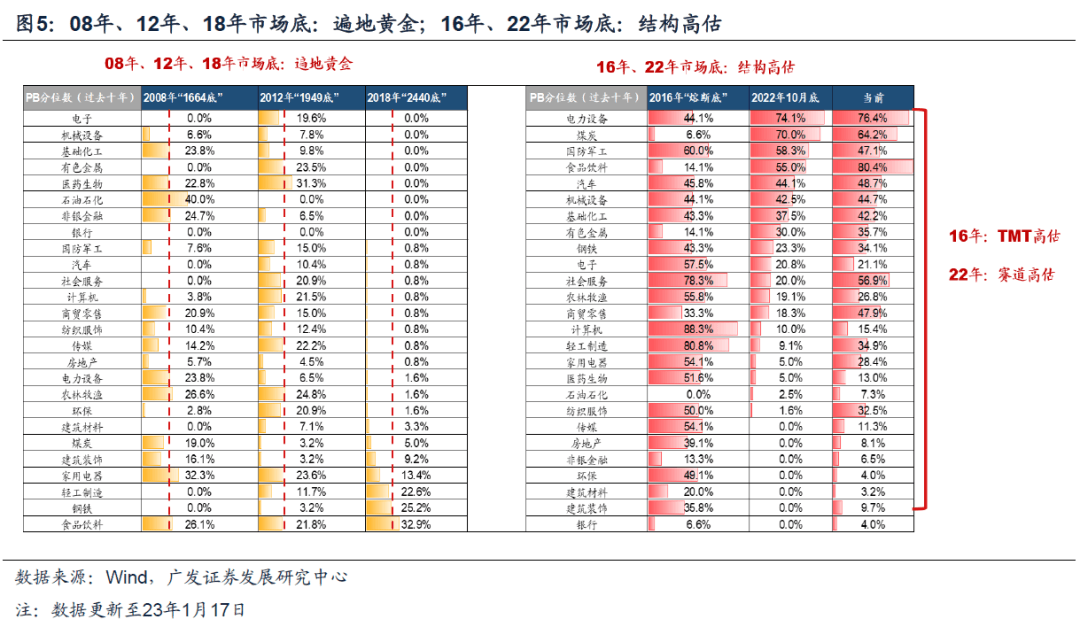

以22年10月指数低点来看,“市场底”并非所有行业“估值底”,估值劈叉程度是历史几个底部中比较高的位置。08年、12年、18年市场底, “遍地黄金”。而22年10月的市场底存在结构化的高估,与16年初“熔断底” 相似。因此指数底部上移过程中,存量资金优先填补“市场底”的“估值沟”,目前这一阶段仍在进程中:结构性估值偏高成长品种(新能源+),挤压估值;估值历史0%分位的价值品种修复估值,但目前依然处于低位;部分疫后复苏链条,估值到达高位阶段性走在基本面验证之前。

● 胜率方面,22年景气投资失效,23是买高景气(g)、还是买高弹性(△g)?

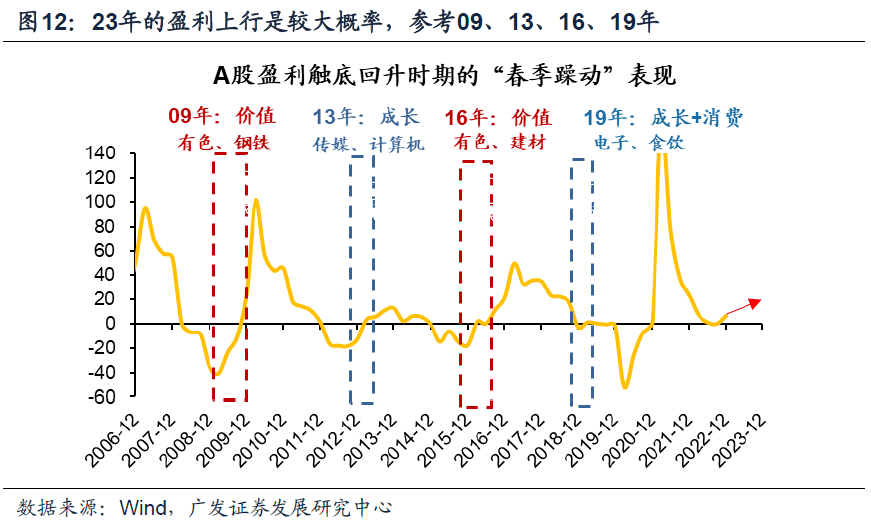

我们从经济周期所处的位置来思考市场对交易因子的选择:23年春季是经济急冻后复苏的验证期,因此参考历史上经济底部回暖的四年更有价值(09/13/16/19)。在类似复苏年份,由于A股企业盈利增速向上,会存在大量存在业绩改善弹性(也就是△g )的行业。

市场并不是选择了某一类风格,而是在不同的经济复苏强弱、不同的经济牵引力之下,一类行业具备了高环比(△g)的特点,或者具备了高景气(g)的特点,经济具备活力时市场寻找弹性,经济缺乏活力时市场拥抱景气。

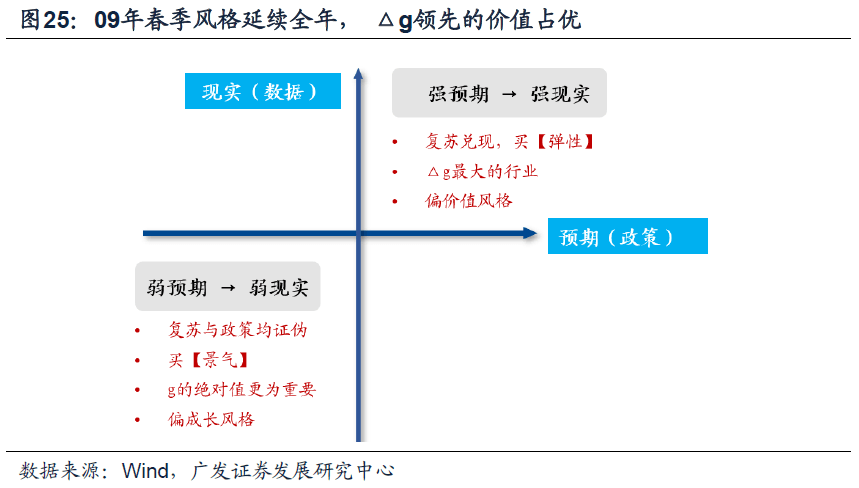

09年和16年:从【强预期】走向【强现实】,【强现实】下买环比改善△g(偏价值);13年和19年:从【强预期】走向【弱现实】,【弱现实】下买景气g(13年偏成长、19年成长与消费)。

● 23年的启示:当前赔率分化是明牌,胜率未到决断时刻。当前【强预期】时刻仍是△g占优,买低估值的△g。

今年在罕见脱离外需的背景下,与13年、19年【弱现实】的背景更为相似;但23年“疫情”与“地产信用”出现过去2-3年的大级别拐点,因此扩内需仍有更大潜力,因此对于今年的复苏强度和政策连贯性,当前并不明朗,春节后是重要验证时点。当前【强预期】阶段,继续寻找低估值△g作为配置思路。我们对当前盈利预测指向的23年高△g,兼顾低估值分位数,筛选主要行业集中在:疫后修复链+估值合意(旅游及景区/影视院线/广告营销/一般零售/疫苗/黄金珠宝),地产链普遍估值低位(地产/装修建材/家电),大金融仍在估值底部(保险/证券),部分成长景气预期23年改善(半导体/通用自动化/计算机)。

● 风险提示:疫情控制反复,全球经济下行超预期,地缘不确定性等。

23年春季躁动并无大的分歧,分歧在于配置

我们22年底发布年度策略《破晓》,自22年11月10日以来持续看多A股港股。22年11月10日《破晓,AH股光明就在前方》以来持续强调乐观,港股走牛市,A股走修复市。

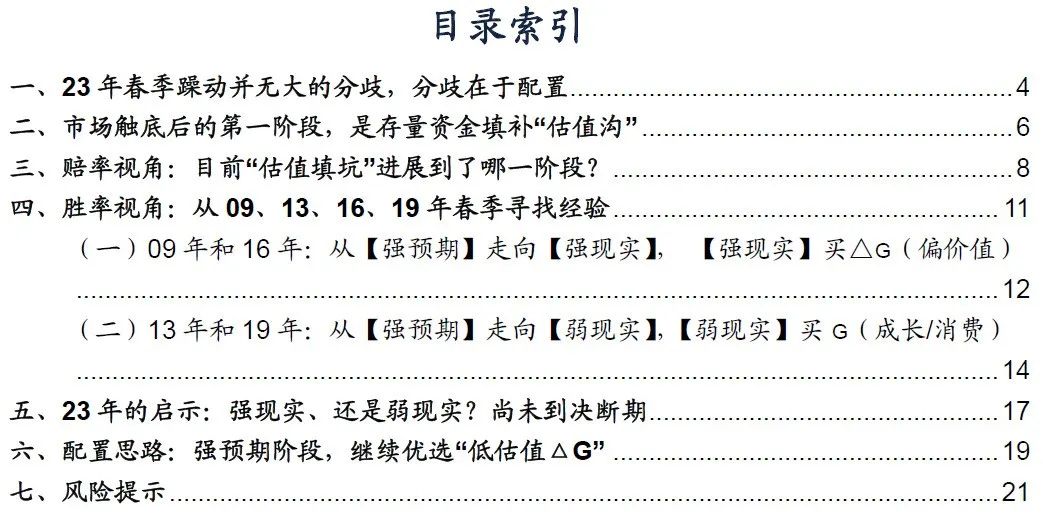

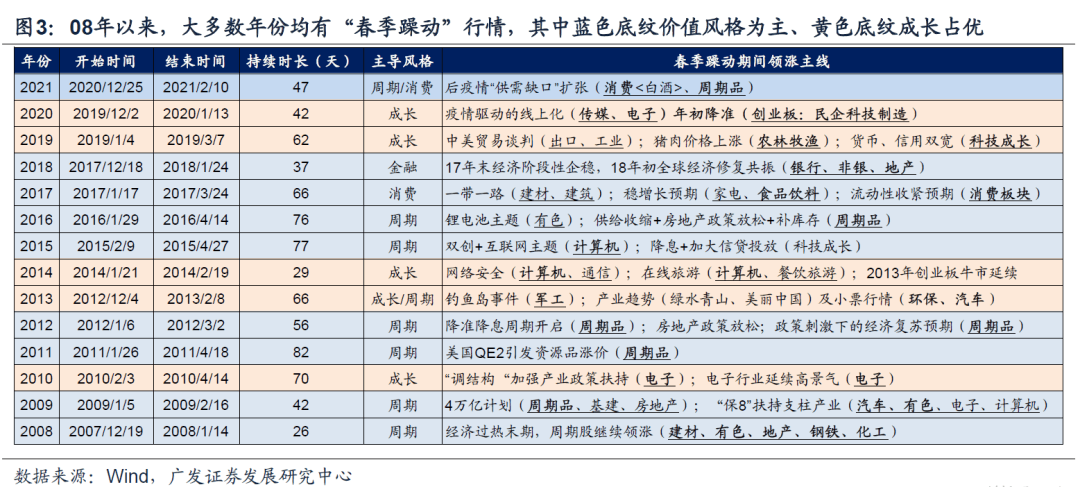

23年A股“破晓”下的“春季躁动”已经展开,今年“日历效应”大概率符合历史规律。自08年以来,大多数年份的“春季躁动”值得期待——基本面“雾里看花”、跨年流动性宽松、增量资金入场、主题活跃等。

从23年开年的信息来看,今年“春季躁动”条件并未缺席。

1. 狭义流动性:跨年资金成本有所下移,央行春节前开展逆回购、平抑资金紧张预期;

2. 疫情带来的经济急冻正在复苏:地产政策的延续性(央行、银保监会、住建部发声),疫后生产端开工率及出行端客流量等高频数据的周环比改善;

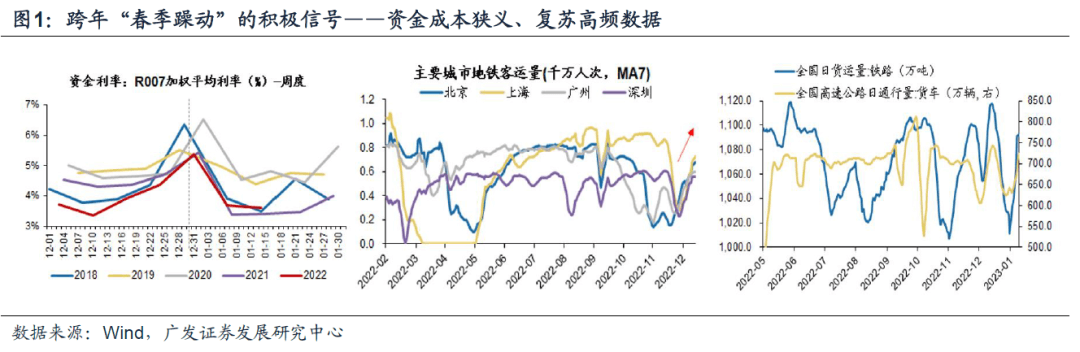

** **3. 北向资金加大流入力度,成为开年最强劲的增量资金:人民币汇率稳中有升(利差收窄),北向资金1月以来净流入接近900亿元(截至1月17日)。

“春季躁动”的领涨行业其实每年都不尽相同,价值/成长风格各有。从下表可见,大多数年份的“春季躁动”以周期行业和成长行业胜率更高,其中蓝色底纹的年份基本上价值风格占优,黄色底纹的行业代表成长行业占优。

因此对于23年,持股过节、春季躁动的分歧不大,关键是如何配置?近期我们与市场交流的疑惑在于两点:

第一,去年市场底部右侧以来行业轮动较快,如何把握主线?煤炭、地产等22年强势行业在年末以来跑输,大会后的信创、军工等主线近期也转向乏力;地产链/疫后链短期积累高涨幅 后,是否还值得参与。

第二, 22年景气投资失效,今年是买景气(绝对增速g)、还是买弹性(环比变化△g)? 23年的高景气(g占优)的行业可能面临降速,而23年总量复苏的背景下会存在大量环比改善弹性(△g占优)的行业,今年如何选择。

市场触底后的第一阶段,是存量资金填补“估值沟”

首先我们解决第一个疑问。为何市场轮动较快,且市场触底以来,反而有一些行业在挤压估值?

22年10月上证综指低点以来,市场底部右侧第一阶段演绎的其实是“估值填坑”行情,这也是由本轮“市场底”的特殊之处所决定——

以前的熊市底部,往往对应着大多数行业的“估值底”。而22年到达“市场底”时,一些行业估值底部、另外一些行业难言便宜。

以22年10月的指数低点来看,行业之间的估值劈叉程度在历史几个底部中,处于比较高的位置。也就是说,08年市场底、12年市场底、18年市场底,各个行业基本上处于估值底部,“遍地黄金”。而22年10月的市场底,各行业的估值分化程度处于中枢位置,存在结构化的高估,这与16年初“熔断底”时期较为相似(TMT估值未消化充分,而价值白马非常便宜)。

这就不难理解,22年在指数底部上移的过程中,存量资金优先进行的操作,是填平“市场底”的“估值沟”。

下表更清晰的展示了08年、12年、16年、18年、22年指数低点时的各行业的估值分位数的分布情况。08年、12年、18年市场底,各行业过去十年的PB分位数普遍接近且处于历史30%分位数以下;但我们看22年和16年指数低点,存在着部分行业估值的高水位、当然也对应着部分行业的估值0%分位,这就造成了“估值沟”。

值得一提的是,16年全年主导的价值风格,也与市场去填平“估值沟”直接相关——16年初TMT结构性高估(计算机\社服\电子),而很多价值白马处于绝对估值底部(煤炭\石油石化\有色\银行),这对16年之后盛行的价值投资风格产生影响。

赔率视角:目前“估值填坑”进展到了哪一阶段?

因此在确立了市场底部之后,存量资金优先做出的选择是填补行业估值之间的沟壑,高估值行业挤压、低估值行业修复。

我们分为几个层次来评估各行业之间“估值沟”的修复情况进行到了哪一阶段——

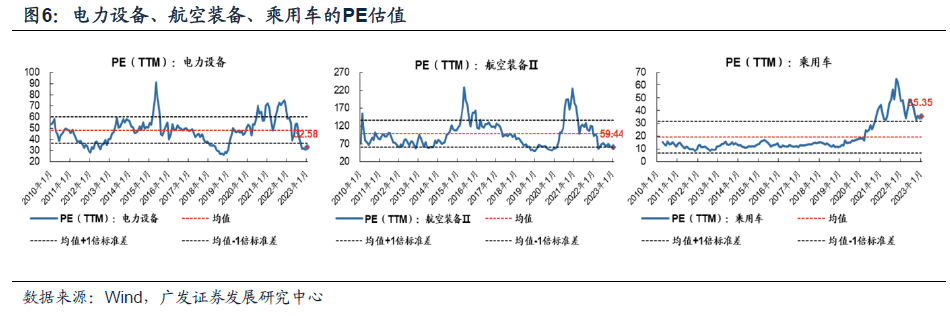

第一,结构性估值不低的成长品种,去年11月以来挤压估值,目前PE到达低位、PB在中枢以上:去年10月结构性不便宜的行业是电力设备、汽车、军工,这些行业自市场底右侧、估值快速挤压。但目前普遍PB估值仍处于均值、或均值+1STD附近;而PE估值回到相对低位。

当然对于这一类资产,市场22-23年的争论是其盈利增长或高ROE的持续性,目前估值中性的局面下依然存在分歧。

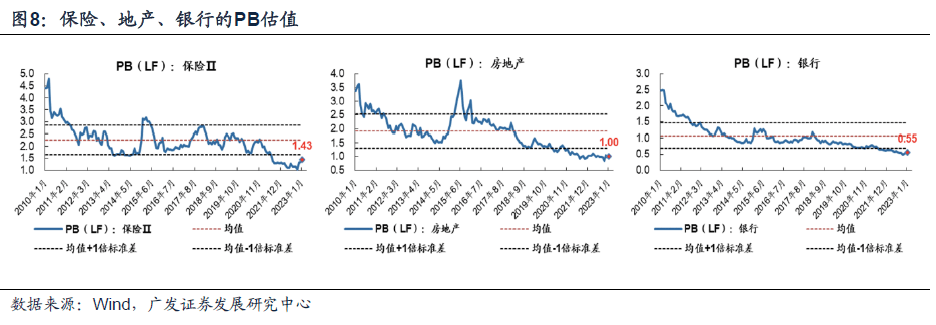

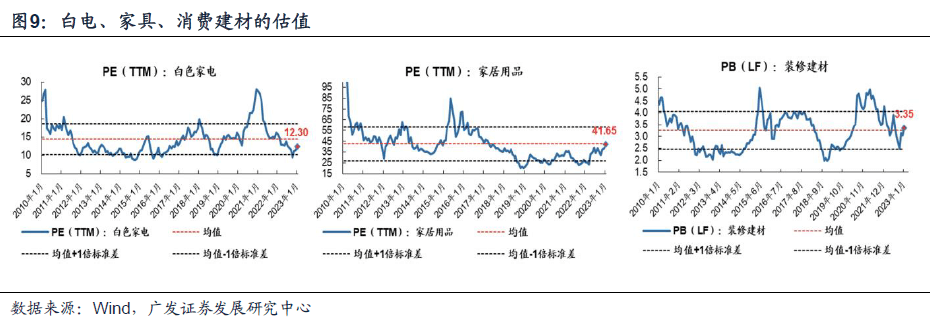

第二,估值在历史0%分位数的价值品种(金融、地产产业链),过度悲观的预期修复,估值上移,但目前大多数仍在均值以下:去年10月估值处于2010年以来历史底部的是银行、非银、白电、地产。目前普遍从历史均值-1STD以下向上修复,但很多行业PB估值依然处于均值-1STD附近、或均值附近。

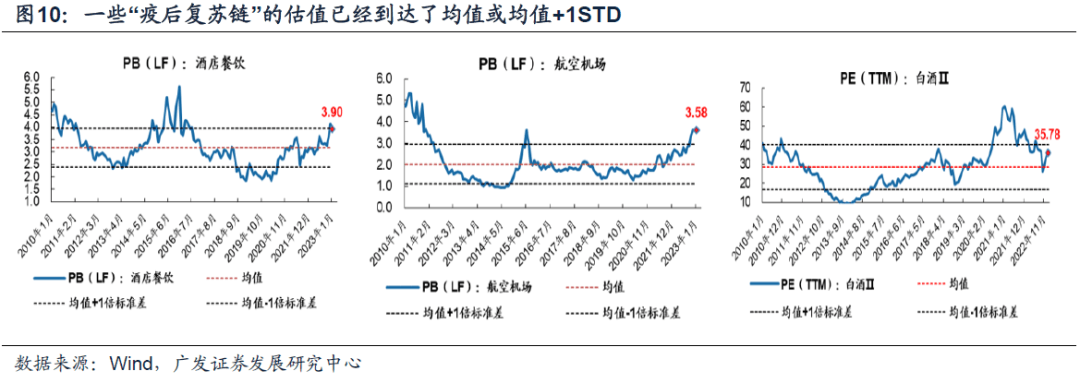

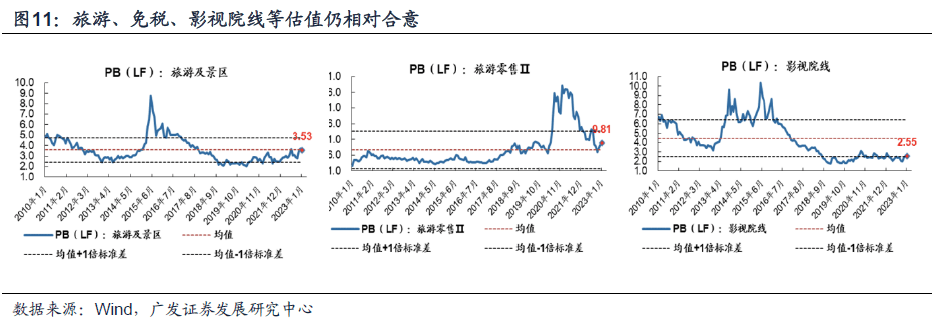

第三,一些疫后复苏链条,估值走的比基本面验证更领先,目前反而到达“结构性高估”位置,存在较大分化:随着11月防疫脚步的放开,疫后复苏链条估值自中高位继续向上修复。目前酒店、航空的PB估值到达历史均值+1STD或以上,短期估值走在了基本面验证的前面;旅游、免税、影视院线等PB估值处于中枢附近。

值得一提的是,去年10月白酒PE处于均值以上,虽然估值层面并不占优,但由于外资增量大幅流入且净流入第一是增持该行业,因此年初以来估值也有所上移。

因此,从上述数据来看,“高估-低估”行业之间的“估值填坑”还在进程中。

由于成长空间不同,各行业并非需要回到同样估值水平,而指数在低位时,各行业回到相对合理的自身行业估值分位数、消除过高的分位数差异仍然是可考量的思路。

目前这一过程还在进行中,因此在春季的配置思路上,从赔率的角度填补“估值沟”依然是未来需要兼顾的合理方向。

胜率视角:从09、13、16、19年春季寻找经验

22年景气投资失效,经历22年11月政策放松以来的【买变化△g】后,市场非常关注经历一轮内需修复行情后,当前应该继续【买变化△g】还是【买景气g】?

事实上我们在去年的报告就一直强调,A股拉长时间看并没有持续稳定胜率的交易因子(例如16-19年高DCF、20-21年高g、22年是低PEG等)。

我们建议从经济周期所处的位置来思考市场对交易因子的选择——市场在什么位置?市场在此时关注什么?

23年春季是经济急冻后复苏的验证期,23年总量层面的复苏是较大概率,因此参考历史上经济底部回暖的四年会更有价值(09/13/16/19年)。在类似复苏年份,由于A股企业盈利增速向上,会存在大量存在业绩改善弹性(也就是△g)的行业。

在09、13、16、19年,春季或者贯穿全年的风格大致分为两类,09年和16年偏周期,13和19年偏成长/消费。有没有什么因素决定了行业的定价?我们认为是“预期照向现实”时,市场到底解读为【强现实】,还是【弱现实】。

**

09年和16年:从【强预期】走向【强现实】,【强现实】买△g(偏价值)

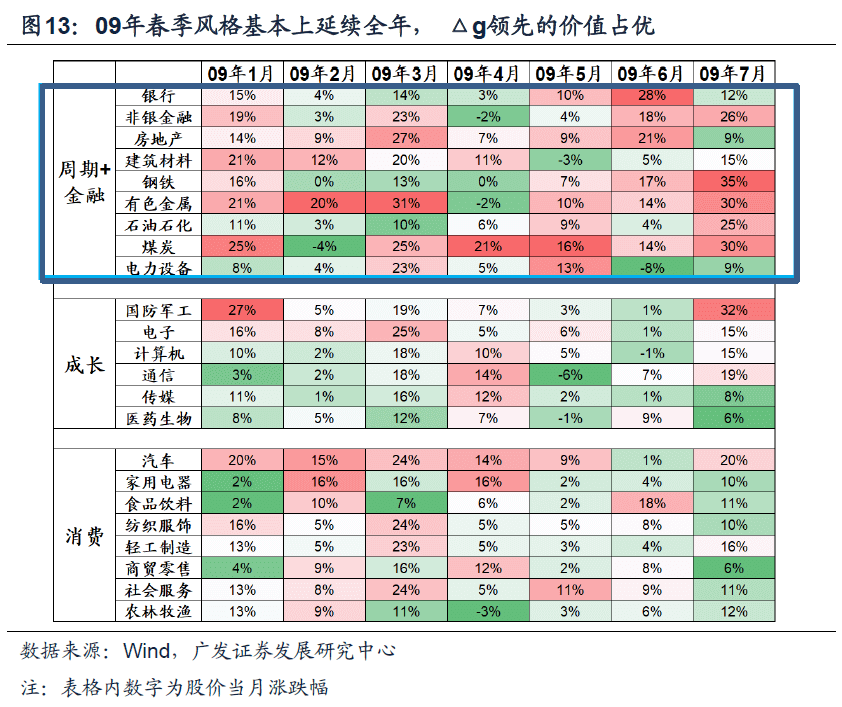

举例来说,09年是我们非常熟悉的【强现实】,经济恢复活力,市场倾向于买弹性(△g)。由于09年经济的牵引力是基建与制造业,因此价值板块△g占优,引领全年市场风格。

08年底“四万亿”政策出台,经济企稳至复苏的预期建立,并在09年初比较顺利看到数据验证:09年初的信贷数据发布超预期,09年产业政策保持延续性并看到“汽车下乡”等具体细则落地。在这样的背景下,经济量价数据复苏证实,市场倾向于优选“环比改善”力度最大的板块,也就是偏价值风格行业:煤炭、钢铁、有色、建材、机械、汽车等。

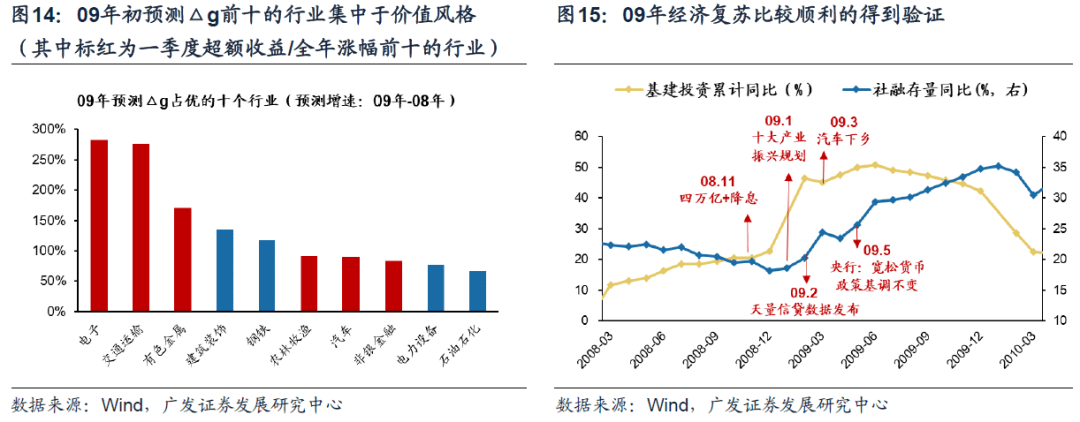

我们看到09年初,预测盈利弹性△g最高的行业(09年盈利增速预测-08年盈利增速预测),与当年市场领涨的行业高度重合。

我们取09年1月末市场一致预期盈利预测,计算行业当年的净利润增速△g(09年盈利增速预测-08年盈利增速预测)靠前的十个行业,可以看到09年的△g主要落在价值风格,其中超过半数的行业与当前一季度有超额收益/全年涨幅前十的行业重合,表明“环比改善弹性”是09年市场交易的重要因子之一。

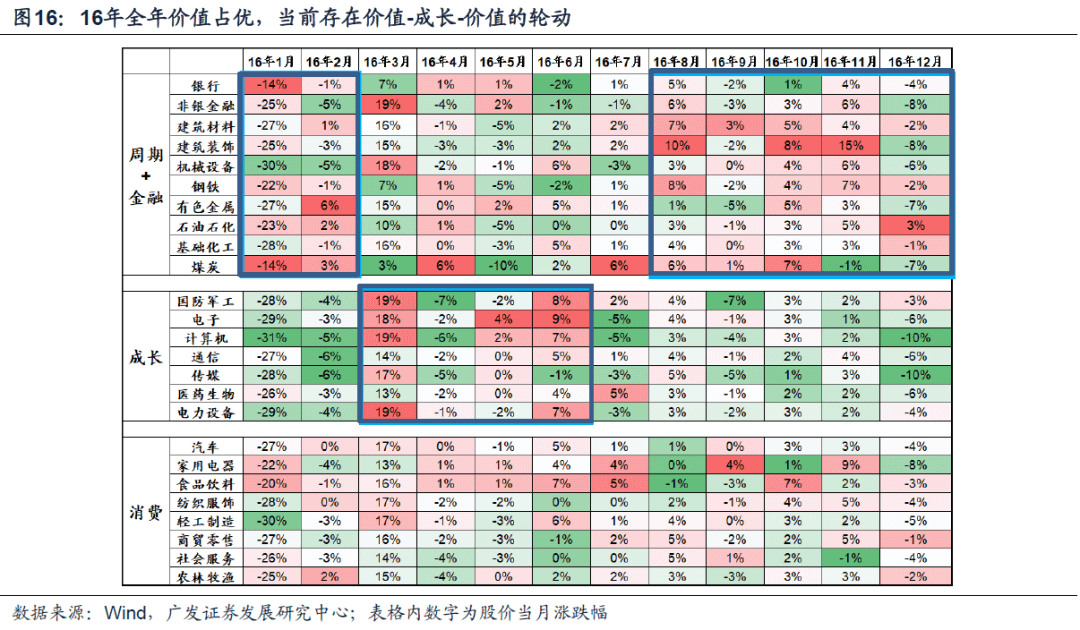

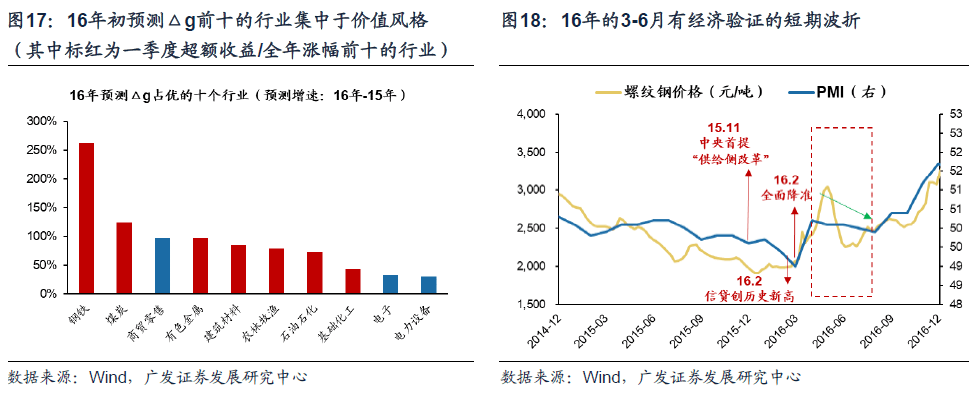

16年也是经济复苏、盈利改善比较显著的一年。但16年经济复苏预期并非一马平川,因此行业存在小周期轮动:强预期(△g)→弱现实(g)→强现实(△g)。

16年3-6月市场阶段性由价值切换成长,4-7月期货市场规范交易,黑色系价格下跌,螺纹钢价格高点回落近30%;PMI连续下滑。

在政策连贯性、和量价恢复力度不及预期时,市场阶段性配置当年有业绩想象空间的行业,依然是创业板牛市惯性思维的TMT(电子计算机传媒)。

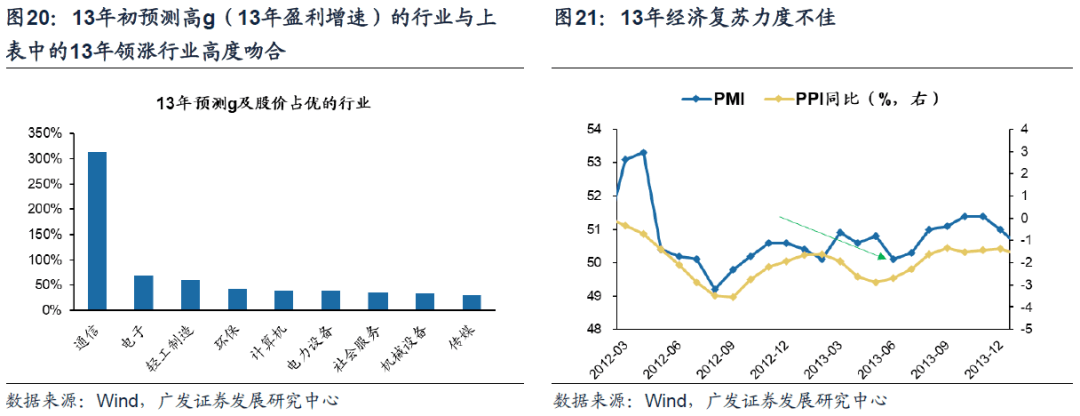

16年由于“供给侧改革”,预测盈利弹性△g最高的行业(16年盈利增速预测-15年盈利增速预测)集中在“去产能”提高效率的工业周期品,同样与当年市场领涨的行业高度重合。

13年和19年:从【强预期】走向【弱现实】,【弱现实】买g(成长/消费)

09年和16年的政策发力到位,盈利修复流畅。而13年和19年的经济预期、和盈利弹性就是另外的情形。

12年Q4的经济复苏预期在13年初遭遇波折。一方面是经济的量价恢复始终缺乏持续性,另一方面央行为了遏制影子银行和非标扩张开始转向收敛。

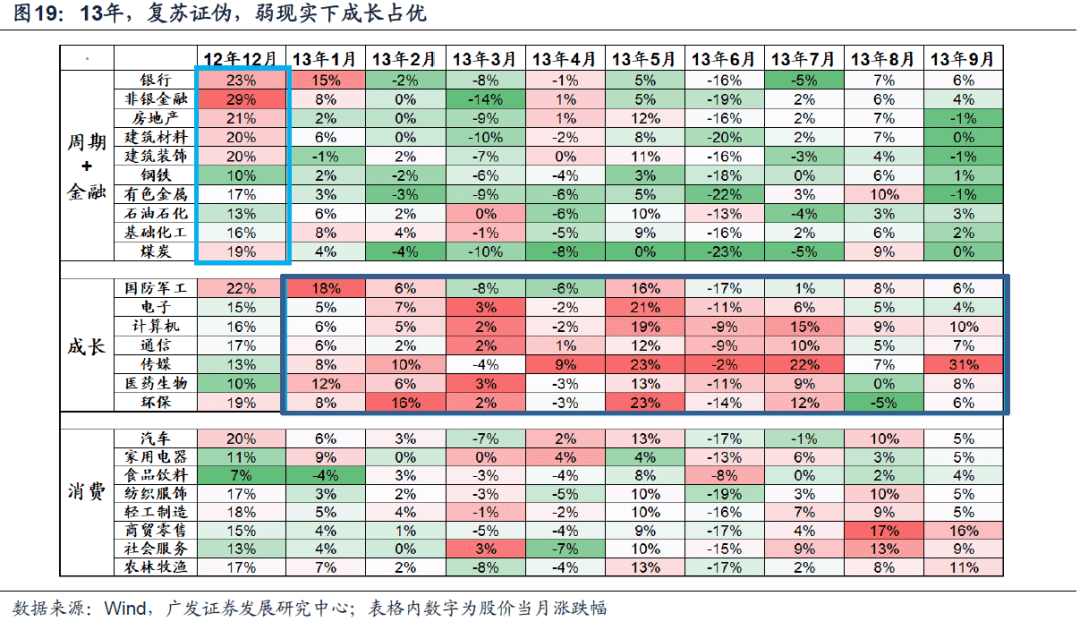

在13年Q1基本上市场对于经济复苏降低预期,我们看到自12年底以来的行业轮动是:强预期(△g)→弱现实(g)。

在盈利缺乏弹性的背景下,高景气(g)成为稀缺性,市场风格由成长主导(孕育了随后的创业板牛市),13年市场选择挖掘当年有业绩想象空间的行业,如“绿水青山”环保、产业趋势明朗的软件、通信等。

13年战略新兴产业已经初现浪潮,叠加并购转型重组的逐步崛起,下图可以看到,站在13年年初对当年盈利预测较高的行业,基本落在科技与成长行业(通信、电子、环保、计算机等),这也贯穿了13年的市场表现。

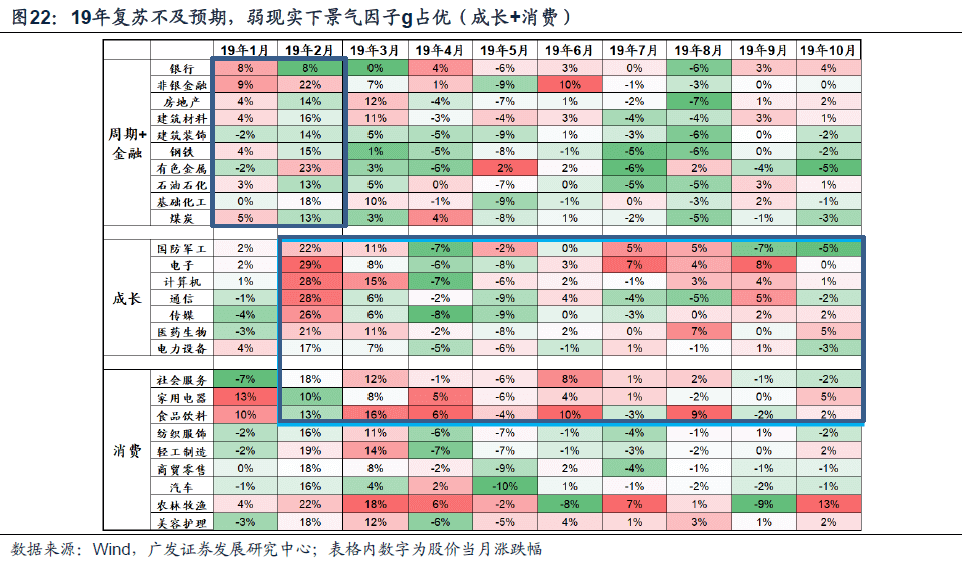

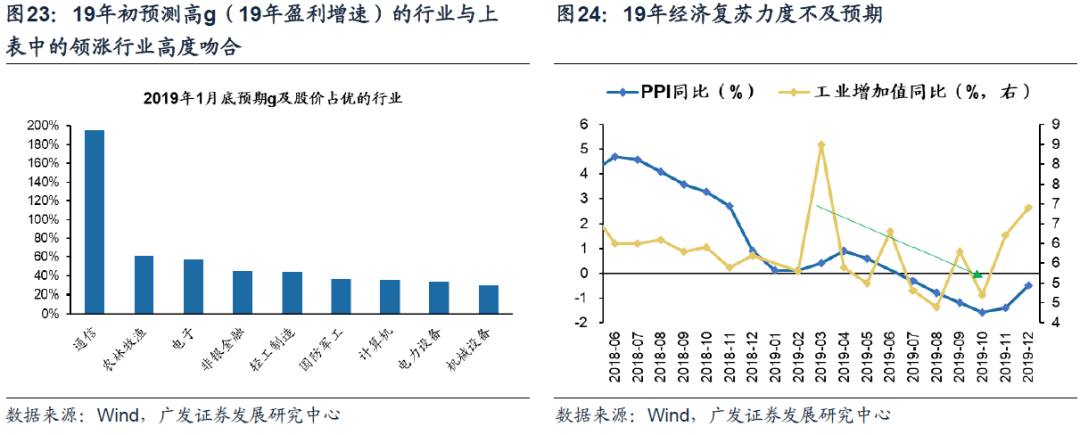

19年也类似于13年,年初的双降与天量社融并未延续市场对于复苏的预期,4月之后政治局会议的政策定调也使得政策连贯性存疑,市场走向【弱现实】,行业寻找高景气g。

同样是盈利缺乏弹性,19年投资者优选高景气,只是19年初盈利预测的高景气涵盖了成长(半导体、医药、电力设备),也包括消费(白酒白电,g的确定性和稳定性)。

23年的启示:强现实、还是弱现实?尚未到决断期

通过上述四年的经验,我们发现市场并不是选择了某一类风格,而是在不同的经济复苏强弱、不同的经济牵引力之下,一类行业具备了高环比(△g)的特点,或者具备了高景气(g)的特点,经济具备活力时市场寻找弹性,经济缺乏活力时市场拥抱景气。

在强预期兑现的时候,经济具备活力和弹性,市场更喜欢寻找改善弹性大的方向,因此定价因子更偏(△g)。历史上由于09年和16年的经济驱动力在于基建和制造业,因此△g占优的行业指向了价值。

在强预期证伪的时候,经济回到了平淡的状态,这时市场回到寻找高景气、或者中高景气的确定性。由于产业趋势的加持,13年的高景气聚焦在中小市值、成长股,而19年的高景气聚焦在中大市值、成长与消费。

那么23年是强现实、还是弱现实?目前尚未到决断期。

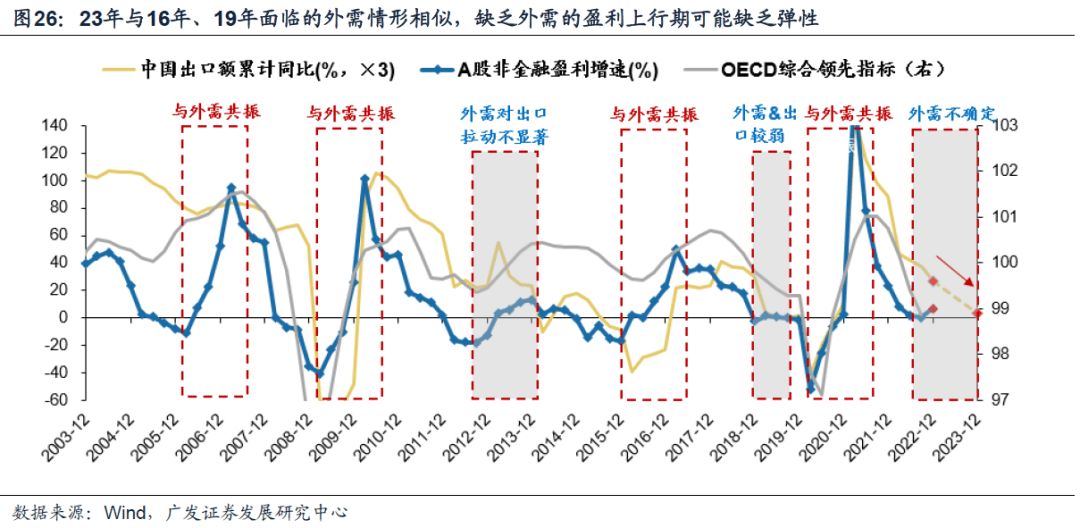

从外需背景上看,比较接近13年/19年的“弱现实”。我们在年度策略《破晓》提示,今年在罕见脱离外需的背景下,背景条件与13年、19年“弱现实”的背景更为相似,也就是说今年A股盈利要想实现很大的增长弹性依然难度较大。

从内需潜力上,“疫情”与“地产信用”的大级别拐点能否激发新的活力,市场有待验证。但23年“疫情”与“地产信用”两大变量出现过去2-3年大级别的正面拐点,因此扩内需的潜力非常值得期待,目前对于基本面的复苏强弱市场并无定论,春节后进入比较重要的验证时点。

因此,目前仍是“强预期”的阶段,市场优先配置△g。未来我们对于春季的验证阶段提出两种情景假设——

1. 在缺乏进一步有效的“扩内需”抓手之下,春节后的消费和生产数据格外重要。如果市场找不到复苏和政策的延续性,23年的交易因子会从【买环比△g】转向【买景气g】。

2. 假设居民消费和工业生产能够强劲恢复,且外需的回落压力小于预期,23年的经济复苏 明朗化,市场的交易因子有望继续围绕【买环比△g】展开,只是今年的经济内生驱动的环比改善△g可能不是09年的基建和16年的顺周期,而更加聚焦于内需消费与制造业。

配置思路:强预期阶段,继续优选“低估值△g”

从09、13、16、19年的经验来看,基于1月份的盈利预测对于一季度行业的超额收益、和全年的领涨行业具备较好的指向意义。基于目前市场盈利预测整理的△g,主要落在内需恢复受益的“地产链”和“疫后链”。

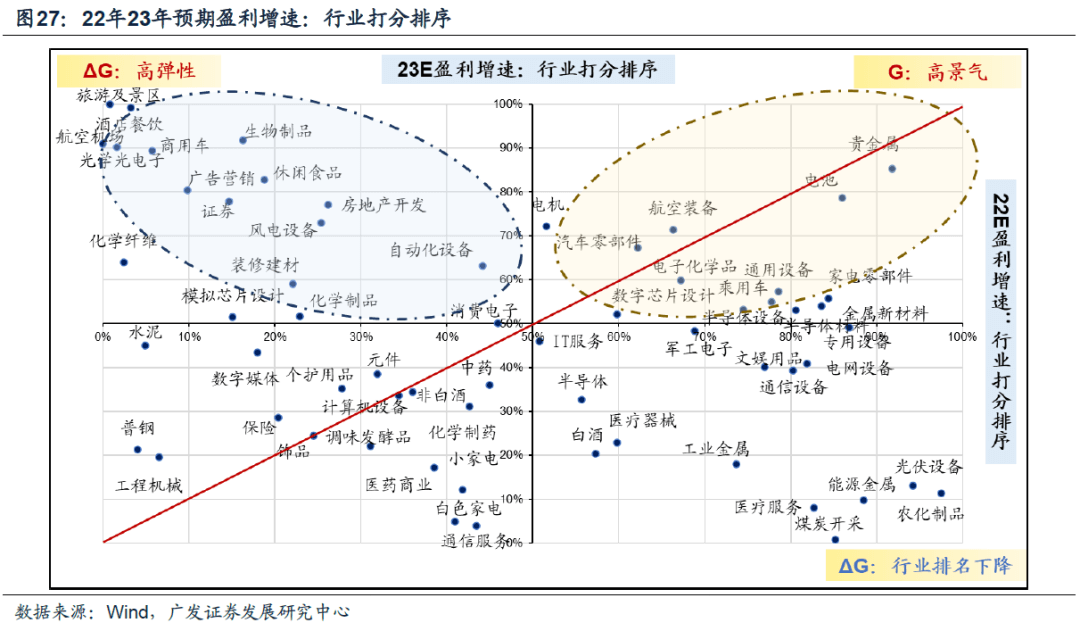

下图我们整理了二级行业在22年盈利增长排序、23年的盈利增长排序,落在四个象限。可以看到目前23年的高g(第一象限)主要集中在新能源及先进制造业领域,23年的高△g(第二象限)主要集中在疫后复苏服务业、地产产业链、医药子行业、电子行业等。

如果进一步综合胜率和赔率,当前在“估值沟”依然存在的背景下,进一步规避高估值的△g、优选低估值△g。

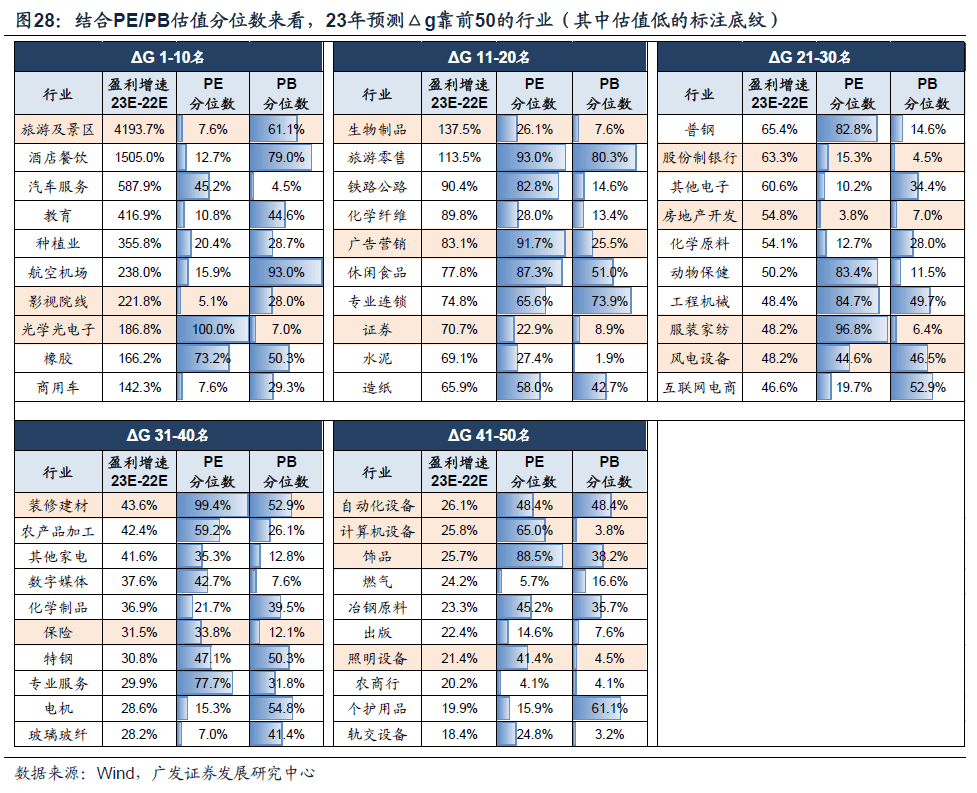

我们下表整理了目前市场对于细分行业的一致盈利预测,优选△g(23年预期盈利增速-22年预期盈利增速)最高的50个行业。

结合PE/PB估值分位数来看,低估值△g行业主要集中在——

1. 疫后修复链+估值合意(旅游及景区/影视院线/广告营销/服装/一般零售/疫苗/黄金珠宝);

2. 地产链普遍仍在估值低位(地产/装修建材/家电);

3. 环比改善的大金融在估值底部(保险/证券);

4. 部分成长景气有望改善(光学光电子/自动化设备/模拟芯片设计/计算机)。

风险提示

全球疫情仍存在反复的风险,尤其是奥密克戎疫情带来更大的不确定性;疫情变异/反复可能导致全球经济修复可能不及预期并影响中国出口韧性;全球/中国通胀高位流动性可能边际收紧;中美贸易/金融领域的关系仍有较强的不确定性。