10月受能耗双控政策等因素的影响,制造业PMI延续下行趋势。同时,因为能源价格偏高,相关行业供给不足等,10月PPI数据达到了13.5%,创下了历史新高。社融同比增速虽然在政府债等项目的带动下稳住了,但是信贷的结构依旧很弱。

这时候公布的经济数据也就成为了我们分析四季度经济走势的一个重要观察节点。

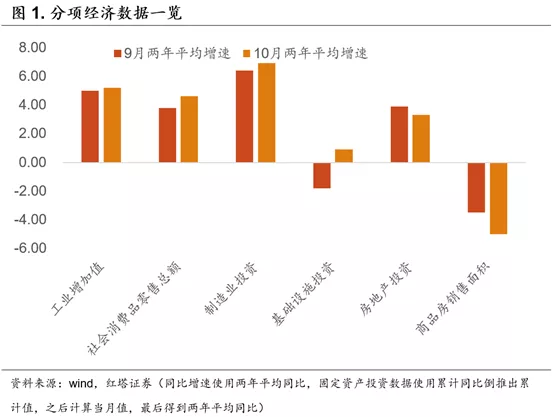

总体来说,在10月大部分经济数据有所改善的背景下,房地产投资持续下滑成为了后续市场必须要重视的一个环节。

我们先来看一下房地产投资数据。

9月末以来监管层对房地产的调控政策在边际上有所放松,在这时候,市场比较关注的一点是在房地产信贷政策边际放松的时候,房地产投资和销售的情况是否会有所好转。

首先,我们要理解目前地产政策边际放松的含义。这是政策要重新开始刺激房地产,来推动经济吗?

肯定不是,即使最近政策边际上有所放松,但也一直在强调“房住不炒”、要坚持不将房地产作为短期刺激经济的手段。

我们认为此次信贷边际放松的核心原因在于随着融资难度加大(比如地产美元债融资能力大幅下滑),房企资金链越发紧张,部分房企出现了交付难等现象。

在这样的情况下,为了防止出现大规模无法交付的情况,政策对房企信贷的监管在边际上有所放松,比如要求保持房地产信贷平稳有序投放等。

除了房企贷款之外,政策对需求端的调控也有所放松,比如不少地方降低了限购的门槛,房贷利率也略有下调。央行上周还单独发文表示10月个人住房贷款余额37.7万亿元,当月增加3481亿元,较9月多增1013亿元。

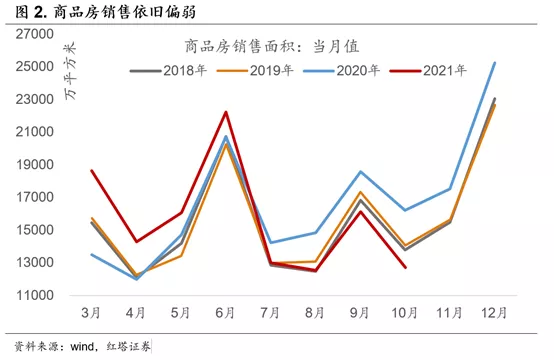

但是从销售数据上看,目前房地产销售并没有出现好转。10月全国商品房销售面积累计两年平均增长3.6%,前值为4.6%;当月销售面积两年平均同比-5%,前值为-3.5%。

要知道影响居民购房的因素除了房贷利率等之外,更重要的是居民对未来房价的预期。

毕竟只有在预期未来房价会上涨的时候,居民才愿意在当下购买需要几年之后才能交付的期房(目前期房销售占商品房销售的比重在88%左右)。

而且期房交付的模式也意味着居民对房企的信任十分重要,毕竟从卖房到交付往往需要几年的时间。但是现在随着个别房企出现风险事件,居民在购房时也会比较谨慎。

这在很大程度上也就意味着监管对居民按揭贷款的边际放松等并不一定能够有效的解决居民购房意愿低,销售下行的现状。

比如从数据上看,截至11月13日,30大中城市商品房日均成交面积也只有44.3万平方米,依旧低于2019年和2020年同期的52.9万平方米和56.7万平方米。我们认为对后续地产销售的走势还需要观望。

在销售继续走弱的时候,房企的投资欲望也是很低的。

信贷政策边际上的放松虽然让房企的资金压力可能暂时得到缓解,但是房企对地产周期下行的预期并未放松,即使筹集了资金,更多的也会是继续加快竣工,以此来回笼资金,拿地和新开工的动力并不足。

从数据上可以看到,10月新开工面积两年平均下滑16.8%,土地购置面积当月两年平均下滑15.4%。

更麻烦的一点在于,现在资金链的压力可能使得房企已经比较难以保障正常的施工和竣工进度了。10月施工面积两年平均下滑15.4%,跌幅再度扩大。竣工面积表现的好一些,10月竣工面积两年平均下滑8.3%,相比于9月的-8.8%,略有回升。

竣工面积的下滑也就解释了目前政策需要边际放松的原因,虽然长期要继续落实“房住不炒”,但交付环节毕竟涉及到民生问题,期房大规模无法交付的现象是必须要防止的。

同时,也要避免房地产硬着陆,防范金融风险。尽管未来的增量经济增长不能靠房地产,但存量里与房地产相关的金融资产比重不小。

考虑到目前对房地产的资金支持力度有所加大,比如在房企美元债融资能力大幅下滑的时候,部分房企可以在银行间市场发行债务融资工具。

此外,传闻并购贷款可以不纳入三道红线,房企间的兼并重组的趋势亦将加速。

后续有了信贷政策支持,资金链风险大的房企被收购后,不少停工的工地应该是可以再开工的,未来可以观察一下房地产竣工情况是不是会有所改善,并推动房地产投资下行速度趋缓。

除了房地产投资外,此前一直缺席的基建表现的怎么样呢?

今年以来,在出口比较强劲、监管层对地方隐性债务监管力度没有放松的背景下,财政政策一直没有发力。

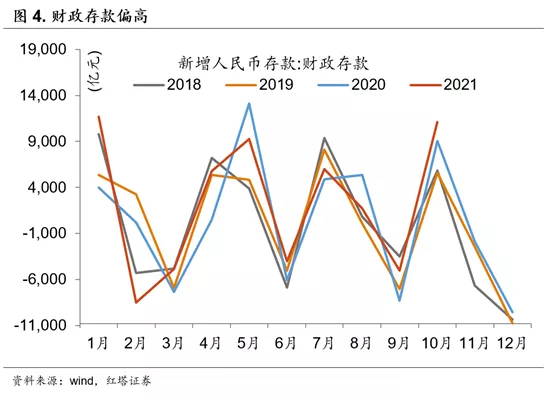

可以看到9月份财政支出当月同比下滑5.3%,仅完成预算支出的71.7%, 2018年和2019年分别为77.8%和75.9%,财政支出节奏偏慢。

另外,财政性存款在10月增加了1.1万亿,明显偏高。这也就意味着虽然目前政府债已经开始加快发行,但是财政资金并没有正式下发到基建项目上。

所以10月基建投资依旧偏弱,1-10月份基础设施投资同比增长1.0%,前值为1.5%。

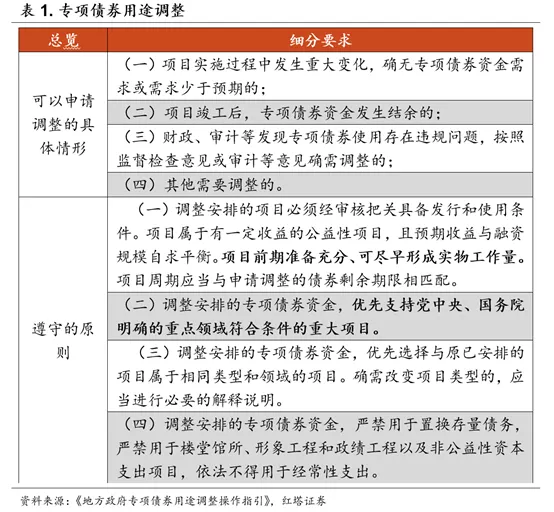

基建一直没有起色的一个原因可能是地方政府缺乏优质的基建项目,专项债募集的资金出现了闲置或者被挪用的情况。

这也是此前财政部印发了《地方政府专项债券用途调整操作指引》的主要原因。

为了更好的发挥好专项债的作用,规范专项债资金的使用,文件在坚持以不调整为常态、调整为例外为基调下,对专项债资金用途调整的做法进行了规范。后续可以关注专项债资金闲置的情况是否得到了改善。

除此之外,我们还需要注意的一个问题在于,11月专项债的发行进度好像并没有加快的趋势。

截至11月19号(按照已披露待发行数据),按照已下发额度计算,专项债的发行进度只有84%左右,剩余大概还有5500亿左右的专项债尚未发行。

按照这样的发行进度,在11月底之前全部发行完的可能性偏弱。可以关注后续专项债的发行进度,比如延续到12月或者是否会像2020年一样,出现未发满的情况(2020年完成度在93%左右)。

另外,此前政策表示要在今年年底、明年初形成实物工作量。加上今年7月,发改委就表示要求做好2022年地方专项债项目前期工作,同时目前也已经下发了《关于申报2022年新増专项债券项目资金需求的通知》。

后续可以关注2022年专项债是否会提前下达,并注意年底到2022年初基建投资是否有所回升。

制造业投资是推动经济数据超预期的关键一环。

1-10月制造业投资增长14.2%,当月两年平均增长6.9%,前值为6.4%。

制造业投资维持韧性,一来是与出口相关。目前海外供应链迟迟没有修复,全球市场对中国的依赖程度依旧比较大,这也是目前中国出口维持韧性的重要原因,可以看到10月出口(以美元计)同比增长27.1%,表现亮眼。

相应的,在外需维持韧性的时候,与出口相关的商品无论是生产还是投资都会维持韧性。

从数据上看,10月出口交货值同比增长11.6%,大幅高于工业增加值3.5%的水平。

相应的,专用设备制造业、电气机械和器材制造业、计算机、通信和其他电子设备制造业等与出口相关性高的行业,投资同比增速也明显位居前列。

二是高技术制造业对制造业投资也起到了重要的支撑作用。1-10月高技术制造业同比增长23.5%,大幅高于制造业投资的14.2%。高技术制造业增长除了与出口相关之外,与国内制造业升级也有关系。

现在制造业面临的上游成本压力还是很大的,比如10月PPI达到了13.5%。

在这样的情况下,制造业企业有很强的技改动力,比如通过引进先进的专业设备等方式,对产业链进行技术化改造,通过提高生产效率的方式来降低成本。

三来与目前的疫情相关。现在全球疫情依旧没有得到有效的改善,全球每日新增人数还在45万人次左右。这就推动了医药相关行业的需求,从而推动相关行业投资增加,比如10月医疗仪器设备及仪器仪表制造业投资同比增长28.2%,表现亮眼。

看完投资分项,我们再来看一下消费。

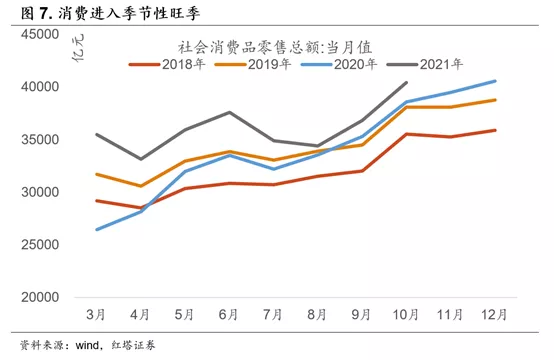

10月社会消费品零售总额同比增长4.9%(前值为4.4%),两年平均增速为4.6%(前值为3.8%),消费数据有所回升。

在分析10月数据的时候,避不过去的一点就是再度零星扩散的疫情,疫情对居民消费特别是外出服务消费肯定是有影响的,比如10月餐饮收同比增长2.0%,前值为3.1%。

但是如果从地铁出行人数以及新增确诊人数来看,11月才是这一轮疫情的高峰,且居民出行受疫情的影响会更为明显。从这个角度来看的话,疫情对消费特别是服务消费的影响在11月份会更为明显。

在疫情的影响下,为什么居民的消费还能够有所回升呢?

我们认为一来受益于国庆假期等因素,10月一直以来都是国内消费的旺季,消费出现季节性回升。

二来可能与价格上涨的因素有关。从分项数据上来看,10月石油及制品类同比增长29.3%。石油制品消费绝对额的上涨,价格应该贡献了很大一部分。可以看到10月CPI交通工具用燃料环比上涨了4.7%,同比上涨了31.4%,涨幅明显。

三来可以关注一下通讯器材类消费,10月通讯器材类消费同比上涨34.8%,涨幅位居第一。通讯器材类消费大幅上行可能是手机厂商为了备战“双十一”,在10月发布了不少新机有关。根据国产手机咨询网的数据,10月有18台手机发布。加上“双十一”预售时间提前到10月20日,通讯器材类消费回升。

往后来看,我们对消费的判断还是偏谨慎的,比如预计在11月,疫情对消费的影响也会更为明显。

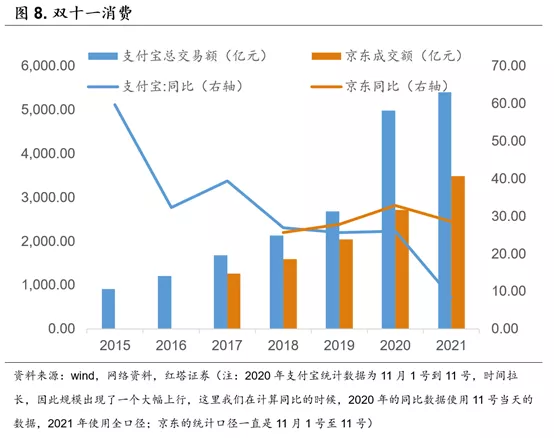

另外 ,“双十一”的消费数据也不算特别理想。这一轮“双十一”,阿里巴巴平台交易总额达到了5403亿元,同比仅增长8.5%,创下了近年来的新低。京东成交额3491亿元,同比增长28.6%,相比于2020年也略有回落。

阿里巴巴和京东作为互联网主要的消费平台,他们消费增速的下滑除了比如其他直播平台分流之外,在一定程度上也反映出目前市场的消费意愿可能并不高。

最后来看一下生产数据。

10月规模以上工业增加值同比实际增长3.5%(前值3.1%),两年平均增长5.2%(前值5%),工业增加值同比略有回升。

在分析工业增加值的时候,我们主要关注这么几点。

第一,“能耗双控”的影响过去了吗?

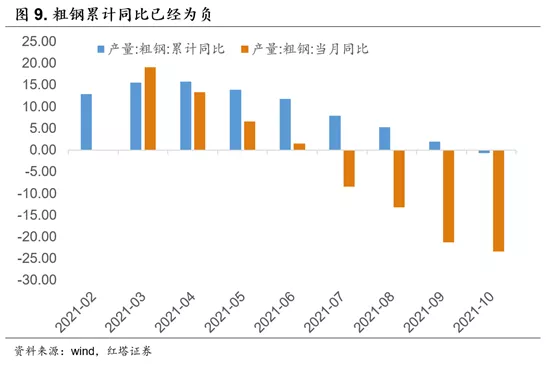

目前来看是没有的,政策对“两高”行业的限制并没有放松。从数据上看,10月纺织业下降5.9%,非金属矿物制品业下降4.1%,黑色金属冶炼和压延加工业下降12.8%。

细分到产品上可以看到,10月钢材同比下降14.9%;水泥下降17.1%;十种有色金属下降2.6%。

额外需要注意的一点是,在经过这几个月的大幅压降之后,1-10月粗钢累计同比下滑0.7%,生铁则下滑3.2%,完成全年产量不增的压力已经不大了。

第二,“保供稳价”落实的怎么样?

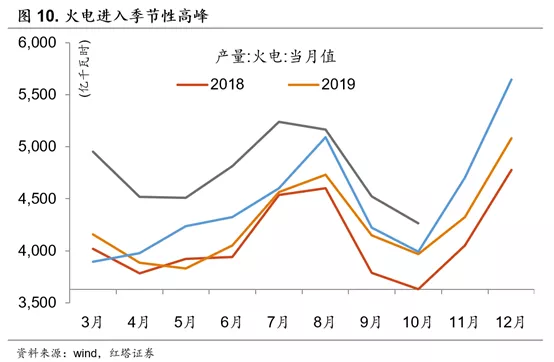

在政策的调控下,煤炭的生产相比于此前的确提高了。10月原煤同比增速由负转正,同比从9月的-0.9%上行到4%。

目前,煤炭行业的保供稳价政策还在继续,预计后续几个月里原煤的产量同比增速还会继续上行。比如此前发改委也表示,11月10日,煤炭调度日产量达到1205万吨,创历史新高。

另外需要关注的一点是,冬季缺水,而且今年冬季偏冷,火电发电量进入传统的旺季,后续电厂用煤等依旧会维持高位。

第三,工业增加值为什么能够回升?

工业生产旺盛一是与出口相关,目前中国出口短期维持韧性,对工业增加值形成支撑。可以看到出口交货值10月同比上涨11.6%,大幅高于工业增加值同比增速。二是与疫情相关,10月医药制造业同比增长16.3%,在公布的数据中,位居第一。三是与技改相关,比如工业机器人同比增长10.6%。

额外需要注意的是,因为“缺芯”等问题,汽车产量整体下滑-8.3%。但是受益于市场需求旺盛、政策优惠等,新能源汽车的产量依旧维持高位,10月同比涨幅达到了127.9%。

最后,总结一下10月经济数据传达的一些信号吧。

第一,因为居民预期改变、政策边际放松传导需要时间等,10月房地产销售和投资下行趋势明显,拿地、新开工、施工等分项下行速度进一步加快。关注后续随着政策边际放松,房地产竣工能否重新回升,从而降低房地产投资下行的速度。

第二,受限于缺乏优质项目等,国内基建投资依旧偏慢。考虑到此前政策要求在今年末明年初形成实物工作量以及2022年专项债项目的准备时间充裕,可以关注后续基建投资。如果经济下行压力大的话,基建投资可能会托举一下经济。

第三,受益于出口维持韧性、高技术制造业持续高位增长等,目前制造业投资略有回升。后续可以关注与“碳中和碳达峰”相关的制造业的表现。

第四,考虑到11月才是疫情影响的高峰,目前我们对消费后续的走势判断依旧比较谨慎。另外,需要关注价格上行对社会消费品零售总额同比增速的影响。

第五,“保供稳价”与“能耗双控”政策并行,出口等成为工业增加值回升的主要原因。