来源:https://mp.weixin.qq.com/s/DJGVyIOLdtctnw0jVEhs9g

本轮疫情贯穿了整个4月,多点爆发的疫情对国内的供需两端以及经济主体的预期造成了巨大的冲击。可以说本轮疫情对经济的冲击仅次于第一轮疫情了。

PMI数据作为4月第一个公布的重要经济数据,能够让我们更好地去一窥疫情冲击下的经济全貌。

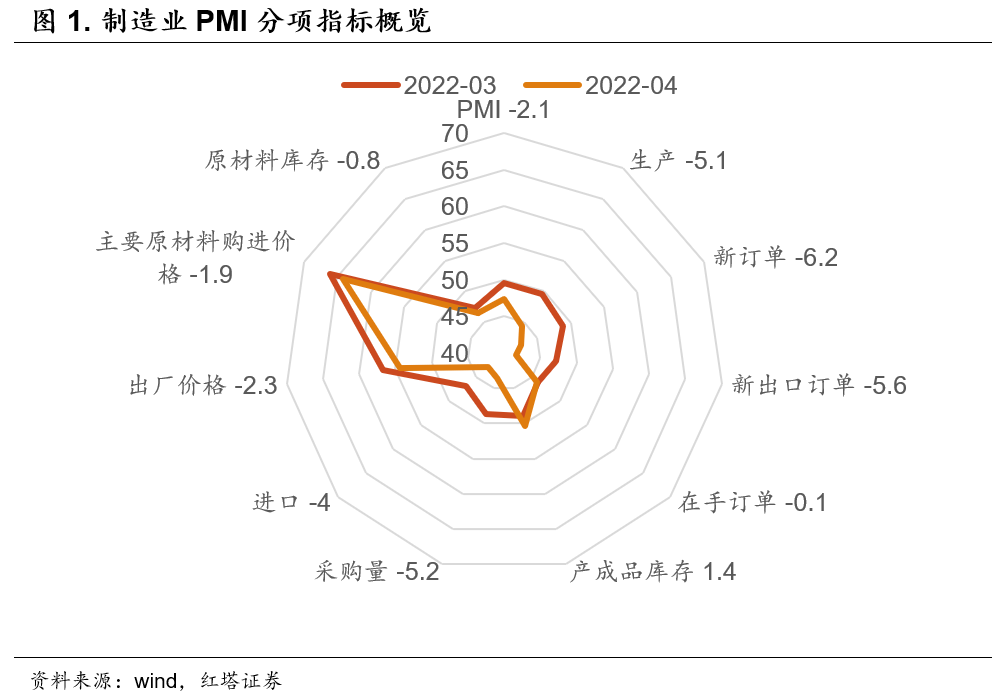

先简单总览一下4月的PMI数据。4月制造业PMI指标全面走弱:

需求端方面,4月制造业PMI新订单指数42.6%,前值48.8%,比上月下降6.2个百分点;新出口订单指数41.6%,前值47.2%,下降了5.6个百分点。

生产端方面,4月生产指数为44.4%,比上月下降5.1个百分点。

价格指数方面,4月主要原材料购进价格指数和出厂价格指数分别为64.2%和54.4%,低于上月1.9和2.3个百分点,继续位于近期较高水平。

另外,供应链压力加剧,4月供应商配送时间指数为37.2%,比上月下降9.3个百分点;同时,企业生产经营活动预期也从3月的55.7%回落到了4月的53.3%。

接下来,我们对PMI分项指标进行进一步的分析。

本轮疫情呈现点多、面广、频发的特点,在这样的情况下,各地防疫措施均有所收紧,多地采取了封城或半封城的举措,并对国内经济造成了全面的冲击。

第一,随着部分地区管控趋严,国内供应链压力凸显。一来是疫情较严重的地区管控趋严,当地面临运输人员难以出行、运输车辆限行、运输企业停业等难点。二来是随着疫情蔓延,多地加大了对外来车辆、人员等的检查力度,跨地区运输难度大幅增加。

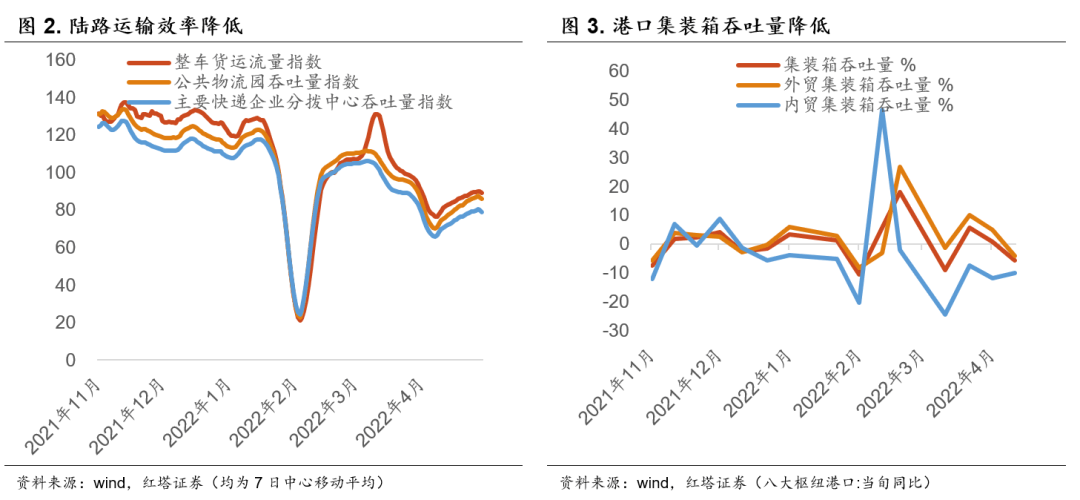

从高频数据中我们也可以看到相较于疫情前,本月出现了公路运输受阻、园区物流运输放缓、快递流通量减少、集装箱吞吐量特别是内贸集装箱吞吐量大幅下滑等现象。体现在PMI数据上就是4月供货商配货指数继续下滑至37.2%(前值为46.5%),仅高于2020年2月。

交通运输不畅进一步使得不少企业出现主要原材料和关键零部件供应困难、产成品销售不畅、库存积压等情况,体现在PMI数据上就是企业产成品存货指数从48.9%上行至50.3%。

第二,企业的正常生产经营秩序受阻,生产压力显现。一来封控地区企业直接减产或停产,并沿着产业链向上下游进一步蔓延(没货);二来交通运输受阻,企业之间的正常商品往来受阻,并对生产产生影响(有供给有需求,但是没有运力)。

比如据乘联会报道,4月东北、江浙沪地区主机厂和零部件供应商生产均遭受疫情冲击,生产受阻。而供应短缺进一步影响了全国整车生产和终端销售,华中、华南等地的整车生产基地陆续出现停产情况。体现在高频数据中就是汽车轮胎半钢胎开工率从3月末的74.52%下滑至4月下旬的67.39%。

体现在制造业PMI数据上就是4月生产指数下滑至44.4%(前值为49.5%)。

第三,疫情冲击下实体需求回落,且企业接单意愿也在下滑。

一方面,疫情反复之下,线下消费场景缺失,且居民线下消费意愿不足。同时,部分居民收入减少,且居民对未来收入的不确定性加强,预防性储蓄需求上行。在这样的情况下,实体的需求开始回落。

首当其冲的肯定是服务业特别是线下服务业,所以我们可以看到4月服务业商务活动指数低于上月6.7个百分点,降至40.0%,其中服务业新订单指数为36.0%,比上月下降8.7个百分点。

另一方面,企业接单意愿不足。一来在疫情冲击下,国内供应链产业链深受影响,交通运输以及生产经营的不确定性,使得企业并不愿意盲目接单。二来受疫情干扰的长三角、东北等地区是汽车、电子、医药等制造业的聚集区,而这些正是我国的主要出口产业。在国内企业不能或不愿意接单同时海外生产逐渐修复的时候,部分海外订单开始向东南亚地区转移。

体现在PMI数据上就是新订单指数下滑至42.6%(前值为48.8%),新出口订单指数下滑至41.6%(前值为47.2%)。

在供需双弱的情况下,企业对原材料和员工的需求也就减少了,采购量指数下滑5.2个百分点至43.5%、从业人员指数下滑1.4个百分点至47.2%。

同时,不断反复的疫情也进一步压制了企业对未来的预期,可以看到4月企业的生产经营活动预期也下滑了2.4个百分点,至53.3%。

另外,我们需要注意的一点是,4月国内价格指数高位波动。这一来是海外地缘政治冲突加剧,部分大宗商品供应受阻;二来国内供应链产业链不畅,部分商品供需错配,推升价格;三来基建发力预期下,部分商品需求旺盛。

体现在PMI数据上就是,石油煤炭及其他燃料加工、黑色金属冶炼及压延加工、有色金属冶炼及压延加工等上游行业主要原材料购进价格指数和出厂价格指数分别超过70.0%和60.0%。

总的来说,4月经济很像2020年2月的时候,突发的疫情对经济造成了全方面的冲击,经济数据在当月砸出了一个底部。

但是我们也认为正如去年一样,在面对疫情的外部冲击时,国内政策积极主动发力,在疫情得到有效快速控制之后,国内经济会迎来一轮强劲有力的反弹。

第一,国内疫情已经出现拐点,国内每日新增人数持续下滑。得益于国内动态清零政策,目前国内每日新增确诊和无症状合计人数已经从4月22日的高点持续回落。疫情最为严重的上海也宣布多区实现了社会面清零。

在国内疫情已经得到有效控制的时候,由疫情带来的各项冲击也会逐渐减弱,后续国内产业链供应链秩序有望逐渐修复,经济主体的预期也有望逐渐改善。

第二,供应链已在逐步修复。4月下旬,部分地区已经开始有针对性地进行复工复产和恢复运输,比如4月20日起上海666家重点“白名单”企业重新开工或者获得开工保障。紧接着4月27日上海也推进了快递物流的复工复产,生活生产进一步被修复。

我们从图2上也能看到陆运物流在缓慢好转,4月末整车货运物流指数恢复至3月末的98.2%。

4月29日的政治局会议也强调:“要坚持全国一盘棋,确保交通物流畅通,确保重点产业链供应链、抗疫保供企业、关键基础设施正常运转”。后续政策会将疫情防控和经济增长统筹考虑,降低抗疫对供应链的扰动。

第三,政策发力,基建后续会对经济形成重要支撑。4月政治局会议明确表示要努力实现全年经济社会发展预期目标,并再次强调 “要全力扩大国内需求,发挥有效投资的关键作用,强化土地、用能、环评等保障,全面加强基础设施建设。”

我们预计在相机调控以及更多的增量政策下,后续基建仍然会是主要投资方向,基建对经济发展的带动作用仍然值得期待。同时,4月PMI数据也表明在疫情冲击下,基建的韧性不低。统计局公布土木工程建筑业商务活动指数为61.0%,连续两个月位于高位景气区间,且新订单指数为52.3%,依旧位于扩张区间。

第四,供应链压力对出口的影响是暂时的,后续随着供应链修复,出口有望维持一定的韧性。

目前,国内对中国出口的担忧除了海外需求回落之外,还有很重要的一点是国内供应链承压以及海外生产能力修复会加速部分国内订单向海外国家转移。

但是一方面随着疫情得到有效控制,国内的供应链正在逐渐修复,由疫情带来的出口企业生产经营压力正逐步得到有效缓解。

另一方面我们也要看到此番受疫情影响的出口行业以汽车、电子、医药制造业为主。而这些行业主要属于高端制造业,具有资本开支大、生产线建立时间长、需要配套设施多、磨合时间长等特征,海外订单具有较强的粘性,短期冲击很难造成明显的订单转移。这一点从特斯拉再度增加在中国的产能上也能够看出来。

第五,政策积极刺激消费。内需是推动经济行稳致远最坚实的基础,政治局会议也再次强调“要发挥消费对经济循环的牵引带动作用”。

目前来看,上层已经颁布了相关政策,比如对受疫情严重冲击的行业、中小微企业和个体工商户实施一揽子纾困帮扶政策,再比如北京、云南、海南等地通过发放消费券的方式促进消费。我们可以期待疫情后部分居民消费需求的释放为经济带来的拉动力。