报告导读

小分子CDMO作为公司业绩增长基础兑现持续超预期,看好22-25年收入延续高增长。ATU业务作为贡献业绩弹性业务拐点渐现,潜在可能超预期。我们看好公司CRDMO和CGT CTDMO一体化平台加速兑现,维持“买入”评级。

投资要点

❑ CDMO: 兑现持续超预期,看好22-25年收入延续高增长

①漏斗效应兑现是加速底层逻辑。商业化项目加速带来收入同比增速加速,公司2019/2020/2021Q3新增的商业化项目数量分别为5/7/9个(基本全部从III期导流到商业化阶段),呈现明显加速趋势,这也带来小分子CDMO收入端增速从2018年的24%逐渐加速到2020年41%同比增速。我们预计2021年收入同比增速有望再次加速到48%附近,验证我们在《药明康德深度报告:CDMO加速增长下,医药CXO龙头长牛天花板打开》,以及《药明康德更新报告:一体化优势凸显,潜在增速最快的CXO龙头》中反复强调的加速趋势的判断。因此我们认为公司小分子CDMO业务收入加速的底层逻辑来自于公司临床早期项目陆续进入到商业化阶段后漏斗效应兑现超预期。

②2022加速可期。我们认为从财务数据推演公司2022年小分子CDMO业务收入端仍有望加速。2022年加速基础一:订单加速。公司整体存货和合同负债增长趋势能够指引小分子CDMO业务订单趋势。从历史数据来看合全药业存货绝对值一直在药明康德中占比达到 80%以上,合全药业合同负债在药明康德占比一直在 50%附近,因此我们认为公司层面合同负债和存货增长趋势是可以反映小分子CDMO业务订单趋势的。2021Q3存货绝对值高达45.20亿(环比Q2增8.82亿),较年初增加值同比增长196%,相较于21H1同比20H1增加值同比增速(111%)明显加速。2021Q3合同负债25.48亿(环比Q2增加5.37亿),较年初增加值同比增长152%。我们认为以上两个指标是能够指引公司小分子CDMO业务2022年仍有望加速甚至超预期的订单基础。

2022年加速基础二:2021年新增商业化项目有望2022年兑现收入。前文已分析2021Q1-Q3年同比2020年底已新增9个商业化项目(2021单三季度新增5个商业化项目),考虑到商业化项目长达半年以上的交付周期,我们预计2022年小分子CDMO业务收入仍有望加速。

2022年加速基础三:产能释放加速。2021H1数据显示:常州合全新药生产和研发一体化项目(工程进度47%)、无锡合全药业新药制剂开发服务及制剂生产一期项目(工程进度63%)、泰兴新药生产和研发一体化项目(工程进度52%)、常州合全新药生产和研发中心项目(工程进度95%)、合全药物研发小分子创新药生产工艺平台技术能力升级项目(工程进度59%)等偏生产产能工程进度(合计预算数约65亿)均已过半并开始陆续转固,伴随着2021H2-2022年持续转固后有望支撑订单执行的产能基础。

③2023-2025年CDMO业务收入仍有望延续高增长。我们仍然首先强调的是公司漏斗效应仍处于持续兑现期,这是公司2023-2025年小分子CDMO业务收入维持高增长的底层逻辑。我们也看到一些支撑未来业绩可持续性的数据:1)订单支撑。服务全球临床管线占比持续提升。合全药业服务全球创新药管线数量占比从2019Q4的12%稳定提升至2021Q2的14%,我们预计随着公司一体化平台持续深化+公司能力交付经验持续提升,公司全球管线市占率仍有提升空间。参考2019年合全药业整体收入在全球市占率仅有2.4%,2020年市占率预计在3.3%(参考凯莱英港股招股书数据2019和2020年全球小分子CDMO市场规模为338亿和375亿美金,按照1:6.4人民币兑美元汇率计算),这就意味着如果公司漏斗效应持续兑现情况下,公司全球市占率仍有望提升至10%以上(在14%全球管线占比基础上略微保守估计),这是公司2023-2025年小分子CDMO业务收入增速维持高增长的订单支撑。2)产能支撑。公司2021年预计资本开支在80亿+,参考历史数据合全药业的固定资产占公司整体比例一直保持在50%附近,我们预计在漏斗效应持续兑现下公司小分子CDMO产能会保持快速增长趋势。从公司2021H1在建工程进度来看,持续资本开支投入能够奠定2023-2025年产能基础。此外公司2021年也宣布开始在美国建设小分子CDMO产能,这也能够为获取更高价值的API和制剂CDMO订单以及2023-2025年小分子CDMO订单消化提供产能支撑。新业务贡献弹性一个是临床数量全球占比在提升,另一个API和制剂海外产能持续释放,显示21Q3相较20Q3更好的备货情况,指引在执行订单仍保持高景气。

❑ ATU:拐点渐现,潜在可能超预期业务

2022年有望迎来商业化拐点。细胞和基因治疗药物已经在末线淋巴瘤、骨髓瘤以及SMA等多个适应症领域展现出惊人的疗效,我们认为伴随着细胞和基因治疗在异体CAR-T技术、实体瘤以及慢性病等疾病领域的持续突破,有望带动CGT CDMO业务迎来突破。截止2021Q3公司共有326个测试项目,45个临床前/I期,6个临床II期,10个临床III期项目,其中4个项目处在即将递交上市申请阶段,这也就意味着2022-2023年公司有望迎来商业化CGT CDMO项目,从而拉动公司ATU业务实现高速增长。我们推测公司ATU业务有望在2023年附近实现盈亏平衡,并成为2023-2025年拉动公司整体业绩增长的一大驱动因素。

质粒和病毒载体产能加速投放。根据公司官网披露数据:2022年预计国内员工人数和质粒生产产能有望同比2021年底翻倍,我们认为国内CGT 行业正处在政策扶持,行业高速发展阶段,订单的超高景气以及公司产能的支撑有望带来国内业务业绩高增长高确定性。较快的产能投放节奏可能也指引者细胞和基因治疗行业较为旺盛的需求,也为公司未来业绩高增长奠定基础。

❑ 一体化:集大成者,期待CTDMO一体化加速兑现

CRDMO一体化集大成者。公司作为CRDMO领域最成功的CXO一体化龙头,目前从药物发现-临床前CRO-临床CRO-CDMO产业链均已经颇具规模,2021年公司将药物发现与CDMO业务部整合成为化学业务部门,有望持续扩大在CRDMO领域一体化的领先优势,并进一步放大从CRO到CDMO导流订单,实现CDMO业务收入持续高增长。

看好CGT CTDMO一体化平台发展潜力。另外我们也注意到公司也开始致力于打造全球领先的从CGT“Testing”到 CGT CDMO的一体化平台,考虑到CGT CDMO领域更高进入壁垒,我们认为公司在CGT CTDMO领域全产业链的布局优势有有望为公司获得更多的订单以及实现与客户更强的粘性,看好CTDMO平台发展潜力。

❑ 盈利预测及估值

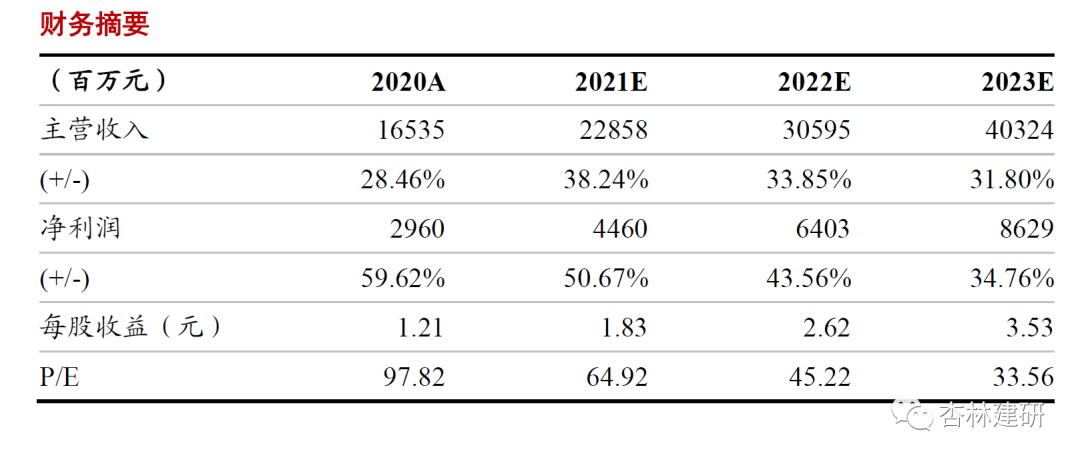

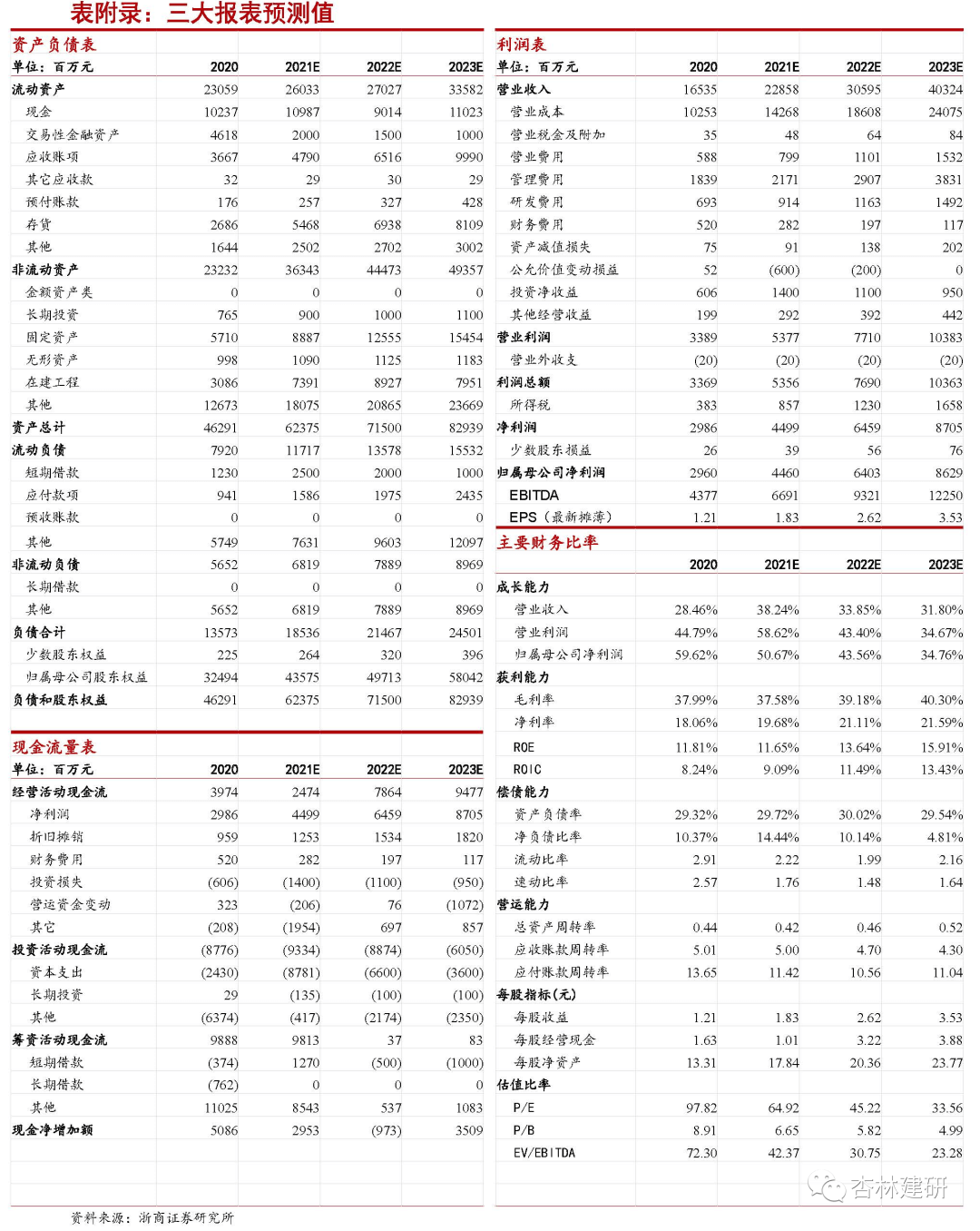

我们预计2021-2023年公司EPS为1.83、2.62、3.53元/股,2021年12月31日收盘价对应2022年PE为45倍(对应2023年PE为34倍)。我们预计2021年公司经调整Non-IFRS归母净利润有望达到52亿,对应公司2021年主业PE为66倍,仍处于相对低估位置,维持“买入”评级。

❑ 风险提示

全球创新药研发投入景气度下滑风险;国际化拓展不顺造成业务下滑风险;各竞争风险;汇兑风险;公允价值波动带来的不确定性风险