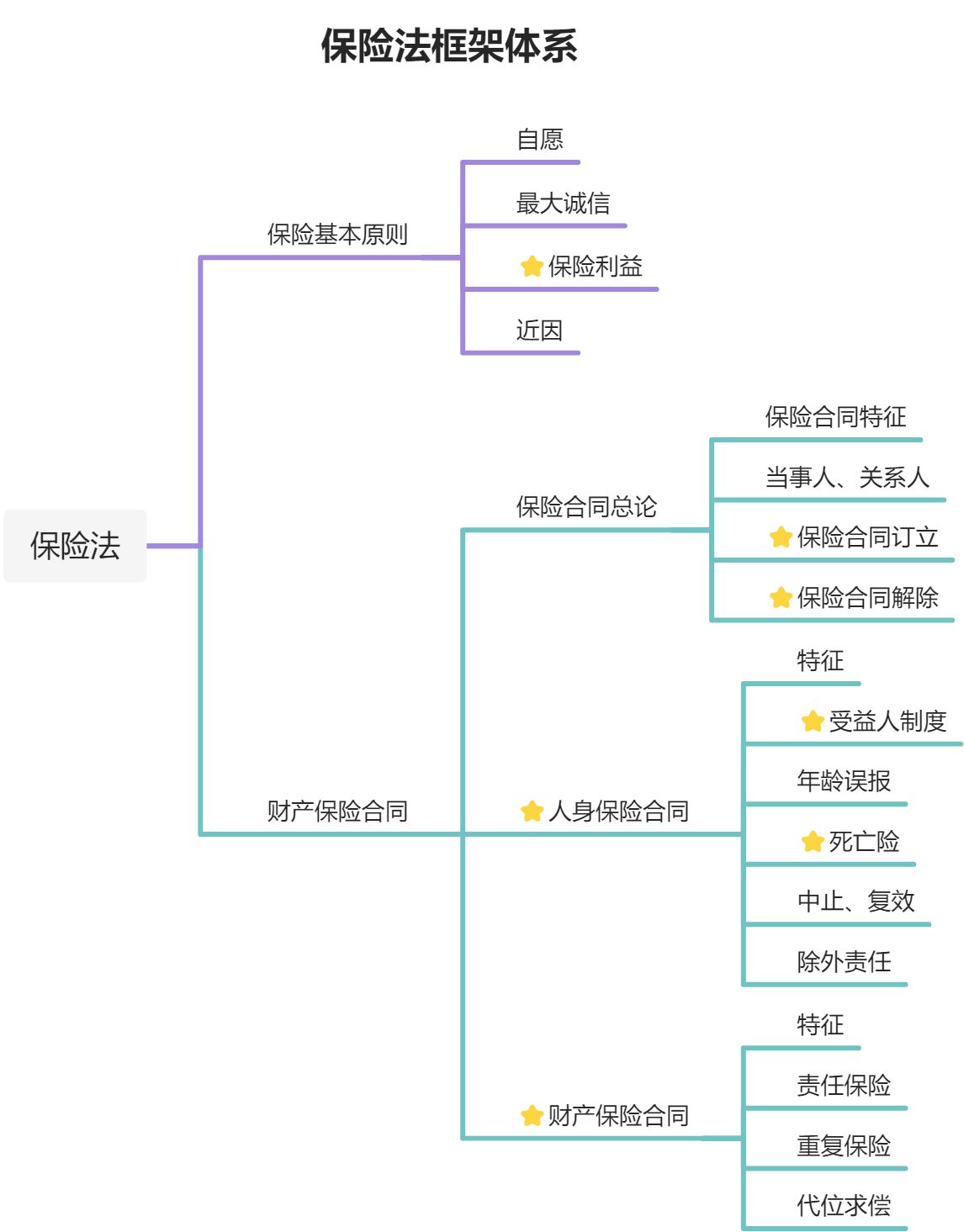

本章于客观题考查2题左右,常考考点:保险合同的成立、解除、死亡险、受益人、财产保险的理赔、代位求偿等。《保险法司法解释(四)》于2018年9月1日实施,对于财产保险的理赔制度进行细化,需重点关注相关内容。

一、基本概念

(一)人

| 当事人 | 保险人 | 又称承保人,是指保险公司。 |

|---|---|---|

| 投保人 | 有称要保人,是指与保险人订立保险合同,并按照保险合同负有支付保险费义务的人。 | |

| 关系人 | 被保险人 | 是指其财产或者人身受保险合同保障,保险事故发生时受到损害的主体。财产险中享有保险金请求权的人。 |

| 受益人 | 又称保险金受领人,是指在人身保险合同中由投保人或被保险人在保险合同中指定的,于保险事故发生时,享有赔偿请求权的人。 [特别提示]仅可能存在于人身保险合同中 |

(二)钱

| 保险费 | 投保人参加保险时,根据其投保时所订的保险费率,向保险人交付的费用。 |

|---|---|

| 保险赔偿金 | 保险人根据保险合同的约定,对被保险人或者受益人进行给付的金额,或者当保险事故发生时,对物质损失进行赔偿的金额。 |

| 保险金额 | 保险合同约定的,保险人承担赔偿或者给付保险金责任的最高限额。也是支付保险费的依据。 |

| 保险价值 | 保险标的的保险价值,可以由投保人和保险人约定并在合同中载明,也可以按照保险事故发生时保险标的的实际价值确定。 |

| [总结] (1)财产保险中,保险金额<保险价值→不足额保险→有效+按保险金额占保险价值的比例进行理赔; (2)保险金额>保险价值→超额保险→超过部分无效→按等值保险正常赔付。 (3)人身保险中,保险标的为人的生命或健康,价值无限大,不考虑超额的问题,保险合同定额赔付,多买多赔。 |

|

| 保险单的 现金价值 |

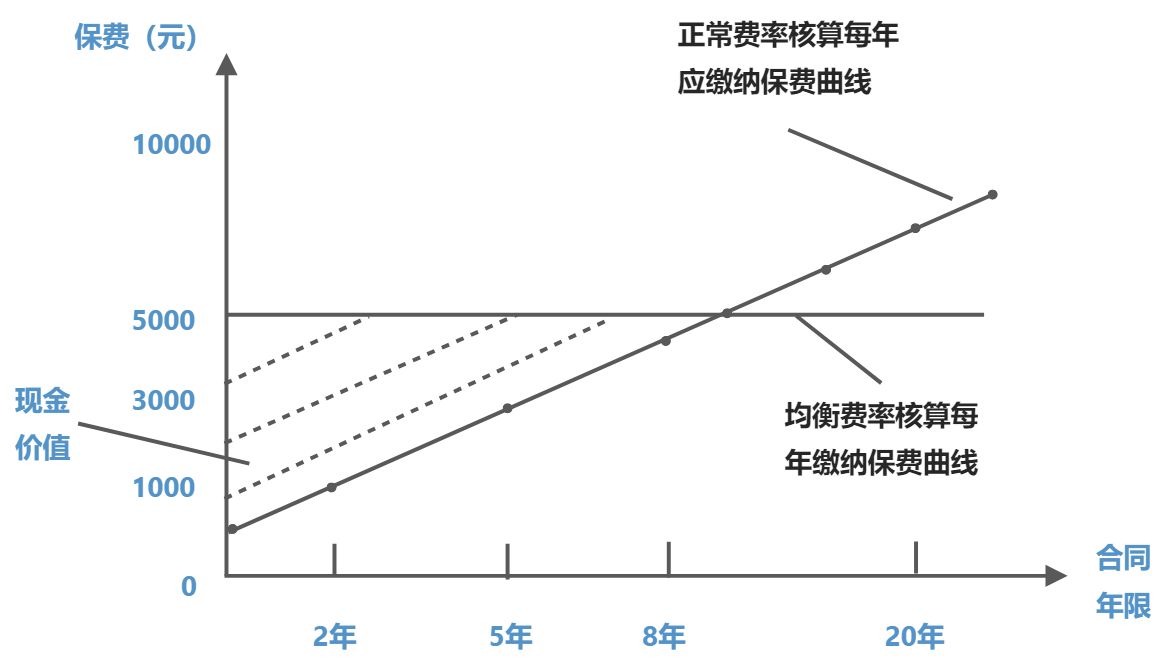

保单的现金价值:按照“均衡保费”的办法,在某些年份之前使得投保人多交保费,这部分多交的保费连同其产生的利息,每年滚存累积起来,就是保单的现金价值(见下图例) |

二、保险的基本原则

(一)公序良俗原则

(二)自愿原则

(三)最大诚信原则

| 投保人 | 保险公司 | |

|---|---|---|

| 订立时 | 如实告知 | 如实说明 |

| 履行时 | 信守保险义务,即严守允诺,完成保险合同约定的作为或不作为义务。 | 当发生保险事故时,保险人应及时全面地支付保险赔偿金。 |

| 不遵守的法律后果 | 未如实告知,可导致保险公司解除合同。 | 未如实说明,相关合同条款无效。 |

(四)保险利益原则

- 保险利益原则的根本目的

该原则在于防止道德风险的发生,禁止将保险作为赌博的工具以及防止故意诱发保险事故而牟利的企图。

- 财产保险利益的成立要件:合法性、经济性、确定性。

- 人身保险与财产保险中的不同要求

|

| 人身保险 | 财产保险 | | —- | —- | —- | | 对象 | 投保人对下列人员具有保险利益

( 1)亲缘关系:本人;配偶、子女、父母;前述以外与投保人有抚养、赡养或者扶养关系的家庭成员、近亲属。

(2)劳动关系:与投保人有劳动关系的劳动者。

(3)被保险人同意:被保险人同意投保人为其订立合同的,视为投保人对被保险人具有保险利益。 | 财产的所有人、经营人、保管人、质押权人、抵押权人等可以认为对投保财产具有保险利益。

| | 时效 | 人身保险的投保人在保险合同订立时,对被保险人应当具有保险利益。

保险合同订立后,因投保人丧失对被保险人的保险利益,当事人不得主张保险合同无效。

人民法院审理人身保险合同纠纷案件时,应主动审查投保人订立保险合同时是否具有保险利益。 | 财产保险的被保险人在保险事故发生时,对保险标的具有保险利益。 | | | [记忆口诀]人身保险看订立,财产保险看发生。 | | | 后果 |

1. 投保人对被保险人不具有保险利益导致保险合同无效

2. 投保人有权主张保险人退还扣减相应手续费后的保险费。

| 若保险事故发生时,被保险人无保险利益,被保险人不得请求赔偿。 |

(五)近因原则

三、保险合同总论

(一)如实告知

- 投保人如实告知

(1)告知内容

保险合同订立时,投保人明知的与保险标的或者被保险人有关的情况,属于投保人“应当如实告知”的内容。

(2)告知义务。

① 义务范围

投保人的告知义务限于保险人询问的范围和内容。当事人对询问范围及内容有争议的,保险人负举证责任。

保险人以投保人违反了对投保单询问表中所列概括性条款的如实告知义务为由请求解除合同的,人民法院不予支持。但该概括性条款有具体内容的除外。

② 体检不能替代告知

第一,人身保险合同订立时,被保险人根据保险人的要求在指定医疗服务机构进行体检,投保人如实告知义务并不会因此免除。

第二,保险人知道被保险人的体检结果,不得以投保人未就相关情况履行如实告知义务为由要求解除合同。

- 保险公司的说明义务

(1)说明内容。保险公司在订立合同时负担将保险条款告知投保人的义务,特别是保险人的免责类条款。

①保险人提供的格式合同文本中的责任免除条款、免赔额、免赔率、比例赔付或者给付等免除或者减轻保险人责任的条款;

②保险人将法律、行政法规中的禁止性规定情形作为保险合同免责条款的免责事由,保险人对该条款作出提示后,即视为履行明确说明义务。

③如果未按法定要求明确说明的,该条款不产生效力。

(2)说明方式。

①保险合同订立时,保险人在投保单或者保险单等其他保险凭证上对保险合同中免除保险人责任的条款,以足以引起投保人注意的文字、字体、符号或者其他明显标志作出提示;

②保险人对保险合同中有关免除保险人责任条款的概念、内容及其法律后果以书面或者口头形式向投保人作出常人能够理解的解释说明;

③通过网络、电话等方式订立的保险合同,保险人以网页、音频、视频等形式对免除保险人责任条款予以提示和明确说明的,即视为履行明确说明义务;

(3)举证责任

①保险人对其履行了明确说明义务负举证责任。

②投保人对保险人履行了相关的说明义务在相关文书上签字、盖章或者以其他形式予以确认的,应当认定保险人履行了该项义务。但另有证据证明保险人未履行明确说明义务的除外。

(4)保险标的转让时无需再告知。

保险人已向投保人履行了保险法规定的提示和明确说明义务,保险标的受让人以保险标的转让后保险人未向其提示或者明确说明为由,主张免除保险人责任的条款不成为合同内容的,人民法院不予支持。

(二)保险合同的解除⭐

1.投保人的解除权

(1)投保人原则上自由退保

除《保险法》另有规定或者保险合同另有约定外,保险合同成立后,投保人可以解除保险合同,这是投保人的法定解除权,也就是退保。

(2)例外情形不可解除

①在货物运输保险合同以及运输工具航程保险合同中,在保险责任开始后,投保人不得随意解除合同。

②人身保险合同中,投保人解除保险合同无需被保险人或受益人的同意,但被保险人或受益人已向投保人支付相当于保险单现金价值的款项并通知保险人的除外。

2.保险人的解除权

除《保险法》另有规定或者保险合同另有约定外,保险合同成立后,保险人不得解除保险合同。《保险法》赋予保险人解除权的规定有:

(1)投保人未履行如实告知义务

①保险人解除权及后续处理

- 投保人故意未履行如实告知义务→解除合同,不退不赔

- 投保人过失未履行如实告知义务→解除合同,不赔但退

②行使的条件

- 知情30天。保险人享有的上述解除权,自保险人知道有解除事由之日起,超过30日不行使而消灭;

- 合同成立2年内。自保险合同成立之日起超过2年的,则保险人不得再解除合同;

- 主观善意。

第一,订立保险合同时,报保险人已经知道投保人未如实告知的

第二,合同成立后,保险人知道投保人未如实告知的情况依旧收取了保费

上述情形下,保险人不得解除合同,若这种情况下发生保险事故,保险人应当承担赔偿或者给付保险金的责任。

[特别提示]解除权需在符合条件情形下,明示解除,否则可能导致丧失或放弃解除权,从而不可在不解除保险合同的情形下,直接对保险事故拒绝赔偿。

(2)骗保

被保险人或者受益人在未发生保险事故的情况下,谎称发生了保险事故,向保险人提出赔偿或者给付保险金的请求的,保险人有权解除合同,并不退还保险费。

(3)夸大事故损失

①夸大损失不可解除合同。保险事故发生后,投保人、被保险人或者受益人以伪造、变造的有关证明、资料或者其他证据,编造虚假的事故原因或者夸大损失程度的,不属于骗保,保险公司不得解除合同。

②保险人对其报的部分不承担赔偿或者给付保险金的责任。因此给保险人造成相关费用支付的,应当赔偿。

[特别提示]骗保VS夸大保险事故

| 骗保 | 夸大保险事故 | ||

|---|---|---|---|

| 夸大事故损失 | 是否发生保险事故 | 否 | 是 |

| 是否解除保险合同 | 是 | 否 | |

| 是否赔偿 | 否 | 是 | |

| 是否退费 | 否 | 否 | |

| 投保人、被保险人故意制造保险事故 |

| (1)财产保险→解除合同,不退不赔

(2)人身保险 | | |

| | | 两年内 | 两年后 |

| | 投保人故意或被保险人故意犯罪、暴力抗捕等 | 解除合同,不退不赔 | 解除合同,不赔,退还现金价值

|

| | 正常人自杀 | 解除合同,不赔,退还现金价值 | 正常赔付 |

| | 无行为能力人自杀 | 正常赔付 | |

| 投保人、被保险人未按照约定履行其对保险标的安全应尽责任的,保险人有权要求增加保险费或者解除合同。 | | | |

| 标的危险显著增加告知义务 | (1)在财产保险合同有效期内,保险标的危险程度显著增加,被保险人应当按照合同约定及时通知保险人。

(2)被保险人告知→保险公司增加保费或解除合同,合同解除的,退还剩余保费;

(3)被保险人未告知一因危险程度显著增加而发生的保险事故,保险公司不赔 | | |

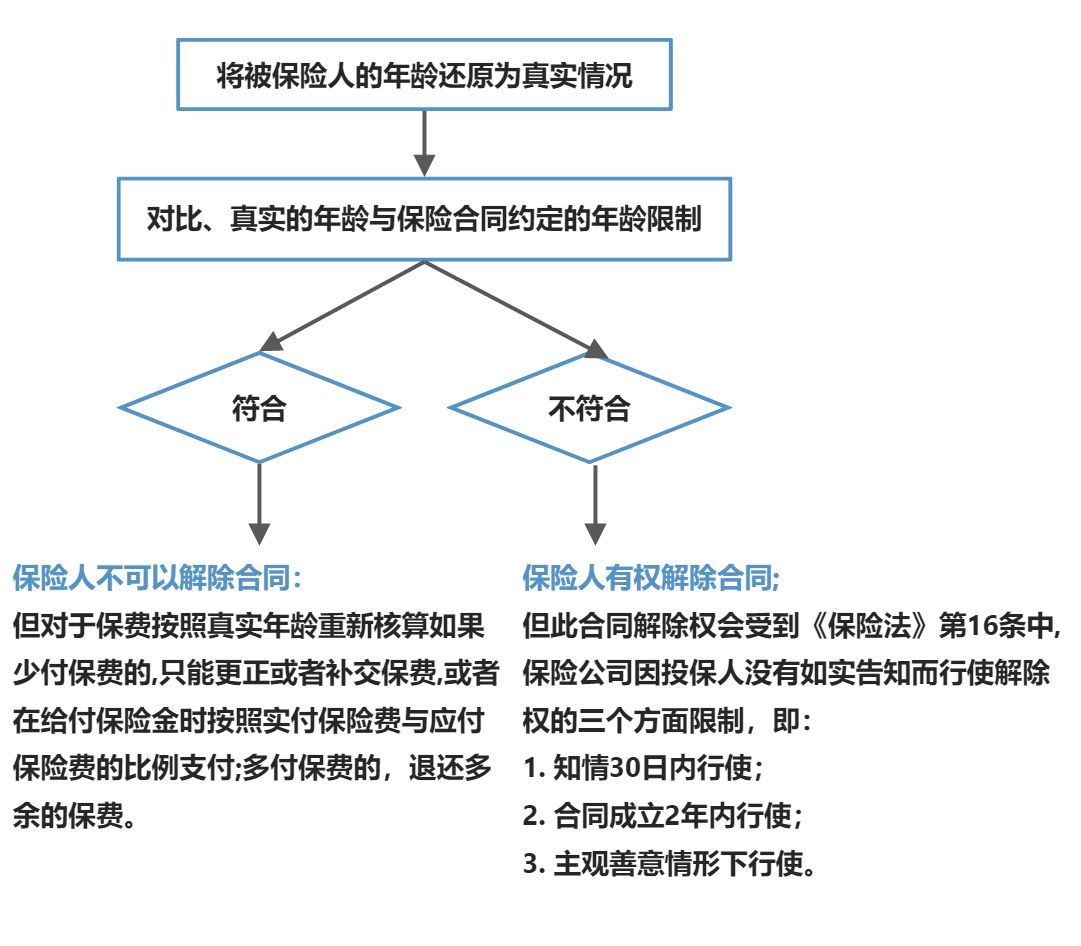

| 人身保险年龄误报 | (1)还原被保险人真实年龄;

(2)如果真实年龄符合合同承保条件,合同有效,调整保费或赔偿金;

(3)如果真实年龄不符合合同承保条件,解除合同,解除权的行使条件同第一项中“如实告知”中的条件。 | | |

四、人身保险合同⭐

(一)受益人制度

- 受益人的性质

定义受益人,是指人身保险合同中由被保险人或者投保人指定的享有保险金请求权的人。保险事故发生后,受益人有权将与本次保险事故相对应的全部或者部分保险金请求权转让给第三人。但因为合同性质、当事人约定或者法律规定不得转让的除外。

- 受益人的范围

原则:人身保险合同中,受益人的范围不做限制。

例外:当投保人为与其有劳动关系的劳动者投保人身保险,只能指定被保险人及其近亲属为受益人。

- 受益人的指定

(1)投保人指定受益人须经被保险人同意,被保险人可以单独指定受益人。

(2)当事人对保险合同约定的受益人存在争议,除投保人、被保险人在保险合同之外另有约定外,按照以下情形分别处理:

①受益人约定为“法定”或者“法定继承人”的,以继承法规定的法定继承人为受益人。

②受益人仅约定为身份关系(比如:配偶)

- 相同主体,看发生。投保人与被保险人为同一主体的,根据保险事故发生时与被保险人的身份关系确定受益人

- 不同主体,看订立。投保人与被保险人为不同主体的,根据保险合同成立时与被保险人的身份关系确定受益人。

③受益人的约定包括姓名和身份关系(比如:配偶张三),保险事故发生时身份关系发生变化的,认定为未指定受益人。

- 受益人的变更

(1)投保人变更受益人时须经被保险人同意。被保险人可以单独变更受益人。

(2)变更需要在保险事故发生之前作出

(3)投保人或者被保险人变更受益人,当事人主张变更行为自变更意思表示发出时生效,不通知保险人,对保险人不生效。

- 顺序、份额

有约定按约定,没约定,平均分。

- 受益人受益不能时,保险金处理

下列情形中,保险赔偿金支付给被保险人,被保险人死亡的,作为被保险人遗产,由其继承人继承:

(1)没有指定受益人,或者受益人指定不明无法确定的;

(2)受益人故意造成被保险人的死亡、伤残,依法丧失受益权,没有其他受益人;

(3)受益人放弃受益权,没有其他受益人;

(4)受益人先于被保险人死亡,没有其他受益人的;

推定死亡:受益人与被保险人在同一事件中死亡,且不能确定死亡先后顺序的,推定受益人死亡在先。

(二)死亡险

(1)概念

①概念

定义以被保险人在保险期间内死亡为给付保险金条件的保险。这里的“死亡”既包括自然死亡也包括宣告死亡。

②宣告死亡的特殊保护(宣死按照失踪时)

被保险人被宣告死亡之日在保险责任期间之外,但有证据证明下落不明之日在保险责任期间之内,保险人也应当承担赔付责任。

(2)被保险人的限制

①原则:无行为能力人不入死亡险。

②例外:未成年人

- 父母可以为其未成年子女投保以死亡为给付保险金条件的人身保险,但是死亡给付保险金额总和不得超过保险监督管理机构规定的限额。

- 未成年人父母之外的其他履行监护职责的人经父母同意为未成年人订立以死亡为给付保险金条件的合同,有效。

(3)被保险人同意

① 合同订立时需被保险人同意,否则合同无效

以死亡为给付保险金条件的合同,未经被保险人同意并认可保险金额的,合同无效。人民法院审理人身保险合同纠纷时,应当对此做主动审查。

“被保险人同意并认可保险金额”可以采取书面形式、口头形式或者其他形式;可以在合同订立时作出,也可以在合同订立后追认。

有下列情形之一的,应认定为被保险人同意投保人为其订立保险合同并认可保险金额:

- 被保险人明知他人代其签名同意而未表示异议的;

- 被保险人同意投保人指定的受益人的;

- 有证据足以认定被保险人同意投保人为其投保的其他情形。

② 使用保单需被保险人书面同意

- 依照以死亡为给付保险金条件的合同所签发的保险单,未经被保险人书面同意,不得转让或者质押。

- 父母为其未成年子女投保的人身保险,不受限制。

③ 被保险人书面撤销同意,认定合同解除。合同解除后,投保人得依据法律的规定或合同的约定,要求保险人返还保单的现金价值。

(4)被保险人自杀

两年内,解除合同,不赔但退还现金价值;

两年后,正常赔付;

无行为能力人自杀,正常赔付。

(三)年龄误报

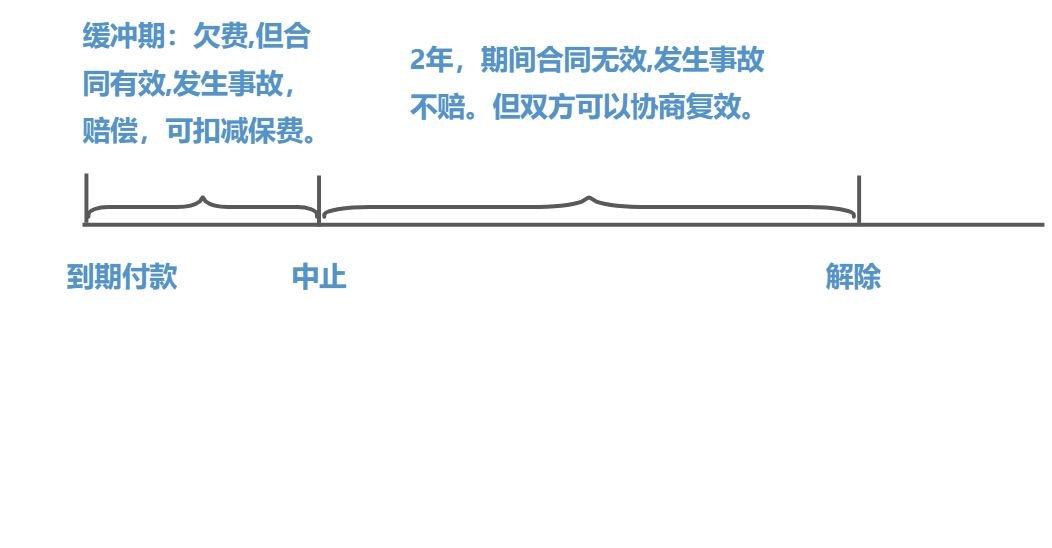

(四)保险合同的中止和复效

五、财产保险合同

(一)保险标的的转让

- 通知义务

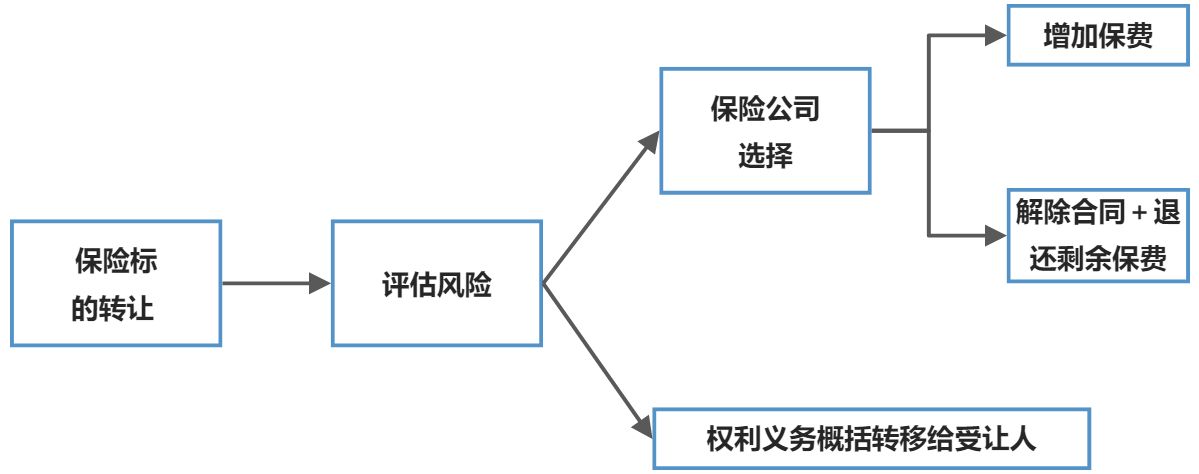

(1)保险标的转让的,被保险人或者受让人应当及时通知保险人,因保险标的转让导致危险程度显著增加的,保险人可以按照合同约定增加保险费或者解除合同。解除合同的,退还剩余保费

(2)被保险人、受让人未通知的,因转让导致保险标的危险程度显著增加而发生的保险事故,保险人不承担赔偿保险金的责任。

- 保险标的转让的,保险标的的受让人承继被保险人的权利和义务

(1)保险人已向投保人履行了保险法规定的提示和明确说明义务,保险标的受让人以保险标的转让后保险人未向其提示或者明确说明为由,主张免除保险人责任的条款不成为合同内容的,人民法院不予支持。

(2)标的交付后,受让人可请求赔偿

(3)标的转让通知后,保险公司答复前,发生保险事故,被保险人或受让人可主张赔偿

- 被保险人死亡,继承人可请求赔偿

(二)财产保险合同的事故发生后由保险人负担的费用

发生财产保险事故以后,保险人除了支付损失赔偿金以外,还要负担下列费用:

- 施救的必要、合理费用,保险人不得以被保险人采取的措施未产生实际效果为由抗辩

- 勘查的必要合理费。

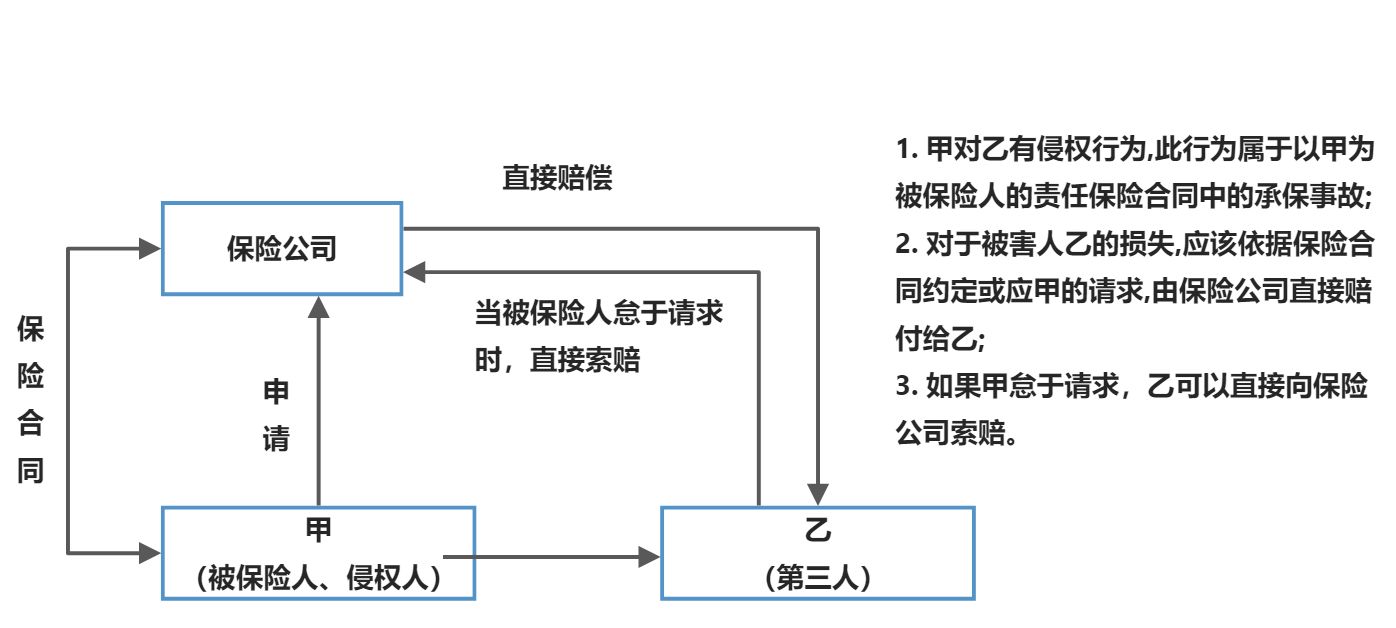

(三)责任保险

定义责任保险是指以被保险人依法对第三者应负的赔偿责任为保险标的的保险,所以又称为第三者责任保险。

| 特征

| 1.限于财产保险 2.保险标的:被保险人对第三者依法应负的赔偿责任 3.赔付原则: (1)直接支付 被保险人对第三者应负的赔偿责任确定的,根据被保险人的请求,保险人应当直接向该第三者赔偿保险金。 (2)受损害的第三者直接索赔 被保险人怠于请求的,受损害的第三者有权就其应获赔偿部分直接向保险人请求赔偿保险金。 |

|

|---|---|

| 被保险人承担连带责任 | (1)保险人先赔。 (2)超出部分向其他连带人追偿。 |

| 和解协议 | 被保险人与第三者就被保险人的赔偿责任达成和解协议的赔付规则 (1)和解协议且经保险人认可,被保险人有权主张保险人在保险合同范围内依据和解协议承担保险责任。 (2)和解协议未经保险人认可,保险人有权主张对保险责任范围以及赔偿数额重新予以核定。 |

| 诉讼时效 | 商业责任险的被保险人向保险人请求赔偿保险金的诉讼时效期间,自被保险人对第三者应负的赔偿责任确定之日起计算。 |

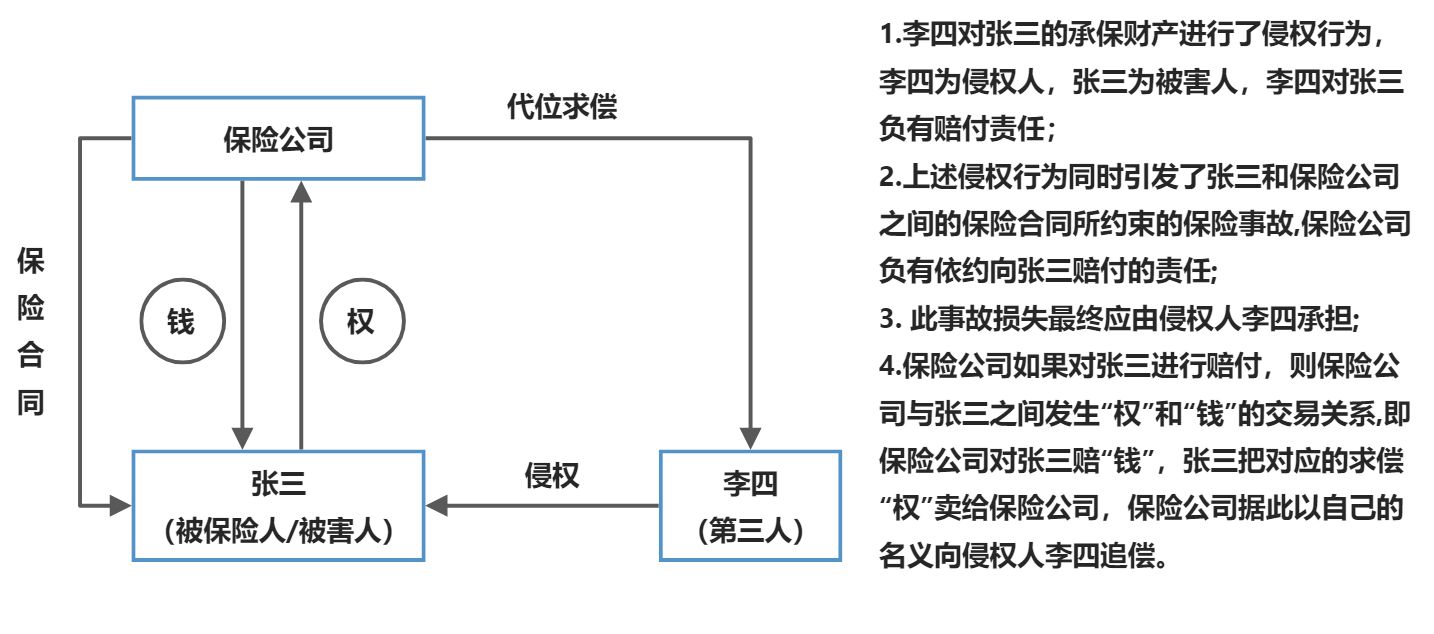

(四)代位求偿制度⭐

- 概念

定义代位求偿权也称代位追偿权、是指财产保险中保险人赔偿被保险人的损失后.可以取得在其赔付保险金的限度内,以自己的名义要求被保险人转让其对造成损失的第三者享有的追偿的权利。

- 代位求偿权的保护规则

(1)被保险人具有选择权,可以找第三者索赔,也可以找保险公司索赔。但双方赔偿的金额总和不超过损失额;

(2)被保险人弃权的处理规则⭐

① 订立保险合同前,弃权的处理

第一,弃权有效,保险人不能就相应部分主张行使代位求偿权;

第二,保险合同订立时,保险人就是否存在上述放弃情形提出询问,投保人未如实告知,导致保险人不能代位行使请求赔偿的权利,保险人有权请求返还相应保险金。但保险人知道或者应当知道上述放弃的情形仍同意承保的除外。

② 保险事故发生后,弃权的处理

第一,保险公司赔付之后弃权→无效;

第二,保险公司赔付之前弃权→同时豁免第三者和保险公司相应的赔付义务。

(3)被保险人有义务配合,否则需承担相应责任

(4)保险事故发生后,被保险人已经从第三者处取得损害赔偿的,保险人赔偿保险金时,可以相应扣减被保险人从第三者处已取得的赔偿金额。

(5)重复赔偿的处理

① 保险公司就代位求偿事宜通知第三者前,第三者对被保险人重复赔偿,保险公司不得向第三者主张代位求偿,但是可要求被保险人返还保险金。

② 保险公司就代位求偿事宜通知第三者后,第三者对被保险人重复赔偿,保险公司有权向第三者主张代位求偿。

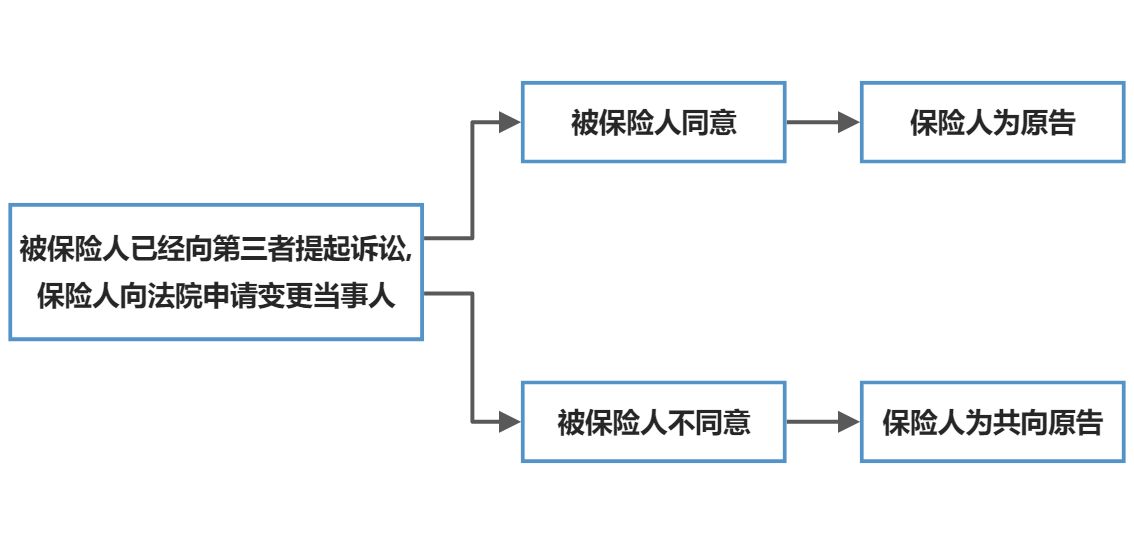

(6)代位求偿诉讼

①管辖

保险人以造成保险事故的第三者为被告提起代位求偿权之诉的,以被保险人与第三者之间的法律关系确定管辖法院。

②仲裁

被保险人和第三者在保险事故发生前达成的仲裁协议,对保险人具有约束力。涉外性质的民商事纠纷例外。

③合并审理

保险人提起代位求偿权之诉时,被保险人已经向第三者提起诉讼的,人民法院可以依法合并审理。

④保险公司申请变更当事人或作共同原告参加诉讼

- 适用除外

(1)第三者如果是被保险人的家庭成员或组成人员,非故意造成的保险事故,保险公司赔付后不得代位求偿。因为此种情形,认定第三者与被保险人为一体。

(2)人身保险不适用代位求偿制度。