随着中国制造业数字化升级,金融是这个链路上必不可少的关键一环。以 1688 为例,越来越多的中小企业在线上找到了更多的生意机会,业务量增加了,随之而来的是对自身经营能力要求的提高,比如企业是不是需要新增生产线?新增生产线需要多少钱?钱怎么来?以往商业和金融是分开的,企业融资需要去跑银行,但现在在线上我们将金融拆解到商业流程中,帮助买卖双方解决资金周转的问题。

我们的用户有何不同

金融通过深度的融合 B 端场景,为供应链的两端,提供大数据驱动的金融服务,在背后助力这些企业做好供应链,做好产能,做好营销,做好经营。

我们所面向和服务的是 B 类人群,相较于 C 端的用户,他们会选择金融服务一般是为了降低资金周转压力、拓展商业机会,所以选择会更为谨慎,以 1688 上的买家举例,他们主要以内贸批发企业为主,从 1688 上进货,然后再销售到各个渠道零售,对他们而言,资金链一般是比较紧张的,每一分钱都需要用在刀刃上。

由于 B 类和 C 类用户,他们使用金融服务的目的不尽相同,使得他们在使用产品的时候也会有一些差异,呈现出不同的特征,例如 B 类的用户对于资金的使用具有很强的计划性,并且有严格的对账流程及对账习惯,下图是对于他们特征的抽象和提炼。

** **

**

影响信任的因素

从用户的需求来看,一个商人无外乎关注生意的 2 个部分,分别是货品的周转次数以及资金的周转次数,100 万的资金,一年周转 5 次是 500 万,而周转 10 次就是 1000 万了,充足的资金可以快速响应企业的短期需求,乘势扩大生意盘子。

所以从本质上来说,B 类用户对于金融是有一定诉求的,我们所要做的是帮助用户减轻不安全和不确定的感受,那么就需要找到影响信任的因素有哪些,我从以下 3 个层面进行了思考,分别从产品的内核,到感知层,再到产品的外延体验层进行初步的梳理。

首先我们需要对产品的内核有一个相对完整的认知,再将它转化为用户可感知的一种价值,通过感知层向用户传递,例如关键决策信息的展示、清晰透明的规则、可控的风险情况等等,接下来是体验层,我们需要关注用户在使用过程中的各链路触点、交互操作以及内容呈现,通过设计的手段去和用户产生一种可信赖的情感体验。

从设计链路来说我们一般是从内往外思考,将价值一层层外化,但用户其实是在体验产品的过程中慢慢了解业务,是一个逐渐深入的过程。

如何构建信任

通过实地走访和问卷调研我们发现,在用户不同的生命周期,遇到的问题和产生的不安全感,其实是不完全相同的,我们需要围绕用户生命周期的不同阶段,去建立信任关系。

一个普通用户从准入潜客到流失一般可以分为 3 个大的阶段,分别是探索期、活跃期和潜流失,设计师需要站在用户的角度去洞察业务,思考在这些不同的阶段,用户的首要需求是什么?什么样的内容和表达能匹配这类诉求?

我们需要通过全生命周期信任力的构建,去一步步拓展和深入产品与用户之间的这种信任关系,最终驱动整体商业效率的提升。

01、第一阶段

初步建立认知 —— 价值显性化表达

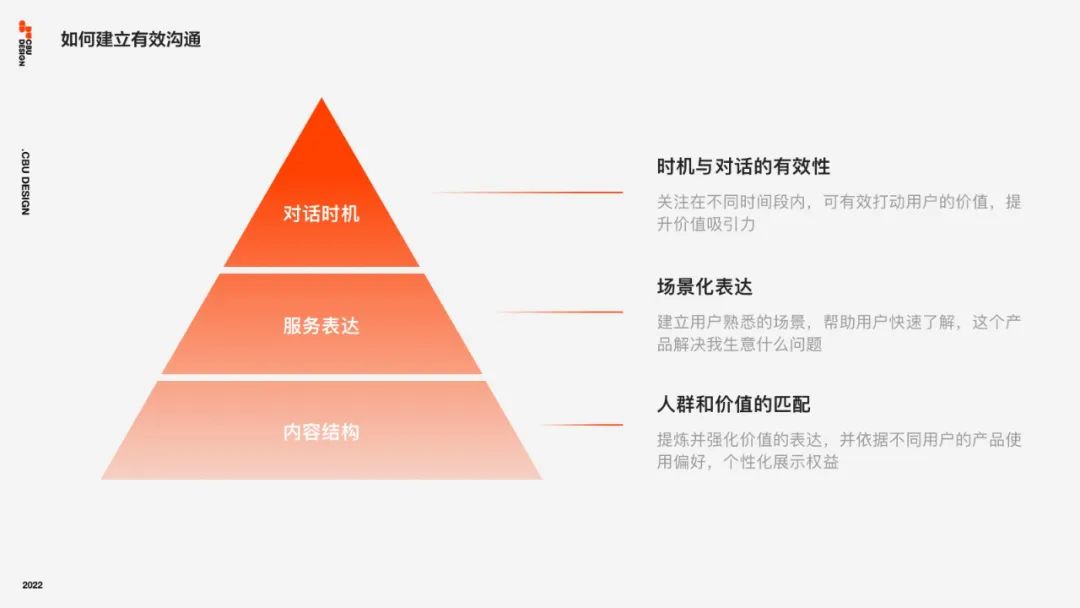

用户最初接触产品时,因为认知不够,并不能了解产品能帮自己解决怎样的问题,带来怎样的价值,需要从多个维度甚至多层次地来和用户进行沟通,我们主要提炼了以下三个方面去和用户建立有效的沟通,进而产生初步的信任。

内容结构 —— 价值和人群的匹配

首先在内容组织层面,一方面需要提炼并强化产品价值的表达,另一方面要注意洞察用户群体的特征,可以依据不同用户的产品使用偏好,个性化的展示权益,以达到较好的沟通效果。服务表达 —— 场景化表达

在某些场景下需要我们去解释一个金融服务,相比用名词解释的方式,去建立起用户熟悉的场景,反而可以帮助用户更快的了解产品,提高认知效率。对话时机 —— 时机与对话的有效性

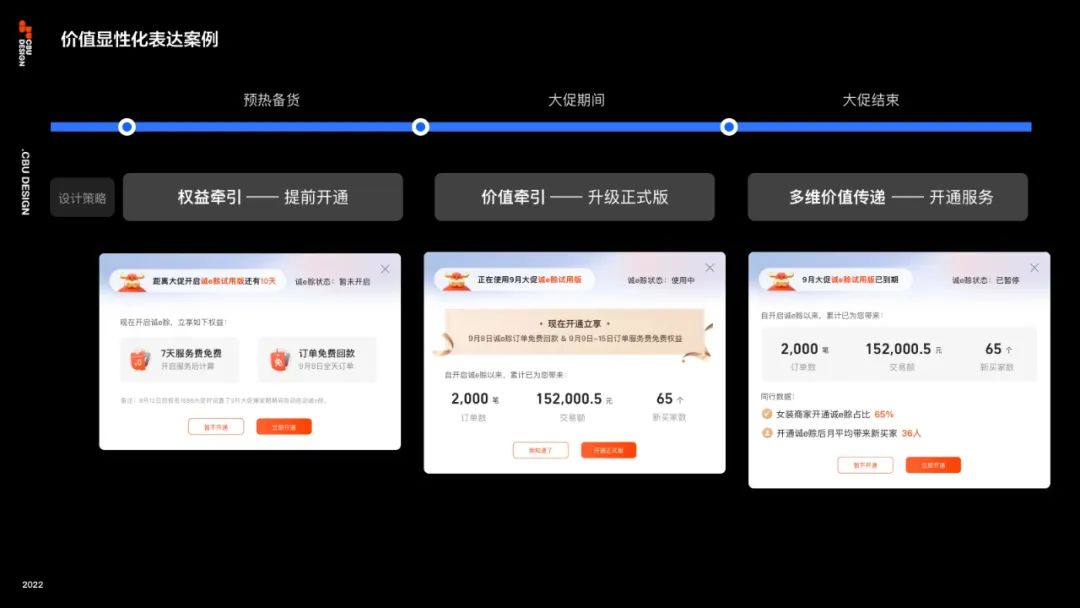

在设计过程中,我们需要思考在什么样的时间段,进行什么样的对话是最有效的,在不同时间段内制定可有效打动用户的价值策略,提升价值吸引力。

举例来说,1688 大促期间,买家采购货品全部可以享受赊账服务,为了在大促这段较短的时间内,引导更多的商家开通这项金融赊账服务,我们的设计策略是在大促前、中、后,通过分阶段的价值触达,加强产品价值的感知力度,进而牵引用户开通。

02、第二阶段

持续成长 —— 提升关键环节的角色协作体验

对于普通产品,或者一个新功能,用户初次去尝试和使用的成本较低,但对于金融产品来说,初次使用和试错的成本变的很高,顾虑很多,所以开通后的使用和转化很重要。

但一次完整的金融服务体验,往往不是单指首次的支用,后续一定还会涉及到 “还” 和“管”的环节,用、还、查为一个产品最小闭环,特别是 B 类的用户,对账和还款一样是必要的流程,这三项体验直接关系到用户是否会继续下一次的使用,我们需要有层次有策略的,帮助用户完成一次使用的最小闭环。

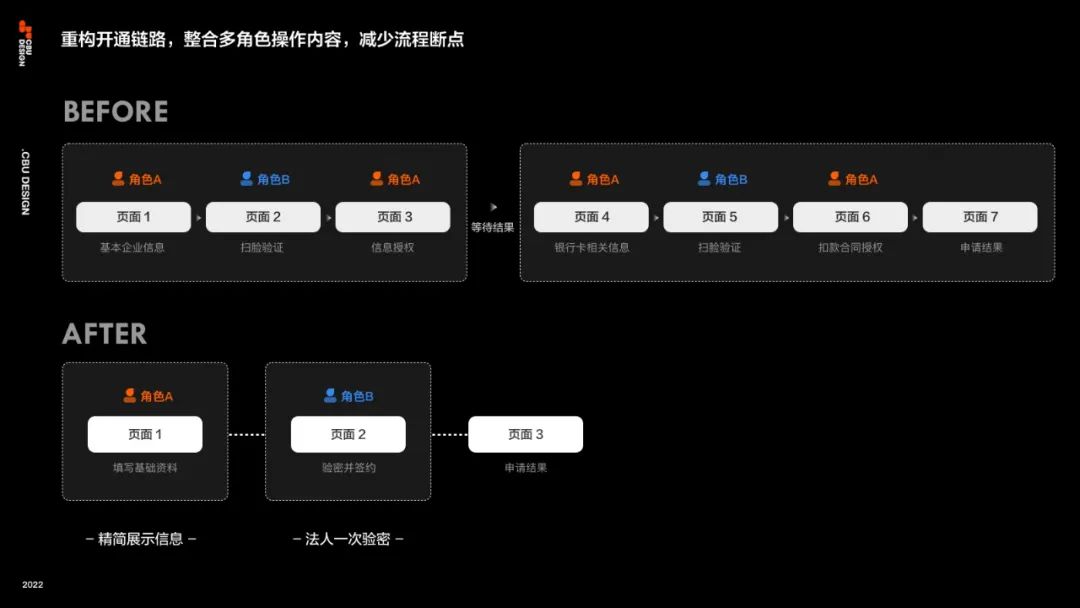

1、在使用服务的阶段,我们需要保证用户在使用过程中有安全的感受,并且流程顺畅无卡点。在 B 类场景下的链路设计,会更侧重任务在不同角色间的流转,因为企业中有细分的组织分工,我们常常遇到一个情况就是,一个看似单线程单人完成的任务流却涉及多角色协作。

金融相关的业务里经常会出现一个特殊的角色 —— 法人,流程里面很多的协议、担保,是需要法人来做的,而我们线上能触达到的人群通常是运营负责人,权限再高一点可能是公司的实控人,我们通过后台数据发现法人和实控人交叠的情况低于 10%,所以在这个阶段,需要我们打破一些约定俗成的流程,更多去关注任务在不同角色之间的流转,怎样把他们顺畅的连接起来,减少流程断点。

2、在还款的阶段,还款流程一般是整个链路中最为精简的,所以设计侧核心要关注的一件事情,是要确保在出账后、还款前的体验衔接,梳理有效的触达链路,根据不同场景去预知用户。

我们可以围绕用户在场景内的动线,通过关联的需求场景,引导用户主动了解和完成首次查账、还款等行为。举个例子,诚 e 赊类似于一个企业花呗,给 1688 买家在购买商品的时候提供赊账服务,设计侧通过购后页去有效衔接用户关心的额度、出账等问题,根据用户行为以及实时数据,向用户展示不同的内容,消除用户在支付后的顾虑,提升使用后的安全感。

3、最后一个看效果查账单的环节,在信息的呈现上一般是最为复杂的,首先我们需要关注 2 个关键角色的体验,在这个阶段老板核心关注效果以及成本的控制,而财务则会关注对账的效率及体验,设计上需要兼顾双视角的内容表达,缺一不可。

我们需要基于关键角色的主要行为以及核心关注点,从平台、行业、店铺等角度挖掘量化产品价值,强化用户侧的价值感知;另外由于 B 类用户的订单量都极大,资金也很可能会涉及逆向的问题,这种复杂情况下格外需要关注用户的理解成本,依据用户资金查账动线,优化账单布局,将规则动态化、可视化的去表达,使对账更清晰高效。

03、第三阶段

产生依赖关系 —— 企业级的优质服务体验

随着用户使用产品的频率逐渐变高,势必需要去探索更多的功能,中间不可避免会遇到卡点,并且越往后期,用户已经熟悉基本的产品知识,共性的问题会越少,更多是个性化问题的浮现,例如针对账单中的逆向流程退款问题,或是大额还款限额逾期等等。遇到这些问题用户往往找不到办法去解决,只能向 CCO 投诉或咨询,在过程中就会对产品产生信任的滑坡。

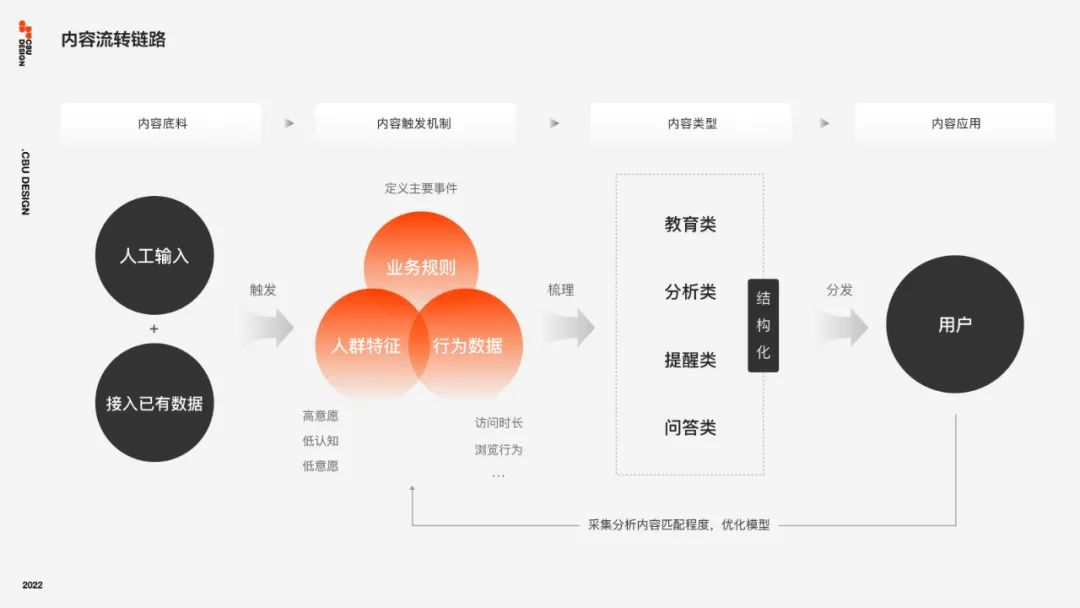

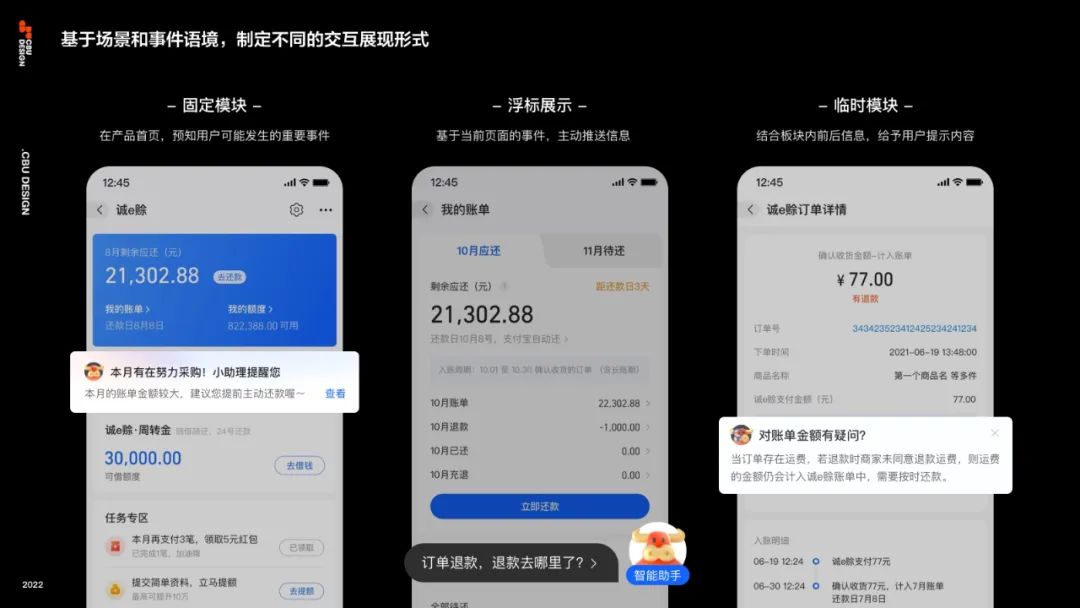

针对于这个阶段的用户,我们需要通过即时的引导,帮助用户缓解焦虑情绪,主动解决他们当下的问题。一方面,我们可以通过数据的判断,主动预知用户可能发生的情况,提前引导解决;或者通过抓取用户的身份数据、行为数据,判断他当下遇到的问题,主动提供下一步的解决方案。通过这种主动服务的方式,使用户获得较好的长期服务体验。

在具体的应用当中,我们会考虑触达用户的场景,以及根据触发事件的上下文语境,制定不同的交互展现形式,更好的给予用户反馈,解决他们的痛点问题。

结语

我们对于 B 类金融场景的设计还在不断的探索和实践,B 端的场景下,我们很难使用共情的能力,去还原用户场景,所以尤为需要通过充分的调研,围绕用户角色以及使用场景去做特征的洞察,明确金融在供应链的两端扮演着什么角色,找到影响信任的因素有哪些,并结合用户的生命周期,根据他们的不同阶段,制定多样化的设计策略,设计上需要用更体系化的全局视角,逐步的去帮助用户跨越信任的门槛,通过信任力的建设最终驱动整体商业效率的提升。