- 基金怎么看好坏?在基金行业里,评论基金好坏的有个专用指标叫夏普比率。

- 夏普比率计算公式

:投资组合预期报酬率

:无风险利率

:投资组合的标准差

- 即衡量每一份收益对应了多少风险。

- 所以夏普比率是收益和风险的系数,夏普比率大于 1 就说明收益大于风险,而小于 1 就说明收益小于风险。不过这个数也是动态的,基金表现好的时候夏普比率就大,而基金表现欠佳的时候夏普比率就小。所以它不适用于自己跟自己比,而适用于同一时间,几只基金的横向比较。

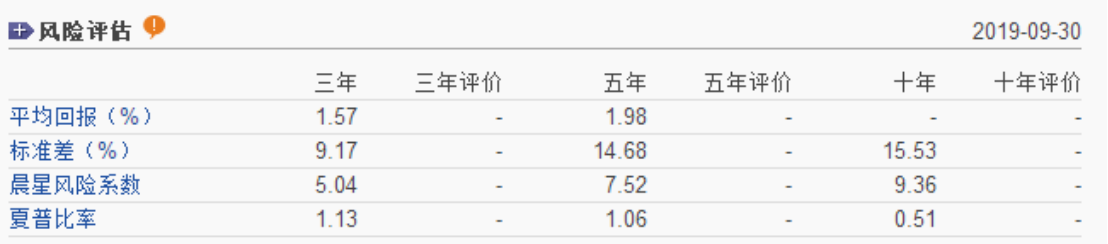

- 用专业的基金经理的话来说,基金涨的多少并不重要,重要的是他在冒了多少风险的情况下涨成这样的,在晨星基金的基金查询页面都会看到不同基金对应不同时间段的夏普比率:

- 比如我们对比一下,上面是广发稳健的,下面是兴全趋势的,显然广发稳健在过去的三年,收益大于风险,夏普比率很高。原因就是他有一半债券持仓。相对来说,最近三年行情不佳,兴全趋势的风险就会更大。

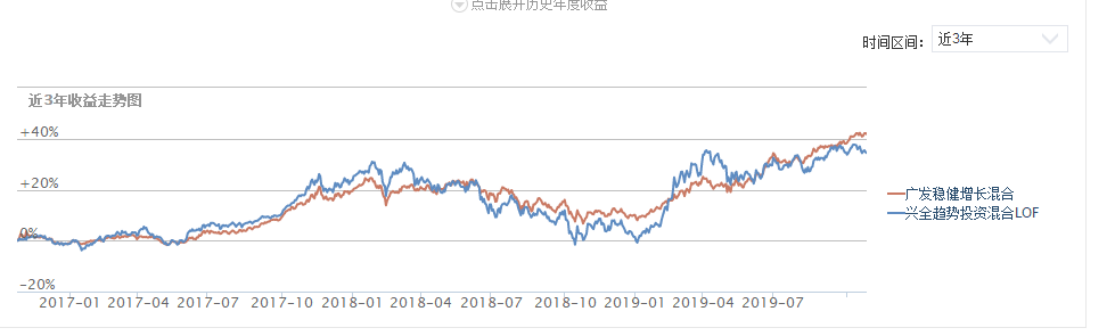

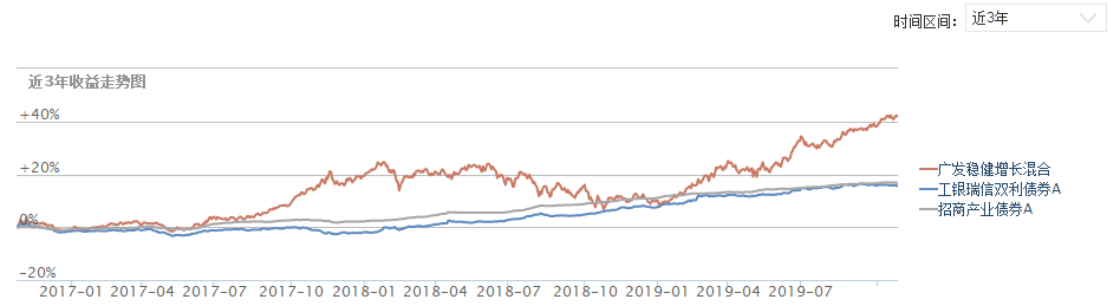

- 从他们的走势来看,也印证了这一点,现在广发稳健的收益更高一些,但从历史走势来看,广发稳健波动也更小。而兴全趋势在 2018 年底,几乎回撤的没有收益了。如果要是普通的投资者来说,显然广发稳健这种走势是更容易接受的。

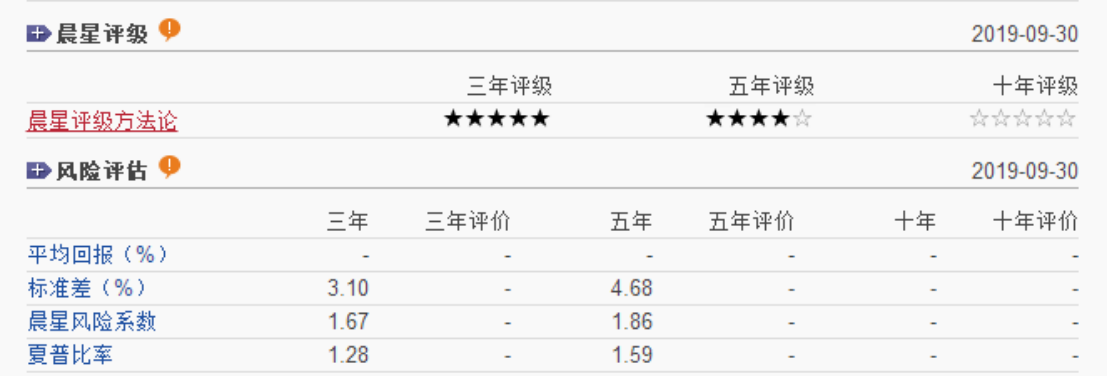

- 我们再看看欧阳凯的工银双利债,他之所以一直强调夏普比率,是因为他做的足够好,工银瑞信双利债的夏普比率,比广发稳健还要高,但是从收益上来说,工银双利债的表现,肯定跟广发稳健没法比。

- 最近 3 年广发稳健涨了 41%,而工银瑞信双利债才 16%,但是如果要比风险回报,显然工银瑞信双利债会更稳定。几乎没有波动,而广发稳健,在 2018 年也面临全年回撤了 7.86%

- 我们再看看纯债,这是招商产业债的夏普比率,已经超过 2 了,说明什么,基本就不太可能亏钱。收益远大于风险。

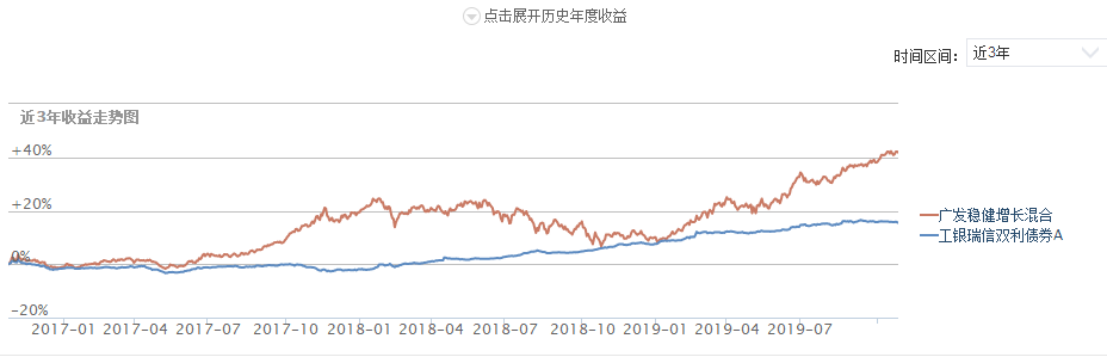

我们看到最近 3 年在收益上,招商产业债跟工银双利债几乎差不多,但是招商产业债,几乎连走平都没有,这就是以波动更小的方式,获得同样的收益,所以他的夏普比率就会更高。

夏普比率怎么用?

这是用于主动管理基金的指标,用来衡量基金管理者的风险控制能力,所以指数基金不在他的统计当中(抄作业的,是不负责控制风险的)。

- 同类基金相互比较,可以选出更为优秀者。

- 比如南方宝元债和工银双利债,都是二级债基,两个就可以比较一下夏普比率,工银双利债的夏普比率更高,显然就是他的走势更稳,风险也更小。

- 南方宝元债 2018 年的回撤还是比较大的,回撤幅度超过 5%,而同一时间段,工银双利却是上涨的,3 年收益差别不大的情况下,显然工银双利更容易坚持下来,投资者也更容易赚到钱。

- 不同类的主动基金进行比较,如果想做逆势投资的朋友,也应该关注夏普比率,一个好基金夏普比率下降的很厉害,说明波动他很可能遭遇了挫折,受了重伤,反而构成了一个定投的好机会。未来收益可能会变大。比如国泰估值优势,三年夏普比率比五年夏普比率低了太多,说明这三年他波动过大。那么未来他的弹性可能会非常大

- 就像一个好学生,最近考试没考好,那么下次考试他排名提升的概率就会很大。

- 最近一段时间,国泰估值优势的弹性优势已经显现出来了。

- 小白投资者,没有什么投资经验,还想赚钱的,最好选择夏普比率高于 1 的基金,并且长期持有。通常情况下,夏普比率高于1的基金,都是债基、二级债基,或最次也是股债均配的基金。