来源:https://mp.weixin.qq.com/s/emUOoYmrFLhbMcjZL7QUSA

**报告摘要

政策暖风频吹,极致考验后将迎反转。行业供需两端极致压力已传导至末期,年底疫情防控政策优化、地产托底政策频出,利好消费需求的政策暖风不断,同时随着全球通胀回落,行业成本端明年将进入下行通道。总体而言,23年供需两端均将迎来改善,终将迎来期盼已久的困境反转。

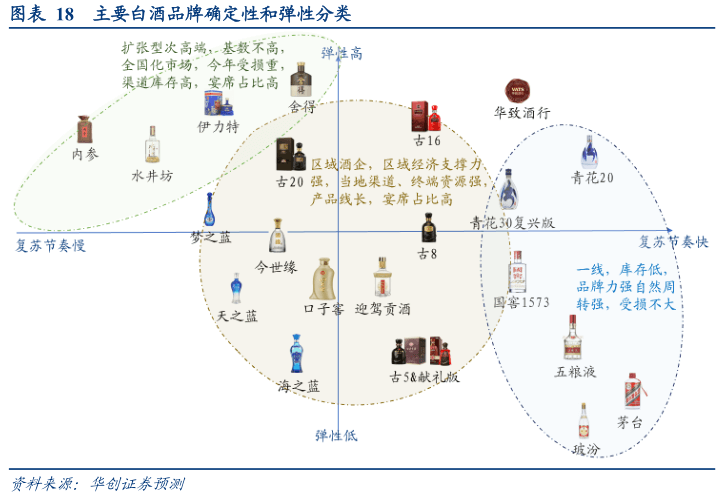

白酒:下行周期后段,龙头穿越周期。白酒周期阶段看,行业已经历一年调整期,下行期后段的信号指标已显现,包括普五批价倒挂、行业库存提升、渠道预期低迷、部分中小酒企倒闭、酱酒泡沫破灭等,预计23H1仍以消化前期库存、稳定批价为主,整体处于筑底阶段,而23H2疫情影响切实降低、经济回暖,将利好行业需求好转,批价底部、库存出清后,有望成为新一轮扩张周期的起点。业绩层面看,明年酒企业绩分化将加剧,名优酒企战略定力和管理能力的提升今非昔比,具备穿越周期的能力。其中高端酒经营底牌足,业绩双位数增长确定性仍高,次高端及区域龙头考验基地市场的深耕能力,分化将进一步加剧,扩张型三四线酒企或将面临下滑。

大众品:浴火重生,刚需先发,可选接力。首先,大众品在22年经历超预期的极致压力测试,意味着23年浴火重生后更大的修复弹性,一是行业龙头在疫情反复冲击下承受利润损失,但守住收入平稳扩张,更换来行业格局出清,明年迎来收获市场之年;二是成本端包材、食用油、糖等各子行业通用的成本价格已在下降,而各类上游农产品大多顶部回落,经历今年超预期上涨后,回落的幅度或将更大;三是经营基数充分降低,明年弹性更加充分。其次,疫情管控放开初期需求不确定性,且经济政策落地到实际恢复有时滞,判断居家和刚需品类短期更佳,包括预制食品、乳业、烘焙(下游面包和上游酵母)等,可选品类二季度开始接力,包括销售旺季在夏季的啤酒和软饮料,以及疫情对场景影响明显的餐饮供应链(连锁、调味品等)。

投资策略:先确定,后成长。投资节奏看,第一阶段预期回暖选修复,年底政策驱动预期回暖,前期仓位降低、跌幅较大的个股标的修复机会,第二阶段放开初期选确定,疫情防控优化落地初期,预计需求和供给短期均将有所扰动,业绩最确定的板块和标的将成优选;第三阶段经营改善选成长,经营真实修复驱动行情,成长将成主线。具体而言:

1)白酒板块:手持核心,目盯弹性。预期先于基本面触底,价值空间已经显现,一年内建议先核心再弹性。短期推荐估值和持仓低位的超跌品种五粮液、洋河,全年确定性标的上首推茅台(底牌充足),其次汾酒(进退有余,兼具弹性及确定性)、及古井(实际经营质量优,盈利弹性大),二季度选择弹性品种的边际改善机会,包括高端老窖(激励目标底线,业绩增速高)和次高端价格带舍得(预期反转)等。

2)大众品板块:迎来大年,全面推荐。第一,啤酒板块机会贯穿全年,高端化逻辑扎实,盈利提升有保障,旺季现饮场景有望成催化,首推龙头青啤(A+H)、华润(H股),推荐改革加速燕京和超跌品种重啤。第二,短期优先推荐刚需品类,居家消费安琪、安井、榨菜和洽洽,乳业伊利、蒙牛(H股),关注巴比、桃李和宝立。第三,二季度起选择高成长和疫后修复弹性品种,首推东鹏、立高、绝味,调味品板块海天和中炬。此外,港股低估值消费标的具备双击潜力,关注飞鹤、周黑鸭。

风险提示:需求复苏不及预期、成本下降不及预期、消费税改革影响不确定性等。

报告目录

正文部分

一、2023年展望:极致考验后将迎反转

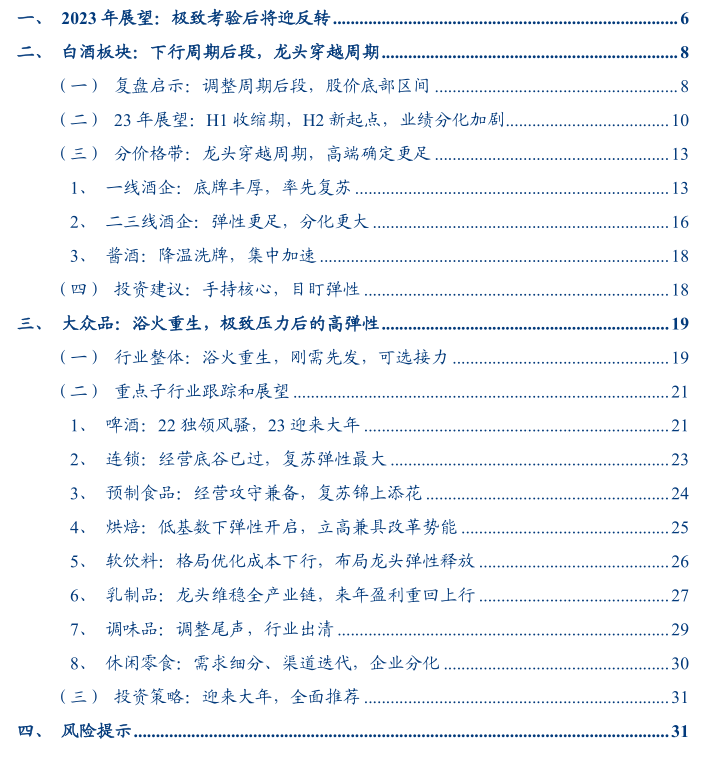

疫情反复、成本上行,22年经历极致经营压力测试。受疫情反复影响,今年整体消费需求疲软,社零同比出现下滑,其中餐饮收入截至10月份累计较19年下滑4.3%,消费者信心亦大幅回落至低位。同时,国际地缘冲突导致上半年全球通胀超预期,主要原料与包材价格维持高位,多数企业成本压力依然较大。需求、成本双重压力超预期下,行业整体压力延续,22年度策略《困境与新生》中的“困境”拉长而“新生”未至。

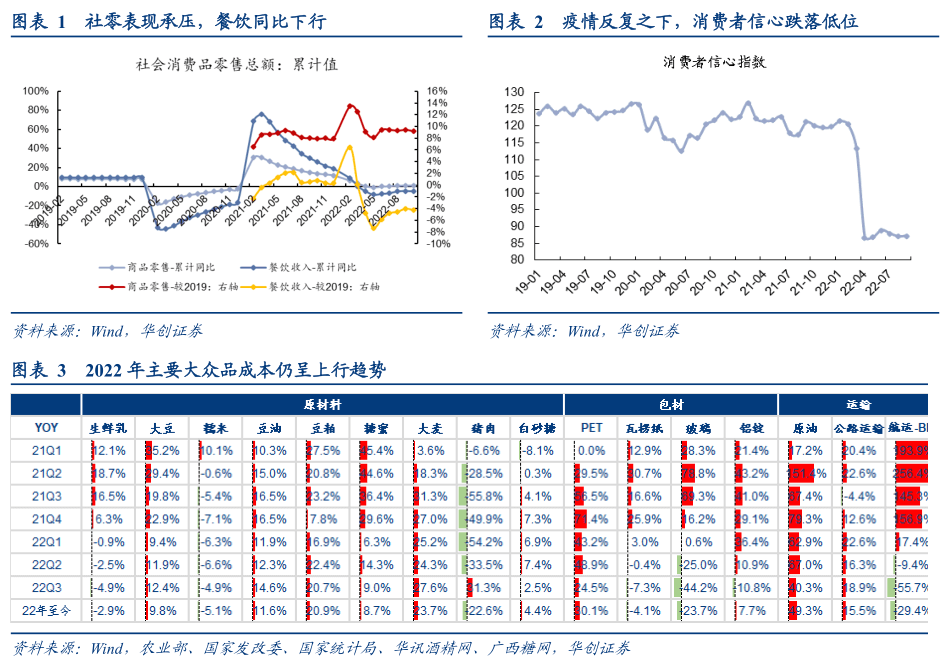

板块预期先行触底,估值已至中枢以下。受经营压力加剧、海外加息扰动,食品饮料板块年初至今震荡下行,累计跌幅19.2%,排名位于A股各板块末尾。拆分来看,食饮板块涨跌幅中业绩、估值分别贡献+9.4%、-26.2%,当下白酒、乳品、啤酒、调味品等多个子板块估值均已回落至过去5年低位。

总体而言,23年供需两端均将迎来改善,有望迎来期盼已久的困境反转。行业供需两端极致压力已传导至末期,年底疫情防控政策优化、地产托底政策频出,利好消费需求的政策暖风不断,同时随着全球通胀回落,行业成本端明年将进入下行通道。**

基本面展望看:

**

白酒23H1收缩期,H2新起点。下行周期后段的信号显现,23H1仍以消化前期库存、稳定批价为主,整体处于筑底阶段,而23H2疫情影响切实降低、经济回暖,将利好行业需求好转,批价底部、库存出清后,有望成为新一轮扩张周期的起点。

大众品浴火重生,刚需先发,可选接力。疫情管控放开初期需求不确定性,且经济政策落地到实际恢复有时滞,判断刚需品类短期更佳,包括乳业、烘焙(下游面包和上游酵母)、休闲零食、预制食品等,可选品类二季度开始接力,包括销售旺季在夏季的啤酒和软饮料,以及疫情对场景影响明显的餐饮供应链(连锁、调味品等)。

二、白酒板块:下行周期后段,龙头穿越周期

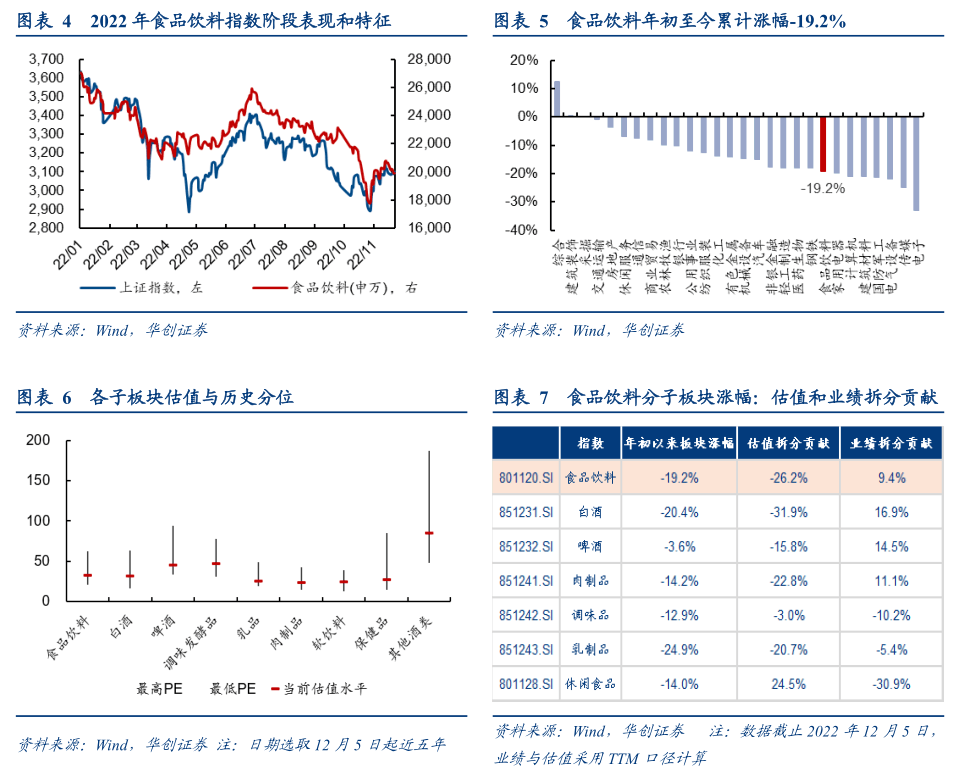

(一)复盘启示:调整周期后段,股价底部区间

行业调整周期复盘对比:当前基本面略弱于18年,但远好于13年。复盘过去两轮承压周期,12年底经济增速放缓,叠加三公消费禁令等致需求大幅下滑,行业深度调整超18个月。18年底则为宏观变化冲击带来的需求普降,行业经历5个月下滑后快速反弹。本轮行业自今年初陷入回调,疫情影响下行业压力多集中在终端和渠道,头部酒企仍属良性,当前基本面虽略弱于18年,但远好于13年。

- 共性:1)外部环境相似。每轮承压期,外部均面临宏观经济逐渐下行的不利环境,同时伴随“消费税”、“禁酒令”等政策担忧,市场对来年预期悲观;2)调整节奏相似。行业内部库存及价盘逐级承压,报表端支撑下股价前三季度往往可因“韧性”相对坚挺,但到四季度对来年预期骤降下往往剧烈回调。

- 差异:内部健康状态不同。当前行业内部较前两轮调整周期更为健康。一是白酒需求结构中,商务及大众消费已成为主力需求,已不复曾经限酒令等政策冲击、需求骤降的情形,消费韧性更强。二是当前行业龙头均保持理性克制,一线酒企库存水平健康,低于18/13年水平。三是头部酒企数字化能力显著增强,渠道与终端管控能力增强,应对不确定性能力提升,抗风险能力增强。

启示一:14年初预期二阶导转正是见底标志,确定性高的标的修复幅度更大。13年白酒业绩持续低于市场预期,估值和业绩双杀。而后14年初行业泡沫被充分挤出,业绩开始好于市场预期,白酒预期的二阶导转正,预期不再下修,股价随之开始触底恢复。14年开始,茅台和五粮液品牌壁垒深厚,估值明显回升,股价增幅达48%/37%,洋河、古井得益于基地市场高确定性率先恢复,股价接近翻倍。

启示二:18年-19年反转的三个阶段。18年底到19年的修复,经历三个阶段,一是茅台18Q3业绩大幅不及预期、股价跌至500元时,市场负面情绪快速释放,年底民营企业家座谈会召开扭转信心,外部政策转好。二是19年初市场预期不增长或负增长时,茅台指引两位数增长规划,EPS预期保障增长底线。三是春节动销超预期,茅台批价上涨,五粮液节后每月10-20元批价上涨,从倒挂到大幅顺价,股价半年翻倍。

当前基本面仍面临压力,供需缺口或仍将拉大。当前步入备战春节的关键时期,今年受疫情扩散、渠道信心受挫的影响,回款发货节奏较往年滞后约0.5-1个月左右,部分品牌还有零散发货,行业库存同比抬升约一个月,批价回落明显。终端与渠道、渠道与酒厂之间博弈加剧,酒企来年目标普遍定在20%左右保持积极,而渠道端悲观观望,春节回款存在拖延情绪,加之需求端春节动销不确定性仍强,预计供需缺口仍将拉大。

- 总结来看,当前处于行业调整周期后段。对比前两轮行业调整期,白酒行业当前在调整一年后,普五批价倒挂、行业库存提升、渠道预期低迷、部分中小酒企倒闭(宋河等)、酱酒泡沫破灭等,下行期后段的信号指标已开始显现。对比前两轮股价调整幅度,自高点回落已接近50%,整体已处于底部区间。

(二)23年展望:H1收缩期,H2新起点,业绩分化加剧

23年行业节奏推演:上半年将延续收缩,下半年或开启新一轮扩张期。

- 20H2-21H2,行业扩张期:20年下半年伴随疫情压力缓解,回补需求催化下行业反弹式增长,茅台批价21Q3一度突破3000元(需求回暖+流动性宽松),引领行业景气向上,带动酱酒品类热潮兴起,21年次高端加快招商铺货进度,业绩超预期增长。

22H1-23H1,行业收缩期:22年行业在疫情反复、 “禁酒令”传闻等多重冲击下,估值消化充分,一二线酒企业绩尚保持坚挺,但终端动销平淡,行业价盘下滑,渠道库存提升、资金紧张,酱酒压力进一步传导至品牌酱酒。当下23年春节临近,但考虑当前疫情情况仍不乐观、库存较高、基数较高等因素,预计23H1以消化前期库存、稳定批价为主,持续防御。

23H2起或迎来新一轮扩张期:经过23H1库存消化、防疫政策稳定后,23年下半年或可迎来低基数、需求好转、库存降低等利好局面,终端消费及渠道信心有望修复向好,进入新一轮景气扩张期。

**

业绩层面,预计酒企剧烈分化,高端双位数增长确定性足。

**

- 高端酒经营底牌足,双位数增长确定性仍高。承压期高端酒品牌壁垒优势放大,在渠道回款选择、终端自点率及周转方面表现较优,同时经营底盘较足,报表确定性最强,来年有望持续保持报表15%-20%的良性增长。其中茅台底牌最为丰厚,五粮液在普五韧性释放的同时寻求增量,老窖腰部产品可持续发力。

- 次高端及区域龙头考验基地市场的支撑力,预计分化明显。次高端中,基本面健康、宴席占比高的企业复苏弹性及确定性较强,其中苏酒和徽酒基地市场支撑力较足,双位数增长确定性较强。扩张型次高端或分化较大,部分品牌今年批价受损较大、库存累积较高,来年业绩调整或需更长时间。

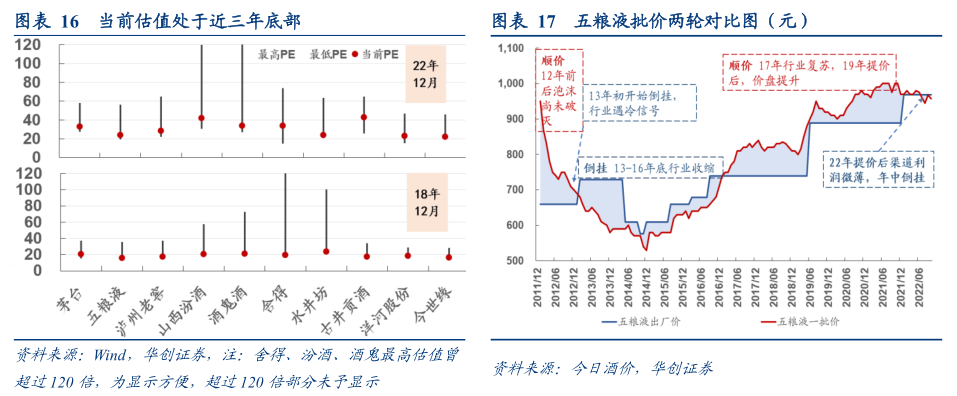

板块估值:压力已在预期中,预期先于基本面触底。今年在疫情反复、“禁酒令”传闻等多重冲击下,市场预期已充分降低,白酒板块估值消化充分,判断已至底部区间。一是当前估值已位于近三年低位,茅台/五粮液对应23年25倍/20倍PE左右。二是头部酒企五粮液/国窖批价已然倒挂,寒气已然传导至一线酒企,是行业从遇冷到底部的信号。判断当前预期已先于基本面触底,估值已到中枢偏下。

(三)分价格带:龙头穿越周期,高端确定更足

龙头穿越周期,高端确定更足。今年白酒终端动销平淡,核心因素在于疫情压制消费需求,而酒企内在竞争力普遍在线,不同酒企因禀赋(产品/市场/场景结构)与应对(战略决策及落地能力)的不同,基本面形成分化,亦决定了后续复苏节奏、弹性和质量的不同。

- 确定性从一线向下传导。影响复苏节奏的因素,一是基本面健康水平,批价保护较好、库存不高的一线企业,在外部需求好转后可轻装上阵,率先企稳。二是从行业规律上看,每次调整多是高端率先复苏,打开价格天花板,中档酒、次高端着眼锚定的过程。

承压期酒企的应对成为关键。复盘历次行业调整情况来看,行业调整亦是洗牌的过程,并非所有酒企均可恢复如初,调整期间战略失误、价盘受损过重的企业或需要更多时间。

后续恢复,宴席占比较高的次高端弹性更足。复苏弹性上,调整中受损较重的后续反弹空间亦更足,此外仍需考虑基数、经营质量等因素。从核心的场景因素看,疫情影响下次高端对应的商务和宴席场景受损较重,而宴席需求相对刚性,后续回补节奏预计更快、弹性更足。商务消费的复苏与实际消费力更相关,节奏或略滞后。其他高端礼赠、低端自饮等受损不多,预计可快速恢复如初,但相应弹性亦有限。

**

1、一线酒企:底牌丰厚,率先复苏

**

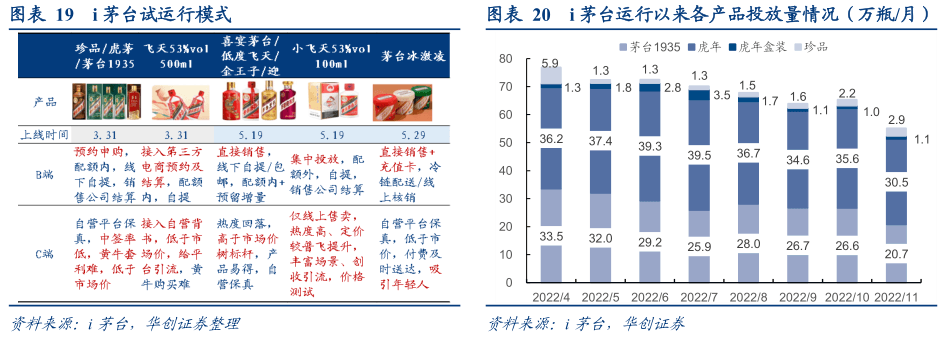

超高端茅台:经营底牌丰厚,15%复合增长可期。茅台品牌力强大,经营底牌充足,一是理顺丰富产品线后,茅台酒、系列酒多点驱动;二是近两年供给端产能瓶颈突破,需求端仍具坚实支撑;三是渠道改革持续推进,i茅台展现出旺盛生命力。最后,普茅提价是公司最优质的底盘。具体节奏看,公司今年增量主要由i茅台贡献,普茅步调平稳,来年茅台酒放量、普茅及更多产品上线i茅台、系列酒新增产能释放等均是有力贡献点。

- i茅台是营销改革的关键抓手,亦是营收重要增量。i茅台从3月底试运行,至今累计投放逾500万瓶,前三季度i茅台实现酒类收入84.6亿元,全年破百亿在即。短期来看,i茅台缩短了中间流通环节,有效提升盈利水平,并推出“茅小凌”等虚拟形象助力推广茅台文化。中长期来看,i茅台有助于加大公司对渠道的掌控力及对市场的洞察力,或可推动与经销商重新定位及分工,亦对后期新品上市、提升企业市场主导权、产品价格管控等有积极意义。

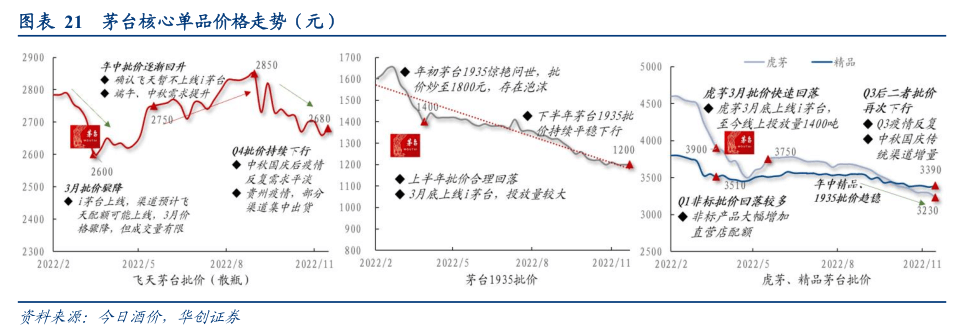

- 飞天批价维持“上有顶,下有底”的判断。茅台主要产品22年批价下跌成为市场关注焦点,疫情反复影响需求是主要因素。此外,生肖及茅台1935批价下跌亦有直营店配额提升、上线i茅台的因素,这亦可理解为飞天的试点动作。飞天方面步调平稳,批价整体在2600元(散瓶)以上。展望23年,流动性环境宽松,经济托底政策明显,同时茅台需求端支撑仍强,维持“上有顶,下有底”的判断,预计普茅价格中枢仍将是2500-3000元。

千元价格带:今年遇到刹车,但后续放量扩容仍可持续。今年经济下行、疫情反复,千元价格带前三年冲刺性扩容、百花齐放的局面突遇刹车式停滞,多数品牌面临渠道推力失灵、批价下行、库存抬高等困境,尤其是新品牌,老玩家五泸相对较好。不过当前千元价格带大众需求支撑力已更充分,需求复苏后整体仍将波浪式扩容,但预计价增有限,量增或为主要驱动。格局上判断话语权仍在老名酒,新品牌或轮换出清。

五粮液:韧性较足,寻找增量。普五今年展现出极强的品牌韧性,动销实现正增长,湖南、安徽、鄂赣、江苏等地实现双位数增长,库存保持健康。公司就明年目标积极与渠道沟通,或通过平台商挺价、以及系列酒等产品发力的方式挖掘新增长点。

老窖:低度和腰部延续良好势头。当前国窖已站稳千元价格带,今年公司及时切换低度和特曲保障弹性良性释放。来年股权激励保障下,预计弹性仍将延续,高度国窖理性控量,低度或通过华北渗透、华东等铺货延续弹性,特曲等或延续30%+增长。

汾酒:进可攻退可守,弹性与确定性兼具。凭借精准的出牌节奏和优秀的营销体系,汾酒当前基本面非常健康,库存始终保持在1个月内,外部一旦复苏即可轻装上阵。而汾酒多条成熟产品线及全国化的市场,使得公司进可攻退可守。

进可攻:若市场如期复苏,公司可加大费用投放力度,青花30复兴版进一步放量引领升级,青花20可深入拓展华东华南市场,实现规模扩张、结构升级和弹性释放。

退可守:若复苏不及预期,大本营山西市场煤炭经济强护航下可保障基本盘稳定,省外可适当放量玻汾,华北成熟区域可放量老白汾等腰部产品,同时收缩费用,业绩弹性仍可保障。

**

2、二三线酒企:弹性更足,分化更大

疫情影响下,行业寒气已蔓延至次高端酒企。随着防疫政策优化改善,后续复苏弹性亦更强,或起步于消费场景的恢复、带动需求回暖。基地市场支撑力强、战略灵活、库存低动销好的区域酒企有望率先感知市场回暖。扩张型次高端酒企需重点关注需求与库存情况,后期弹性释放空间较大。

区域酒:基地市场强支撑下,复苏更具确定性。受益于较长的产品线、长期深耕的基地市场,苏酒和徽酒在今年展现出较强的确定性,来年亦有望率先复苏。一是江苏、安徽位处华东,经济活跃度及相关产业链较强,基地市场支撑力较强。二是伴随防疫政策优化,大众宴席场景有望率先回暖,区域龙头核心产品均布局于此,有望率先复苏。三是区域龙头产品线较长,酒企可结合复苏程度灵活出牌,短期以中档宴席复苏,中长期复苏趋势确定后,结构升级主线有望延续。

徽酒确定性和弹性更优。安徽省经济增长支撑强潜力佳,省内防疫政策更加灵活包容,宴席消费持续升级,且今年安徽整体消费氛围尚可,主要酒企渠道库存不高,有望率先复苏。节奏上判断先是主流价格带200元附近的产品放量,进而延续前期升级主线,古井作为龙头各线产品势能已起,有望充分受益。

苏酒关注需求复苏程度和库存水平。江苏今年上半年白酒消费受疫情影响较大,下半年300-400元价格带消费氛围明显回暖,但600元价格带复苏一般,且苏酒渠道库存在2.5-3个月左右,复苏节奏及弹性或不及徽酒,来年需更加关注库存状态。

扩张型次高端进入压力期。扩张型次高端小酒自21H1高速扩张后,21H2开始理性降速,今年以来最先感受到疫情带来的寒气,全国化招商进程停滞,库存水位亦处于高位,部分产品面临深度调整。酒企亦将因今年应对效果和基本面质量不同分化加剧。

舍得经营质地相对更好。舍得今年应对疫情的节奏和效果较好,来年复苏中有望释放较高弹性。一是舍得当前库存相对健康,价盘稳健,一旦复苏中可轻装上阵;二是主品品味舍得近年宴席市场布局较足,有望受益宴席市场刚性需求回补红利;三是公司市场全国点状分布,东北、山东、西南等氛围渐起,华北、华东等亦在积极扩张,渠道推力保持优势,行业一旦复苏,有望释放较大弹性。

酒鬼、水井库存消化进度成为关键。二者目前渠道库存较高,皆积极应对,结合渠道反馈,酒鬼理性下调内参明年目标,水井向下推出天号陈。

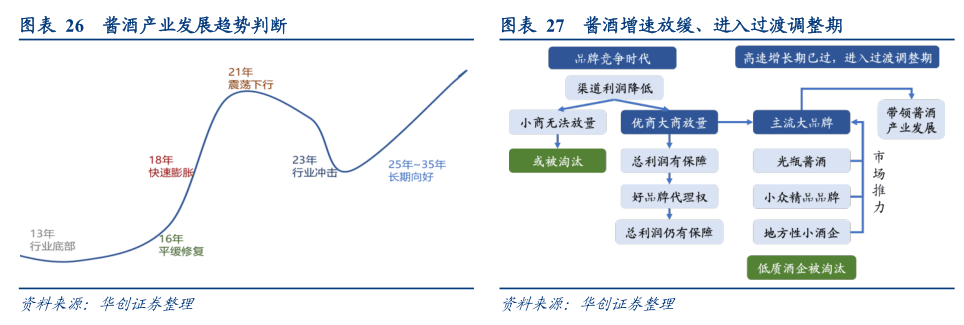

3、酱酒:降温洗牌,集中加速

品类降温洗牌,集中度加速提升。本轮酱酒调整已由贴牌产品传导至次线酱酒,进一步延伸至习酒、郎酒等外部品牌酱酒。渠道反馈习酒窖藏1988、郎酒红花郎批价均已倒挂,库存较去年亦有明显提升,今年糖酒会酱酒展区氛围降温明显。本轮调整表象为白酒行业需求承压大背景下的跟随调整,实质是前期扩张产能落地后引发的供需错位,经前期渠道杠杆放大后的快速调整。

- 我们认为本轮调整是品类扩张走向品牌竞合的关键阶段,疫情反复影响下,中小酱酒企业加快出清,品牌酱酒在洗牌中底气更足,可快速抢占出清份额,集中度加速提升。预计今明年酱酒可调整至底部,25年产能出清后有望再度向好扩容。

(四)投资建议:手持核心,目盯弹性

短期择价大于择时,一年先核心再弹性。前期外部悲观预期与不确定性因素均已在估值中反映,预期先于基本面触底,核心标的价值空间已显现,短期择价重于择时。当前防疫政策改善明显,来年复苏主旋律更加清晰,一年内建议先核心再弹性。

短期推荐估值和持仓低位的超跌品种五粮液、洋河,公司经营韧性强,估值具备较足性价比,复苏弹性空间大。

全年确定性标的上首推茅台,公司经营底牌充足,品牌壁垒高筑,确定性依然凸显。其次选择汾酒,公司经营节奏把控良好,底牌众多,进退有余,抗风险能力强,兼具高景气延续性及确定性,高增长中枢具备坚实支撑。持续推荐区域龙头古井,动销反馈好,实际经营质量仍优,盈利弹性空间大。

二季度选择弹性品种的边际改善机会,紧握估值合理的高端老窖(激励目标底线,业绩增速高)和次高端价格带舍得(预期反转)等。

三、大众品:浴火重生,极致压力后的高弹性

(一)行业整体:浴火重生,刚需先发,可选接力

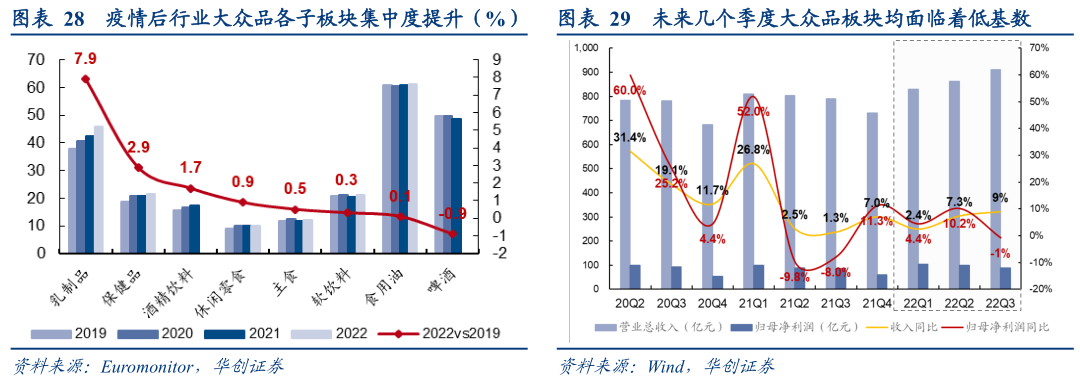

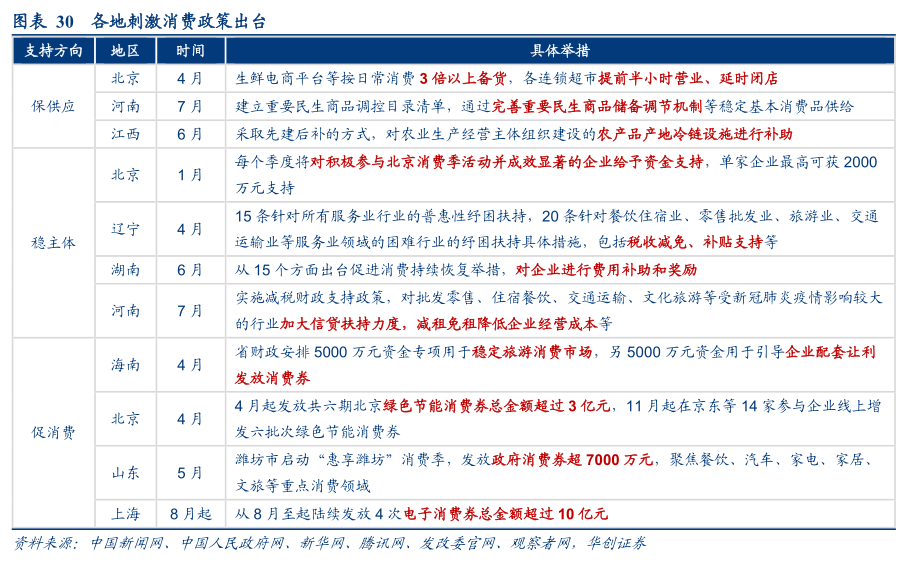

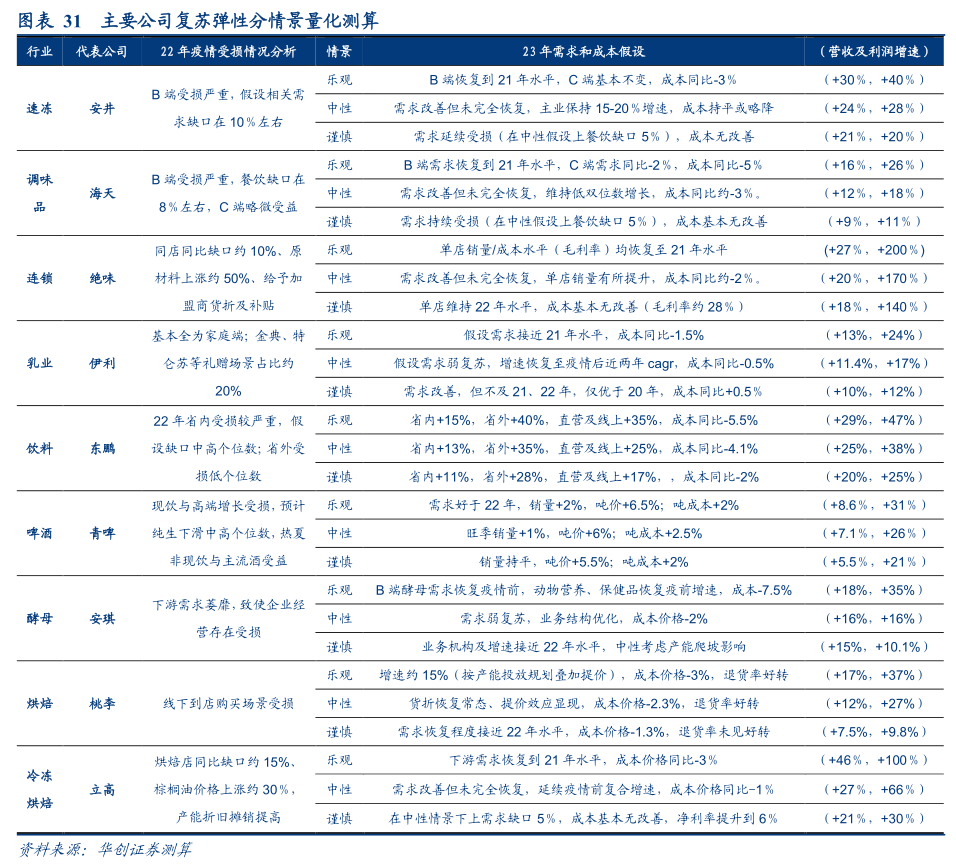

板块浴火重生,极致压力后将迎来高弹性修复。首先,大众品在22年经历超预期的极致压力测试,意味着23年浴火重生后更大的修复弹性,一是行业龙头在疫情反复冲击下承受利润损失,但守住收入平稳扩张,更换来行业格局出清,明年迎来收获市场之年;二是成本端包材、食用油、糖等各子行业通用的成本价格已在下降,而各类上游农产品大多顶部回落,经历今年超预期上涨后,回落的幅度或将更大;三是经营基数充分降低,明年弹性更加充分。

节奏上,预计短期刚需更优,可选二季度起接力上行。疫情管控放开初期需求不确定性,且经济政策落地到实际恢复有时滞,判断刚需品类短期更佳,包括乳业、烘焙(下游面包和上游酵母)、休闲零食、预制食品等,可选品类二季度开始接力,包括销售旺季在夏季的啤酒和软饮料,以及疫情对场景影响明显的餐饮供应链(连锁、调味品等)。

(二)重点子行业跟踪和展望

1、啤酒:22独领风骚,23迎来大年

**

22年龙头逆风前行,盈利提升继续兑现。根据国家统计局数据,22年1-10月啤酒行业规模以上产量累积同增0.6%,虽然去年旺季同期基数较低且热夏刺激啤酒动销,但疫情反复对现饮销售仍有较大压制。同时,受地缘冲突影响22Q1通胀超预期,虽然包材成本后续有所回落,但酒企囤货锁价导致低价包材使用延后,全年成本压力依然较大。在此背景下,龙头加强非现饮布局、提价升级消化成本,多数毛利率基本持平,并通过精益费投、内部提效实现盈利能力稳步提升。

现饮恢复、高端加速与成本压力缓和支撑来年盈利增长,今年旺季动销受到疫情影响的企业弹性更大。

**

- 非现饮布局强化酒企韧劲,现饮恢复将驱动高端加速。22年疫情再度大范围扰动之下,酒企积极强化非现饮产品布局以及渠道的渗透下沉,应对波动、保持韧劲的能力较此前明显提升。同时,今年3-5月以及8月起疫情两度反复,乌苏、青岛纯生、百威等餐饮及夜场销量占比较高的高端品牌因此受损明显,而流通渠道管控相对宽松且受益于高温和酒企发力,得以支撑总量增长。我们认为,随着23年疫情影响减弱、现饮场景恢复,高端增长有望加速,叠加淡季提价继续落地,吨价中个位数以上增速具备较强支撑。

- 低价包材逐步投入生产,成本压力缓和有望兑现。酒企通常年底至年初进行原料锁价,参考当前大麦进口均价同比涨幅约29%,预计明年原料成本仍将继续上涨。包材方面,自二季度开始价格陆续回落,当前铝锭、瓦楞纸、浮法玻璃 相对年内高点分别回落18%、9%、33%,下半年以来的均价分别同比-11.27%、-10.73%、-40.93%,Q4起低价包材逐步进入生产。综合看,原料上行而包材回落,预计吨成本仍将上行,但压力明显缓和。

- 基数角度看,旺季受损的华润、重啤与倚重现饮的百威,有望迎来明显修复。22H1江浙沪、山东、东北等地疫情反复拖累青啤、华润销量,而重啤中西部核心市场表现相对较好,8月起疫情则陆续扰动四川、重庆、新疆等华润、重啤基地市场。因此,我们预计今年旺季销量受损较大的华润、重啤,以及倚重现饮的高端龙头百威明年修复更加明显。此外,青啤旺季整体销量表现较好,但来年现饮恢复带动高端加速亦值得期待,同时建议关注燕京U8外埠市场拓展、内部改革推进以及重啤渠道调整情况。

**

2、连锁:经营底谷已过,复苏弹性最大

**

连锁业态高经营杠杆,收入利润均与需求同步。连锁业态经营杠杆天然高于其他业态,一是生意模式直面终端消费者,天生带有服务行业的属性,中间需要投入更多管理资源,当需求向好、激励预期扭转后,人的杠杆有望推动经营步入良性循环,二是消费场景多关联外出、社交和商务等,消费属性也更加可选,故复苏下需求恢复也更快,三是门店模型中人力、租金等支出刚性,门店收入提升对盈利拉升的规模效应更强,更进一步有利于加盟商经营积极性、门店扩张等。此外对于绝味等部分企业而言,考虑到成本、加盟商补贴支出等亦高度关联外部需求,实际报表弹性或更为可观。

经营已过至暗时刻,来年复苏弹性可期。10月起疫情再次大面积反复,企业经营基本已至波谷,但伴随后续疫情压制弱化,经营改善趋势基本确定,预计23年起企业将步入修复区间。一方面同店缺口有望迎来修复,典型如绝味/周黑鸭等企业较去年同期缺口在15%/20+%左右水平,另一方面此前坚持逆势开店所积攒的势能有望得到释放,同时以卤味行业为例,受疫情影响持续走高的鸭副价格当前环比有所回落,考虑基数影响及商品代鸭出栏周期,鸭副等价格有望进一步下降,此外疫情导致的大额加盟商补贴、商品货折、投资收益亏损等报表项有望改善,连锁业态或将成为大众品里复苏弹性最大的子板块。

**

3、预制食品:经营攻守兼备,复苏锦上添花

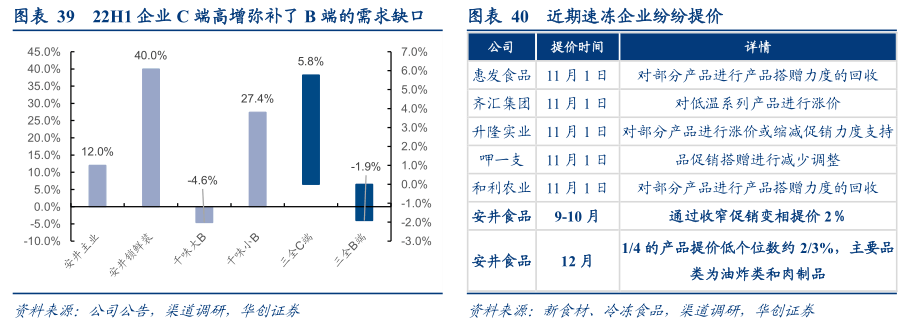

工业化改造逻辑延续,加上企业适时调整,速冻经营相对稳健。尽管疫情致使B端需求受损,但餐饮工业化大逻辑仍在,同时主流企业积极调整渠道及产品重心,及时适应外部消费环境变化,并向新品类、新渠道等寻求增量,带动行业整体延续较高景气。如安井22年优先发力米面制品、预制菜,锁鲜装上半年保持高双位数增长,千味则推动小B端优商、早团餐刚性场景聚焦等策略,同时参与社区保供、调整产品结构和提前储备新品等,尽管主力渠道增长或低于中枢,但在企业积极追补下,22年全年速冻企业经营整体相对稳健。

餐饮复苏在途,叠加提价陆续落地,高景气可看至更长。一方面,疫情改善下B端需求有望复苏,同时预制菜、空气炸锅产品等加速渗透贡献增量,速冻行业有望延续高个位数增速,来年企业维持较高增速亦值得期待。另一方面,当前企业针对成本压力大的品类,陆续执行提价措施,加上来年面粉、油脂、大豆蛋白和鱼糜等价格回落,在企业延续成本费投管理的基础上,或可进一步提振盈利能力。综上展望来年,速冻行业兼具高景气及确定性,重点关注餐饮复苏和旺季动销超预期带来的催化。

**

4、烘焙:低基数下弹性开启,立高兼具改革势能

**

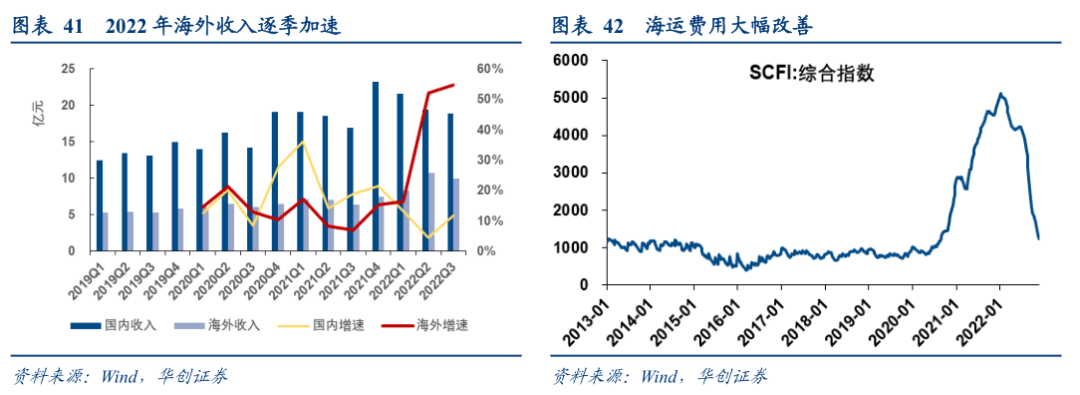

安琪海外持续热销,国内成本预期见顶利好来年经营。今年公司面临需求及成本的双重压力经营承压,当下国内拖累较大的动物营养、保健品业务均有改善,高外购高价原料已于Q3充分体现。展望来年,随着防疫政策松动,国内B端需求有望逐步恢复,海外则受益于人民币贬值、海运持续改善、渠道扩张等因素,预计高增至少可延续至明年上半年。成本方面海外埃及糖蜜价格上行,公司针对埃及产品提价及计划俄罗斯部分进口糖蜜应对,国内随着糖蜜替代原料水解糖投产,糖蜜供需格局有望趋缓,并且水解糖单吨成本随着产能利用率提升亦有改善空间,国内成本预期见顶,即便明年产能爬坡具备一定压力,但公司经营有望企稳,若燃气动力及辅料明年回落,则进一步贡献业绩弹性。

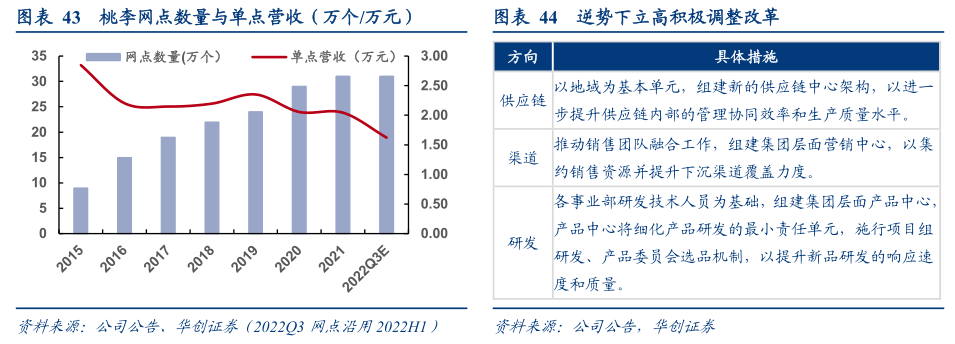

桃李来年改善可期,立高兼具改革势能。桃李今年经营承压,展望明年,一方面随着防疫政策优化,出行及校园等消费场景复苏带来需求回暖,退货率及货折恢复常态,另一方面,公司22Q3二次提价约4%,需求恢复后提价效应有望显现。此外,公司油脂价格已有松动,成本压力略有缓解,来年低基数红利下业绩有望改善。立高短期压力仍存,但当下经营重心更在经营改革,积极促进渠道梳理及研发调整。展望来年,若下游烘焙需求改善,低基数下企业有望回归25+%中枢增速,同时考虑低价原材料使用、折旧摊销减弱,业绩端有望贡献更大弹性。

**

5、软饮料:格局优化成本下行,布局龙头弹性释放

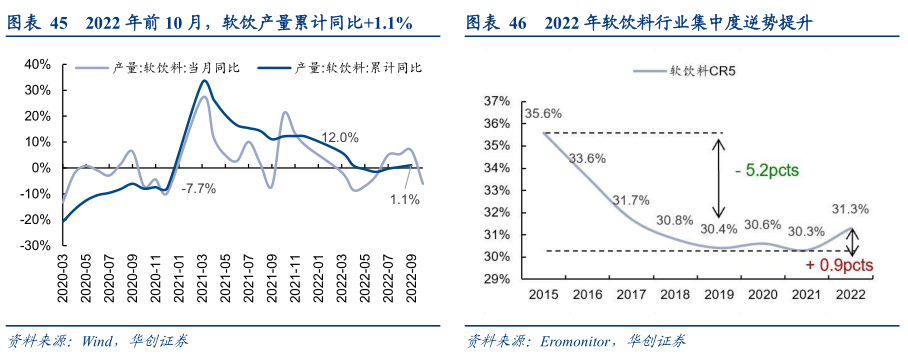

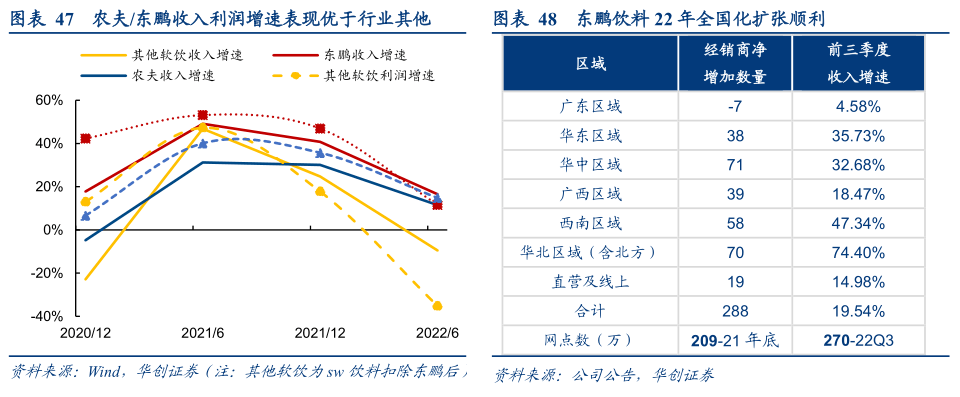

需求、成本双重压力加速行业出清,龙头企业韧劲充足。软饮料户外即饮消费为主,22年疫情反复下,饮料需求承压,22年前10月行业产量同比微增1.1%;同时,软饮包材占比较高,国际冲突致成本超预期上涨后,企业盈利普遍承压明显,20年起软饮料集中度扭转多年来的下行趋势,疫情后维持平稳,并在22年实现逆势提升。其中,农夫、东鹏等优质龙头经营韧劲充足,22年市占率较19年分别提升5.0pcts、5.8pcts,渠道库存良性,信心充足,且成本费用管控更优,盈利均实现逆势上行。此外,东鹏21、22年网点分别同增74%、30%至270万家,实现超预期扩张,奠定来年弹性释放的坚实基础。

展望来年,饮料作为出行消费将率先受益场景修复,成本下行盈利弹性释放。结合渠道调研,饮料当前动销已逐步修复,且6月起PET、白砂糖价格已步入下行通道,预计Q4成本压力延续边际减轻。展望来年,疫情防控放松背景下,出行消费将明显受益,叠加成本下行,我们测算对应农夫、东鹏毛利率或可回升3pcts左右,业绩弹性在大众品中相对较优。

**

6、乳制品:龙头维稳全产业链,来年盈利重回上行

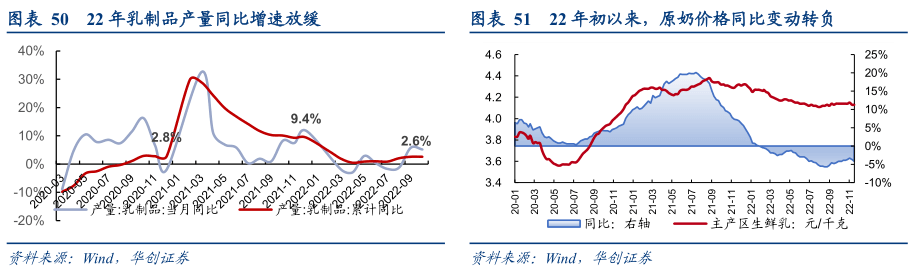

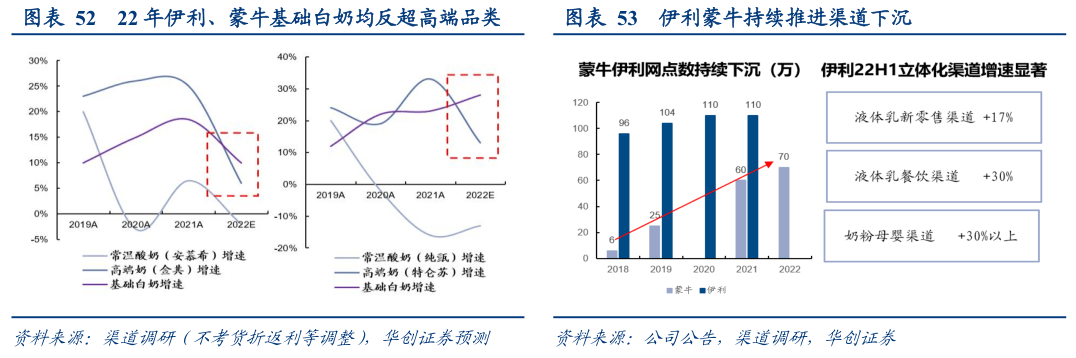

22年乳制品增速明显放缓,但逆境中龙头进一步维护产业链稳定,夯实自身运营基础。22年疫情超预期反复,一是物流效率下降致买赠促销压力加大,二是送礼场景缺失、消费力受损加剧产品结构恶化,使得行业增速明显放缓。在此背景下,龙头企业全力保障产业链稳定、夯实自身运营基础,即于上游加大基础白奶产销帮助消化过剩奶源,但也一定程度上也拖累了自身产品结构,于下游继续推进渠道下沉,并主动控货、降低渠道压力。

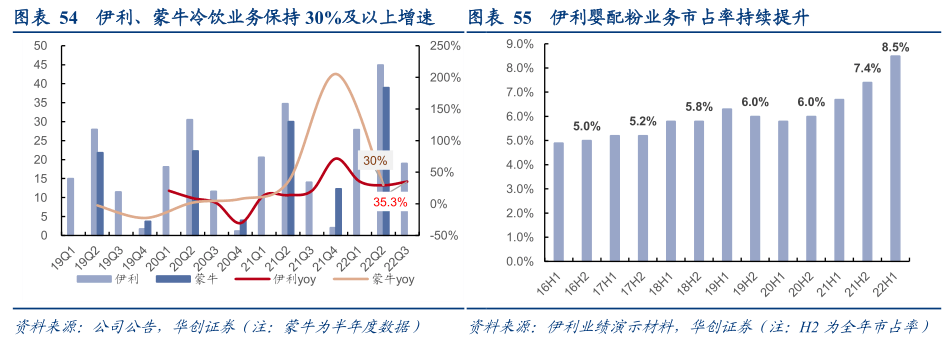

同时,除液奶基本盘外,龙头积极孕育新的盈利增长点。一方面,需求承压叠加成本大幅上行使得冷饮行业小企业出清尤其明显,龙头加速收割份额,伊利前三季度、蒙牛H1冷饮业务增速达到32%、30%。另一方面,龙头也积极培育奶粉、奶酪、鲜奶等潜在盈利增长点。伊利将奶粉业务作为第二大战略重点板块,自身奶粉业务市占率快速提升,并表澳优以寻求协同,奶粉及奶制品前三季度增速高达60.5%;而蒙牛则抢跑鲜奶、奶酪业务,H1低温鲜奶维持30%以上增长。

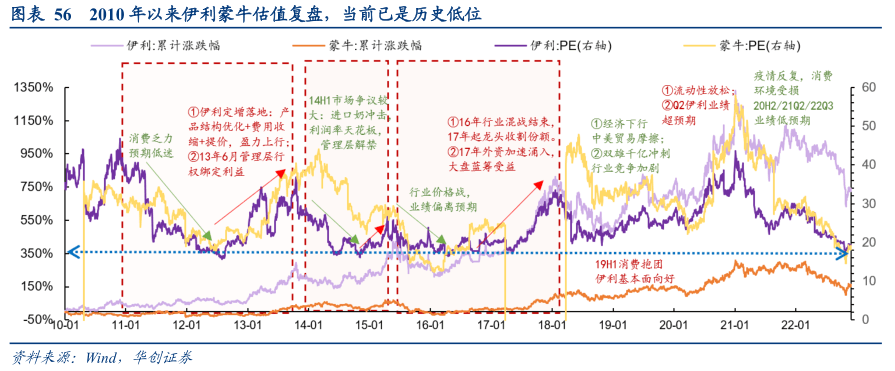

来年盈利有望重回上行,当前估值低位,绝对收益突出。考虑当前龙头企业经营基础进一步夯实,而来年行业需求回暖,产品结构有望修复,买赠促销回归常态,盈利有望重回上升通道。当下板块估值低位,伊利估值对应23年16倍PE,蒙牛19倍PE,分别对应2010年以来估值25%/11%分位数,已至历史低点水平。而正如伊利近十年来在13年初、14年中和16年初也曾因对成长空间、竞争格局的悲观预期,三次回落至16倍PE附近地位,但后期经营反转不乏波澜壮阔的行情。故经营向好、估值低位下,预计来年板块绝对收益空间确定性突出。

**

7、调味品:调整尾声,行业出清

**

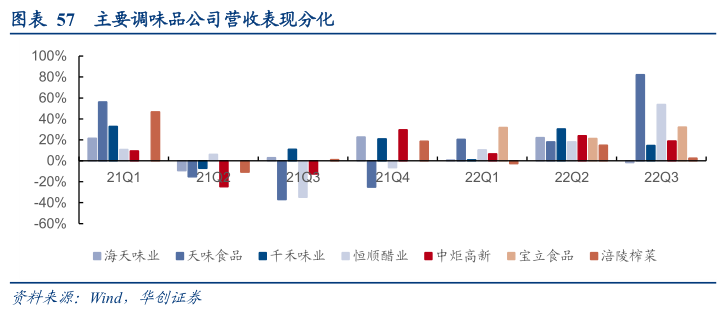

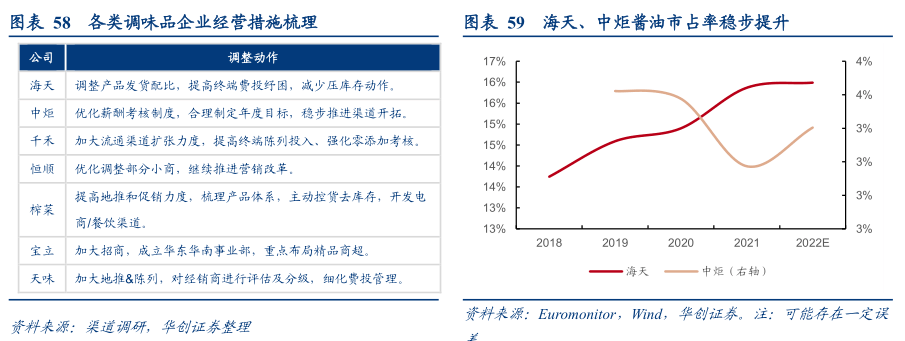

行业调整迈入尾声,等待海天压力集中释放。行业整体性风险传播到最末端,象征着行业调整已进入尾声,其中受零添加事件影响,加上B端需求持续疲软和渠道高库存运转,海天短期经营压力明显放大,但除此之外大多数企业已度过压力最大时刻,如天味、千禾等短期格局优化,当前经营维持高景气,而中炬、恒顺在同期较低基数下得到明显改善,宝立环比22H1经营亦有所好转,展望来年,在龙头海天经营筑底压力出清后,板块有望迎来整体性复苏,但考虑到渠道库存积压,预计整体兑现至报表端,略滞后其他板块1-2个季度。

疫情以来企业积极调整,加上份额趋于集中,已为后续反转奠定坚实基础。疫情一是导致中小企业经营环境急剧恶化,行业出清进一步加速。二是倒逼行业龙头通过渠道精耕、客户拓展等,以及培育新品等方式寻求增量,进一步夯实企业经营基础。三是间接带动复调、零添加等产品加速渗透,同时推动B端调味品需求趋于性价比化、定制化等等。疫情下调味品板块整体承压,但好在企业积极调整蓄力,加上行业格局改善,需求修复后板块反转具备坚实基础。

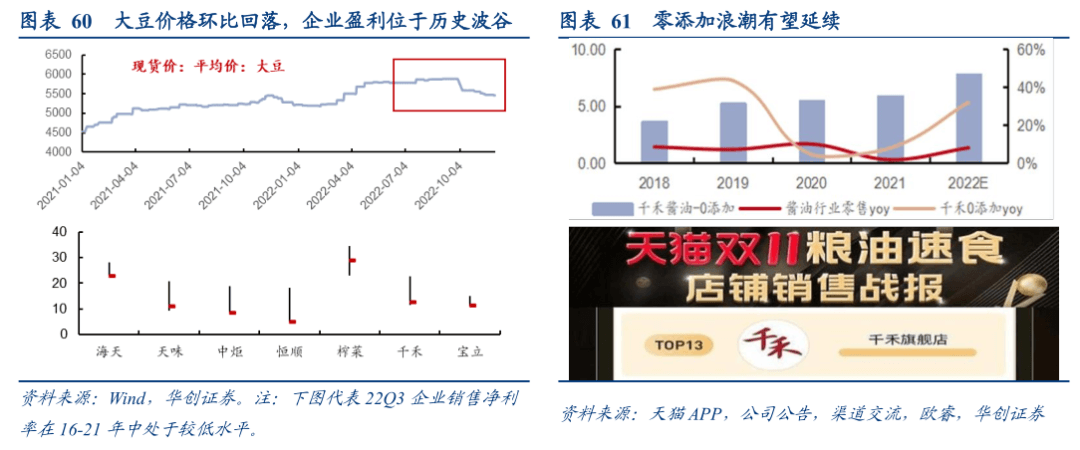

企业盈利已至历史低位,来年一看餐饮复苏、成本回落,二看零添加等消费结构新机会。首先,疫情改善下餐饮需求有望修复,外部经营环境改善下,企业增速有望边际好转,同时大豆、包材等价格趋于回落,企业成本压力有望减轻。其次,以零添加酱油为代表,调味品产品结构升级进一步加速,海天开始侧重零添加产品,榨菜推出轻盐系列。在此,我们建议重点关注动销超预期、改革成果兑现,以及产品升级所带来的内部结构性机会。

**

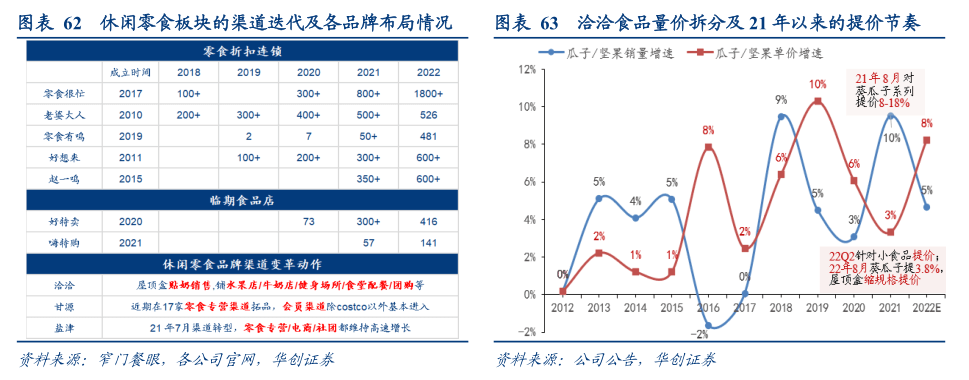

8、休闲零食:需求细分、渠道迭代,企业分化

需求细分、渠道迭代,企业分化明显。疫情后需求呈分层态势,且商超渠道流量下滑、渠道迭代持续演进,一方面,会员类商超、社区生鲜店、品牌专营店拥抱新中产,另一方面,主打性价比的社团、零食折扣连锁和临期食品店迎来高增。企业表现相应分化,其中渠道型零食普遍承压,良品/来伊份收入增长疲软、松鼠经营压力进一步放大;而制造型在拓渠道及改革逻辑下更加稳健,如盐津渠道转型显效,甘源在全渠道转型及口味型坚果驱动下稳健增长,劲仔则得益于大包装放量,普遍表现出更优成长性。

展望来年,把握个股渠道扩张阶段性机会。疫后休闲零食消费场景的缺失本身不明显,故行业收入端预计呈弱复苏态势,而盈利整体修复延续,建议精选个股。其中,龙头洽洽持续渠道精耕,推进终端智能化建设,预计收入增长稳健,而来年若葵花籽价格平稳、在坚果及包材等成本下行背景下,预计整体成本稳中有降,盈利有望修复。此外,盐津定量流通/零食专营/电商预期继续贡献增量;甘源安阳工厂新品、口味型坚果放量亦值得期待。

(三)投资策略:迎来大年,全面推荐

浴火重生,刚需发力,可选接力。大众品板块风险传导已至末期,行业格局出清进一步夯实来年修复确定性,而成本回落步入下行通道、经营低基数也意味着来年业绩弹性充足。具体节奏把握及标的选择上:

- 第一,啤酒板块机会贯穿全年,高端化逻辑扎实,盈利提升有保障,旺季现饮场景有望成催化,首推龙头青啤(A+H)、华润(H股),推荐改革加速燕京和超跌品种重啤。

- 第二,考虑疫情管控放开初期需求不确定性,且经济政策落地到实际恢复有时滞,短期优先推荐刚需品类,居家消费安琪、安井、榨菜和洽洽,乳业伊利、蒙牛(H股),关注巴比、桃李和宝立。

- 第三,二季度起可选品类经营有望真实修复,选择高成长和疫后修复弹性品种,包括销售旺季在夏季的啤酒和软饮料,以及疫情对场景影响明显的餐饮供应链(连锁、调味品等),首推东鹏、立高、绝味,调味品板块海天和中炬。

- 此外,港股低估值消费标的具备双击潜力,关注飞鹤、周黑鸭。