1. 写在前面

最近花了一点时间研读了《供应链金融 : 新经济下的新金融》一书。在此之前,对“核心企业”,“自偿性贸易融资”等概念非常陌生,但是读完书之后发现,能够把这些原本割裂的概念串起来,整理出一条内在逻辑,这种思维的乐趣非常有意思,所以写了此文,分享自己的读书收获。

首先提出几个问题,再接下来的文章中,我会对这几个问题一一做解

- 什么是供应链金融

- 为什么需要供应链金融

- 和传统的授信融资的区别?

- 供应链金融是怎么玩的?

- 供应链金融有什么价值?

2. 什么是供应链金融

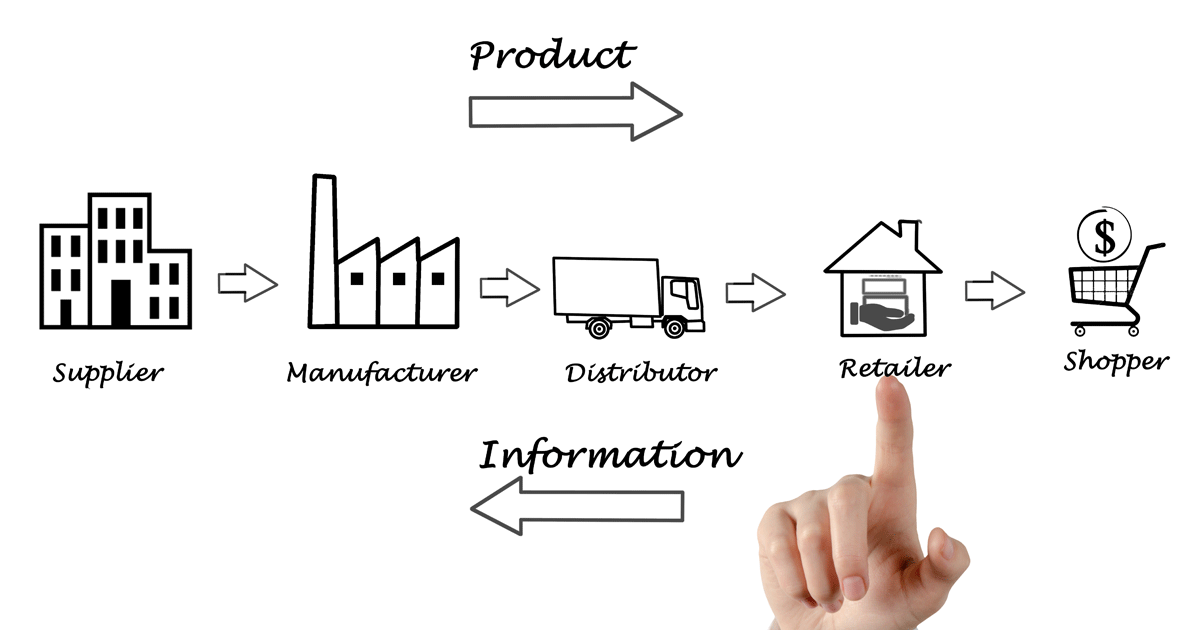

首先要来看什么是供应链?来看下定义:

供应链是围绕核心企业,通过对商流、信息流、物流、资金流的控制,从采购原材料开始到制成中间产品及最终产品、最后由销售网络把产品送到消费者手中的一个由供应商、制造商、分销商(零售商,批发商等)直到最终用户所连成的整体功能网链结构。

定义通常都不太像人话,其实下面这张图就是一条经典的供应链,由供应商,制造商,分销商,零售商,终端消费者组成。供应链上有信息流,资金流和物流的流转。

简单而言,供应链金融就是向供应链中的企业提供融资。

3. 为什么需要供应链金融

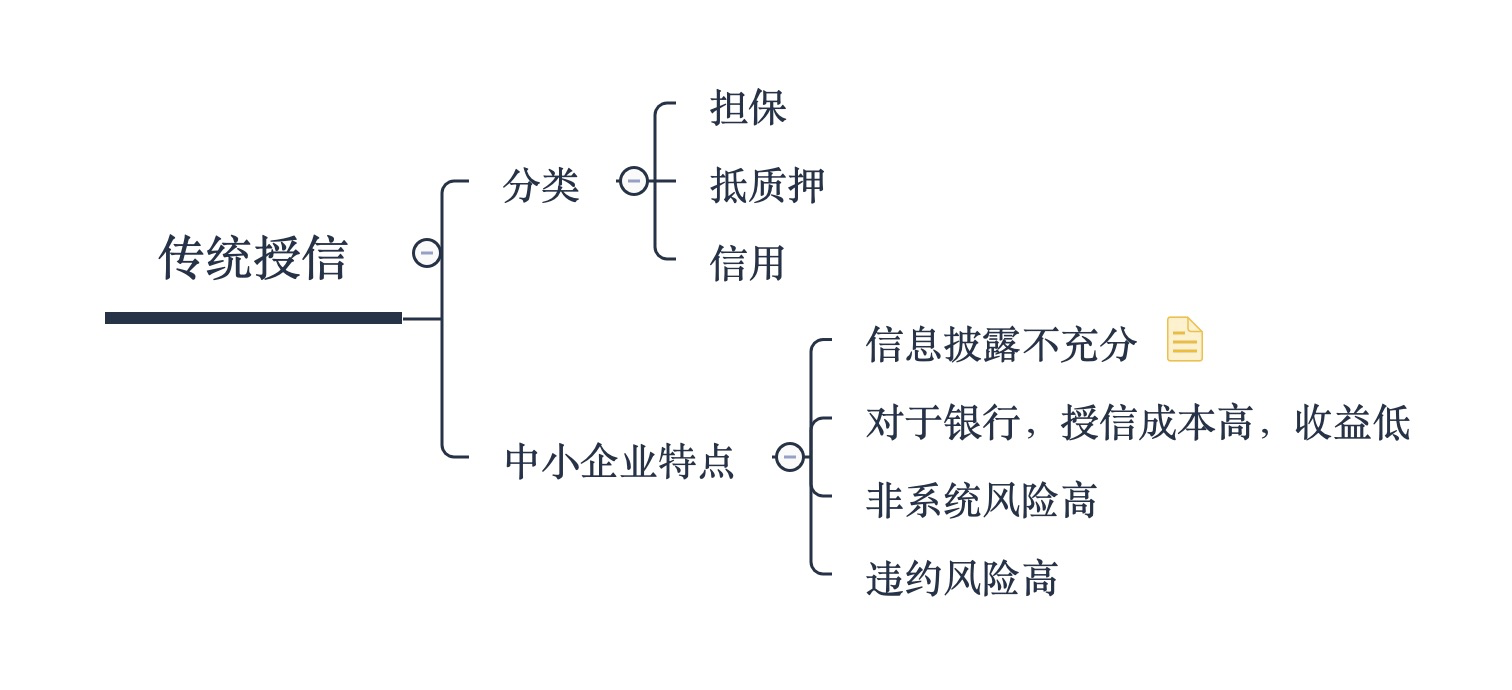

3.1 传统授信

融资需要信用支持,先来看下传统授信是怎么玩儿的:

传统授信的三种方式:

- 担保授信

- 需要第三方作为担保

- 信用授信

- 对企业的资产水平,经营规模,盈利能力都有较高的要求

- 抵质押授信

- 固定资产抵押融资(财产占有权不转移)

PS 担保授信最终是不是仍然转为了第三方信用授信和抵质押授信。还有一个有意思的点是担保圈的问题,此处不做展开。

但对于中小企业来说:

- 信息披露不充分,银行对企业的信用风险度量和评价都很困难

- 成长阶段的小公司,内部管理不规范,财务制度不健全 =》 财务信息不完整

- 避税 =》 不披露详细的经营信息

- 外部审计的成本过高

- 银行放贷给中小企业成本高,赚的少

- 中小企业贷款有”急,频,少“的特点

- 非系统性风险高

- 非系统性风险指的是企业内部的决策行为或企业的特性造成的风险

- PS:系统性风险即市场风险,是整体风险

- 说白了就是很可能还不起贷款,容易违约

- 中小企业可用作抵押的固定资产比较少

所以整体来看在传统融资环境下,中小企业获得融资很难。

3.2 流动资产作为信用支持?

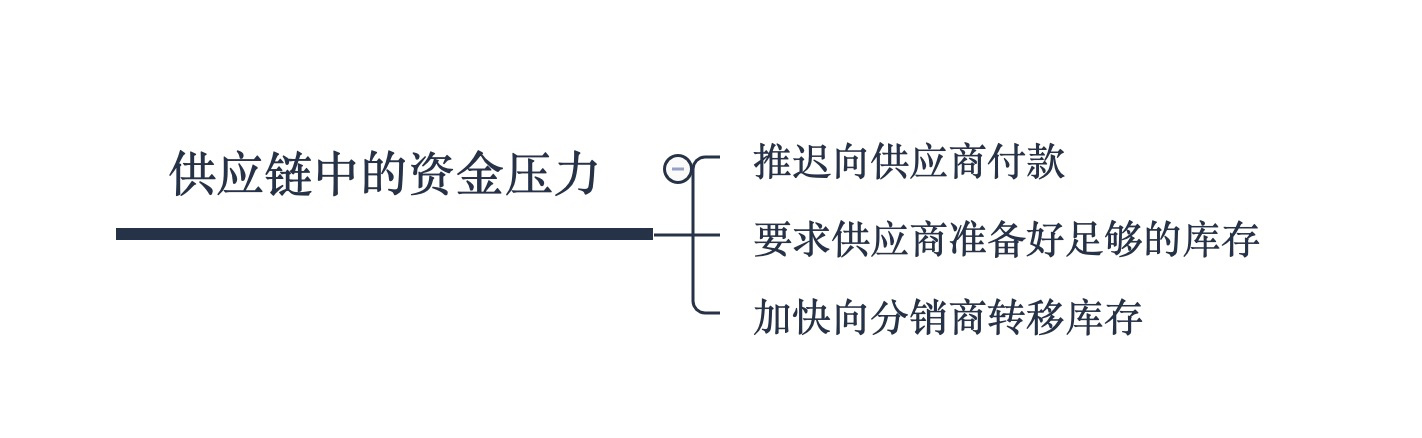

供应链上的中小企业的资金压力来源:

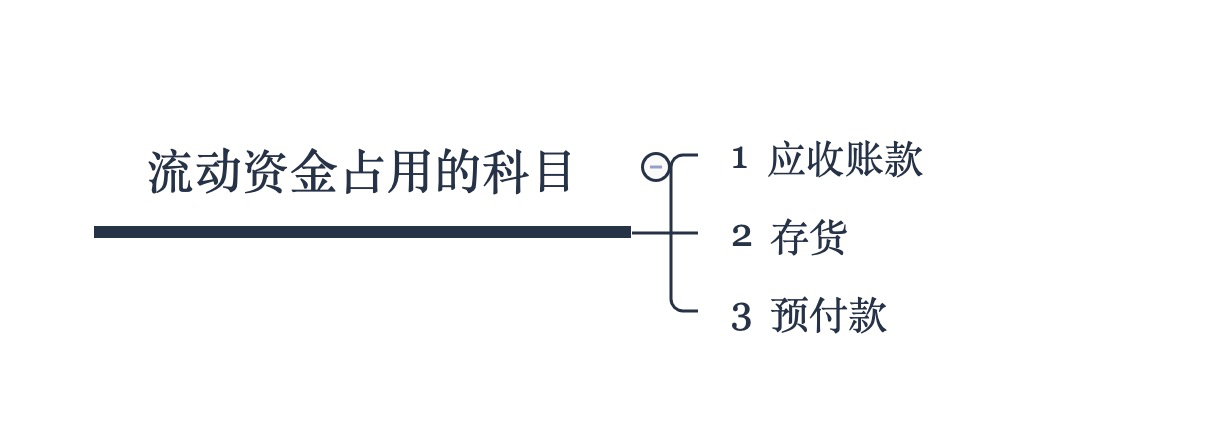

在供应链的贸易活动当中形成的这些流动资产,成为占用企业流动资金的主要科目:

在传统的授信当中,用作抵押的都是固定资产,供应链金融给出的方案就是,用流动资产来作为信用支持,帮助中小企业融资,这是与传统授信非常不同的一点。

4 供应链金融的玩法——自偿性贸易融资

这里就需要引出供应链金融中一个非常关键的概念:自偿性贸易融资。

这个概念最核心的部分在于:”自偿性“。我们先给出关于自偿性的定义:”企业通过银行资金支持做成贸易,该交易的销售收入能够为自己还清银行贷款。“

直接理解还是比较抽象,我们还是用具体的例子来理解。

4.1 应收账款融资

举个例子,生产商(卖方)将货物卖给销售商(买方),约定销售商在2个月后付款,这就形成了应收账款。

我们来看一个明保理的例子:

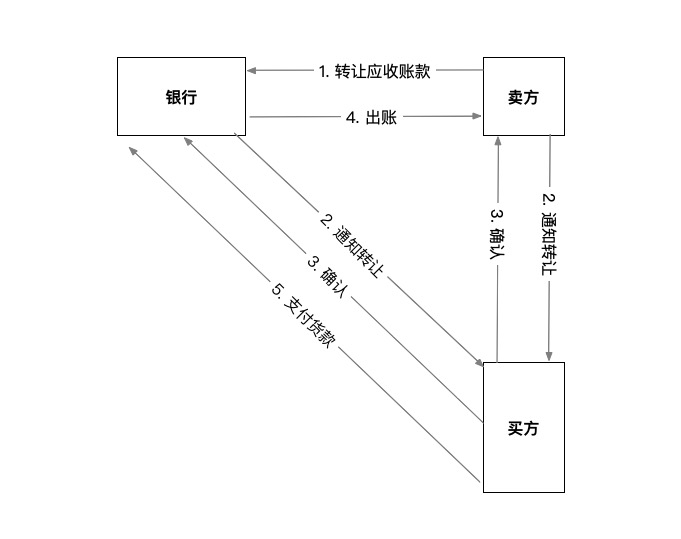

如图所示,应收账款融资的流程如下:

- 卖方申请

- 通知买方

- 买方确认

- 银行放贷

- 买方还款给银行

最后一步,买方直接还款给银行,就是体现了自偿的含义,将卖方的贸易收入用来还款。

4.2 存货融资

当企业不得不积压很多存货,一下子又卖不掉的时候,就可以用这部分存货融资:

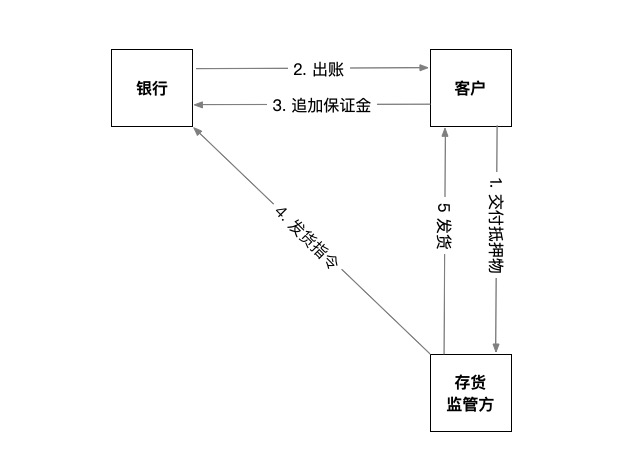

此处因为涉及到存货的抵押,所以引入了第三方的监管方帮助银行来做存货保管。

- 企业,银行和监管方签订三方协议之后,客户向监管方交付抵押物

- 银行放款

- 企业向银行追加部分的保证金

- 企业向监管方发出相应的发货指令

- 监管方发货

举个例子,企业将价值10W的货物作为抵押物,贷款 8W 块钱,可以拿去做其他生意。

假设每次企业只能卖1W的货,企业就给银行打1W块钱的保证金,然后提走价值1W的货。然后企业把这一部分的货物卖掉,赚了1.1W,然后企业又可以再交1W保证金来提下一批货物。这样还完8W块钱之后,货也全部提走了,

4.3 预付款融资

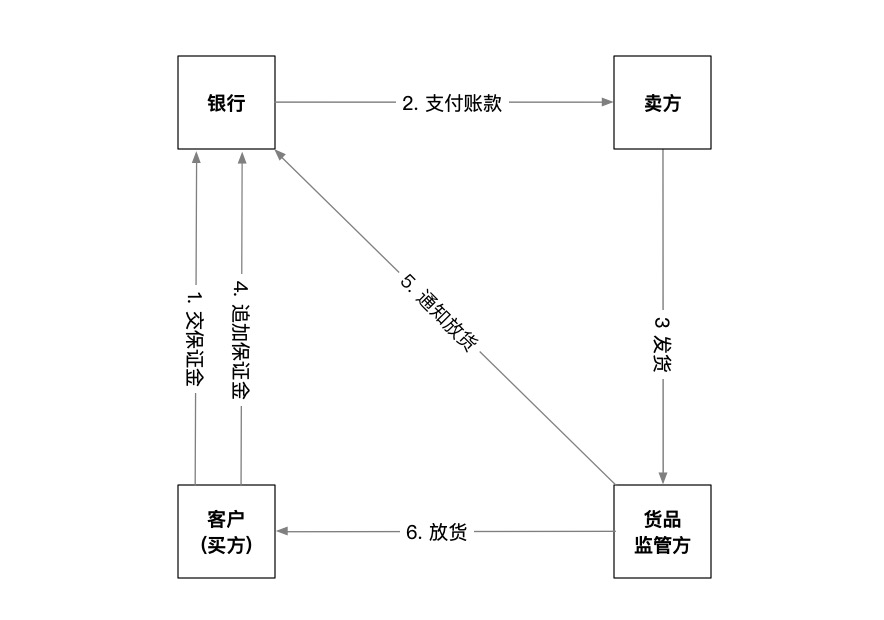

预付款融资的场景是,假如我是分销商,接到一个大单子,下游零售商需要数量很大的货物,但我自己手上的现金流又不够到生产商那里买这么多货,这个时候就可以使用预付款融资,去买这些货,大概流程如下:

预付款融资和存货融资一样,涉及到货物的抵押,也引入了第三方监管方

- 客户(买方)先向银行交一定量的保证金

- 银行授信之后,出账,直接付钱给卖方作为货款

- 卖方发货,货物进入监管方仓库

- 客户根据生产经营的需要,向银行补充保证金

- 银行通知监管仓库放出响应数量的抵押物

- 客户到监管仓库提货

此时融资的担保基础是买方的提货权。书上的说法是:

融资的担保支持恰是融资项下的贸易取得

这句话怎么理解呢,其实说人话就是,用作担保的货,是买方从银行贷款的钱拿去买来的。此处的自偿性就在于,提完货之后的销售收入,可以作为下一次提货的保证金,其实也就是还贷的钱。

4.4 自偿性贸易融资的特征和作用

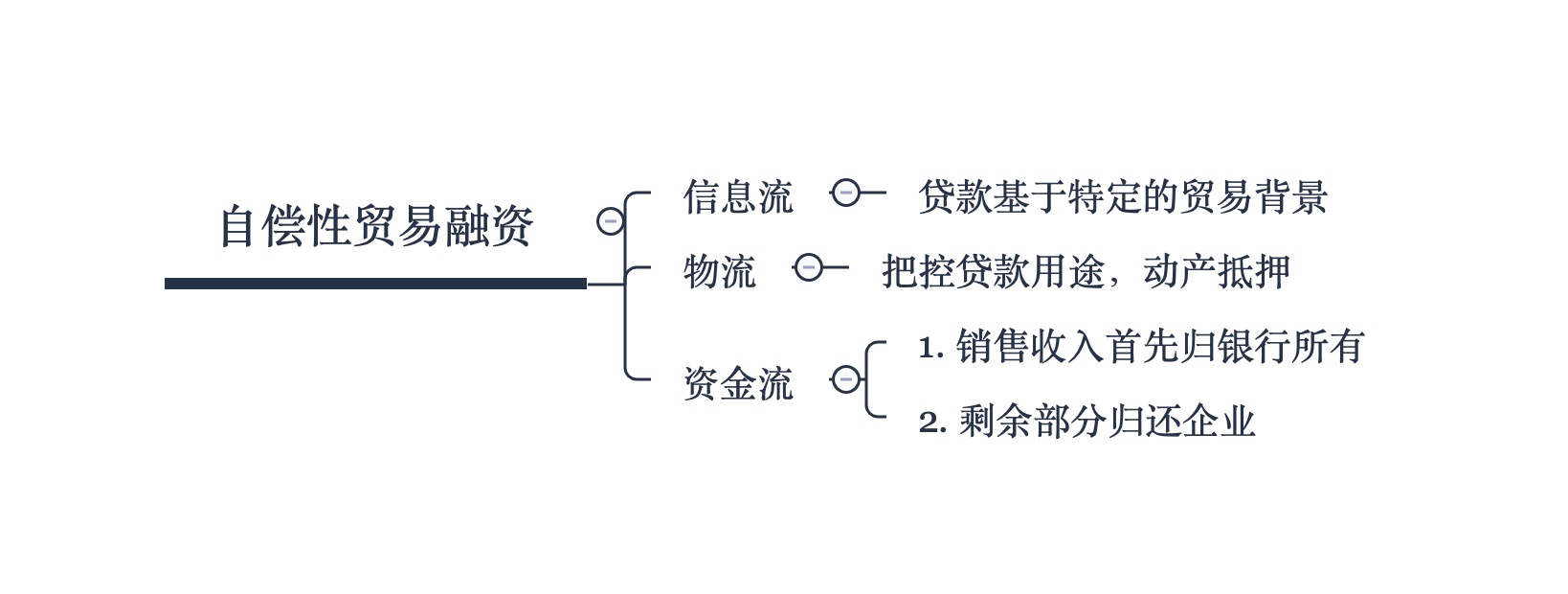

供应链贸易中信息流,物流,资金流三个角度去看自偿性贸易融资的特征

- 信息流:特定的贸易背景

- 以预付款融资为例,需要基于买卖双方的购买合同申请贷款

- 交易信息弥补企业主体信息的缺失

- 物流:动产抵押

- 银行对货物的流转有监控,以此作为信用支持

- 资金流:贸易收入自偿

- 应收账款融资之后,买方直接打钱给银行

自偿性贸易融资带来的影响可以总结为两句话:

- 借款人风险不等于贷款风险(资产风险)。

- 所以银行得以对主体信用较差,但部分流动资产符合银行要求的企业放贷

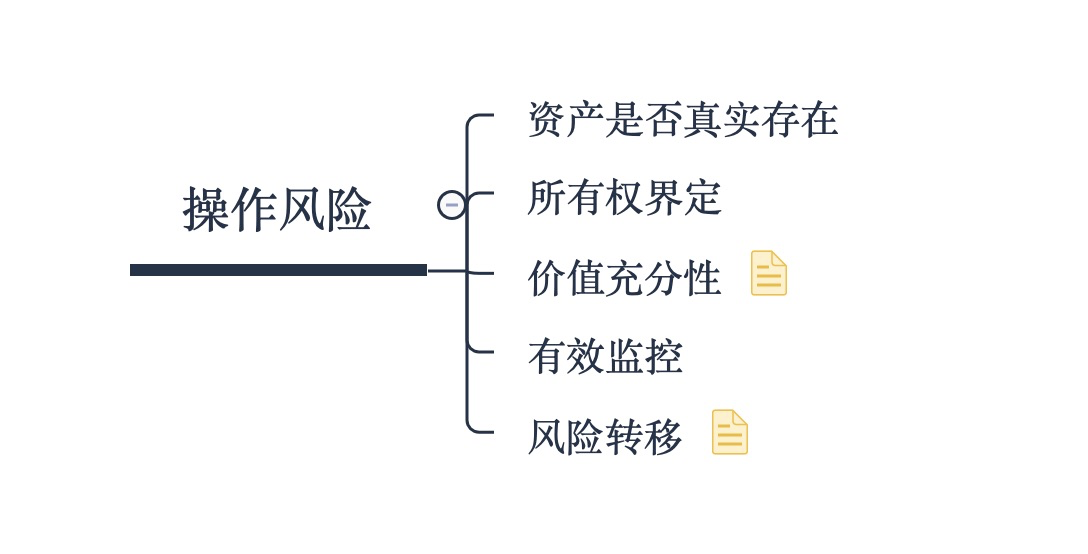

- 信用风险向操作风险转移

在实施自偿性贸易融资的过程中,银行操作环节显著增加,操作的复杂程度明显高于传统流动资金贷款业务,导致操作错误、操作制度的法律不确定性和漏洞出现的概率都增加,因此形成了较高的操作风险(书P125):

5. 核心企业

上一节主要讲了自偿性贸易融资这一重要概念,这一节我们开始讨论另外一个重要的概念:”核心企业“。其实核心企业就是供应链上实力最强的企业。

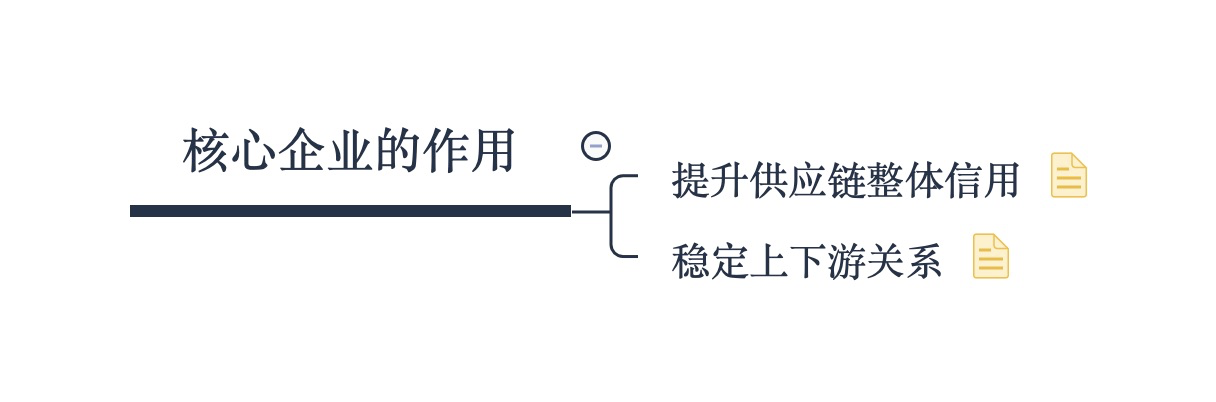

结合核心企业在供应链中的角色,可以总结核心企业在两个方面作用于供应链金融的风险管理

- 提升供应链整体信用

- 供应链的整体信用依赖于核心企业的经营状况

- 链上的中小企业的信用高于整体中小企业的信用

- 核心企业对供应链中的中小企业已经做过筛选

- 降低具体贸易风险。例如,中小企业申请应收账款保理时,如果付方为核心企业,保理的风险会非常低,因为转让之后,银行直接向核心企业收钱即可。

- 稳定上下游关系

- 供应链客户关系稳定,物流和资金流的起点和终点相对稳定

- 也就是封闭的信息流,物流和资金流,对于银行来说,稳定意味着操作风险的降低。

6. 做个总结

通过从自偿性贸易融资和核心企业两个角度来看供应链金融,可以总结一下供应链金融的价值,我觉得其实就是三句话:

- 资产风险代替贷款主体风险

- 操作风险代替信用风险

- 供应链整体信用代替中小企业个体信用