假设有一买家,想买你十年的工作时间,此时你又刚好急需一大笔钱,你会出个什么价呢?

开 100 万?好像有点少,毕竟十年啊。开 1 个亿?人家可能会你让你滚。

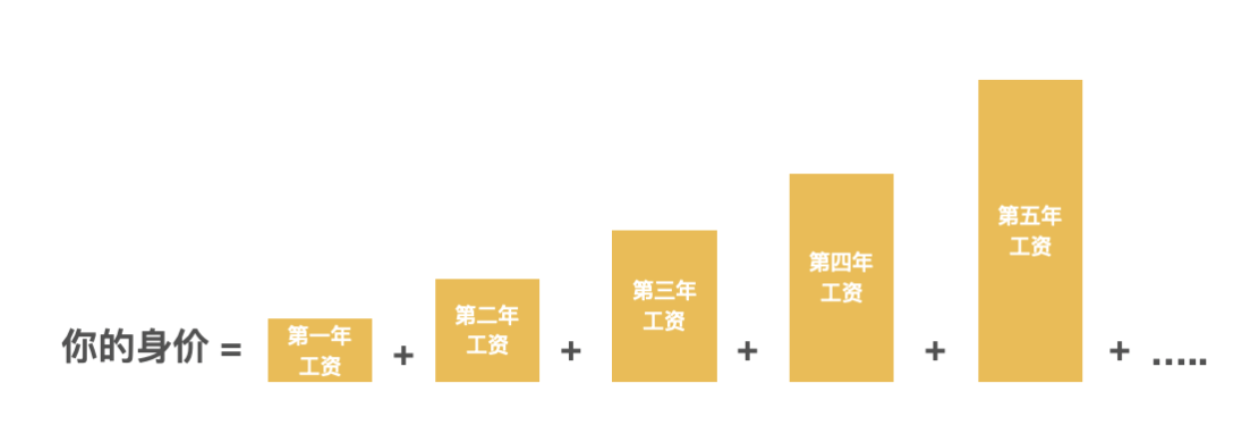

为了在不吃亏的情况下达成交易,于是你开始计算:当前你的月薪 1 万,由于行业前途和自身努力,工资有望达到每年增长 20 % ,那么你的身价是:

十年下来,工资将一共收到 385 万元,要是你开价 100 万就亏大了!

但老道的买家可不会直接接受你 385 万的开价。因为:

1、未来有不确定性风险

你只是「假设」、「预期」自己能赚到这么多钱,而不是「已经」赚了这么多。中途可能生病、可能技能落后、可能不思上进,导致你的收入不及预期。

2、金钱有时间价值

今天就给你 100 万元,和要你等上一年才给你 100 万,是不一样的。

前者是现金,后者是应收。你可能为了不让买主中途反悔,或者是现在贵州茅台低价你要抄底,而愿意接受马上拿到 90 万的现金。

所以买家他开始砍价了,要你最少也得打个八折。

尽管你心里骂娘,但只要成交你不需要等十年,现在就能支配这笔钱!更重要的是你先收钱再干活,未来的工作,你是「分期付工」给对方。

最后 385 万打八折,成交价 300 万。

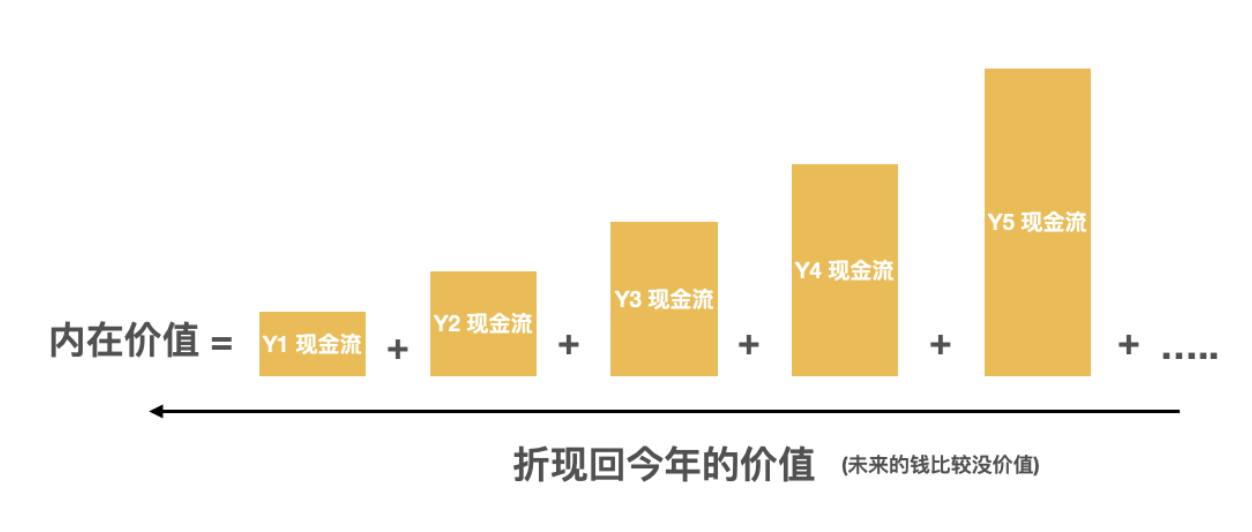

以上这一系列计算过程,就是我们经常说的 DCF 内在价值估算,「打个八折」就是折现率。

内在价值估算

内在价值讲的是一项资产在未来可以产生的现金流的折现值。这是巴菲特认为的唯一正确的估值方法。

对一家企业估值,就是将上面的「个人年薪」换成「每年能产生的现金流」。

预估未来它能赚到的总现金流——估值;

现在市场上给企业开的价格——市值。

你现在的出价就是企业未来生产现金流的预期值,这个预期各有不同,这就导致市场有各种各样的出价,让估值和市值时常会出现偏离。但长期来看,股价是围绕公司的内在价值波动。

那这个内在价值应该如何定呢?

这里插播一个小知识

1、全世界几乎所有的市场的股价都是由机构控制的

2、各家机构的估值指标数值虽然有差异,但大致在一个范围内。

3、机构们「很懒」,不怎么大调整模型指标。

那么我们只要能够知道大多数机构的这个范围值,我们就能得到一个「相对权威的估值」。

我们借助 AI 机器学习去建模运算,拿到的综合指标是:

折现率使用的是 12%;

增长年数设定是 10 年;

有了这两个指标,剩下的我们只需要看 EPS 和增长率即可。这方面财报说也已经帮你可视化了:

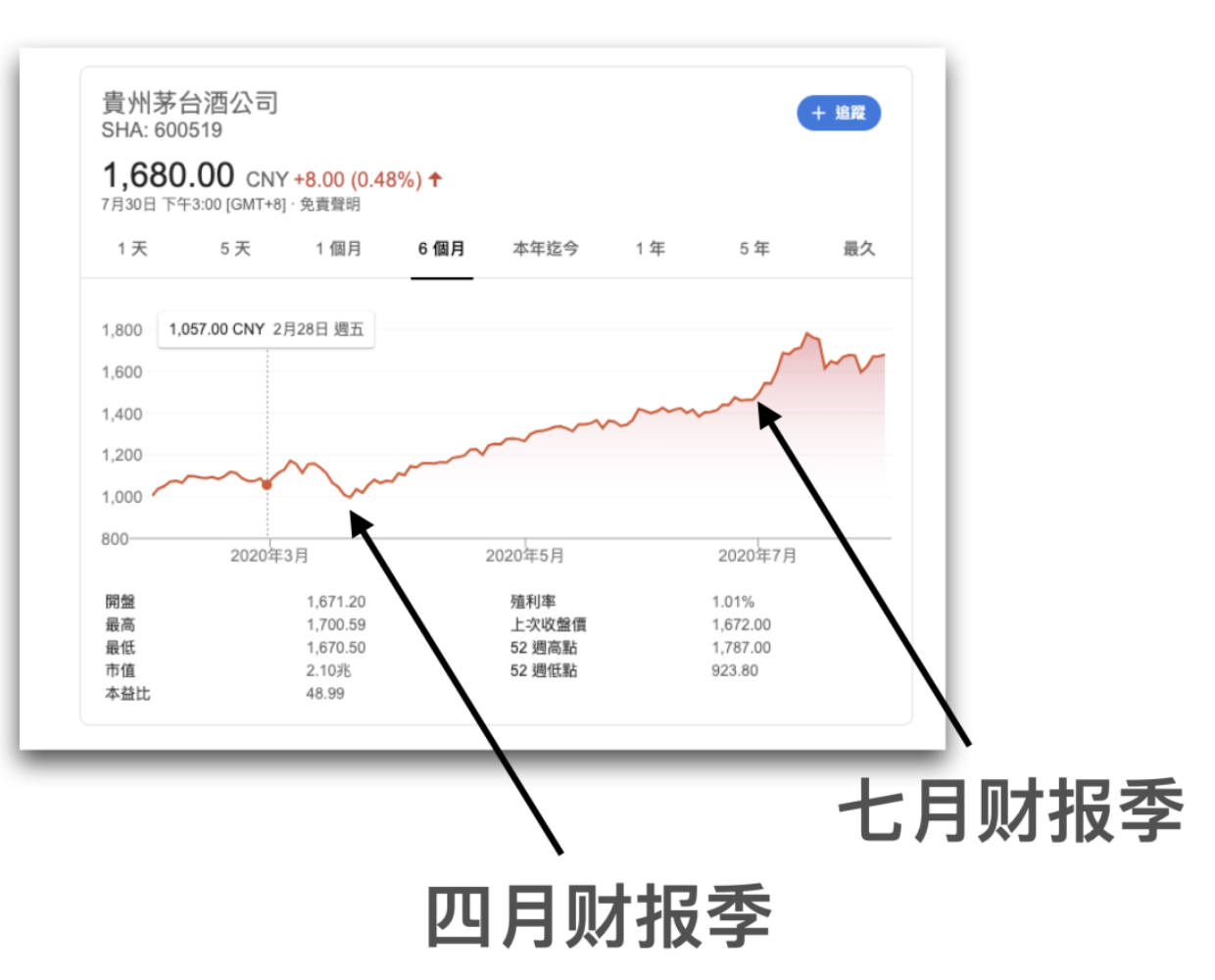

比如:贵州茅台过去三年平均增长率为 25.29%

四月分财报出来时候,实际股价是需要 28% 才能做到,导致估值与价格偏离,价格短期回落。

要想知道当前整体市场对个股的估值判断,只要对照近 3 年的 EPS 增长率,跟现在股价倒推回去,就能知道股价是偏低 / 偏高。

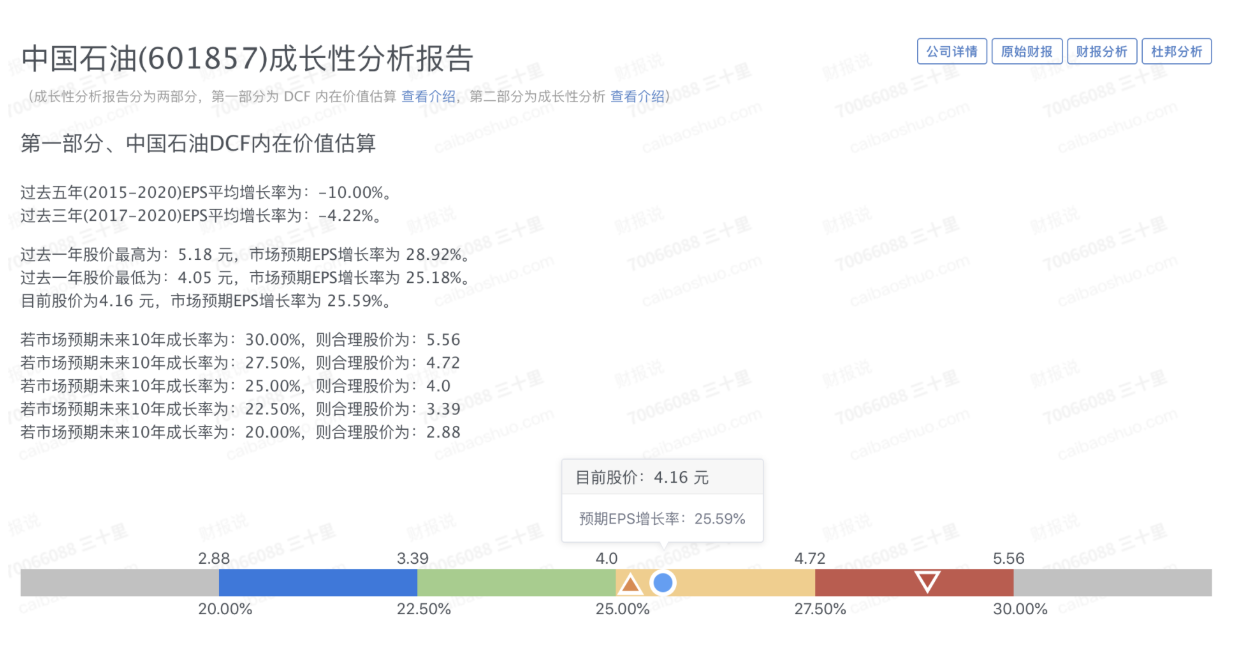

再看一个很多股东还在坚守(套牢)的中国石油:

2020/9 的增长率在 - 52%

过去三年 EPS 平均增长率在 -4.22%,而近两年的业绩也不好,如果想维持股价,今年最少得在 25% 增长率上才能维持股价,虽然很多股民还在坚持中石油,但这样看来是跌得还不够。

我们应该把有限的资金坚持在稳定增长的业绩上

我们来看一张图

1、货好卖,供不应求存货就会下降;

2、由于货不愁卖,议价能力强,款就好收,应收账款天数就会下降。比如贵州茅台的应收账款就非常的少,他们的产品你要拿货还不好拿,你爱要不要,而且企业是垄断的;

3、因为你的货品竞争力强,那净利就会上升;货品出售快、帐期短,周转率也会上升;

4、最后导致 ROE 上升和 EPS 的上升。

5、由于生意太好那就会再投资扩张,企业变大。

这是一个正循环的生意增长链条。

在财报说网站和 APP 中「增长与衰退」模块,就会显示这几个指标在 5 年里的成长的情况

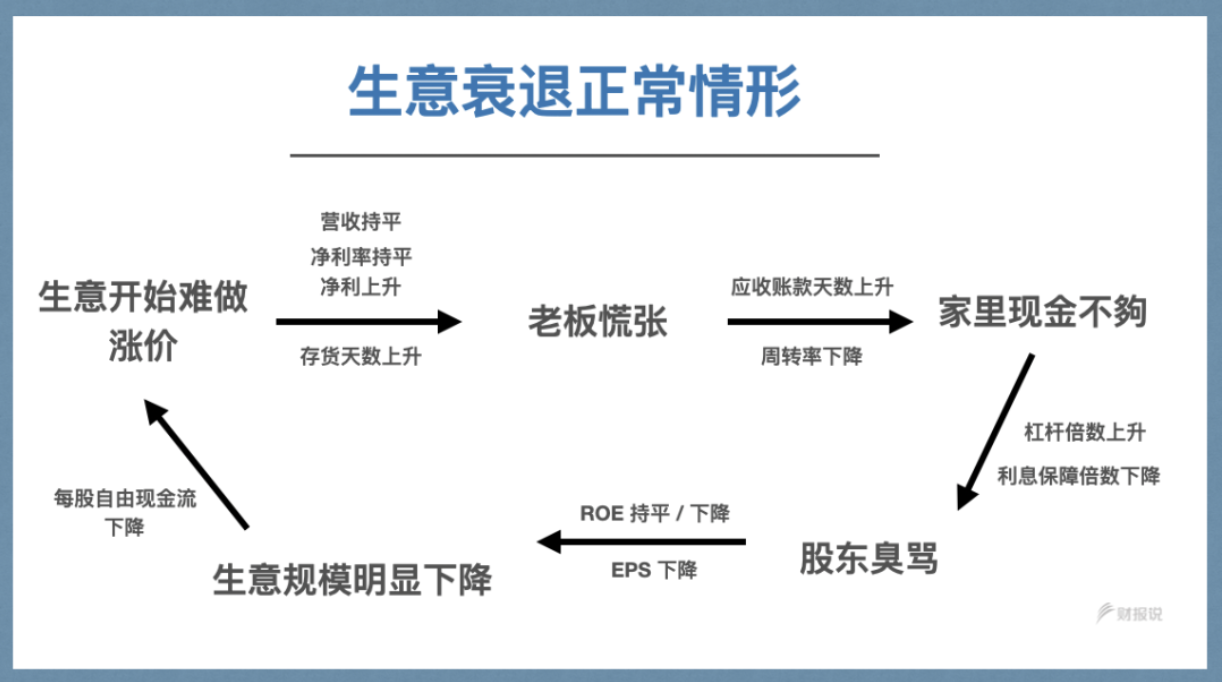

反过来,生意衰退的链条

1、货不好卖,为了维持好看的财报数据,就会选择货物涨价,比如当时的东阿阿胶,靠涨价实现企业增长,最后自爆。

2、涨价后,货可能就更不好卖了,存货上升。由于你还要求着别人帮你卖货呢,怎么好意思催债呢,应收上升。

3、而存货天数的上升,应收上升,就会导致你的周转率下降,然后 ROE 也会下降。

4、另外由于你的钱会压在货物上,应收账款上,用于经营的现金就会不够用。

5、不够现金,就会向银行借款,而资金是有成本的,利息会吃掉你一部分的利润。

6、那就会进一步导致你的净利下降、ROE 下降、EPS 的下降

7、最终生意规模明显明显衰退。

这是一个生意衰退时候的链条。在财报说「增长与衰退」里面的衰退,就会显示这些指标在 5 年里的下降的情况

企业与股东其实是共命运的,企业稳定增长,你的钱也稳定增长。而投资的企业越做越小,那么你的钱也越投越小。

通过新闻事件判断衰退中的行业

我们都知道,在 2020 年初,巴菲特抄底航空股导致巨额亏损

先来看看巴菲特的抄底逻辑

美联航打人事件,乘客拒搭并不会影响成长率,巴菲特加码抄底。让巴菲特赚得盘满钵满。

在新冠疫情期间如法炮制,觉得新冠疫情也不影响,于是抄底航空股,结果被社会毒打,亏了 500 亿美元。

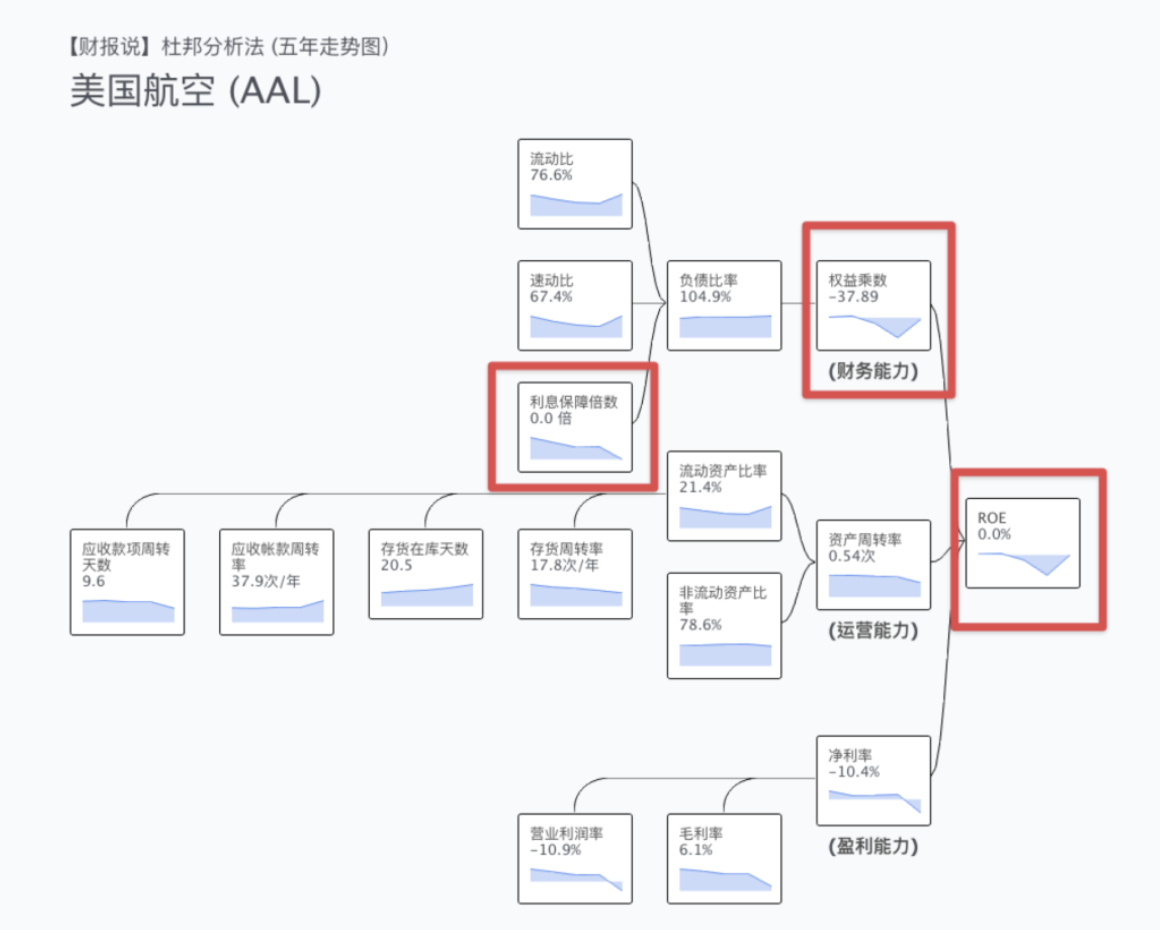

那航空股都是什么特性呢?

高杠杆、负 ROE

高杠杆、负 ROE、利润不够付利息

低 ROE、利润不够付利息

总的来说航空股有几个特征:

- 负债率、杠杆率特别高,因为都是借钱买的飞机;

- 由于借太多钱,利息负担很重,利息保障倍数都低,不开张就会没钱还利息;

- 毛利普遍低,这本来要靠周转率拉升回报率,结果周转率也低;

- 流动、速动比例低,发生意外事件容易资不抵债。

新冠疫情刚好让你不能开张,投资者惨赔。

总结一下

每个企业都有「两个价格」,时刻波动的市场价格——股价;通过内在价值估算出来的价格——估值。这两个价格经常出现偏离,但是长期来看,市场价格是围绕内在价值波动的。

股价是市场表像,估值才是内核。

所以在股票投资中我们需要:

1、计算企业的估值,对比当前的股价来判断低估 / 高估;

2、通过增长衰退模型来判断企业是否能持续增长;

3、最后留意社会事件,是否影响到企业的价值链条。

https://caibaoshuo.com/guides/100