<!doctype html>

1975 年,先锋基金(Vanguard)发行全球第一只指数投资信托 ,跟踪标普 500 指数,起初被动投资策略并不被市场所接受,指数投资发展非常缓慢。

1993 年,美国证券交易所推出了全球第一只跟踪 S&P500 指数的 ETF——标准普尔存托凭证 SPDR。自此,以 ETF 为代表的指数基金在美国蓬勃发展。

2004 年,国内第一只 ETF 基金——华夏上证 50ETF(510050)诞生。它的到来不仅仅是填补了市场的空白,并以低费率、高效率的优势在指数基中占主要市场份额,此后 ETF 产品在国内盛行。

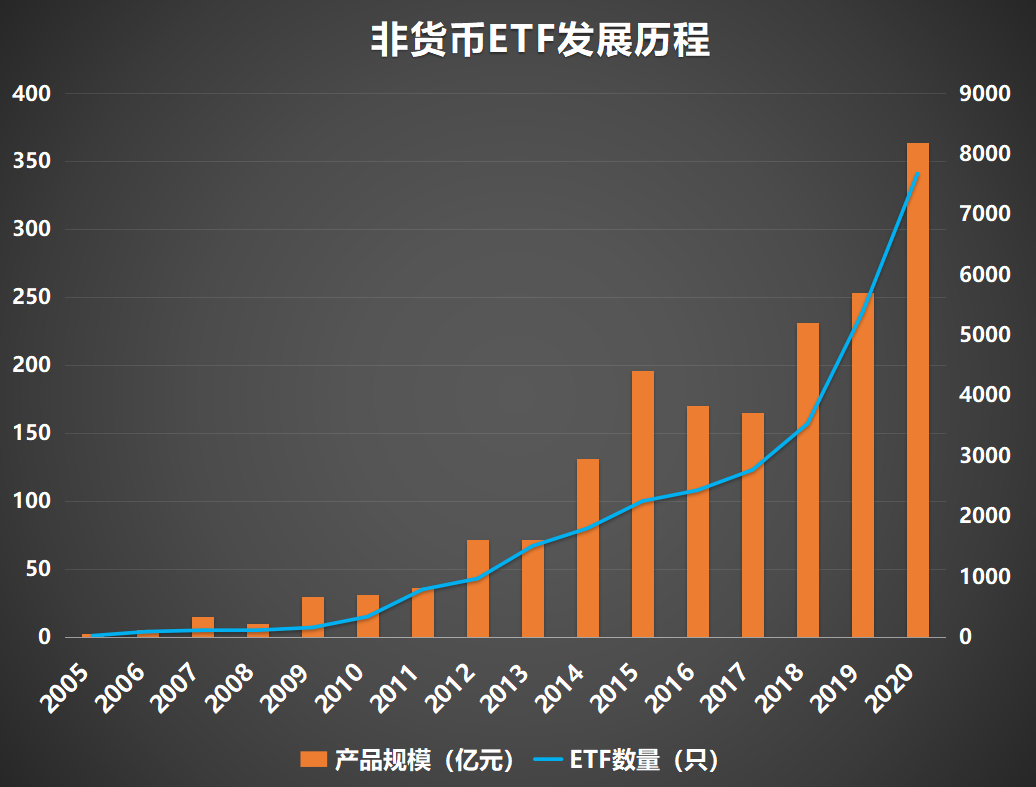

截至 2020 年 12 月 30 日,已上市 ETF 多达 341 只,总规模 8193.72 亿元(统计数据剔除货币 ETF,产品数量 27 只,基金规模 2650.85 亿元)。

相比 2019 年,ETF 基金规模大增 2493 亿,产品新增数量 115 只,ETF 基金成为全市场发展最快的指数产品。

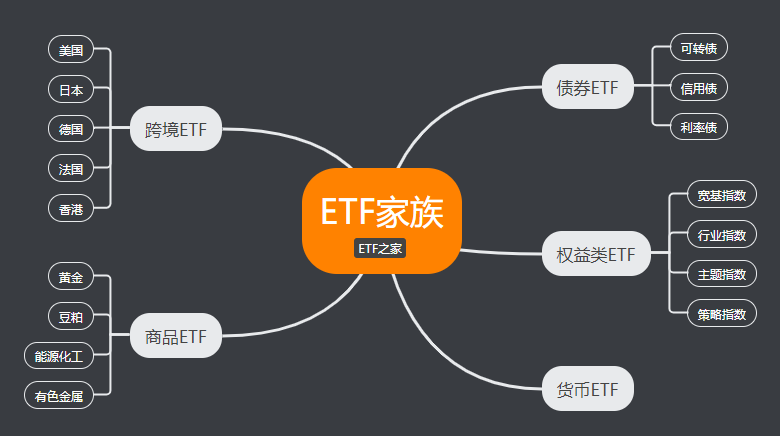

当下,ETF 基金产品已形成全方位的投资阵型:类固收性质的货币 ETF、债券 ETF,为投资者提供便捷的场内现金理财需求。

权益类 ETF 以宽基类产品为起点,同时拓展行业、主题、策略等 ETF,创新型产品层出不穷。

跨境 ETF 产品已初步形成全球化投资的雏形,涵盖全球主要市场,例如美国、日本、法国、德国等。

此外,商品期货 ETF 的推出,也满足了更多投资者的多元化投资需求。

ETF 产品线架构图

ETF 产品规模快速发展的主要原因来源于其自身优势,比如全市场最低平均费率,一级市场申赎和二级市场买卖的灵活交易制度,相比场外指数型基金 ETF 有更高的跟踪效率。

下面我们进入 ETF 产品年度大盘点,一来是对 2020 年 ETF 市场总结,二来方便大伙在 2021 年投资中精准的找到你所需的 ETF 工具。

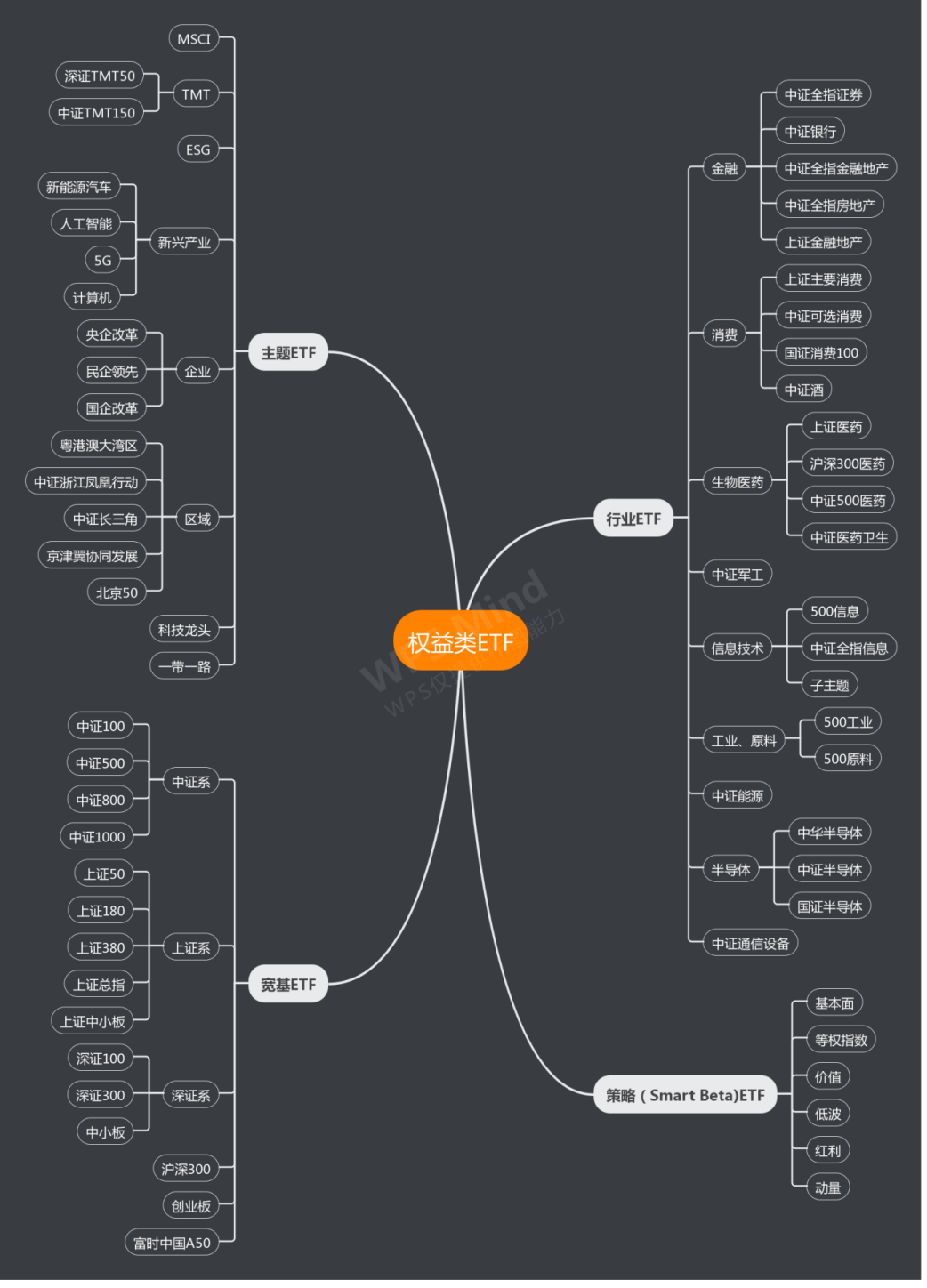

权益类 ETF

权益类 ETF 也可以称为股票 ETF,在 ETF 家族中占比最大,所跟踪指数也最为丰富。

由于产品多达 286 只容易混淆,因此 ETF 之家将权益类 ETF 又划分为四类,分别是宽基、行业、主题、策略(Smart Beta)。

ETF 之家制作了一张权益类 ETF 的细分图,以便大伙保存和记忆,如下所示:

1、宽基 ETF

宽基 ETF 产品线最全,涵盖中证系、上证系、深证系、沪深 300、创业板、科创板等合计 26 只宽基指数,相关 ETF 基金 98 只。

对于指数投资新人,从宽基 ETF 入手最为合适。宽基指数成分股众多、覆盖面广,没有明显的行业特点,周期性不明显,分析门槛相对较低。

例如:

沪深 300 指数,由上海和深圳市场中市值大、流动性好的 300 只股票组成,占 A 股市场总规模的 60%,沪深 300 也被公认为是 A 股市场最具代表性的指数。简单来说,买沪深 300 相当于买入 A 股排名前 300 的大蓝筹股。

中证 500 指数,A 股市场所有股票的基础上剔除沪深 300 指数成分股和总市值排名前 300 的股票,得出总市值排名靠前的 500 只股票组成,是 A 股市场中小市值股票的代表指数。

创业板指数,创业板成立的目的是给大部分没法在主板上市的创业型企业、高科技企业及中小企业提供融资平台,因此指数成分股以科技、生物医药等成长型企业为主,也被称为 “中国的纳斯达克”。

关于宽基指数 ETF 如何选,大伙可以参考这篇:千万别错过指数基金的打新盛宴

此外,科创 50ETF 上市成为 2020 年最为火爆的宽基 ETF,募集规模 200 亿,引来上千亿资金抢购。科创 50ETF 跟踪科创板 50 指数,该指数被称为 A 股市场 “硬核科技” 指数,详细解读请看:科创板 ETF 值得买吗?

巴菲特说:“买指数就是买国运”,他所指的标的正是宽基指数,宽基指数代表市场的整体走势,持有宽基也就意味着获得市场的平均收益。

2、行业 ETF

如果说买宽基 ETF 是为了获得市场平均收益,那么行业 ETF 则是把握结构性行情和获取行业发展红利的最佳标的。

比如 A 股历史上长盛不衰的两大行业主要主要消费和生物医药,中证 800 一级行业指数自 2004 年 12 月 31 日上市以来,主要消费累计涨幅 32.1 倍,生物医药上涨 16.1 倍。

行业 ETF 是权益类 ETF 规模最大的群体,当前市场有 87 只 ETF 跟踪 64 只相关行业指数。行业 ETF 具有特定的投资方向和属性,更适合对股市有一定了解,对行业具有分析能力的投资者。

例如生物医药行业,其细分领域中包含数十只指数:CS 创新药、细分医药、全指医药、300 医药等等,历史收益同样差距很大。

除此之外,行业类 ETF 还涵盖了金融、军工、信息技术、工业、原材料、能源、半导体、通信设备等指数。

关于行业 ETF 如何挑选,大伙可以参考以下文章:

消费:消费类指数投资指南

军工:聊聊暴涨的军工

3、主题 ETF

主题类相关 ETF 产品 60 只,跟踪 47 只主题指数,相关 ETF 以跟踪创新主题指数居多,例如:

新兴产业主题基金:人工智能、新能源汽车、计算机、5G 主题、光伏、农业、新基建等等,关于这些投资机会 ETF 之家也写过不少分析,详细数据请回看:

新基建:新基建指数基金汇总

新能源车:特斯拉一个月翻番,新能源车又成风口

除此之外,市场较为热门的科技主题 ETF,例如科技龙头 ETF、科技 100ETF 等等。

4、策略 ETF

α代表获得市场的超额收益,贝塔(β)则是市场风险的化身。

通常,α被认为是一种主动投资,β是被动投资。而在两者之间,市场兴起一种新型的投资策略 Smart Beta(聪明贝塔)。

与普通指数 ETF 相比,采用 Smart Beta 策略的基金最大的差异是在指数编制方式。传统的指数主要是根据市值进行加权,而 Smart Beta 指数在传统指数的基础上,通过因子优化选股或因子优化分配权重的方式来编制指数,希望借助因子风险暴露来获得更好的收益。

举个例子:

以质量因子为核心的 Smart Beta 策略指数,它主要用 ROE 作为选股标准,选取样本空间内排名靠前的公司,配合一定的权重分配构建指数,依照此策略选出的往往都是行业领先的公司。

目前国内市场的因子策略 ETF 主要由红利、价值、低波、基本面、等权等产品组成,其中红利因子市场占比最大,产品最丰富。当前市场策略类 ETF 基金共 31 只,跟踪 30 只策略指数。

我们在选择策略类 ETF 时,最重要的是分析指数背后的投资逻辑,也就是 Smart Beta 的选股规则。

市场充满不确定性,因子策略并不是在任何行情中都能通吃,因此投资者最好的方法是选择符合自己投资理念和风险承受能力的产品,在忍受波动的同时提升投资胜率。

关于 Smart Beta 指数基金,请看这:Smart Beta 指数如何获得超额收益

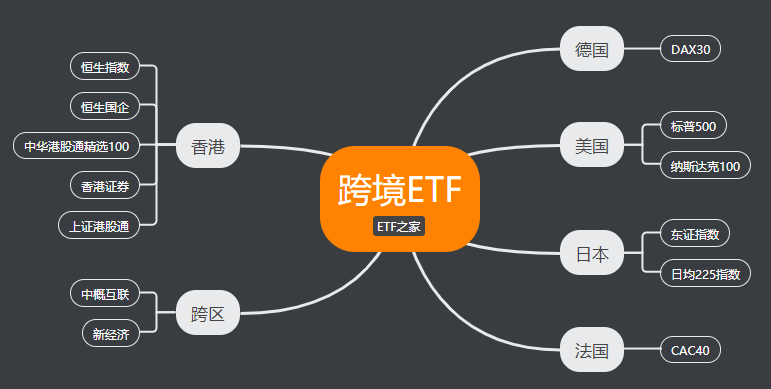

跨境 ETF

跨境 ETF 是指全部或者部分资产投资于中国内地以外的证券指数所对应组合证券的开放式基金。简单而言,跨境 ETF 就是 “跟踪境外指数,在境内上市交易” 的 ETF 产品。

截至当前,A 股市场共有跨境 ETF 产品 24 只,跟踪 11 只分布在全球市场的主要指数,例如美国、德国、法国、香港、日本,如下图所示:

关于跨境 ETF 的标的选择,大伙可以参考以下文章:

跨境投资标的大全:史上最全 QDII 基金投资手册

此外,跨境 ETF 支持 T+0 交易,大伙记住了,不满意随时可退货。

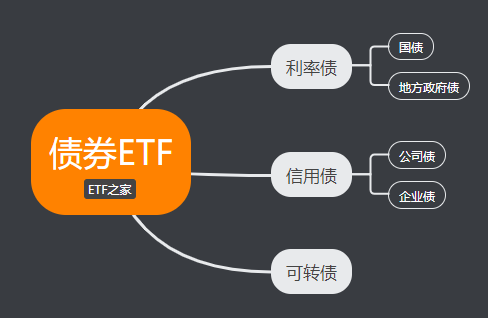

债券 ETF

债券 ETF 或许大部分投资者比较陌生,实际上它是投资债券相关资产的一种场内 ETF 基金。

当前市场上的债券 ETF 按债券资产细分可分为三类,分别是:利率债、信用债、可转债。

利率债分为国债和地方政府债,利率债的发行人基本都是国家或有中央政府信用作背书、信用等级与国家相同的机构,一般认为不存在信用风险,只考虑利率因素,利率债的价格主要受利率变动影响。

举例,利率债 ETF 产品:5 年地方债 ETF(511060)、国债 ETF(511020)。

而信用债 ETF 则包含公司债和企业债两类,公司债 ETF 主要发行方为上市公司,相对数量较多,是进行信用交易的投资工具,企业债主要由长周期央企项目建设和城投债组成。

举例信用债 ETF:公司债 ETF(511030)。

按风险收益比划分,利率债安全等级高,但是收益较低,信用债风险较高,相应收益也较高。

可转债 ETF 较为特殊,因为它的底层资产是可转换债券。简单来说,可转债是一张普通债券 + 看涨期权的复合体,因此它具有股票的 “股性” 和债券的“债性”。

同时,可转债 ETF 也是一只指数型基金,它所跟踪的指数是由一篮子可转债组成的,比如:中证转债及可交换债指数(931078.CSI),指数样本券由沪深交易所上市的可转换公司债券和可交换公司债券组成。

简言之投资可转债 ETF,目的是为了获取可转债市场的平均收益。

全市场第一只可转债 ETF:可转债 ETF(511380),关于它的更多资料请看:可转债 ETF,买还是不买

债券 ETF 产品市场成交量较小,购买此类产品的投资者切记选择流动性好的产品入手。

另外,别忘了债券 ETF 也是 T+0 交易制度。

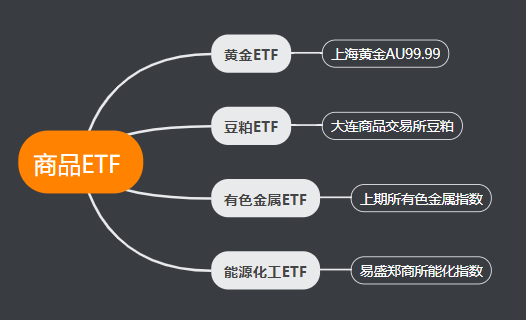

商品 ETF

在很长的一段时间中,商品 ETF 发行停滞不前,4 只黄金 ETF 独占市场。自 2019 年以来,商品 ETF 重新开闸,新产品发行加速,尤其是商品期货 ETF 实现零突破。

商品 ETF 由 10 只黄金 ETF、3 只商品期货 ETF 组成。

其中规模最大的黄金 ETF 是华安黄金 ETF(518880),规模 115.46 亿元。三只商品期货 ETF 分别是:跟踪大商所豆粕期货的豆粕 ETF(159985)、跟踪上期所有色金属指数的有色金属 ETF(159980)、跟踪易盛郑商所能化指数的能源化工 ETF(159981)。

相比其它商品资产投资,商品期货 ETF 具备低门槛、低杠杆、风险可控等优势,是资产配置分散风险的必要工具。

希望了解更多关于商品 ETF 知识的朋友,请回看:

黄金 ETF:金银大涨,再谈商品 ETF 的投资价值

商品期货 ETF:商品期货 ETF 终于来啦,深度扫盲贴

货币 ETF

货币 ETF 又称为 “股民余额宝”,属于场内货币基金,是股票账户闲置资金的理财工具。

举个例子:日常投资中股票账户常常有闲置资金存在,而这些闲置资金不产生任何收益,货币 ETF 的出现正好解决了投资者的现金理财需求。

货币 ETF 支持 T+0 交易制度,换句话说它完全不影响我们买卖股票,当投资者需要买入股票时可即时卖出货币 ETF 即时买入股票,当有资金闲置时则随时买入货币 ETF,通过简单的操作即可赚取额外的理财收入,实现资金利用最大化。

更重要的是买卖货币 ETF 不但免手续费(交易佣金)而且免印花税,零交易成本相当划算。

截至当前,市场上共有 27 只货币 ETF,其中华宝添益(511990)和银华日利(511880)资金规模有优势、流动性好,买货币 ETF 买它俩准没错。

记住,闲置资金大胆买入货币 ETF,别白白浪费了这块肉。

赚钱才是硬道理

以上是 ETF 产品全貌,接下来聊重点,如何利用这些 ETF 帮我们赚钱。

ETF 之家基于场内基金创建了大量的投资策略,关于策略的构建思路和策略应用,大伙可以参考如下文章:

稳健型的全天候策略:基于桥水的中国版全天候策略

激进型的大小盘轮动:手把手教你构建轮动策略

攻守兼备的精选行业:A 股最强的两大行业,应该如何配置

主动型代表 LOF 八仙组合:最牛基金组合,年化收益 58%

……

预祝大家元旦快乐!2021 投资顺利!