云悦资本

SaaS的本质是订阅经济

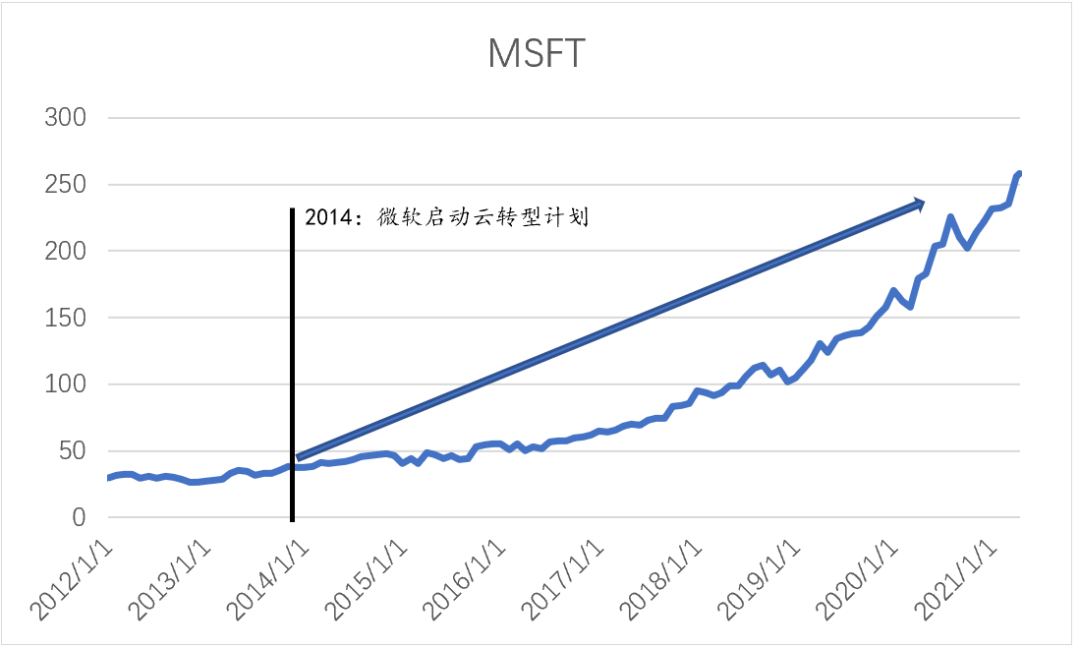

1999年,微软的市值曾经到达了6000亿美元,但是到2013年,微软的市值只剩下了2200亿美元,而从2014年微软启动“云优先”战略以来,微软的市值达到了1.95万亿美元,增长了760%,曾一度稳居全球市值第一,在这个背后,最主要的就是微软产品的SaaS化。

SaaS是一种软件交付和销售方式,是使用权取代了所有权,从商业视角的维度看来,这也就是【订阅经济】的一种。

【订阅】这种商业模式决定了 SaaS 在销售达成时,并不产生所有的收益,而是通过其后期重复购买实现收入增长,即 SaaS 将原先的一次性买卖变成了软件的分期租赁,或者说叫订阅。 从传统的产品经济到订阅经济,商业模式最大的不同在于从线性交易渠道转向与订阅用户间的循环动态关系:

《订阅经济》by Zuora创始人Tien Tzuo

- GE、IBM从卖硬件,开始谈论“提供数字化解决方案”,这些企业现在聚焦于帮助客户达到某种结果,而不仅仅是出售设备给客户。

- 施乐(Xerox)从生产照相纸和设备转向了提供信息服务;

- 麦格劳-希尔(McGraw-Hill)集团从印刷教科书和杂志转向了提供金融服务和适应性学习系统;

- 安迅(MCR)在狂野的西部时代(1865-1895)以出售收银机为主业,现在已转型数字支付服务,与Square公司竞争。

传统的商业模式中,商家把东西卖出去,这是一次性买卖,商家不会过多的去关心后续客户的使用体验,而更在乎利润的多少以及销售数量的多少;但是在订阅模式中,客户需要能够从产品中不断获取到价值,以及体验到良好的服务,才能够不断续用,在这种模式下,商家要考虑的除了产品本身之外,还要提升客户的体验感,保证高质量的输出,才能促使该商业模式的可持续运行。

SaaS的本质在于【订阅】续费,在于你的客户得到了价值。

如果一家公司SaaS是它的核心竞争力,他能通过SaaS的订阅构建长期的护城河,那么这就是真正的SaaS公司。

对于很多细分行业的企业,在创业初期,SaaS只是他们的一个切入工具,后期基于这个“工具”沉淀下来的行业数据和基础,切入到客户内部或产业链的其他服务业务中,那么,单纯从财务报表来看,可能SaaS贡献的收入和利润不太起眼,但正是这些目前可能不太起眼的SaaS收入,构成了整个生意的底座和基石,数亿数十亿的收入才能得以茁壮生长。

壁垒和护城河是动态的

SaaS领域的护城河有非常多的角度可以理解,比如,你的替换成本和品牌价值;以及某个产品形成的网络效应带来的客户价值等等。

某种意义上,技术就是资金和时间的函数,一个坚持以客户为中心,不断满足客户需求并创造客户价值的公司,就会沉淀他们的技术,逐渐构建动态的壁垒和动态的护城河。从长期来看,公司竞争力的核心还是产品竞争力,产品竞争力最终要体现在商业成功中,而客户是否买单就是你的产品是否实现商业价值的体现!

特别是SaaS这种续费率极高的产品,那么只有你真正理解了客户的痛点,真正解决了客户的问题,才能构成你在资本路上真正的壁垒。正如上述提到的,最重要的是,你对客户的理解,对场景的理解,才是最大的壁垒。

SaaS的客户价值

SaaS技术特点

- 云端部署,降低CAPEX和OPEX

- 广泛连接,为客户提供生态资源

- 基于行业的标准化服务

SaaS厂商的原动力

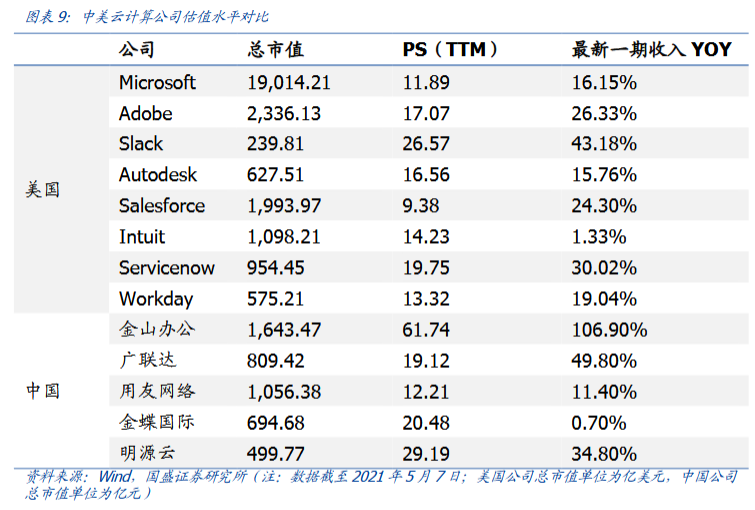

- 估值更高:普遍采用PS估值方式,10-20倍PS。

- 获客更快:降低客户了解和试用门槛。

- 持续收益,平滑收入曲线,LTV > CAC。

- 构建平台整合资源:SaaS+,聚合产业资源。

- 基于数据的运营能力:利用客户资源及数据,在产业生态链中卡位。

SaaS变现路径

习惯分类:管理型SaaS、工具型SaaS、交易型SaaS。

其中交易型SaaS,可以沿着供应链和电商两个路径进行更多的变现探索。

- SaaS订阅收入:套餐费用,可以作为切入口。

- SaaS增值插件收入:个性化高毛利。

- 云基础设施收入:集中采购云服务后转售。

- 数据运营收入:利用数据提供广告投放、精准营销、促成交易及人工智能等服务(e.g.微盟)。

- 供应链收入:交易抽佣、供应链金融以及带量采购套利等B端收益。

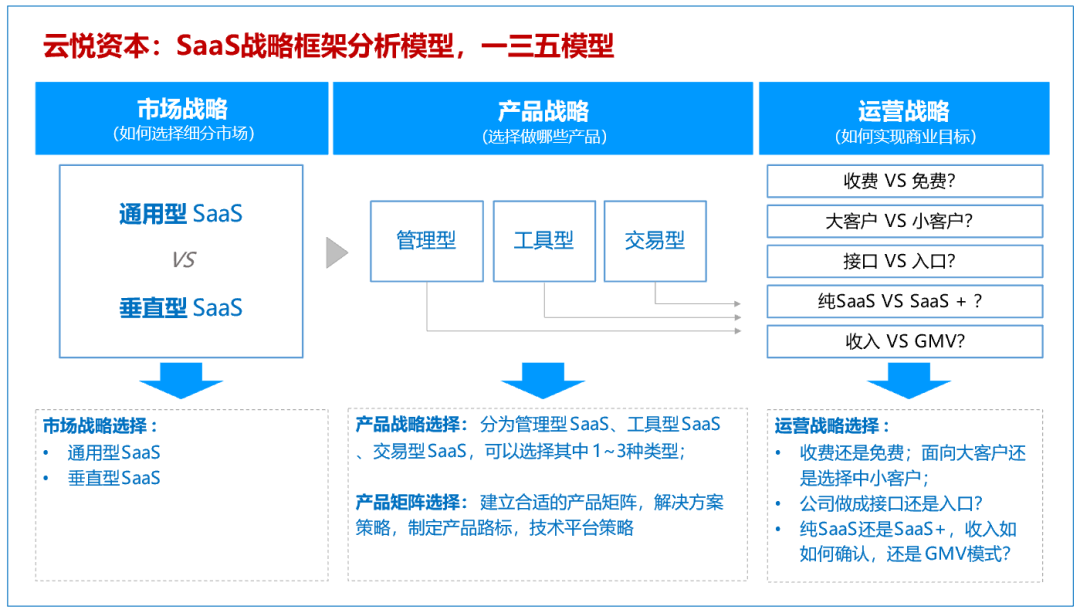

SaaS项目战略分析模型

市场选择

通用型SaaS vs 垂直型SaaS:

- 通用型 SaaS(Horizontal SaaS),指适用于多个行业,为某一业务提供更加专业的软件SaaS服务。例如 CRM、客服系统、呼叫中心、IM、ERP、HRM、财税管理、协同 OA、电子签名、SCM(供应链管理)、云盘存储等。

- 垂直型 SaaS(Vertical SaaS),指适用于特定行业,提供更加有针对性、更贴近业务场景的软件SaaS服务。例如零售电商、餐饮、教育、医疗、物流、房地产、旅游等。

根据对美股SaaS公司的研究,在市值层面,通用型SaaS更大;在收入体量和盈利能力层面,垂直型SaaS企业的更优,同时,垂直型 SaaS 也是绕开互联网巨头的最佳选择,因为垂直型 SaaS 需要深入行业本身,其“重脏乱”是巨头所避忌的,并且从战略角度考虑,也更加偏向于平台型和入口型的广阔市场。

产品选择

- 管理型SaaS:指面向组织的,和经营管理相关的,并且需要建立自己数据库的软件运营服务,主要包括管理软件的运营服务,例如在线CRM服务、在线进销存服务、在线HR服务、在线ERP服务等等。

- 工具型SaaS:指面向个人或组织的、但不会涉及要建立自己数据库的软件运营服务,主要包括在线杀毒服务、网络邮箱服务、在线教育服务、网络游戏服务、网络视频服务、在线办公软件服务等等。

- 交易型SaaS:指面向组织或个人的,以软件服务构建运营数字化基础设施,通过电子商务或电子采购让生意变得更加便利或利益最大化的,例如店铺SaaS、私域流量电商SaaS、采购SaaS、供应链SaaS等等。

坊间有一种说法,说美国的企业管理水平比较高,所有管理类的SaaS比较多,而国内中小企业多,中小型企业生命周期短,3-5年存活率较低,所以工具型和交易型的发展比较好,在A股和港股上市的SaaS类公司便是证明,比如微盟是私域流量电商SaaS,有赞是电商SaaS,光云科技是店铺SaaS等等。

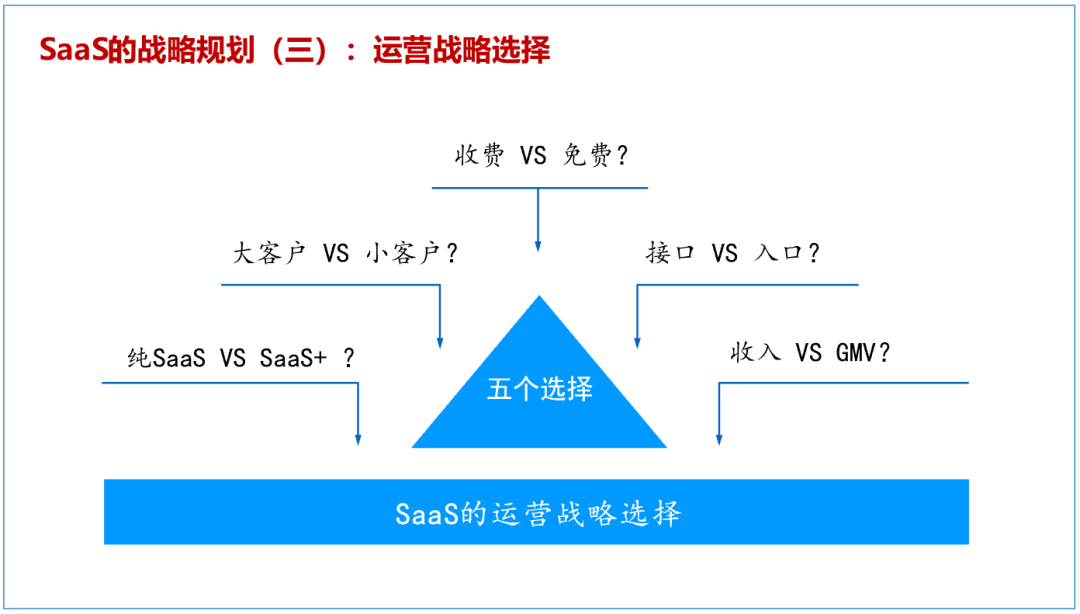

运营选择

订阅的背后是真正落实以“客户为中心”,更好的服务客户。

对于企业SaaS,收费是绝大多数,而对于个人SaaS,免费是绝大多数。

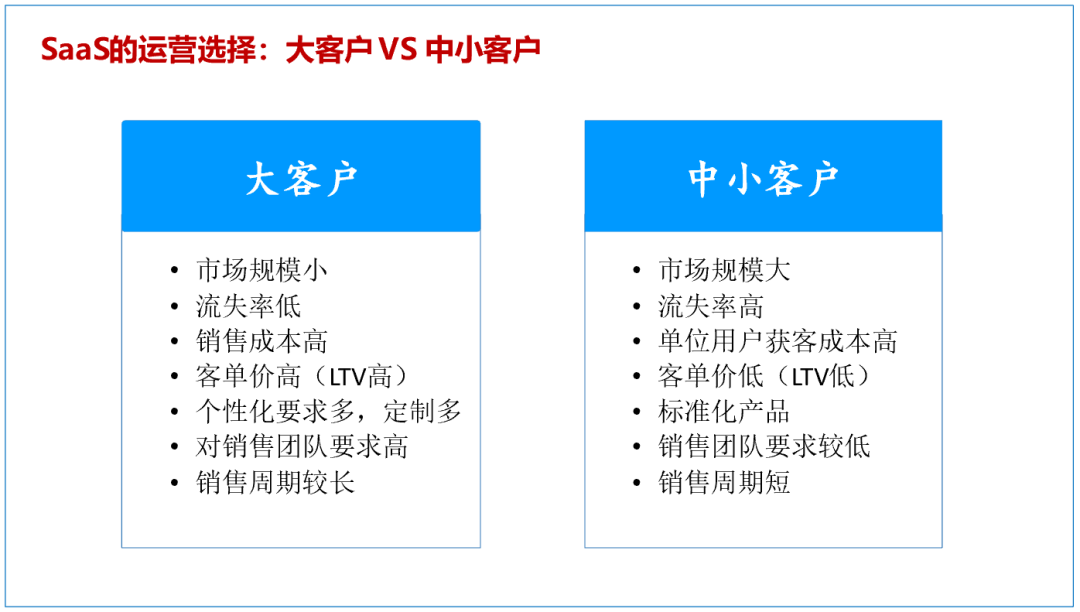

| 大客户特点 | 小客户特点 |

|---|---|

- 市场规模小 - 客户流失率低 - 销售成本高 - 客单价高(LTV高) - 个性化要求多,定制多 - 对销售团队要求高 - 销售周期较长 - 决策链复杂 |

- 市场规模大 - 流失率较高 - 单位客户获客成本高 - 客单价低(LTV低) - 标准化产品 - 对销售团队要求低 - 销售周期短 - 决策链简单 |

接口 vs 入口:接口是一种连接,比如连接产品与支付端,连接需求端与供给端,连接软件与数据端……;“入口”是平台思维,平台上的流量如何转换成交易量、GMV和收入。

国内SaaS产业投资

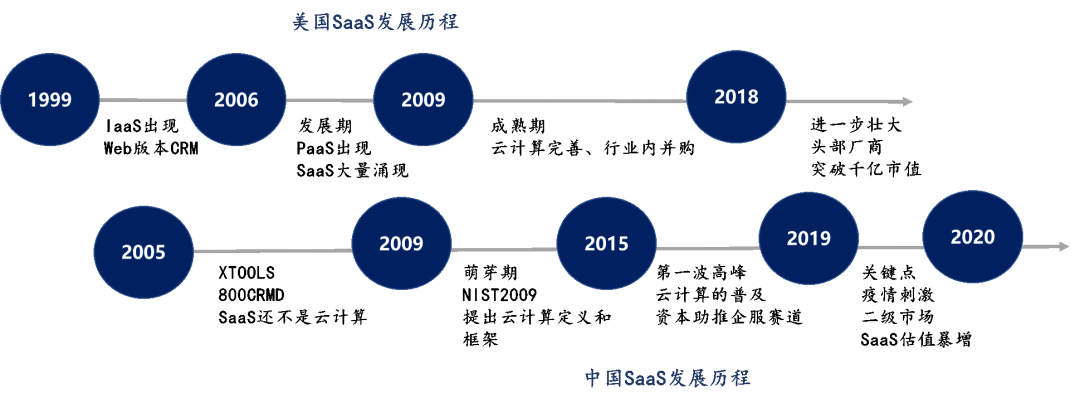

中美SaaS差10年

美国SaaS三个阶段:

- 1999年,纯SaaS企业Salesforce的诞生标志着SaaS时代的开启;

- 2006年后,PaaS形态初现,SaaS进入市场爆发期;

- 2009年前后,云计算设施逐渐完善,细分领域诞生了众多SaaS厂商,Salesforce、Adobe、Microsoft等巨头持续进行并购扩张。

国内SaaS阶段:

- 2005-2009年间,SaaS出现了一批先驱者,比如XTOOLS和800CRMD,SaaS尚不属于云计算形态;2009年美国国家标准技术研究院(NIST)首次提出了云计算的定义和框架,明确了IaaS、PaaS、SaaS三者的形态。

- 国内SaaS的首次高峰是在2015-2019年,随着阿里、腾讯、华为在云计算领域的布局,SaaS成为了整个云计算生态的重要组成部分。同时,随着消费互联网红利逐渐消失,资本开始助推to B和企业服务的赛道。特别是2020年后,疫情直接刺激了SaaS发展,二级市场上微盟、有赞、Zoom的估值暴增;越来越多的企业采用SaaS服务,进行数字化转型。

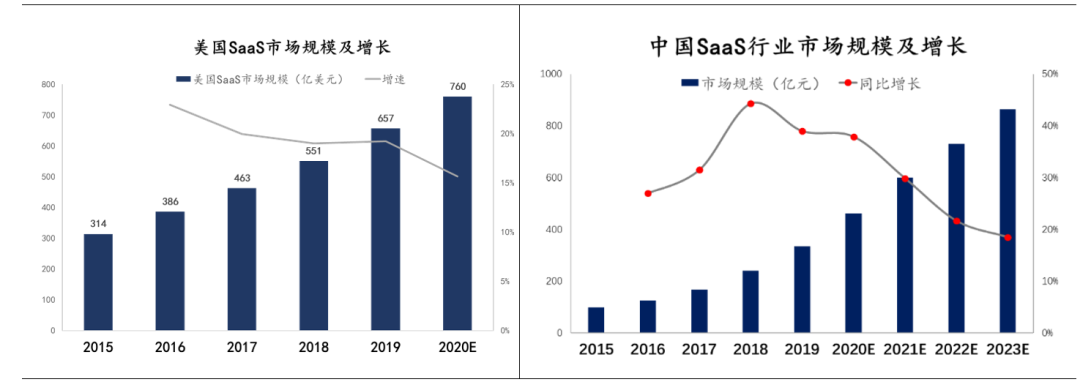

美国SaaS规模约中国15倍,中国SaaS增速是美国2倍。

估值对比

美国SaaS公司大部分市值集中在100-500亿美元,中位数约为400亿美元;其中大于千亿美元的公司包括转型SaaS厂商:微软、Adobe、SAP、Oracle、Intuit,纯SaaS厂商:Salesforce、Zoom、Shopify、Servicenow。自2015年以来,大部分美股SaaS公司的涨幅在1-5倍,增长倍数最高的为电商SaaS shopify(46倍);

大部分美国SaaS公司的上市周期在10年左右。美国SaaS公司基本在1999-2009期间成立,在2012-2019年间上市。上市后市值大部分集中在100-500亿美元,其中超千亿美元市值的公司有9家。SaaS公司在美股二级市场的估值基本符合:十年十倍的规律。

收入上,中美SaaS上市公司的收入普遍相差5-10倍,龙头SaaS公司收入差距达20倍。2019年数据来看,美国主要SaaS公司收入大部分集中5-20亿美元;收入大于300亿美元的全部为转型类SaaS公司:微软、SAP和Oracle。而国内上市公司收入主要集中在5-10亿元。其中,最大规模的用友收入约80亿元。

估值方法:关注的核心还是收入的可预期性

传统软件商的行业成熟度较高,业务成长性、盈利能力相对稳定,市场空间的增长有限,通常采用PE或PEG估值法。而SaaS市场空间广阔,多数公司处在规模扩张阶段,业务成长性被给予厚望,同时面临着前期研发及销售费用的提前支出,往往处于亏损状态,估值方法主要有用户价值法和对标公司法两种:

1)用户价值法:进行同类公司相比或市场预测,通过计算用户数与每用户平均收入值(ARPU)的乘积得到企业的估值;

2)对标公司法:使用同类公司的 PS 乘以公司的收入,或者PE乘以公司的净利润得到公司的估值。另外,对已上市 SaaS 企业最常用的估值方法是收入倍数(EV/Forward Revenue),其中收入使用的是企业未来12个月收入预测。

SaaS公司阶段估值:

- 初创型SaaS公司:初创期客户数量较少,收入规模小,主要以预收款的形式形成经营性现金流,所以初创期的SaaS估值主要锚定经营性现金流指标,比如用P/OCF估值。

- 成长期SaaS公司:客户数量逐渐积累,预收账款逐步确认为销售收入,销售收入是该阶段主要的衡量指标,主要用PS估值。

- 成熟期SaaS公司:规模效应已经体现,销售收入转化成利润,该阶段估值主要用PE。

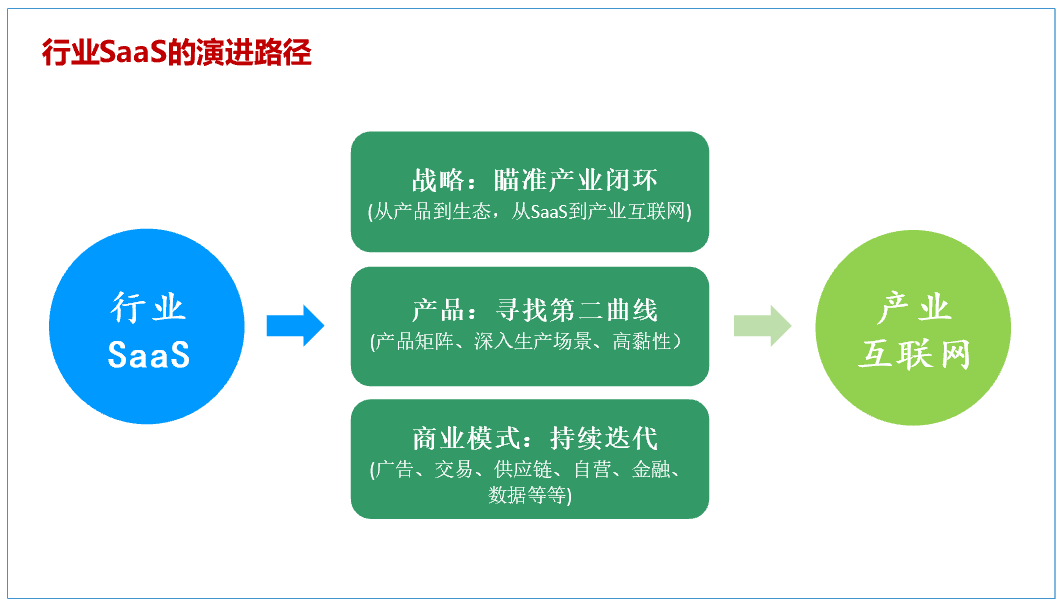

行业SaaS演进路线

常见商业模式:

- 广告:SaaS产品帮助企业获得更多新客户。引流SaaS往往通过微信关系链、私域流量等方式运转。

- 切交易:可以通过电商贸易、电商自营或者提供撮合交易服务,收取商品差价、佣金或服务费。

- 提供金融服务:为金融机构提供客户企业授权信息,获得金融机构的佣金。如直接做风控管理提供贷款。不过,建立风控体系成本很高,要GMV足够大才能承担。

- 数据服务:通过产业闭环和交易闭环,构建了大量的数据,通过数据封装和商业智能(BI),提供数据服务。

- 集中采购:国内已有SaaS企业在很垂直的领域内能够介入到供应链中,通过集中采购,为制造企业供货,GMV达百亿,公司营收及利润也较可观。