原创来源:https://mp.weixin.qq.com/s/CIr5YkB2XI408qJzhzBmRw

PLG模式特点及优势

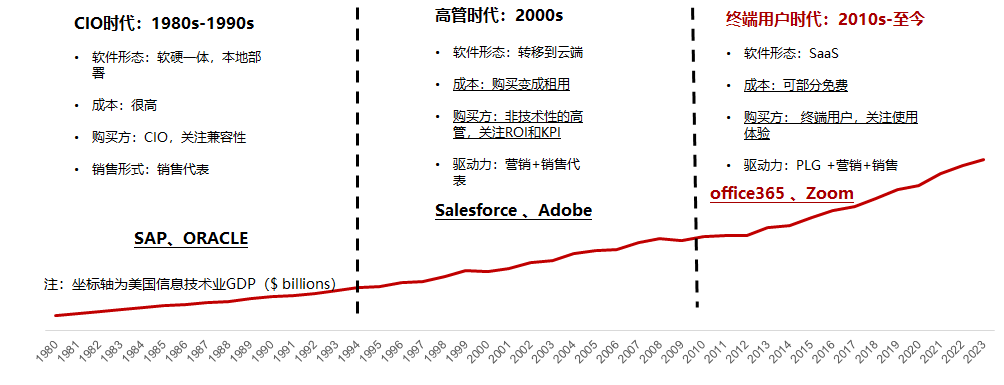

纵观美国市场,自2011年前后,伴随软件构建成本的下降和人工成本的上升,企业服务市场的的交易方式、交易渠道和采购决策发生了一系列变化,市场开始进入了“终端用户时代”。

根据最新统计,美股市场PLG模式的公司市值总计大约4500亿美元左右。这股风潮也正逐步蔓延至国内市场,例如华兴新经济基金投资的店小秘项目,早期也是依靠“No Sales”模式成长起来,并在短期内完成了较高的业绩增长。

自2013年开始,陆续出现PLG模式的企业走上资本市场,在2018到2020年之间,相关公司的累计市值越来越高。这些公司表现出了非常快的成长速度,此前在一级市场也被给予了很高的估值溢价。

我们发现在2010年之后的美股的软件产业中,随着云计算的普及和渗透,基础设施的弹性和成本大幅下降,构建成本的降低+SaaS化,使得软件的销售门槛大幅下降,使得它可以被终端用户所负担得起。基于此,整个软件时代进入了终端用户的时期。

图片来源:美国经济分析局

_

通过研究,我们发现软件的销售和增长主要有4个基础性的变化:首先,技术革新带来了新一代的软件新体验,比如web技术的革新、低代码的应用、AI的赋能;第二,因为软件的构建价格降低带来的销售门槛的降低,软件购买决策逐渐向终端分散;第三,由于工作习惯的迁移和代际的变化,新一代对于软件高体验、易用性的要求愈发突出;最后,软件的购买渠道由于疫情的影响,快速的由线下向线上迁移。

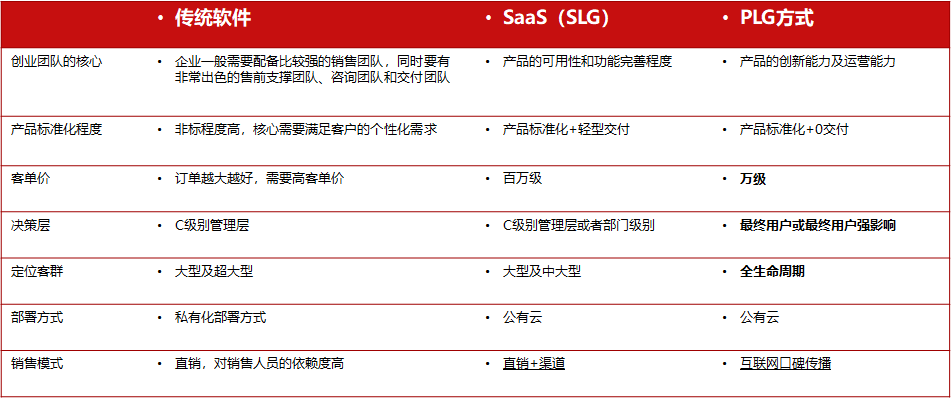

而PLG与SLG(Sales-led Growth,即传统销售驱动增长)最核心的区别在于,PLG模式的产品会更多的去专注于产品本身,典型的渗透路径是把产品本身作为一个增长的载体,通过免费加试用的模式,让产品“说话”,说服客户去购买,从而形成一个比较大的目标用户群的扩张,之后再去扩张它整个产品体系,进一步扩张客群,最终形成“飞轮”效应。

从更细的颗粒度去对比的话,可以看到典型PLG模式下的产品更专注于产品的创新、线上的运营能力,以及产品的标准化程度;客单价其实相比于传统的管理型SaaS更低;决策层从原来的C级别的管理层到了终端用户手里;客群因为产品特点会从中小型覆盖到整个的生命周期,它的部署方式也是以公有云为主部署的。

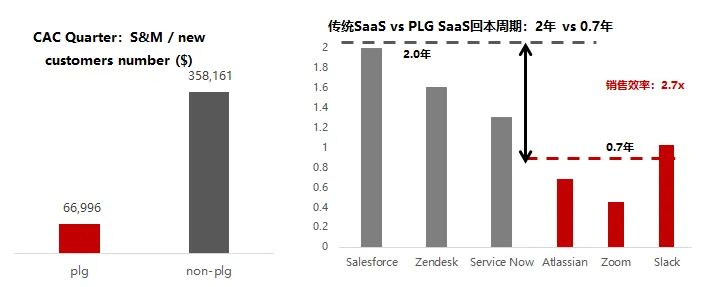

图片来源:华兴研究、知乎

首先,对于一个典型的SaaS公司来说,我们一般会用LTV(Life time Value,即客户终身价值)和CAC(Customer Acquisition Cost,即客户获取成本)去做对比。我们也观察到一个现象,PLG公司并不比SLG公司在LTV指标上更有优势,原因是因为PLG公司是类2C的模式,所以它会表现出一个比较高的流失率。但极低的获客成本,使得该类型的公司,在一定的流失率下依然保持了很短的回本周期。这里也提醒我们,经典的SaaS指标,并不能完全套用PLG模式下的公司未来发展。

图片来源:wind、Profit Well

其次,PLG模式的策略并不适合所有类型的产品,总结来说主要适合以下三种类型的公司:

- 终端用户的生产力工具,比如设计,协同办公等;

- 具有外部交互能力的产品,比如说线上活动平台,视频会议等;

- 具有较高的技术壁垒和较好用户生态的产品,比如开源的软件等。

中美软件市场对比

首先,中美市场的AI和web技术上没有明显的差距,主要差距在于底层架构和云化资源的渗透和软件的创新能力。

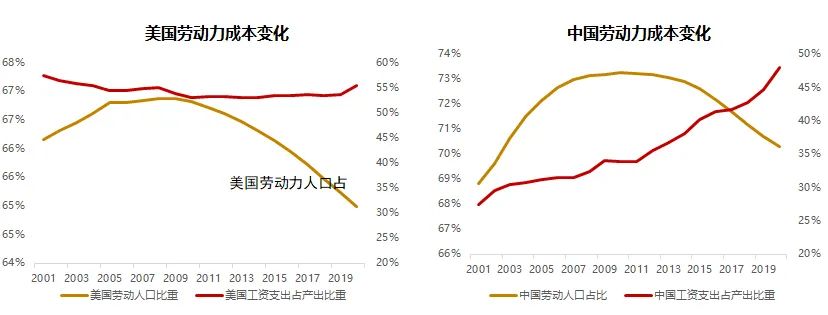

第二点,目前中国终端影响力是明显越弱于美国的,但国内人口结构和劳动力成本有着跟美国市场相同的变化趋势,随着劳动力人口的占比的持续下降,终端影响决策的能力将会增强。

图片来源:wind、国家统计局、艾瑞咨询、T研究、美国经济分析局、盖洛普、麦肯锡

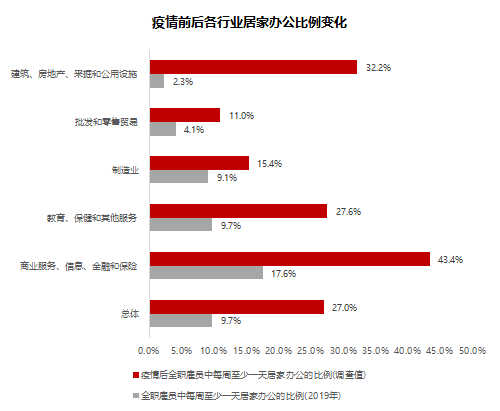

第三点,中美将出现相同的代际更迭的现象,新一代工作工作习惯会有比较大的变化。同时疫情拉高了远程办公的渗透率,这在美国是非常明显的。中国市场虽然远程办公的渗透率低于美国,但我们认为中国的远程办公市场在未来三年会继续快速增长,预计将达50%。

图片来源:前瞻产业研究院、亚特兰大联储、mUser Tracker、中金研究、微软发布的年度工作趋势调查

图片来源:前瞻产业研究院、亚特兰大联储、mUser Tracker、中金研究、微软发布的年度工作趋势调查

第四点,对于软件的远程购买习惯,美国市场在疫情后表现出非常明显的提升,有70%~80%的买家倾向于远程自助购买产品。国内的线上购买习惯好于美国市场,核心在于缺乏好的B端产品和对于软件产品的付费意愿。

同时我们也关注到,国内混合式办公、分布式公司形式,将成为未来的趋势。每一个基于原有工作形态的软件产品,都有被新一代高体验、高效协同的产品破局的机会。

美国市场研究启示

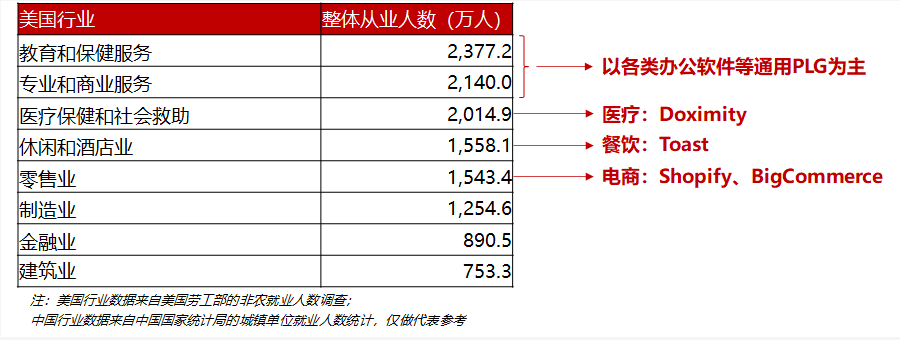

美国PLG模式的企业整体上可以划分两个类别,第一个是通用类,会服务于不限制单个垂直行业里的人群,包括写作的文档、研发及设计的工具,用户群体不受限于单个垂直行业。通用类别里面的公司数量相对较多。第二个是垂直类,这类企业更多是首先服务于信息化接受程度相对较高的行业,比如电商、餐饮等,针对不同行业对应有不同的打法和特点。

通用PLG产品面向全部行业的一线核心业务人员,并核心覆盖企业内的市场、研发、销售等一线生产力部门,产品使用者直接为产品购买决策者(或决策推动者)。能够直接为一线的员工带来生产力的提升,企业才有付费意愿,能够简单易用,这样才能尽可能快速的完成付费转化。针对PLG类的软件,我们不仅要关注目标人群的数量,还要关注其付费能力,人群和付费能力直接决定了市场的天花板。

对于垂直类PLG产品,我们认为大的产业、从业人数多的行业及商业环境好的产业更容易生长出规模较大的公司。垂直类PLG产品的打法本质上也会跟通用类有一定的差异,他们必须会首先切一个产业链中的关键痛点和一个环节,再以这个节点为基础去做一个延伸。

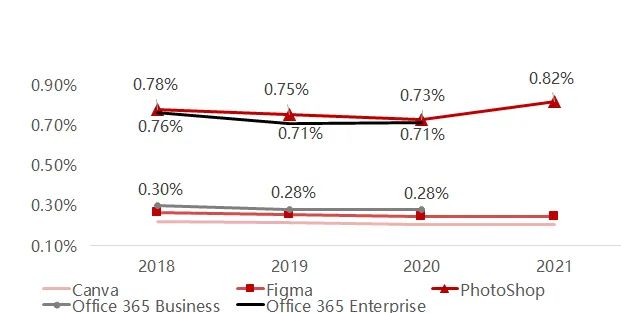

从定价策略上来讲,一般PLG产品的定价策略是个人版免费、企业版收费,比如采用功能限制、资源限制、用户数量限制等方式去收费。但我们也看到整个的定价策略是在不断做调整的,对比几乎所有的美国SaaS公司,他们对于价格至少每年调一次,所以我们认为中国的PLG公司也会是类似的逻辑。

整个价格调整的范围应在人员工资的0.2~0.8%,复杂工具的定价一般不会超过服务群体员工的年工资0.8%,简单的工具是0.3%左右,我们认为这也是未来一些PLG产品定价的一个区间,并且在未来将呈现上升的趋势。

公司的团队方面,我们发现PLG模式公司的产品团队和管理团队与过往的to B的公司会存在一些差异。他们大多数的人员是互联网产品的背景或者技术人员出身。

可量化的指标层面,PLG公司起步速度略慢,但ARR达到10m后,网络效应使增速提升;而公司的收入增长潜力和速度很大程度取决于产品的TTV(Time To Value,即价值生成时间),用户体验到产品价值的周期越短,公司的营收成长速度也将会越快。

同时我们也观察到,PLG模式的公司并不是不需要销售团队,美国大多数PLG模式的公司会在平均收益到达2,000~3,000万美元规模时,还是会引入销售团队,主要服务于KA客户。借助销售团队,公司可从头部大客户处获取行业内的Best Practice,推动后续产品的进一步迭代和升级。

国内PLG行业筛选逻辑与投资机会

基于对美股市场的研究,我们对国内市场的机会有一些观点和建议。参照美国市场,国内的PLG公司发展也将会围绕主要职能的核心业务人员展开,但国内市场将也将存在很多的特殊性。

首先,国内头部的互联网公司聚集了大多数的企业级流量,创业公司需要避免跟大厂渗透率已经很高的产品进行直接的竞争,选择差异化的产品定位,把互联网平台作为企业级流量的入口,将是一个不错的选择。

第二点,创业公司需要定位好自己的客群,再进行产品设计。同时需要考虑到目标客群的付费能力及核心需求,这是付费点设置和产品传播渠道选择的关键。但非常乐观的是,我们认为终端用户的付费能力随着意识和可支配收入的提升,未来该类产品的天花板将会持续释放。

第三点,我们观察到国内产品的定价多是美国对标的1/3,这跟国内工资水平与国内的差距是相符合的,在此基础上,国内的公司的收入低于美国市场的1000万美金之前达到增长拐点。

此外,创业公司需要明确行业是否存在拐点机会。所在行业有底层技术、市场格局、外部环境、宏观政策等的变化,增量市场才会快速释放,新的公司就会有高速成长的机会。

今年三月,跨境电商SaaS服务平台店小秘宣布完成华兴新经济基金联合领投的1亿美元C轮融资,受到了广泛关注。作为国内PLG模式的代表企业,店小秘在发展之初,几乎没有依靠任何销售,但在短期内形成了良好口碑,实现了较高的业绩增长,这也成为了华兴选择押注的重要原因。未来,在软件使用者价值崛起以及协同办公的背景下,华兴会持续关注践行PLG模式的软件赛道的优秀企业。同时,华兴也相信PLG模式能够帮助更多的to B公司,构建一条可持续发展的护城河。