不是每个人都能退税,有的朋友申报完却发现自己退税为0,甚至还有要补税好几千。

为什么区别这么大呢?

什么情况下可以退税,什么情况需要补税?

退税怎么操作?

我可以不补税吗?

一、为什么会有退税?

我们平常都会缴个人所得税,然后每年也会将一个年度的缴税额,在已经预缴税款的基础上进行“查遗补漏,多退少补”。

说白了,就是把平常预缴的税和年度汇算的做比对,多交了就可以退税,如果少了就需要补税。

所以,我们需要在第二年的 3 月 - 6 月进行汇算清缴,申请多退少补。

二、为什么有的人退税,有的人要补税?

1、不退不补(退税为0)

一般情况下,如果你只在一家公司上班,每个月领固定的工资,

也没有其他收入来源,没有什么扣除的话,平常预缴的税跟汇算的税一样,自然没有退补税。

2、退税

出现退税情况,说明是平常预缴的税交多了。

为什么会出现这些情况呢?

比如说,年度汇算总收入<6万,但按月算交了税的。

我们知道,个税月免征额是5000,对应年免征额是6万块。

如果员工A,1月份的工资加上年终奖发了8000块,但后面都是正常领3500元/月的工资。

那么在当月就会预缴(8000-5000)*3%=90元的税。

但是年度汇算时会发现,其实员工A一年总收入才3500*11+8000=46500元。

少于6万,其实根本就不要交税,所以年度汇算时就可以退回90元。

还有,平时没申报「专项附加扣除」的。

还是员工A,工资是8000元/月,那对应每月预缴就要交(8000-5000)3%12=1080元的税。

但在年度汇算时,发现自己在大城市租房有1500 块的减税优惠。

这样扣除1500后,应该交的税就是(8000-5000-1500)3%12=540。

所以,这样的情况就可以退回1080-540=540元。

再或者,中途换过工作的或者离职的。

员工A平常工资8000元/月,上了10个月班。

但后面想着世界那么大,想出去看看,于是离职了。

那每月预缴税时,十个月按3%交税:(8000-5000)3%12-0=1080。

但是,员工A实际上是有2个月没有上班的,对应的年度汇算收入应该是8000*10=80000,

扣除60000后,剩下的只用按照3%交税:(80000-60000)*3%=600。

这种情况就可以申请1080-600=480元退税了。

3、补税

补税的话,很多时候就是有多个收入渠道或者有副业的人群。

除了平常上班,业余搞副业的斜杆青年也不少。

因此会获得一些除了本职工作之外的劳务报酬、稿酬等其他收入。

这些收入每笔金额可能不算多,平时单独计税预缴的税也少,

但年度汇算时发现加起来的总收入非常可观,也会对应到更高的个人所得税率。

这种情况下平常就算少交了,一年到头,少的那部分还是得补上的。

三、如何申请退税?

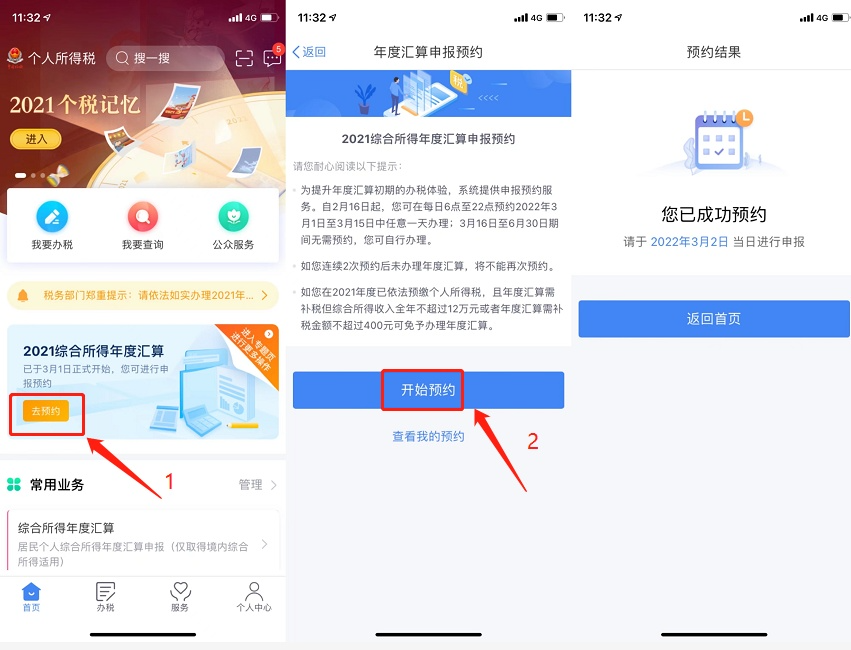

先提一下,今年新增了预约办理,在3月1日-3月15日之间办理年度汇算,需要提前预约;如果在3月16日以后,就无需预约可以直接办理。

如果之前操作过退税的朋友,可以直接在个人所得税APP上预约一下,到时间就能申报退税。

要是第一次办的朋友,就先用手机和身份证注册,然后绑定银行卡。

再在首页里,找到综合所得年度汇算,选择2021年度。

接着勾选“我需要申报表预填服务”,查阅后点击”我已阅读并知晓“,然后下一步。

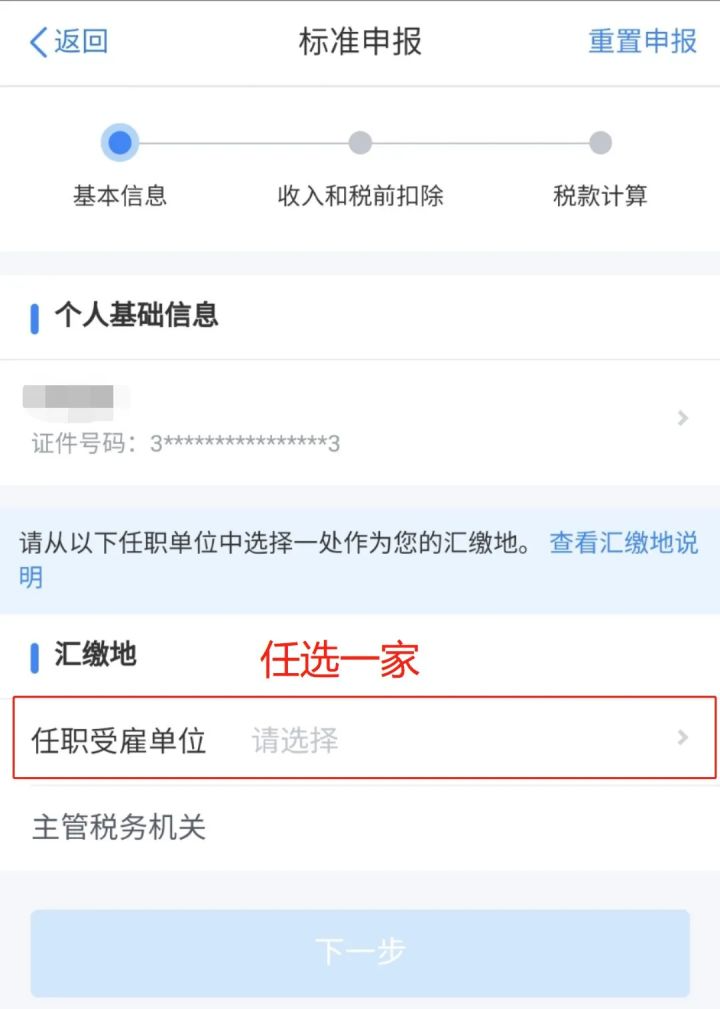

这里提一下,如果是2021年有换过工作的朋友,可以任选一家公司,影响不大。

然后系统就会自动读取我们的数据,显示你能退/补多少钱,最后提交申报。

这样就大功告成啦~

需要补税的朋友也不要太着急,下面的内容认真看,两招教你变补税为退税!

四、教你两招,从补税变退税!

1、专项附加扣除

我们每月收入分成两部分:一部分不用交税,额度是 5000 元;而另一部分要交税。

那么**,怎么样才能少交税,甚至变补税为退税呢?

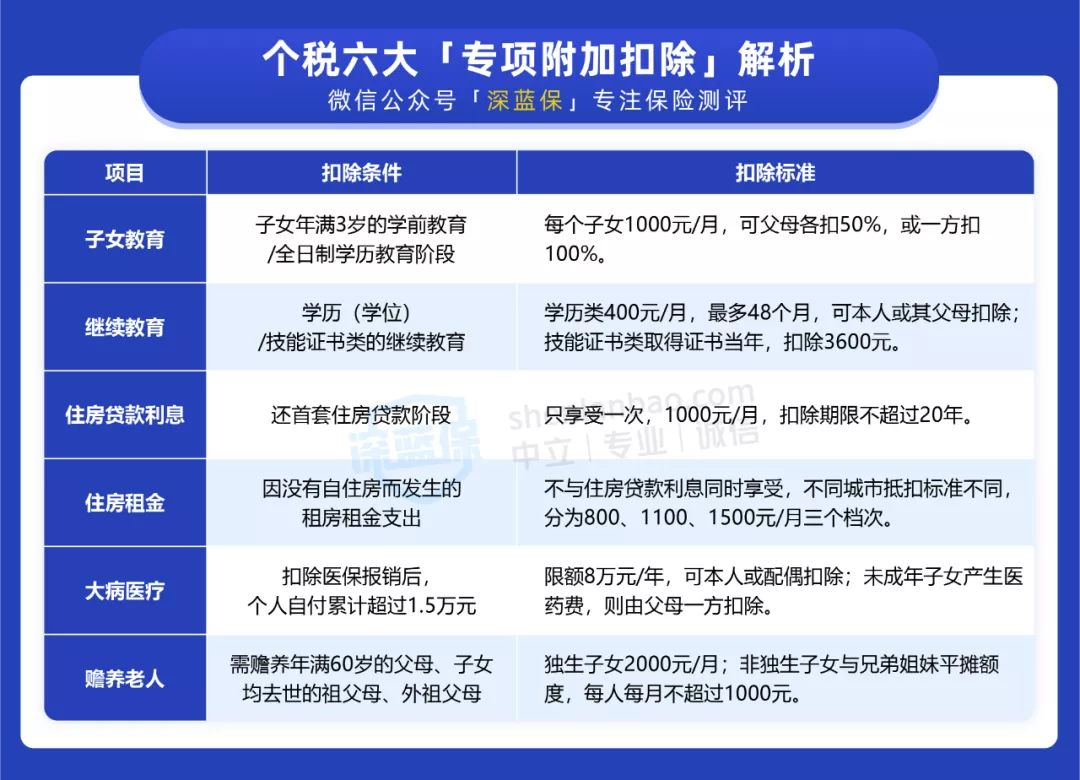

这就要提到 “专项附加扣除**”了,它包含了 6 项。

交税之前,申报这 6 项,可以减少交税额,成为你最后的减免机会。

1)6 个项目,到底能抵多少税?

6 项专项附加扣除,它的作用是提高不交税部分的额度。下面我们一起来看下它们能抵多少税。

① 房贷或租房

如果你正在还首套房贷,每月有 1000 块的免税额,最多能免 240 个月,也就是 20 年。

当然,如果是租房的朋友,每月可以有 800 - 1500 块的抵扣额。具体多少,不同城市有差异。

比如,在深圳租房,每月可享受 1500 块的减税优惠。

需要注意的是,房贷和租房只能二选一,不能同时抵扣。建议大家哪个扣得多,就选哪个。

还有如果是夫妻婚前各自购房,婚后可以选择其中一人的一套房子扣除 100%,也可以各自抵扣 50%,但不可以两套房同时抵扣 100%。

② 教育

这里说的教育主要分两种,一种是孩子教育,一种是成人继续教育。它们的抵扣情况如下:

- 孩子教育:3 岁幼儿园到博士研究生毕业前,每月可以申请 1000 块抵扣额。由父母双方分摊,或者其中一方抵扣都行。

- 成人继续教育:比如自考成人本科、在职研究生,每月可以抵扣 400 块。参加职业考试获得证书那一年,可以直接抵扣 3600 块。

③ 赡养老人

如果父母年满 60 岁,独生子女每月能抵扣 2000 块 ;有兄弟姐妹的,可以一起分摊这 2000 块的抵扣。

还有要注意,如果家里有多位超过 60 岁的老人,赡养老人的抵扣是不能翻倍的。

④ 大病医疗

大病医疗的抵扣额比较高,经医保报销后的医疗费用,个人自付累计超过 1.5 万部分,可以申请免交个税,每年最多 8 万。

下面我们来举个例子,看看它们能抵多少税:

生活在深圳的老王夫妇,刚付了第一套房的首付,剩下 25 年贷款要还;有个今年 8 岁的女儿,正在上二年级;夫妻两人都是独生子女,王先生父母已经 62 岁了。

根据老王的情况,分别可以申请:

- 子女教育:老王和妻子商量过,自己的工资较高,所以直接扣 100%,就是 1000 元/月。

- 住房贷款:因为是首次购房贷款,可以享受,同样在老王自己这边扣 1000 元/月。

- 赡养老人:老王作为独生子,父母都超过 60 岁了,每个月能抵扣 2000 元。

总体来看,每个月可以抵扣 4000 元,一年就抵扣了 4.8 万元。我们可以再简单计算下,老王交完五险一金后,每月到手工资 2.8 万,总共能少交多少税呢?

- 个税抵扣前:要交(2.8万×12-6万)× 20%-16920=38280块/年,其中 6 万块是个税的起征线;

- 个税抵扣后:要交(2.8万×12-6万-4.8万)× 20%-16920=28680块/年,每年能多拿 9600 元。

可以看到,进行个税抵扣后,老王每年可以多拿将近一万块钱的工资,还是挺多的。

如果是夫妻扣税,这里也有个小技巧:因为收入越高,扣税比例也会越大,所以当夫妻二人都能申请时,工资高的一方申请可能会更划算些。

那具体的申请需要怎么操作呢?我们接着往下。

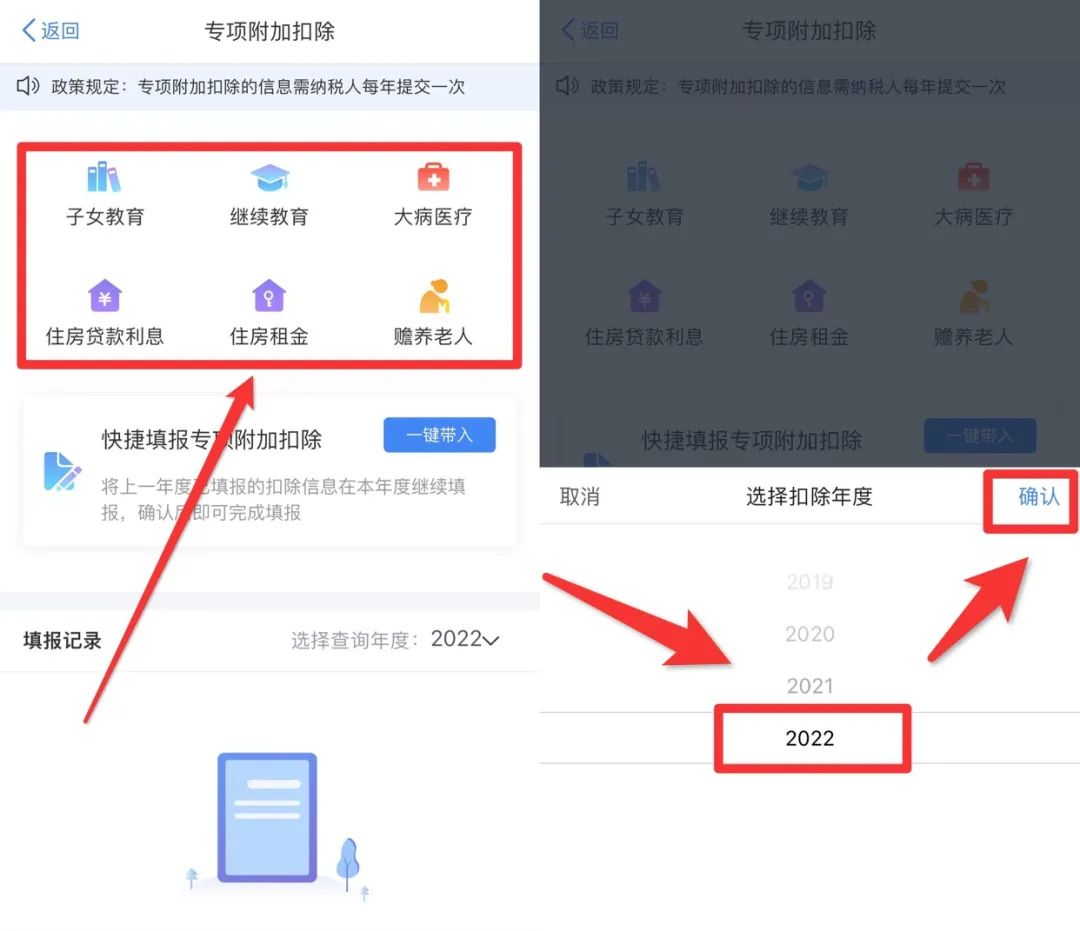

2)「专项附加扣除」操作方法

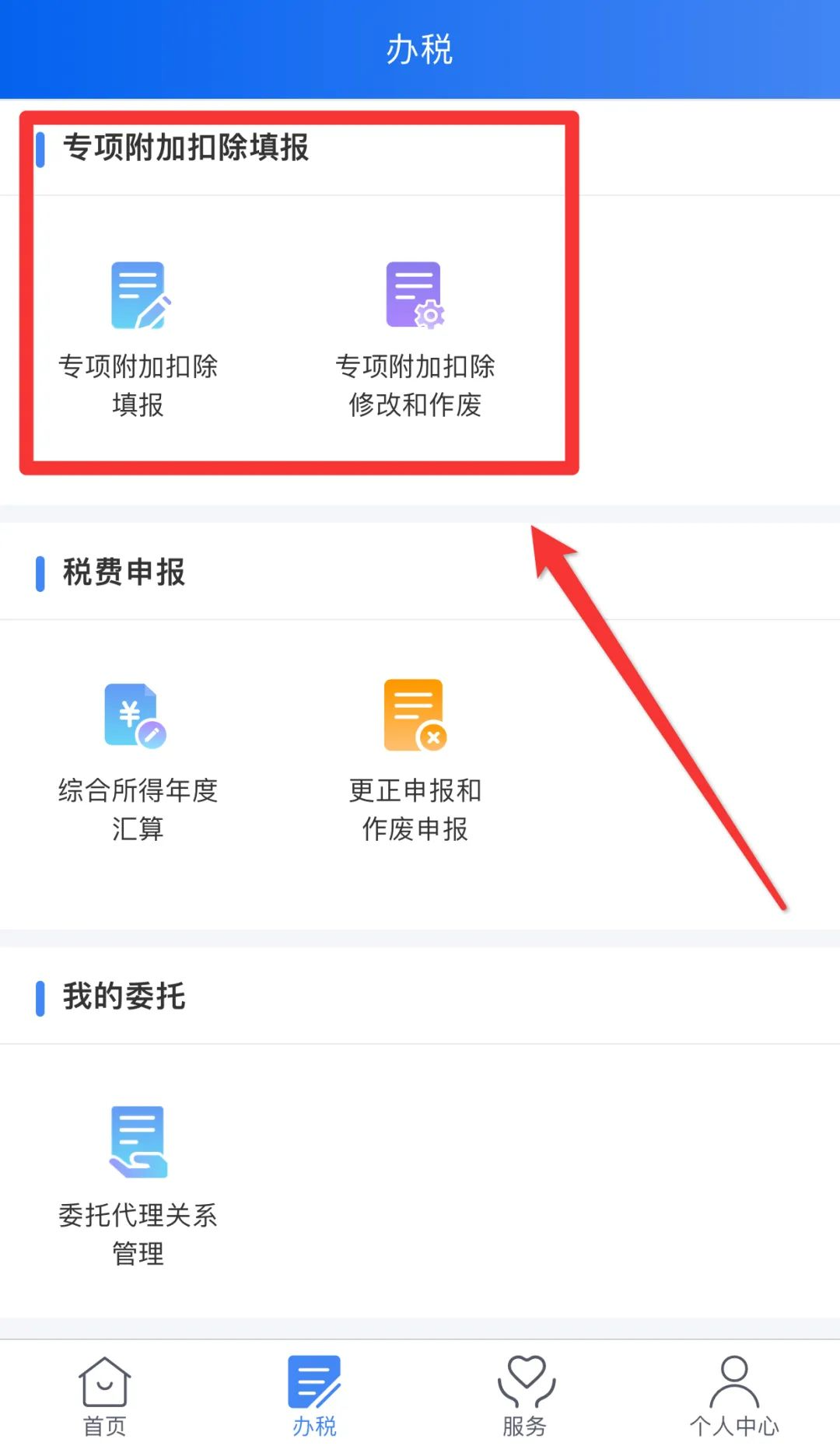

首先,手机下载「个人所得税」APP。注册登录后,在首页点击 “我要办税”,就能进入申报流程。

- 首次确认,点击“专项附加扣除填报”

如果是首次填写,点击“专项附加扣除填报”后,可以分别看到 6 大专项附加扣除,选择自己符合条件的的,再填写相关信息就可以了。

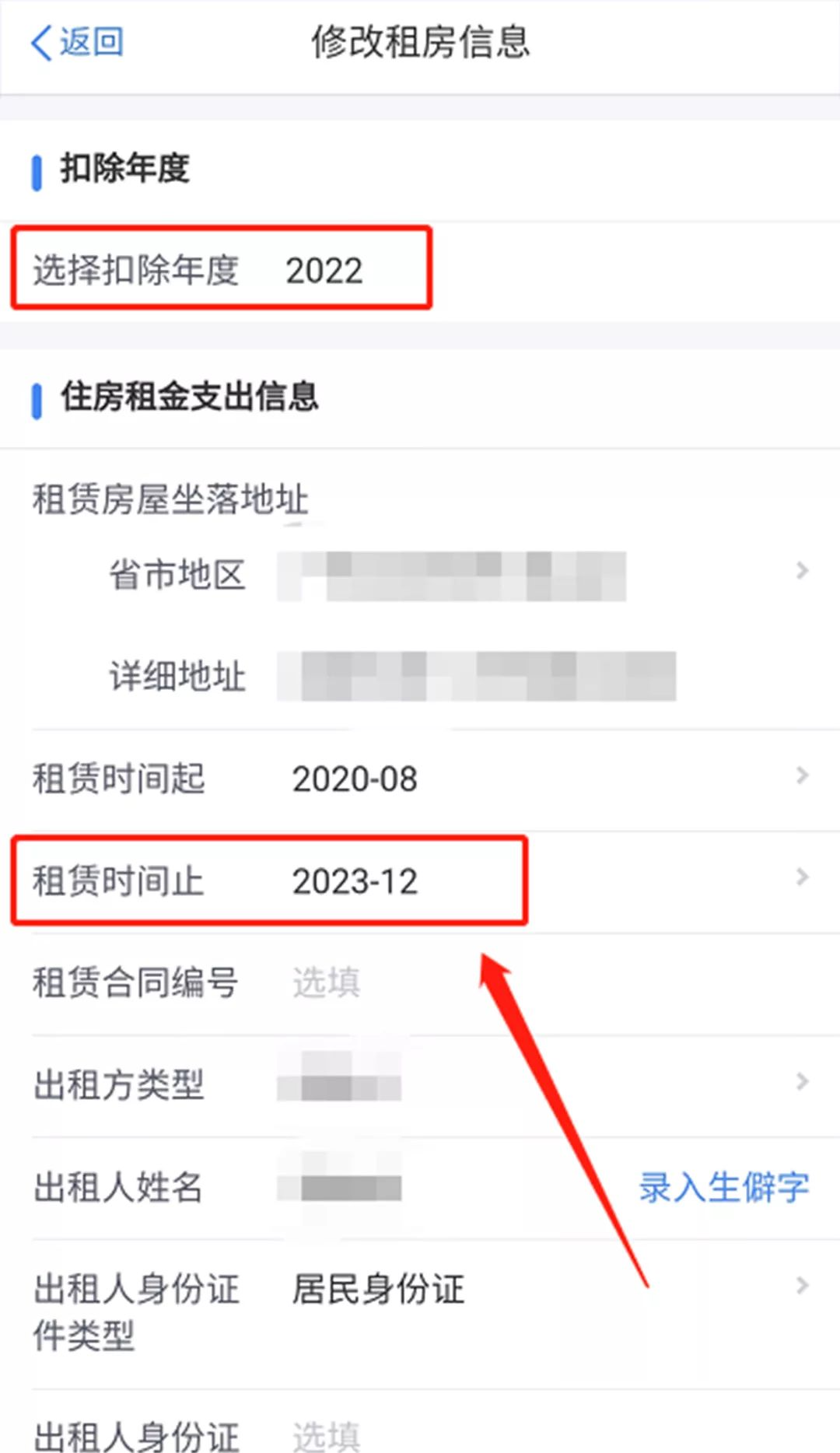

需要注意:申报的扣除年度要选择 2022 年。

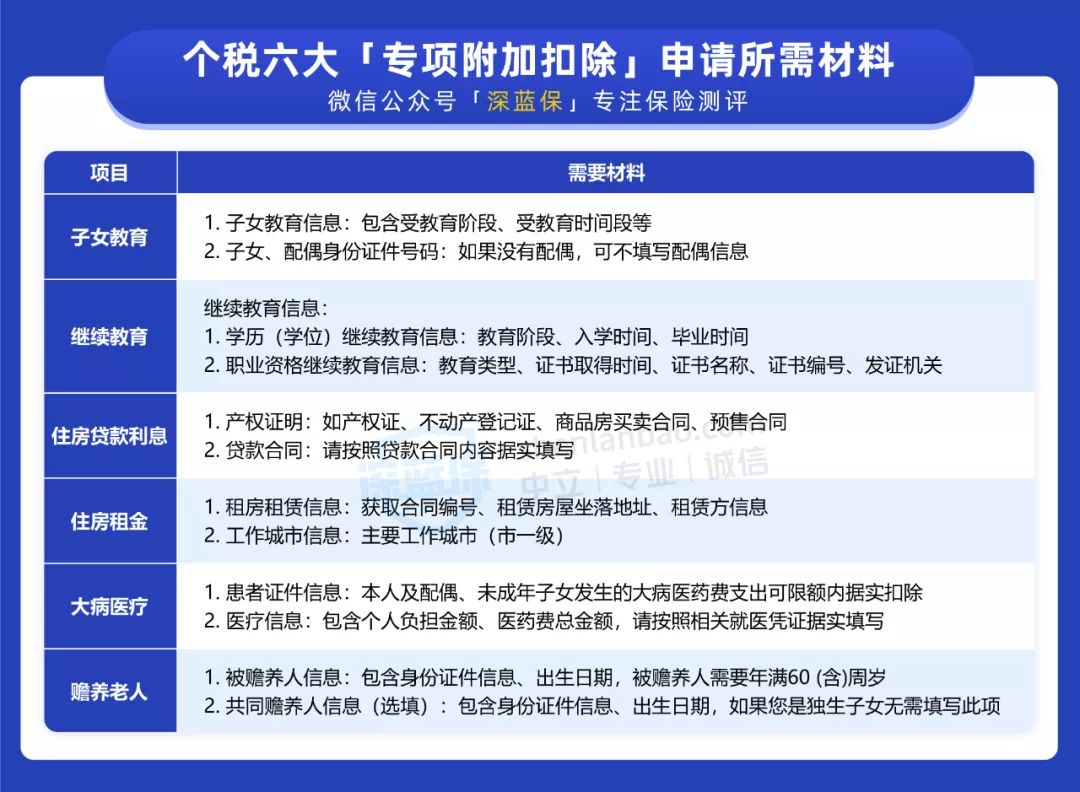

申报时,会需要我们提供一些相关资料,这里也整理了一份清单,供大家参考。

- 非首次确认,信息无变化

如果去年已经填写过了,今年信息也没有变化,就可以直接点击“一键带入”,自动填充之前的申报内容。

- 非首次确认,信息有变化

如果信息有变化,包括修改扣除比例、新增申报、作废申报等情况,都需要进行修改。在下面页面,选择“专项附加扣除修改和作废”,能看到往年的申报信息进行更改。

特别要注意时间的变化,比如租房的朋友,填写的租赁时间要覆盖 2022 年度,不然是没办法抵扣成功的。如果有换过房子,也要记得及时更新信息。

这里也要提醒大家,就算重新申报后需要多交点税,也一定要如实填写。万一被查到错报漏报,将会收到行政处罚。

2、年终奖,这样操作少扣税

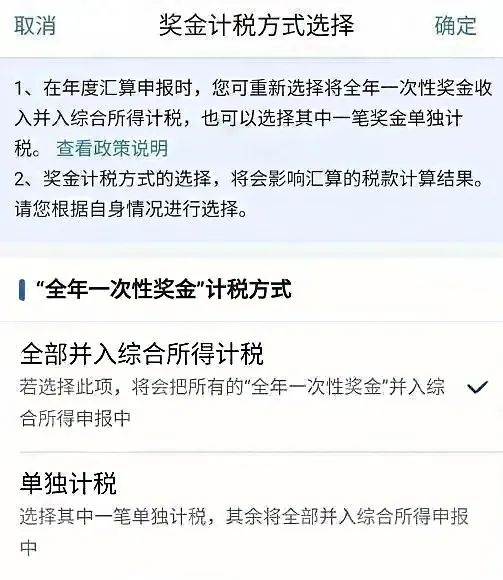

目前我们的年终奖,有两种计税方法可选:

相信大家看图片会很懵,我们给大家翻译成“人话”:

- 第一种:合并计税,工资和奖金一起算

- 第二种:单独计税,工资跟奖金分开算

年终奖的两种扣税方式,对于收入不同的人群,可能会相差几千块。

这两种操作,年终奖具体能少扣多少税?

我们也给大家算了一下,如果你不想看计算过程,也可以直接跳过看最后的结论。

还是以小王为例,月工资 1 万,交五险一金要 1000 块,每月有 2000 块的专项扣除额度。今年还发了 3 万块的年终奖。

第一种操作,年终奖单独计算:

- 年终奖的税是:3 万 * 3% - 0 = 900 元

- 工资部分交的税为:( 12 万 - 6 万 - 1.2万 - 2.4万)* 3% - 0 = 720 元

- 总共交税:1620 元

第二种操作,年终奖和工资一起计算:

- 总共要交税:( 12 万 + 3 万 - 6 万 -1.2万 - 2.4万)* 10% - 2520 = 2880 元

可以看到,如果小王的年终奖和工资一起扣税,税率就提高一档,由原来的 3% 提高到了 10%,多交 1000 多块的税就不足为奇了。

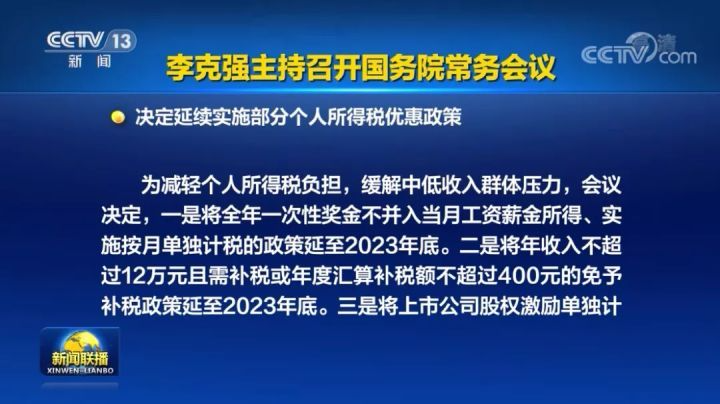

这里还有个好消息,2021年底国务院常务会议决定延续实施部分个人所得税优惠政策至 2023 年底。

这对我们而言绝对是个好事,也就是说本来 2022 年 1 月 1 日起年终奖要跟工资一起计税,现在延迟到2023年底。

这对我们而言绝对是个好事,也就是说本来 2022 年 1 月 1 日起年终奖要跟工资一起计税,现在延迟到2023年底。

所以今年我们还有得选,上面提到的这两种方式,大家都可以试一下。

大家拿的工资和发的年终奖都是不一样的,哪个操作对自己更有利就选哪个。

五、我买的保险,能抵税?

除了上面的 6 项专项抵扣,还有一些保险也有抵税功能。我们给大家整理如下:

作者:深蓝保

作者:深蓝保

链接:https://www.zhihu.com/question/519346145/answer/2368784381

来源:知乎

著作权归作者所有。商业转载请联系作者获得授权,非商业转载请注明出处。

由上表可见,只有这 3 类保险能抵税,但抵扣也不多。

像我们平常买的重疾险、百万医疗险、意外险、寿险、车险等都是不能抵税的。

在能抵税的保险中,比较常见的是税优健康险。它最大的优势在于可带病投保,就算得过癌症、糖尿病也能买。 如果健康欠佳,买不了普通医疗险,税优健康险也是一种新的选择。具体分析可以看这篇文章:

不过,税优健康险能抵的税并不多,每年只能享受 2400 的税前扣除。

假设你扣完五险一金后,月薪是 1 万,有这 2400 块的免税额,每月就能少交 20 元的税,一年能省下 240 元。

如果你确实买了能抵税的保险,不知道怎么操作,这里我们以税优健康险为例,教大家如何抵税。

购买税优险时,会提供两种抵税方式:代扣代缴(公司)、自行申报(个人),建议让公司代扣代缴会更方便。

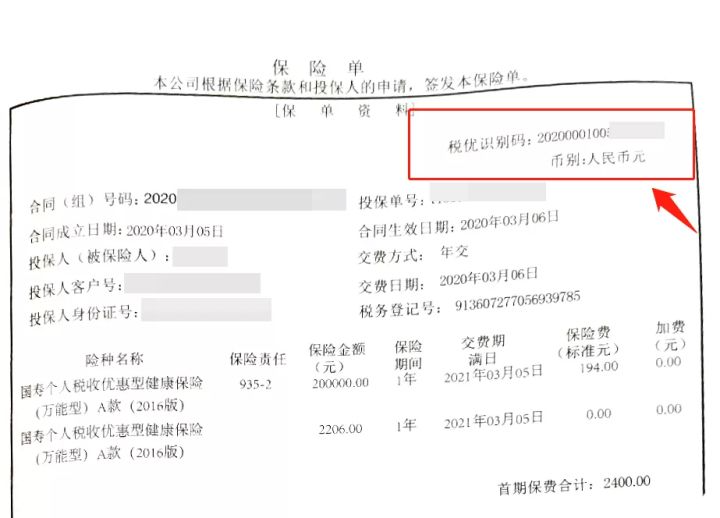

如果是个人去申报扣税,我们要先找到保单上的 税优识别码,拿笔记好。

接下来进入 “个人所得税” APP,通过第一部分办理退税的流程,进入到 “标准申报” 页面。

然后,按以下步骤操作:

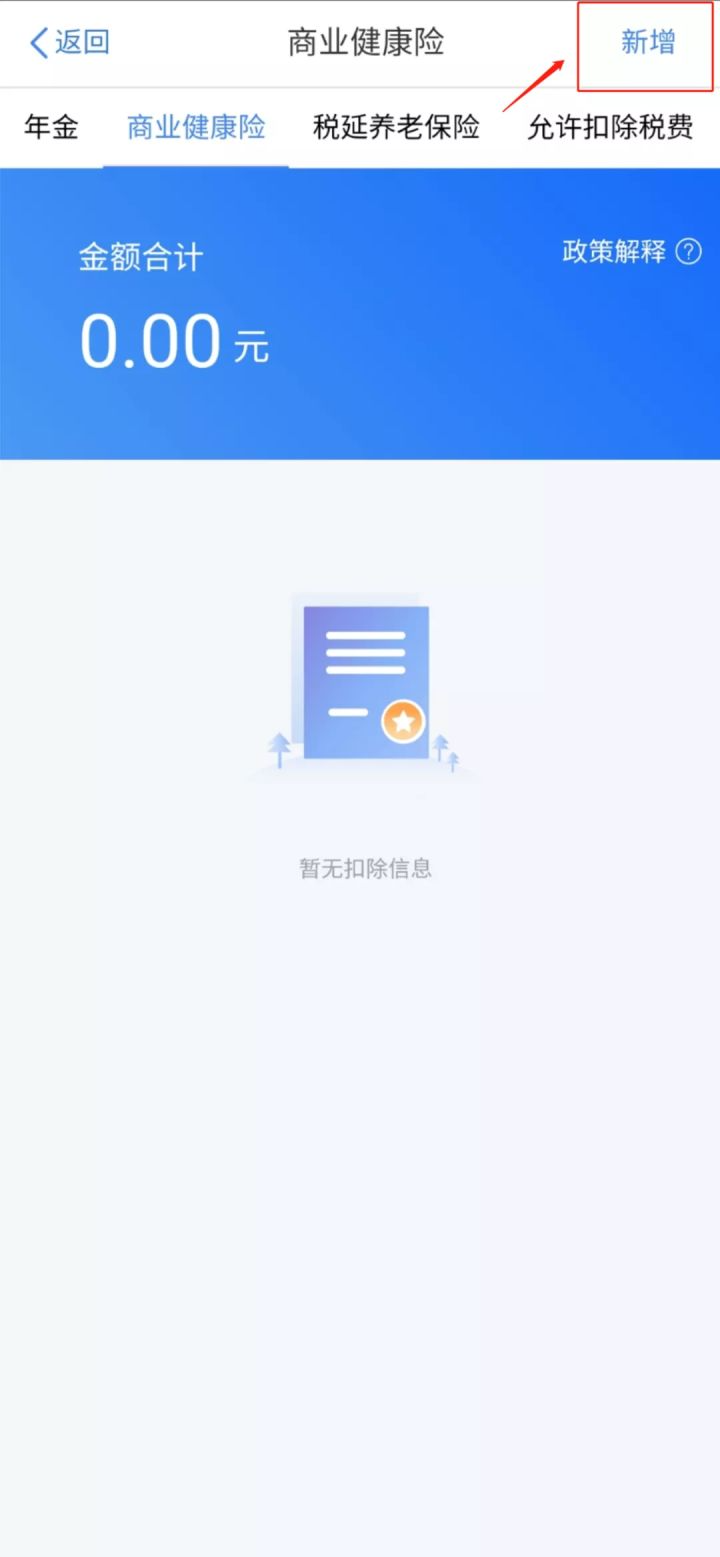

- 步骤 1:当前页面往下滑动,找到 “其他扣除项目”,这里可以申报保险抵扣;

- 步骤 2:点击任一险种,比如税优健康险,再点击右上角的 “新增”;

- 步骤 3:到了添加页面,我们填入刚刚记下的 “税优识别码” 等信息,就能抵扣税款。

如果文字太难懂,大家可以通过下面截图,结合步骤一起理解:

添加完保险产品信息,要继续完成个税申报,需要回到上面的退税流程,完成操作。

六、关于扣税的常见疑问解答

看完上面的内容,可能你对个税还有或多或少的疑问,我们整理出 4 个大家关心的问题。

1、每个月工资,扣了啥?

经常有朋友说,每月工资 1 万,到手就剩 8 千,月月肉疼,还不知道扣了些啥。

那跑掉的两千块去哪了呢?

其实,我们每月的工资,要 扣交五险一金的钱和每月预缴的个税。

如果你交的五险一金越多,到手的工资就越少。同时,我们要交的税也少了。

2、年收入不到 6 万,还要退税吗?

如果工作稳定,年收入不超过 6 万,一般不用退税,但也有例外。

比如一份月薪 1 万的工作,你干了半年,这半年是交了税的,但下半年你出去浪了,没有任何收入。

汇算下来年收入不超过 6 万,可前期国家多扣了你的税,也是要申请退税的。

半年不开张,开张吃半年的朋友,要记得去申请退钱。

3、换过单位工作,选哪个扣最划算?

2021 年有换过工作的朋友,在选择单位时,会出现两家公司。

其实我们选任何一家公司都可以,不会影响我们退税或补税的金额。

另外,对于需要补税的朋友,年收入在 12 万以下,或补税金额在 400 块以内,依据政策可以不补。

4、个体户也能退税吗?

个体户交税的项目是“生产经营所得”,并不是综合所得,不能通过个税APP申请。

个体户的税款基本是固定的,一般只会补税,不会产生退税,有关税的问题可以咨询税务机关。

写在最后

个税抵扣,是国家给的大好福利。

在交税之前,记得申报 6 大专项附加扣除,每一项申报,都可以让你少交税。

如果有年终奖的朋友,建议对比一下单独计税、合并计税两种方式,选最划算的那个就对了。