1. 封装测试行业现状

1.1. 国内封装行业现状

集成电路(IC)产业链主要由设计、制造、封装和测试三部分组成。封装和测试是半导体制造过程中的一个重要环节。具体来说,封装是保护芯片不受物理、化学和其他环境破坏的过程。它还将芯片的I/O口与载板连接起来,实现电气连接,保证电路的正常工作。测试主要是针对芯片、电路和老化电路产品的功能和性能测试。

由于摩尔定律受限于物理极限和巨大的资金投入,迫切需要另辟蹊径,继续技术进步。在先进的封装集成技术下,更容易实现高密度集成、小型化和低成本。封装产业将在集成电路中扮演更重要的角色,也将对产业产生更大的影响。随着先进封装的发展,集成电路产业将呈现出一些新的趋势。

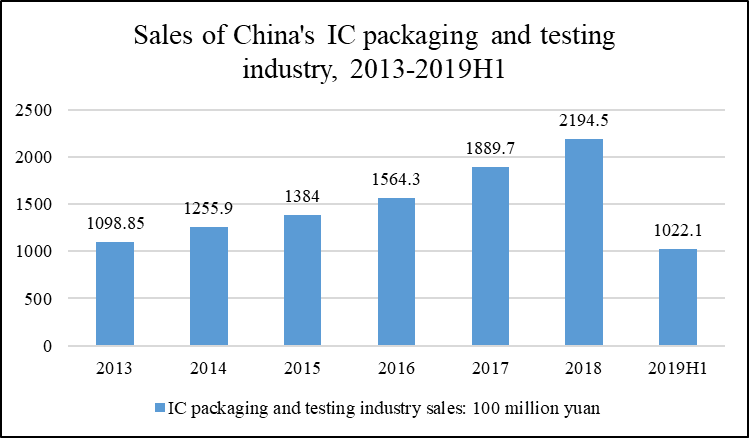

目前,在我国产业升级的背景下,我国集成电路封装有良好的政策支持。同时,随着中国消费电子产业的兴起,相关行业的工程师数量不断增加。带动了我国集成电路封装产业的快速发展。2012年,我国集成电路封装测试行业的营业收入仅为805.68亿元,2016年增加到1523.2亿元,是2012年的1.89倍。2018年,集成电路封装与测试行业的销售收入为2193.9亿元,占工业总产值的33.6%。2019年上半年,我国集成电路封装与测试行业销售额为1022.1亿元,同比增长5.4%,如图1所示。亚信咨询预测,到2023年,中国半导体封装与测试市场(含IDM)将超过4000亿元。

通过并购,中国封装测试产业的高端发展已经完成了国内技术替代,成为产业链中最具竞争力的环节。基于成本和消费市场的优势,近年来全球半导体厂商纷纷将封装测试工厂转移到中国。国内各种封装测试企业已经掌握了最先进的技术,并逐步缩小了与领先企业的技术差距。目前,国内封装检测行业以外商独资、中外合资和内资为支撑。通过海外收购、兼并、重组,长电科技、通富微电、华天科技等国内企业不断参与国际竞争,其先进的封装能力得到了极大的提升。目前,他们都已进入全球封装测试企业20强。

图1、IC封装测试行业2013年至2019年上半年销售额2013年至2019年上半年集成电路封装测试行业销售额情况。

1.2. 国内封装行业区域分析

封装行业是集成电路产业链的下游。目前,国内封装测试行业已经处于世界第一梯队。2016年至2019年,封装与测试行业保持15%以上的增速。与IC设计和晶圆制造相比,封装测试行业具有投资少、建设速度快等诸多优势。凭借成本和地理优势,近年来半导体封装测试产业在中国得到了快速发展。此外,中国还出现了各种特色产品的半导体封装测试公司。

从区域特征来看,我国集成电路封装设备及材料市场的产业集群分布进一步显现,形成了集中在长三角、环渤海、珠三角三大核心区域的产业空间格局。长三角、京津环渤海、中西部地区、珠三角地区分别占56.2%、14.6%、12.4%、12.4%,其他地区占4.4%。具体来看,上海、江苏、浙江的长三角地区是最重要的。

中国集成电路研发生产基地。长三角地区已初步形成了包括研发设计、芯片制造、封装测试、配套产业在内的比较完整的集成电路产业链。国内55%的集成电路制造企业、80%的封装设备企业、近50%的封装材料企业都在该地区。在环渤海地区,北京、天津、河北、辽宁、山东等省市也已成为我国重要的集成电路研发、设计和制造基地。该地区已基本形成了设计、制造、封装、测试、设备、材料的全产业链,从而具备了相互支持、合作发展的条件。珠三角地区也是国内重要的电子制造基地和主要的集成电路器件市场。在这一地区,集成电路的需求量一直占到整个产业的40%以上。依托发达的电子制造业,该地区的集成电路封装测试产业近年来发展迅速。

1.3. 国内外封装行业的差距

在中国IC封装市场上,DIP、QFP、QFN、DFN等传统封装仍占主导地位,占封装市场份额的70%以上。然而,BGA、CSP、WLCSP、3D堆叠等先进封装仅占20%左右。近年来,长电科技、通富微电、华天科技等公司依靠自身的技术优势和国家重大科技项目的支持,在表面贴装面积阵列封装BGA领域逐步接近甚至超过国际先进水平。

图2.中国主要的集成电路封装和测试企业。中国主要的集成电路封装和测试企业。

如图2所示,我国封装企业按先进封装技术的成熟度分为三个层次:

- 第一层次是创新型封装技术企业。这些大型龙头企业的主要产品包括BGA、CSP、WLCSP、倒装芯片、MEMS、Bumping、TSV等。同时,部分内资企业仍以DIP、SOP产品为主。

- 第二层次是专注于技术应用和工艺创新的封装技术应用企业。这类企业规模中等,具有一定的技术实力。它们主要以TO、DIP、SOP、QFP、QFN、DFN为主,并逐步向生产BGA、CSP、TSV等先进产品过渡。

- 第三层次是小规模企业。他们在技术或生产管理方面比较薄弱,主要以传统产品为主,如TO、DIP、SOT等。

2. 国内封装检测企业介绍

2.1. JCET长电科技集团有限公司

2014年12月23日,全球第四大封装测试公司新加坡STATS ChipPAC Ltd被长电科技收购,使长电科技进入全球半导体封装测试第一梯队。2016年,JCET成为全球第三大封装与测试公司,市场份额高达10%。其封装业务涵盖了从分立器件、引线键合、倒装芯片FC封装到先进的晶圆级封装(WLP)、Package-on-Package(PoP)和系统级封装(SiP)的解决方案,拥有SiP、高端封装、高密度SMT和电磁屏蔽工艺的先进基板。其测试业务提供测试平台和技术服务,支持通信、消费类和计算机类半导体芯片,主要包括混合信号、射频、逻辑和高性能数字芯片。同时,提供包括晶圆测试、射频测试、产品测试和系统级测试在内的综合测试服务,提供射频、模拟、混合信号、数字、高级数字电路和存储器等多种测试。

2.2. 天水华天科技有限公司

华天科技成立于2003年12月25日,主要从事半导体集成电路封装及测试业务。封装产品主要包括DIP/SDIP、SOT、SOP、SSOP、TSSOP/ETSSOP、QFP/LQFP/TQFP、QFN/DFN、BGA/LGA、FC、MCM(MCP)、SiP、WLP、TSV凸点、MEMS等系列。这些产品主要应用于计算机、网络通信、消费电子和智能移动终端、物联网、工业自动化控制、汽车电子等智能电子领域。公司积极致力于集成电路高端封装技术的研发和CSP封装技术的开发。西安基地已开始向SiP(系统级封装)、MEMS、FlipChip、CSP(芯片级封装)、Laminate等封装产品延伸。

2.3. 通富微电子有限公司

TFME成立于1997年10月,2007年8月在深圳证券交易所上市。TFME专业从事集成电路的封装和测试。是国家重点高新技术企业、中国半导体行业协会副理事长单位、国家集成电路封装测试产业链技术创新联盟常务副理事长单位、中国电子信息百强企业、中国集成电路封装测试企业前三名。

2016年5月,TFME完成对AMD苏州和槟城的收购。TFME拥有凸点、WLCSP、FC、BGA、SiP等先进的封装和测试技术,QFN、QFP、SO等传统封装和测试技术,以及晶圆测试和系统测试技术。TFME还将其封装和测试技术应用于汽车电子和MEMS领域。同时,公司是国内首家实现12英寸28纳米手机处理器芯片全面规模化生产的企业,包括凸点、CP、FC、FT、SLT等。其产品和技术广泛应用于高端处理器芯片(CPU、GPU)、存储器、信息终端、物联网、电源模块、汽车电子等面向智能时代的云、管、端领域。全球十大半导体厂商中有一半以上是其客户。

2.4. 无锡华润微电子科技有限公司

安思特是中国知名的民族微电子企业—华润微电子的子公司。它专注于为国内外半导体芯片设计和晶圆厂商提供集成电路封装/测试解决方案的代工服务。经过多年的发展,安斯特已开发出DIP、SOP、SSOP、MSOP、QSOP、TSOT、QFP、QFN、FC等十多个系列的封装。并

公司专注于为国内外领先的半导体设计公司提供引线封装和QFN封装集成电路的专业封装和测试服务。

2.5. ASE Technology Holding Co.

ASE是全球领先的半导体封装和测试制造服务机构。它为客户提供包括前端工程测试、晶圆引脚测试和后端半导体封装、基板设计与制造、产品测试等一体化服务。目前公司主要封装产品已全部进入量产阶段,包括倒装芯片封装、晶圆级封装(CSP)、堆叠封装(PoP)、系统级封装(SiP)、传感器封装(MEMS和传感器封装)、扇出封装(Fan Out)、2.5D/3D IC封装、绿色环保封装和300mm后段统一技术解决方案。

2.6. 苏州晶方半导体科技股份有限公司

苏州晶方半导体是国内最早从事图像传感芯片(CCD和CMOS)晶圆级芯片封装的企业。其晶圆级芯片封装技术是目前世界上唯一一家能够大规模生产图像传感芯片应用产品的企业,在该领域的市场占有率超过40%。该公司拥有强大的产业背景和资金实力,其资金由以色列和国内最具实力的风险投资机构组成。苏州工厂于2005年12月初建成投产。2012年6月15日,公司上市获得证监会发审委审核通过,随后公司发布首次公开发行股票招股说明书。

2018年,公司采取了一系列行动,针对进一步发展如下。公司继续专注于传感器领域的先进封装业务,努力拓展核心元器件、模块、测试业务。以市场和客户需求为导向,坚持持续技术创新和知识产权体系的全球布局,推动技术和工艺的不断升级和优化,以适应市场发展和新领域、新产品的新需求。继续提高8英寸、12英寸3D TSV封装技术工艺能力和生产规模水平,巩固和提升公司在该领域的技术领先优势和市场规模优势;利用自身技术和知识产权优势,持续创新生物识别芯片封装技术。对收购资产的模组技术和集成能力进行刻画创新和有效整合,具备Trench、TSV、LGA等多样化的封装技术和完整的解决方案服务能力;积极发展高端产品扇出封装技术和系统级封装、汽车电子产品封装技术等应用开发技术。

2.7. 深圳市思嘉半导体科技有限公司

深圳西格公司成立于1997年,是一家专业从事集成电路芯片封装、研发、生产的现代化国家高新技术企业。公司自成立以来,一直致力于LED驱动集成电路、电源、通信、存储、光敏集成电路等芯片封装和测试行业的发展。公司形成了一支专业的半导体生产技术管理团队,依靠领先的技术、先进的设备、科学的管理,产品质量达到国际标准,深受半导体行业的好评。目前,公司主要集成电路封装产品有DIP、SOP、TO等。

2.8. 苏州固瑞克电子有限公司

固瑞克公司是国内领先的二极管封装企业。公司的前身是苏州固深电子有限公司,由苏州通博电子设备有限公司、苏州固深电子有限公司、苏州固深电子有限公司、苏州固深电子有限公司组成。由美国通用电气有限公司和上海通用电气有限公司发起。

汇银(集团)股份有限公司。2002年7月改制为苏州固亚克电子股份有限公司,2006年11月在深圳证券交易所成功上市。

公司主要从事二极管芯片制造和二极管封装、测试、销售。主要产品包括3英寸/4英寸晶圆,玻璃钝化整流二极管等14种整流二极管,以及齐纳二极管、各种高速开关二极管、硅双向触发二极管等2种稳压产品。目前,公司的封装产品包括DIP、SIP、SOP、TO、PLCC、DFN、LGA、MEMS等。

2.9. 碧云存储科技有限公司

毕赢科技是一家集生产、销售为一体的集团公司。公司的主要产品和服务包括SSD固态硬盘、嵌入式存储芯片、SIP模块以及封装和测试服务。全球市场占有率超过20%。在台北和美国都有自己的分支机构,2015年在深圳证券交易所上市。

碧赢的封装电子组装车间集Flash封装、SSD生产、销售于一体。拥有自己的FLASH封装车间(设备投资达3亿元)。SSD的量产在国内规模巨大,员工500多人。独立销售的品牌产品有SSD、qNAND(e-MMC)、eSSD、cNAND、MCP;旗下的

公司拥有以SIP为核心的先进封装制造能力,深耕先进封装代工领域近20年,积累了丰富的技术经验和封装工艺。目前,公司主要封装产品和服务主要有BAG、LGA、QFN、SIP和TSOP。

2.10. 国家先进封装中心(NCAP中国)有限公司

NCAP中国于2012年9月在无锡新区正式注册。其主营业务为系统级封装及先进技术研发。公司的研究领域包括2.5D/3D TSV互连与集成关键技术、晶圆级高密度封装技术、SiP产品应用以及封装技术相关材料和设备的验证、改进和研发,为行业提供系统解决方案。

公司的研发平台包括先进的封装设计仿真平台、2200平方米的清洗室和300mm(兼容200mm)的先进封装研发平台(包括2.5D/3D IC后段工艺和微组装)、封装基板线、测试实验室和可靠性及失效分析平台。公司目前主要封装产品服务包括BGA、LGA、WLCSP、Bumping和2.5D封装。

2.11. 上海北新半导体科技有限公司

上海北信半导体科技有限公司于2013年在上海浦东张江高科技园区成立。它拥有各种先进的封装和测试设备,分析和验证设备。同时它也形成了一支经验丰富的工作团队。公司提供快速、专业的芯片封装、可靠性测试、FIB、竞争力分析、SEM、CP测试等技术分析和测试服务。目前,公司主要封装产品和服务包括快速塑料封装、快速陶瓷和COB封装、快速BGA&LGA&MEMS封装三种类型,涵盖QFN、DFN、SOP、TO等。

此外,还有其他从事封装测试业务的公司,如太极半导体(苏州)有限公司、上海根培半导体技术有限公司、上海西玛微电子技术有限公司等。此外,还有太极半导体(苏州)有限公司、上海根培半导体科技有限公司、上海西玛微电子科技有限公司等从事封装测试业务的公司。

3. 未来展望和建议

一方面,随着集成电路复杂度的提高,单位体积信息量的增加和单位时间处理时间的加快,封装产品的引脚数量也随之增加。另一方面,随着电子产品的小型化,市场对电路封装技术提出了相应的要求,单位体积所能承载的芯片尺寸和数量也要更加重视。在行业内,电子产品的小型化是下游需求旺盛,这必然会带动先进封装技术的快速发展。那些拥有先进封装技术的企业也将具有明显的市场优势。

3.1. 未来先进封装的变化趋势

近年来的海外并购使国内封装检测企业迅速获得技术和市场,极大地促进了我国封装检测行业的向上发展。但由于近来海外严格的审核阻碍了国际投资和并购,减少了可选择的并购对象,我国未来通过并购获得先进封装技术和市场份额的可能性将降低。自主研发和国内整合将成为主流。

参照自主研发,由于先进封装涉及到晶圆制造所使用的技术种类和设备等资源,封装代工企业在技术或资金的限制下,可以选择与晶圆制造代工企业合作,或者以技术授权的形式与产能巨大的封装、测试代工企业合作,进行订单和量产,共同拓展市场。根据目前国内晶圆制造代工厂的进程,合作方向主要是晶圆级封装和低密度集成,在高密度集成的研发上还有很长的路要走。

此外,随着技术复杂度的提高和资金投入的增加,能够跟随先进封装技术发展的企业越来越少。如果规模较小的封装检测厂商无法占据细分市场,其竞争力就会下降,可能会引发新的并购,进一步提高市场的集中度。

3.2. 加快构建虚拟IDM生态链

近年来,我国集成电路封装与测试产业取得了快速发展和长足进步。但是,国内集成电路封装与测试行业的整体技术水平还不够强。近年来,集成电路产业备受关注,推动先进封装产业的发展十分必要。在我国,封装与测试行业是是集成电路三大产业(设计、制造、封装、测试)中发展最早的产业。目前,由于与国际水平差距较小,产业将得到很好的发展。

推进我国”EDA软件-芯片设计-芯片制造-芯片封装测试-整机应用”的集成电路产业链虚拟IDM生态链建设势在必行。中国集成电路封装测试产业的快速发展必须以市场需求为导向。集成电路的竞争最终将表现为产业链之间综合实力的竞争,先进封装的发展需要工艺、设备和材料的协调。在新的技术趋势和竞争环境下,集成电路产业越来越呈现出产业链整体实力的竞争。过去几年,国际半导体制造企业纷纷加大对先进工艺的投入力度。在持续大规模的资本投入和产能扩张的推动下,一些主要的半导体制造企业也具备了完整的先进封装制造能力。

针对这样的产业形势,关键点在于突破一些关键技术,如高密度封装、立体封装、多功能芯片堆叠集成、系统级封装等。要构建一个基于应用、转化、多功能、高起点的虚拟IDM产业链,解决集成电路产业的关键技术,突破技术瓶颈。

3.3. 封装测试行业要有耐心

近年来国内封装企业已经通过收购逐渐成长起来。但由于其收购后的业绩不理想,广受诟病。对于瞬间,联创电子2014年冒险收购新加坡STATS ChipPAC Ltd.,自”蛇吞象”并购使陷于后,一直被批评。

为了成功实施并购,联创电子付出了高昂的代价,但这也是中国封装企业迈向高端时必须迈出的一步。从目前全球半导体封装产业的发展趋势来看,先进封装已经成为不可逆转的趋势。即使是英特尔、三星、台积电等半导体巨头,也明显加大了对先进封装的投入。以倒装芯片(FC)结构封装、晶圆级封装(WLP)、系统中封装(SiP)、2.5D封装、3D封装等技术为代表的先进封装,已经占据了整个封装市场规模的一半以上,也是封装企业的主要利润来源。

虽然封装和测试是我国集成电路产业发展最早的部分,但目前仍以低端市场为主。如果国内封装企业想进入高端市场并获得进一步发展,并购虽然在一段时间内会影响企业的利润,但却是一条可行的道路。但是,企业的转型升级不可能一蹴而就。基于此,公司需要展开一系列耗时的变革。希望外部行业能够给予企业一定的容忍度,封装检测行业要想做强做大,必须要有战略安排。

鸣谢

在此,我们对研究生表示感谢。中国科学院微电子研究所的刘伟晨、盖天阳、郭成、高鹏正和华北理工大学的曲磊、李晓婷对内容的贡献表示感谢。